Облигации ОФЗ

| Имя | Доходн | Лет до погаш. |

Объем выпуска, млн руб |

Дюрация | Цена | Купон, руб | НКД, руб | Дата купона | Оферта |

|---|---|---|---|---|---|---|---|---|---|

| ОФЗ 26254 | 14.7% | 14.7 | 1 000 000 | 6.36 | 92.587 | 64.82 | 42.74 | 2026-04-22 | |

| ОФЗ 26245 | 14.7% | 9.6 | 1 250 000 | 5.46 | 88.57 | 59.84 | 44.06 | 2026-04-08 | |

| ОФЗ 26247 | 14.7% | 13.3 | 1 000 000 | 6.32 | 88.575 | 61.08 | 28.53 | 2026-05-27 | |

| ОФЗ 26248 | 14.6% | 14.3 | 1 000 000 | 6.50 | 88.75 | 61.08 | 26.18 | 2026-06-03 | |

| ОФЗ 26238 | 13.7% | 15.3 | 750 000 | 7.66 | 60.11 | 35.4 | 15.17 | 2026-06-03 | |

| ОФЗ 26249 | 14.6% | 6.3 | 1 000 000 | 4.52 | 87.316 | 54.85 | 17.18 | 2026-06-24 | |

| ОФЗ 26252 | 14.7% | 7.7 | 500 000 | 4.84 | 92.349 | 62.33 | 41.1 | 2026-04-22 | |

| ОФЗ 26251 | 14.4% | 4.5 | 500 000 | 3.53 | 85.609 | 49.19 | 45.81 | 2026-03-04 | |

| ОФЗ 26250 | 14.7% | 11.3 | 750 000 | 6.04 | 87.8 | 59.84 | 18.74 | 2026-06-24 | |

| ОФЗ 26253 | 14.7% | 12.7 | 750 000 | 6.06 | 93.1 | 64.82 | 42.74 | 2026-04-22 | |

| ОФЗ 26237 | 14.0% | 3.1 | 418 953 | 2.71 | 83.3 | 33.41 | 28.45 | 2026-03-18 | |

| ОФЗ 26246 | 14.7% | 10.1 | 1 000 000 | 5.56 | 88.52 | 59.84 | 48.66 | 2026-03-25 | |

| ОФЗ 26239 | 14.3% | 5.4 | 549 052 | 4.45 | 74.15 | 34.41 | 4.16 | 2026-07-29 | |

| ОФЗ 29021 | 0.0% | 4.8 | 500 000 | - | 97.39 | 0 | 33.85 | 2026-03-04 | |

| ОФЗ 26225 | 14.6% | 8.3 | 497 974 | 5.72 | 67.242 | 36.15 | 18.27 | 2026-05-20 | |

| ОФЗ 26230 | 14.1% | 13.1 | 449 489 | 6.94 | 64.1 | 38.39 | 29.74 | 2026-04-01 | |

| ОФЗ 26243 | 14.6% | 12.3 | 750 000 | 6.48 | 75.223 | 48.87 | 20.94 | 2026-06-03 | |

| ОФЗ 26244 | 14.5% | 8.1 | 750 000 | 5.05 | 87.079 | 56.1 | 45.62 | 2026-03-25 | |

| ОФЗ 33 CNY (CNY) | 6.7% | 7.3 | 8 000 | 5.79 | 102.55 | CNY352.88 | CNY1553.076 | 2026-06-10 | |

| ОФЗ 26240 | 14.3% | 10.5 | 550 000 | 6.73 | 63.046 | 34.9 | 1.53 | 2026-08-12 | |

| ОФЗ 26207 | 14.1% | 1.0 | 370 300 | 0.94 | 95.241 | 40.64 | 3.35 | 2026-08-05 | |

| ОФЗ 26242 | 14.2% | 3.5 | 529 357 | 2.93 | 87.19 | 44.88 | 41.67 | 2026-03-04 | |

| ОФЗ 26235 | 14.3% | 5.1 | 633 817 | 4.18 | 71.966 | 29.42 | 25.06 | 2026-03-18 | |

| ОФЗ 29 CNY (CNY) | 5.9% | 3.0 | 12 000 | 2.79 | 100.499 | CNY141.37 | CNY1331.208 | 2026-03-04 | |

| ОФЗ 26226 | 14.6% | 0.6 | 367 211 | 0.61 | 96.4 | 39.64 | 29.19 | 2026-04-08 | |

| ОФЗ 26219 | 14.5% | 0.6 | 362 077 | 0.55 | 96.63 | 38.64 | 32.91 | 2026-03-18 | |

| ОФЗ 26228 | 14.3% | 4.2 | 592 019 | 3.46 | 81.059 | 38.15 | 26.62 | 2026-04-15 | |

| ОФЗ 26218 | 14.4% | 5.6 | 347 608 | 4.24 | 79.389 | 42.38 | 34.46 | 2026-03-25 | |

| ОФЗ 26221 | 14.5% | 7.1 | 396 269 | 5.09 | 72.262 | 38.39 | 29.74 | 2026-04-01 | |

| ОФЗ 26212 | 14.0% | 1.9 | 356 982 | 1.81 | 89.406 | 35.15 | 5.6 | 2026-07-22 | |

| ОФЗ 26236 | 14.0% | 2.3 | 498 594 | 2.10 | 85.281 | 28.42 | 14.37 | 2026-05-20 | |

| ОФЗ 26224 | 14.1% | 3.3 | 446 913 | 2.89 | 82.665 | 34.41 | 16.07 | 2026-05-27 | |

| ОФЗ 29028 | 0.0% | 13.7 | 1 000 000 | - | 94.61 | 0 | 12.06 | 2026-04-22 | |

| ОФЗ 29029 | 0.0% | 15.7 | 1 000 000 | - | 94.55 | 0 | 12.06 | 2026-04-22 | |

| ОФЗ 29022 | 0.0% | 7.4 | 1 000 000 | - | 97.023 | 0 | 9.38 | 2026-04-29 | |

| ОФЗ 52005 | 7.5% | 7.3 | 273 980 | 6.49 | 73.199 | 15.5 | 7.82 | 2026-05-20 | |

| ОФЗ 29023 | 0.0% | 8.5 | 1 000 000 | - | 96.969 | 0 | 33.85 | 2026-03-04 |

-

Какой фьючерс на ОФЗ для вас важнее?

Какой фьючерс на ОФЗ для вас важнее?

в продолжении темы smart-lab.ru/blog/674637.php#comments

Предлагаю оставить только 1 фьючерс. Тогда можно средства, сэкономленные на маркетмейкере для других 4х офз, можно направить на один фьючерс. И там будет нормальная ликвидность.

Авто-репост. Читать в блоге >>> Размещение ОФЗ + Доля нерезидентов

Размещение ОФЗ + Доля нерезидентов

Очередное размещение от Минфина. Предложено три выпуска, ОФЗ-ПД серии 26233 и 26236 в объеме остатка, доступного для размещения в указанных выпусках, а так же ОФЗ-ИН серии 52003 в объеме 10,113 млрд. рублей.

ОФЗ 26233 с погашением 18 июля 2035 года, купон 6,1% годовых

ОФЗ 26236 с погашением 17 мая 2028 года, купон 5,7% годовых

ОФЗ 52003 с погашением 17 июля 2030 года, купон 2,5% годовых, номинальная стоимость индексируется в соответствии с индексом потребительских цен.

Итоги:

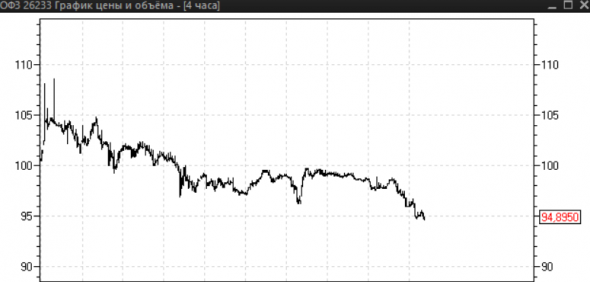

ОФЗ 26233

Спрос составил 24,858 млрд рублей по номиналу. Итоговая доходность 6,84%. Разместили 9,724 млрд рублей по номиналу.

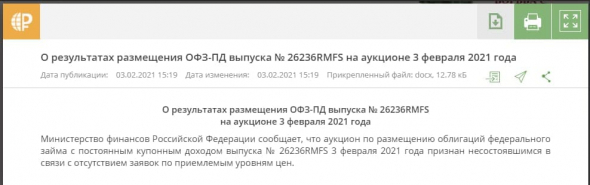

Авто-репост. Читать в блоге >>> Минфин России впервые с августа признал несостоявшимся аукцион по продаже гособлигаций (ОФЗ 26236) - не оказалось заявок по приемлемым ценам

Минфин России впервые с августа признал несостоявшимся аукцион по продаже гособлигаций (ОФЗ 26236) - не оказалось заявок по приемлемым ценам

Размещение ОФЗ 26236.

Размещение 26233 (94% от номинала).

Итоги аукциона по размещению ОФЗ 3 февраля 2021 года

3 февраля 2021 г. на ПАО Московская Биржа состоялся аукцион по размещению выпуска 26233RMFS:

Дата погашения: 18 июля 2035 г.

Спрос по номиналу: 24858.106 млн. руб.

Размещенный объем выпуска по номиналу: 9723.595 млн. руб.

Цена отсечения: 94.0000 % к номиналу.

Доходность по цене отсечения: 6.8700 % годовых.

Средневзвешенная цена: 94.2508 % к номиналу.

Доходность по cредневзвешенной цене: 6.8400 % годовых.

RGBI (индекс ОФЗ): падение в моменте -0,28%.

RGBI по дневным: среднесрочное падение.

Авто-репост. Читать в блоге >>> размещение ОФЗ 03 февраля 2021г.: интерес к рублю и к ОФЗ падает.

размещение ОФЗ 03 февраля 2021г.: интерес к рублю и к ОФЗ падает.

Минфин России разместил на безлимитном аукционе облигации федерального займа (ОФЗ)

с постоянным купонным доходом серии 26233 с погашением в июле 2035 года на

9,724 миллиарда рублей при спросе в 24,858 миллиарда рублей.

Цена отсечения составила 94% от номинала, средневзвешенная цена — 94,2508% от номинала.

Доходность по цене отсечения составила 6,87% годовых, средневзвешенная доходность — 6,84% годовых.

Напоминаю: ключевая ставка ЦБ РФ = 4,25%.

Доходность по ОФЗ на размещении растет, объемы ниже плановых.

RGBI среднесрочно падает.

Сейчас RGBI (индекс ОФЗ) = 150,56 (-0,28%).

ВЫВОД: интерес к рублю и к ОФЗ падает.

Авто-репост. Читать в блоге >>> Различия в доходностях ОФЗ

Различия в доходностях ОФЗ

Друзья и коллеги, приветствую, приятного вечера!)

Есть у нас на сайте такое полезное сравнение ОФЗ (как и других облиг):

smart-lab.ru/q/ofz/

но думаю, новичков в облигациях интересует чем отличаются разные виды доходностей, на какую нужно ориентироваться при выборе ОФЗ?

1) Кривая бескупонной доходности

2) Кривая купонной доходности

3) Доходность от срока до погашения

4) Купонная доходность от срока до погашения

Авто-репост. Читать в блоге >>>

Провал аукциона ОФЗ

Провал аукциона ОФЗ

Очередной выход Минфина на рынок рублевых займов для покрытия дефицита бюджета закончился с худшим в этом году результатом. По итогам аукциона 10-летних инфляционных ОФЗ 52003 ведомству удалось привлечь в казну лишь 9,9 млрд рублей. Близкий к провальному итог оказался неожиданностью для рынка: накануне аналитики «АльфаСтрахования» прогнозировали, что Минфин продаст бумаги минимум на 30 млрд рублей, а максимум — на 70 млрд, если согласится дать премию по доходности. Сбербанк CIB ждал, что размещения принесут бюджет от 20 до 40 млрд рублей.

Обратите внимание на индекс RGBI

(индекс ОФЗ)по дневным.

Падение на лицо: ставка ЦБ 4,25% (купонная доходность индекса около 5,5%) не покрывает ни инфляцию, ни политичесеие риски.

Посмотрим, какие меры примет ЦБ РФ для выполнения плана заимствований.

Возможно, как в 20г., увеличат РЕПО или предпримут другие действия. Будем мониторить.

Авто-репост. Читать в блоге >>> Размещение ОФЗ

Размещение ОФЗ

Очередное размещение от Минфина. Предложен один выпуск, ОФЗ-ИН серии 52003 в объеме остатков, доступных для размещения в указанном выпуске.

ОФЗ 52003 с погашением 17 июля 2030 года, купон 2,5% годовых, номинальная стоимость индексируется в соответствии с индексом потребительских цен.

Итоги:

ОФЗ 52003

Спрос составил 33,848 млрд рублей по номиналу. Итоговая доходность 2,44%. Разместили 9,942 млрд рублей по номиналу.

Авто-репост. Читать в блоге >>> Как заработать на коррекции в ОФЗ

Как заработать на коррекции в ОФЗДрузья, добрый день!

Многие из нас вкладывают часть средств в ОФЗ, как в безрисковый актив и альтернативу банковскому вкладу. При этом на рынке бывают периоды, когда облигации падают в цене из-за разных событий. В сегодняшней небольшой статье мы хотим рассказать вам про инструмент, с помощью которого можно:

- защититься от коррекции в ОФЗ, если они есть у вас в портфеле;

- заработать на падении цен ОФЗ, если вы в них не инвестируете.

Что же это такое

Речь идет об OVH1 — это фьючерс на 10-15 летние ОФЗ, который можно шортить.

Пара слов о том, почему в ОФЗ бывают просадки цен

При росте рисков на рынке происходит рост доходности ОФЗ, и одновременно падают цены. Все риски можно разделить на:- рыночные (геополитика, санкции, дефолты);

- процентные (рост инфляции, отрицательные реальные ставки, повышение ключевой ставки).

В условиях нарастания рисков, инвесторы предпочитают продавать рисковые активы и перекладываться в более консервативные. Поскольку Россия относится к Emerging Markets (EM — развивающиеся рынки), то российские активы на глобальной арене считаются рискованными. В том числе, это касается наших ОФЗ. Хотя для нас, как для граждан РФ, госбумаги являются безрисковым бенчмарком, для иностранных инвесторов — это рисковый актив. Нерезиденты являются одними из ключевых держателей ОФЗ — их доля на 01.12.20 составила 23,7%. На этих продажах происходит коррекция в госбумагах. Но на этом также можно зарабатывать.

Авто-репост. Читать в блоге >>>

ОФЗ 230 ликвидные или нет?

Смотрел ролик от Верникова youtu.be /hjjaBaalET0

И увидел на 9:35, что Роман говорит: как только появлялся бид, то по нему били.

Ответьте люди, которые покупают дальние офз, они ликвидные или действительно все так плохо?

Авто-репост. Читать в блоге >>>

Мурен(а), конечно ликвидные. И покупать их надо на минимуме индекса- как раз сейчас или подождать может он упадёт ещё. Сейчас доходность длинных ОФЗ около 7%.

Размещение ОФЗ

Размещение ОФЗ

Очередное размещение от Минфина. Предложен один выпуск ОФЗ-ПД серии 26234 в объеме 20 млрд. рублей (сейчас в обращении 303,6 из 500 млрд)

ОФЗ 26234 с погашением 16 июля 2025 года, купон 4,5% годовых

Итоги:

ОФЗ 26234

Спрос составил 38,97 млрд рублей по номиналу. Итоговая доходность 5,55%. Разместили 20 млрд рублей по номиналу (100%).

Авто-репост. Читать в блоге >>>

Судьба рубля на фоне сброса ОФЗ

Как вы знаете из моего блога тут, что у Правительства РФ есть проблемы с инфляцией, так как из-за роста инфляции, привлекательность наших ОФЗ начала падать, что привело к оттоку из ОФЗ и росту доходности ОФЗ.

❗️На данный момент индекс Государственных облигаций находится на самом низком уровне с апреля 2020, ну помните, когда нефть по $20, а рубль по 80.И получается в итоге то, что индекс на минимумах, а рубль 73.5, так почему же не 80? И что ждать?

Дело в том, что волатильность на рынках снизилась, нефть не обращает внимания на новые локдауны в мире и находится на уровне $55. Интерес к рисковым активам рос. Что естественно даёт поддержку рублю. Кроме того, в мире Центробанки развитых стран активно поддерживают свои экономики + фискальные стимулы так же опускают курс мировых валют. Например, будущая глава Минфина Йеллен, сегодня высказалась, что экономику США нужно залить деньгами, что США нуждаются в беспрецедентной по силе помощи.

Авто-репост. Читать в блоге >>>

Evgeny_Jenkov, слишком мало черточек на графике, когда будет нормально, начнем читать остальные рассуждения )

Судьба рубля на фоне сброса ОФЗ

Судьба рубля на фоне сброса ОФЗКак вы знаете из моего блога тут, что у Правительства РФ есть проблемы с инфляцией, так как из-за роста инфляции, привлекательность наших ОФЗ начала падать, что привело к оттоку из ОФЗ и росту доходности ОФЗ.

❗️На данный момент индекс Государственных облигаций находится на самом низком уровне с апреля 2020, ну помните, когда нефть по $20, а рубль по 80.И получается в итоге то, что индекс на минимумах, а рубль 73.5, так почему же не 80? И что ждать?

Дело в том, что волатильность на рынках снизилась, нефть не обращает внимания на новые локдауны в мире и находится на уровне $55. Интерес к рисковым активам рос. Что естественно даёт поддержку рублю. Кроме того, в мире Центробанки развитых стран активно поддерживают свои экономики + фискальные стимулы так же опускают курс мировых валют. Например, будущая глава Минфина Йеллен, сегодня высказалась, что экономику США нужно залить деньгами, что США нуждаются в беспрецедентной по силе помощи.

Авто-репост. Читать в блоге >>> Еще как негатив для облигаций это налог в 30% для нерезидентов с этого года. Какой нормальный инвестгор с таким налогом будет брать рублевые бонды??? Нерезиденты все на выход. Набиулина сама себе яму роет с Минфином такими налогами

Еще как негатив для облигаций это налог в 30% для нерезидентов с этого года. Какой нормальный инвестгор с таким налогом будет брать рублевые бонды??? Нерезиденты все на выход. Набиулина сама себе яму роет с Минфином такими налогами пишет

пишет

t.me/cbonds/6498

📈 На российском долговом рынке доходности ОФЗ резко выросли из-за продаж инвесторами гособлигаций развивающихся стран

Источник: аналитический обзор «Макромониторинг (https://cbonds.ru/comments/241711/download/)», Совкомбанк, 18 января

• Дополнительным негативом для рублевых облигаций стали ускорение инфляции, близость окончания цикла смягчения ДКП и навес предложения госбумаг;

• Инфляция за первые одиннадцать дней января составила 0,4% из-за удорожания транспорта, годовая инфляция, по наши оценкам, ускорилась до 5%;

• Зампред Банка России А. Заботкин сообщил, что целесообразность дальнейшего снижения ключевой ставки сейчас менее очевидна, чем была летом;

• Курс рубля к доллару за неделю укрепился на 1%, до отметки 74 благодаря сезонно крепкому текущему счету первого квартала;

• В то же время несколько возросли санкционные риски после того, как вернувшийся в Россию оппозиционный политик А. Навальный был задержан.

🔎Инвестидеи, аналитика и другие материалы доступны в разделе Research Hub. (https://premium.cbonds.ru/comments/) Этот разворот был уже по РЕПО однодневным заметен параллельно. Денег мало в системе. банки не берут у Минфина на долгий срок под ключевую ставку, сами ждут повышения. Рынок акций скоро аминь.

Этот разворот был уже по РЕПО однодневным заметен параллельно. Денег мало в системе. банки не берут у Минфина на долгий срок под ключевую ставку, сами ждут повышения. Рынок акций скоро аминь. Смартлаб-сборище профанов

Смартлаб-сборище профанов

В пт на рынке произошло наиважнейшее событие за последние полгода наверное. На рынке офз пробита важнейшая поддержка и десятилетки теперь смотрят на уровень около 7%. Это значит, что рынок уже сейчас закладывает рост инфляции дальше и разворот дкп в сторону повышения ставки. Для рынка акций само собой это будет иметь важнейшее значение. И вот смотрю за все эти 3 дня не одного поста про это событие. Тимофей создал отличный сайт про околорынок и его обитателей. К рынку он не имеет никакого отношения даже если иногда кто-то тут что-то пишет толковое. И это факт!!!

Авто-репост. Читать в блоге >>> Ну во первых, налог возьмут. С тела. Если цена продаже будет выше(а она скорее всего будет).

Ну во первых, налог возьмут. С тела. Если цена продаже будет выше(а она скорее всего будет).

Во вторых, при продаже, комисии с тебя возьмут.

Добрый день, подскажите новичку)) почему принято брать ОФЗ на короткий срок если я собираюсь инвестировать на 3-5 лет, и чтобы ОФЗ заканчивалось к данному сроку.

Но если у ОФЗ которые на 15 лет, доходность к погашению больше чем у тех которые на 3-5, и это разница в 1-2%, зачем мне брать краткосрочные если я могу получать больше купонный доход, а потом через 3-5 лет продать их также. Где я ошибаюсь не могу найти статьи по этому поводу.

Например сравним из подборки Тинькофф коллекции гособлигации ( на первом месте 26209 у неё мизерная доходность (она на 31 месте по доходности ) но Тинькофф рекомендует купить её больше всего. Зачем её брать если можно купить 26233 она и стоит 97% и доходность гораздо больше, но она на 15 лет, но в чем загвоздка если я её могу продать в любой момент. Зачем мне брать эту краткосрочную?

Владислав Огданец, Межрыночный анализ: отскок индекса доллара и падение RGBI (индекс ОФЗ) - предвестники ослабления рубля от курса 73р. за $ и коррекции акций

Межрыночный анализ: отскок индекса доллара и падение RGBI (индекс ОФЗ) - предвестники ослабления рубля от курса 73р. за $ и коррекции акций

Индекс доллара нашел поддержку на уровне 89 и мы видим отскок от 89.

Рост индекса доллара = risk off, падение индекса доллара = risk on.

Первыми разворачиваются валютный и долговой (бонды) рынки,

за ними — рынки акций.

Вероятный отскок по индексу доллара усиливает риски коррекции на рынках акций. Желаю ВАМ успеха !

На графике — индекс доллара по дневным.

На графике — RGBI (индекс ОФЗ) по дневным.

Обратите внимание на падение RGBI с конца ноября 2020г.:

рубль и рынок акций росли, а RGBI (отражает интерес к ОФЗ и рублю) падал:

это говорит о спекулятивности (слабости) тренда роста акций. Начало 2021г. на фондовых рынках очень напоминает начало 2020г.

Авто-репост. Читать в блоге >>> О чем говорят вчерашние аукционы ОФЗ

О чем говорят вчерашние аукционы ОФЗРынок облигаций

В среду прошли первые аукционы Минфина в этом году. План по займу на год — 3,7 трлн руб. На первый квартал — 1 трлн руб. Минфин сказал, что будет делать акцент на ОФЗ с фиксированным купоном, а не с плавающим, как это было во второй половине 2020.

Логика регулятора понятна: не хотят брать рыночный риск в условиях возможного повышения ставок.

В 1 квартале будет 11 аукционных дней. Для выполнения плана надо занимать по 91 млрд руб. на каждом.

На первом аукционном дне регулятор предложил 7-летний ОФЗ-26236 с фиксированным купоном и ОФЗ-52003 с купоном, привязанным к инфляции.

Общий спрос составил всего 48,5 млрд руб. А размещено было всего на 31 млрд руб. Из них 10 ОФЗ-26236 и 21 ОФЗ-52003. Это при том, что в ОФЗ-26236 дали премию в доходности 7 бп ко вторичному рынку (довольно высокая). После такого слабого результата занимать теперь надо по 97 млрд руб. на каждом аукционном дне.

О чем говорит такой результат?1. План Минфина выглядит достаточно амбициозно, чтобы выполнить его без выпусков ОФЗ с плавающим купоном.

Авто-репост. Читать в блоге >>>

Размещение ОФЗ + Доля нерезидентов

Размещение ОФЗ + Доля нерезидентов

Первое в новом году размещение от Минфина. Предложено два выпуска, ОФЗ-ПД серии 26236 и ОФЗ-ИН серии 52003 в объеме остатков, доступных для размещения в указанных выпусках.

ОФЗ 26236 с погашением 17 мая 2028 года, купон 5,7% годовых

ОФЗ 52003 с погашением 17 июля 2030 года, купон 2,5% годовых, номинальная стоимость индексируется в соответствии с индексом потребительских цен.

Итоги:

ОФЗ 26236

Спрос составил 15,301 млрд рублей по номиналу. Итоговая доходность 5,91%. Разместили 10,15 млрд рублей по номиналу

Авто-репост. Читать в блоге >>>

ОФЗ

Тема для обсуждения ОФЗ — облигаций федерального займа. Выпуски, доходность, ликвидность.Раздел про ОФЗ на сайте эмитента Министерства финансов РФ: календарь размещений, информация об итогах размещений.

Котировки ОФЗ и кривые доходности на Смартлабе.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций