«Нейтральная денежно — кредитная политика (ДКП) подразумевает ставку ЦБ РФ 5 — 6% годовых.»

А между тем сегодня доходность некоторых ОФЗ уже превышала 7%...

Alex666,

| Имя | Лет до погаш. |

Доходн | Цена | Купон, руб | НКД, руб | Дата купона | Оферта |

|---|---|---|---|---|---|---|---|

| ОФЗ 24021 | 0.0 | 0.0% | 99.951 | 0 | 36.12 | 2024-04-24 | |

| ОФЗ 25085 | 1.4 | 0.0% | 31.91 | 3.68 | 2024-09-25 | ||

| ОФЗ 26207 | 2.8 | 13.4% | 88.846 | 40.64 | 15.63 | 2024-08-07 | |

| ОФЗ 26212 | 3.8 | 13.4% | 82.801 | 35.15 | 16.22 | 2024-07-24 | |

| ОФЗ 26218 | 7.4 | 13.5% | 78.7 | 42.38 | 4.89 | 2024-09-25 | |

| ОФЗ 26219 | 2.4 | 13.5% | 89.268 | 38.64 | 5.94 | 2024-09-18 | |

| ОФЗ 26221 | 9.0 | 13.5% | 72.302 | 38.39 | 2.95 | 2024-10-02 | |

| ОФЗ 26222 | 0.5 | 14.2% | 96.9 | 35.4 | 0 | 2024-04-17 | |

| ОФЗ 26224 | 5.1 | 13.4% | 77.731 | 34.41 | 26.47 | 2024-05-29 | |

| ОФЗ 26225 | 10.1 | 13.5% | 67.75 | 36.15 | 29.2 | 2024-05-22 | |

| ОФЗ 26226 | 2.5 | 13.4% | 89.641 | 39.64 | 1.52 | 2024-10-09 | |

| ОФЗ 26227 | 0.3 | 15.3% | 98.229 | 36.9 | 18.45 | 2024-07-17 | |

| ОФЗ 26228 | 6.0 | 13.5% | 77.939 | 38.15 | 0 | 2024-04-17 | |

| ОФЗ 26229 | 1.6 | 14.2% | 91 | 35.65 | 30.17 | 2024-05-15 | |

| ОФЗ 26230 | 15.0 | 13.6% | 64.791 | 38.39 | 2.95 | 2024-10-02 | |

| ОФЗ 26235 | 6.9 | 13.5% | 68.103 | 29.42 | 4.53 | 2024-09-18 | |

| ОФЗ 26236 | 4.1 | 13.4% | 77.394 | 28.42 | 22.95 | 2024-05-22 | |

| ОФЗ 26237 | 4.9 | 13.4% | 77.626 | 33.41 | 5.14 | 2024-09-18 | |

| ОФЗ 26238 | 17.1 | 13.6% | 59.197 | 35.4 | 25.87 | 2024-06-05 | |

| ОФЗ 26239 | 7.3 | 13.5% | 71.549 | 34.41 | 14.56 | 2024-07-31 | |

| ОФЗ 26240 | 12.3 | 13.7% | 62.552 | 34.9 | 12.08 | 2024-08-14 | |

| ОФЗ 26242 | 5.4 | 13.5% | 84.699 | 44.88 | 10.36 | 2024-09-04 | |

| ОФЗ 26243 | 14.1 | 13.9% | 77.248 | 48.87 | 35.71 | 2024-06-05 | |

| ОФЗ 26244 | 9.9 | 13.7% | 89.097 | 56.1 | 6.47 | 2024-09-25 | |

| ОФЗ 29006 | 0.8 | 13.6% | 100.97 | 72.6 | 30.72 | 2024-07-31 | |

| ОФЗ 29021 | 6.6 | 0.0% | 98.999 | 0 | 17.94 | 2024-06-05 | |

| ОФЗ 29022 | 9.3 | 0.0% | 98.879 | 0 | 33.1 | 2024-05-01 | |

| ОФЗ 29023 | 10.4 | 0.0% | 98.135 | 0 | 17.94 | 2024-06-05 | |

| ОФЗ 52005 | 9.1 | 5.4% | 80.103 | 13.56 | 10.91 | 2024-05-22 |

«Нейтральная денежно — кредитная политика (ДКП) подразумевает ставку ЦБ РФ 5 — 6% годовых.»

А между тем сегодня доходность некоторых ОФЗ уже превышала 7%...

Нейтральная денежно — кредитная политика (ДКП) подразумевает ставку ЦБ РФ 5 — 6% годовых.

Думаю, что рубль в пятницу, 12 ФЕВРАЛЯ, укрепился

на заявлении Э. Набуллиной о окончании цикла снижения ставок и переходе на нейтральную ДКП.

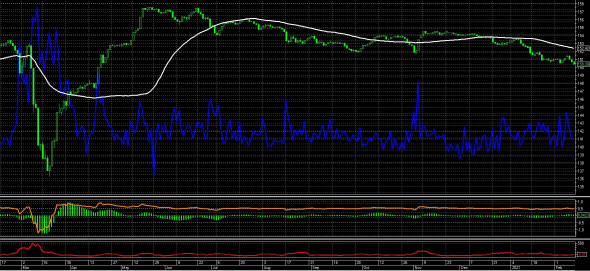

Падение RGBI (индекса ОФЗ):

фактически, рынок уже отыграл переход на нейтральную ДКП, доходность индекса RGBI приближается к 6%.

Фактическая доходность на размещении новых ОФЗ уже 6,5% (как при нейтральной ДКП, о которой говорила Э. Набиуллина).

Итоги аукциона по размещению ОФЗ 10 февраля 2021 года

10 февраля 2021 г. на ПАО Московская Биржа состоялся аукцион по размещению выпуска 26235RMF (ОФЗ 26235)

Дата погашения: 12 марта 2031 г.

Спрос по номиналу: 47656.357 млн. руб., объем выпуска 28млрд.р.

С уважением,

Олег.

Йа блондинко! Почему падает RGBI и Si? Объясните пожалуйста!

Почему падают в цене облигации при падающем долларе? Мне не хватает фундаментальных знаний экономики. Есть и то и то. Был хитрый план, растут баксы — продаем немного, покупаем немного дешевые облигации, на купоны покупаем баксы, если они дешевые, если дорогие докупаем облигации.

Но хитрый план не сработал. Облигации бурят дно, и бакс падает тоже! Почему так? Что это значит? И почему подобные раскорреляции происходят в других инструментах, например нефть и индекс доллара?

Авто-репост. Читать в блоге >>>

Смартлаб-сборище профанов

В пт на рынке произошло наиважнейшее событие за последние полгода наверное. На рынке офз пробита важнейшая поддержка и десятилетки теперь смотрят на уровень около 7%. Это значит, что рынок уже сейчас закладывает рост инфляции дальше и разворот дкп в сторону повышения ставки. Для рынка акций само собой это будет иметь важнейшее значение. И вот смотрю за все эти 3 дня не одного поста про это событие. Тимофей создал отличный сайт про околорынок и его обитателей. К рынку он не имеет никакого отношения даже если иногда кто-то тут что-то пишет толковое. И это факт!!!

Авто-репост. Читать в блоге >>>

Еще как негатив для облигаций это налог в 30% для нерезидентов с этого года. Какой нормальный инвестгор с таким налогом будет брать рублевые бонды??? Нерезиденты все на выход. Набиулина сама себе яму роет с Минфином такими налогами

Индекс государственных облигаций RGBI продолжает своё падение. Можно предположить, что это связано с очередным заседанием центробанка, которое состоится уже завтра. Учитывая исторически низкое значение ключевой ставки и возросшую инфляцию, регулятор может принять решение о повышении ставки (или обозначить такую возможность в будущем) впервые с 2018 года. Это, в свою очередь, может спровоцировать выход нерезидентов из ОФЗ и дополнительно надавить на курс рубля.

Наш Телеграм канал

10 февраля 2021 г. на ПАО Московская Биржа состоялся аукцион по размещению выпуска 26235RMF (ОФЗ 26235)

Дата погашения: 12 марта 2031 г.

Спрос по номиналу: 47656.357 млн. руб.

Размещенный объем выпуска по номиналу: 28846.114 млн. руб.

Цена отсечения: 96.3050 % к номиналу.

Доходность по цене отсечения: 6.5000 % годовых.Средневзвешенная цена: 96.5309 % к номиналу.

Доходность по cредневзвешенной цене: 6.4700 % годовых.

РАЗМЕЩЕНИЕ СЧИТАЮ ПРОВАЛЬНЫМ:

РАЗМЕСТИЛИ ТОЛЬКО 28 МЛРД. И ДОХОДНОСТЬ ДАЛИ 6,5% ПРИ СТАВКЕ ЦБ РФ 4,25%.

Валютная секция Мосбиржи,

USD_RUB TOM по дневным.

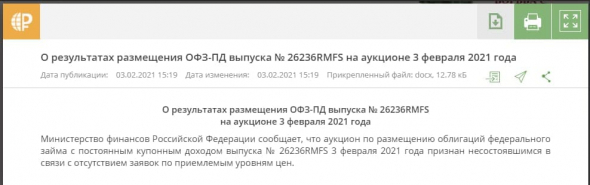

Я продолжаю не понимать политику ЦБ и нашего минфина, Зачем изымать ликвидность со стороны ЦБ перед аукционами Минфина.

Минфин завтра видимо опять провалит размещение, было написано мною вчера.

www.rusbonds.ru/nwsinf.asp?id=5408374

www.rusbonds.ru (https://www.rusbonds.ru/nwsinf.asp?id=5408005)

ЦБ РФ разместил купонные облигации 42-го выпуска на 234,63 млрд рублей — Новости — Rusbonds

Так и вышло

Минфин РФ разместил ОФЗ-ПД выпуска 26235 (дата погашения – 12 марта 2031 года) на 28,846 млрд рублей при спросе в 47,656 млрд рублей.

Цена отсечения составила 96,305% от номинала, доходность по цене отсечения – 6,5% годовых. Средневзвешенная цена – 96,5309% от номинала, доходность по средневзвешенной цене – 6,47% годовых.

Кто может объяснить.

Друзья, добрый день!

Многие из нас вкладывают часть средств в ОФЗ, как в безрисковый актив и альтернативу банковскому вкладу. При этом на рынке бывают периоды, когда облигации падают в цене из-за разных событий. В сегодняшней небольшой статье мы хотим рассказать вам про инструмент, с помощью которого можно:

Речь идет об OVH1 — это фьючерс на 10-15 летние ОФЗ, который можно шортить.

При росте рисков на рынке происходит рост доходности ОФЗ, и одновременно падают цены. Все риски можно разделить на:

В условиях нарастания рисков, инвесторы предпочитают продавать рисковые активы и перекладываться в более консервативные. Поскольку Россия относится к Emerging Markets (EM — развивающиеся рынки), то российские активы на глобальной арене считаются рискованными. В том числе, это касается наших ОФЗ. Хотя для нас, как для граждан РФ, госбумаги являются безрисковым бенчмарком, для иностранных инвесторов — это рисковый актив. Нерезиденты являются одними из ключевых держателей ОФЗ — их доля на 01.12.20 составила 23,7%. На этих продажах происходит коррекция в госбумагах. Но на этом также можно зарабатывать.

ОФЗ 230 ликвидные или нет?

Смотрел ролик от Верникова youtu.be /hjjaBaalET0

И увидел на 9:35, что Роман говорит: как только появлялся бид, то по нему били.

Ответьте люди, которые покупают дальние офз, они ликвидные или действительно все так плохо?

Авто-репост. Читать в блоге >>>