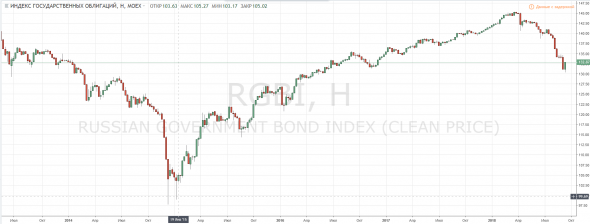

Если бакс начнет укрепятся к новым максимумам,

ОФЗ продолжат поиск нового дна!

+Сургут преф, который по уши в баксе, лидер роста, покупают, а значит что?

Правильно, делайте выводы!

читать дальше на смартлабе

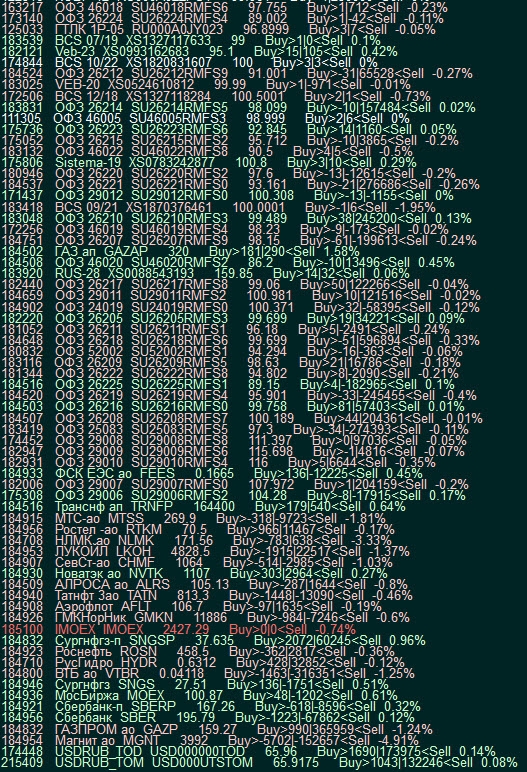

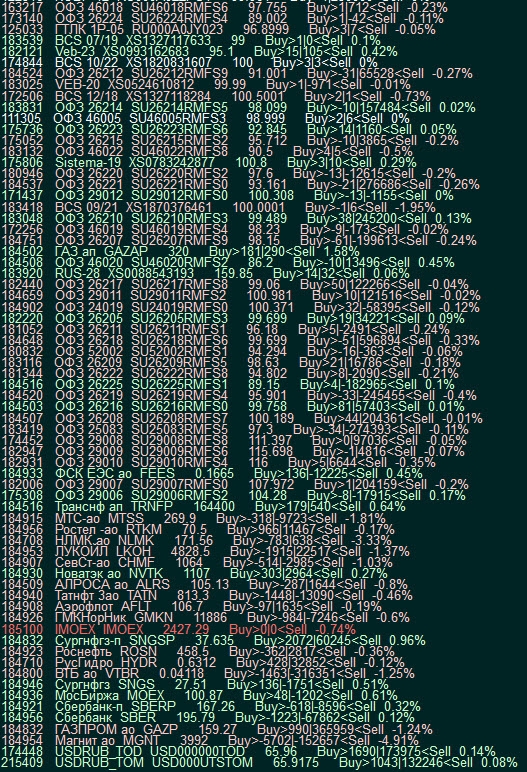

| Имя | Доходн | Лет до погаш. |

Объем выпуска, млн руб |

Дюрация | Цена | Купон, руб | НКД, руб | Дата купона | Оферта |

|---|---|---|---|---|---|---|---|---|---|

| ОФЗ 26254 | 14.8% | 14.6 | 1 000 000 | 6.29 | 91.959 | 64.82 | 48.08 | 2026-04-22 | |

| ОФЗ 26218 | 14.7% | 5.6 | 597 608 | 4.19 | 78.716 | 42.38 | 37.96 | 2026-03-25 | |

| ОФЗ 26252 | 14.8% | 7.6 | 1 000 000 | 4.78 | 91.86 | 62.33 | 46.23 | 2026-04-22 | |

| ОФЗ 26246 | 14.8% | 10.1 | 1 250 000 | 5.50 | 87.946 | 59.84 | 53.59 | 2026-03-25 | |

| ОФЗ 26248 | 14.7% | 14.2 | 1 000 000 | 6.45 | 88.429 | 61.08 | 31.21 | 2026-06-03 | |

| ОФЗ 26238 | 13.8% | 15.2 | 750 000 | 7.59 | 59.821 | 35.4 | 18.09 | 2026-06-03 | |

| ОФЗ 26242 | 14.2% | 3.5 | 529 357 | 3.04 | 87.192 | 44.88 | 0.49 | 2026-09-02 | |

| ОФЗ 29028 | 0.0% | 13.7 | 1 000 000 | - | 94.55 | 0 | 18.42 | 2026-04-22 | |

| ОФЗ 26249 | 14.7% | 6.3 | 1 000 000 | 4.47 | 86.855 | 54.85 | 21.7 | 2026-06-24 | |

| ОФЗ 33 CNY (CNY) | 6.9% | 7.3 | 8 000 | 5.73 | 101.2 | CNY352.88 | CNY1898.459976 | 2026-06-10 | |

| ОФЗ 26253 | 14.8% | 12.6 | 750 000 | 6.00 | 92.488 | 64.82 | 48.08 | 2026-04-22 | |

| ОФЗ 26247 | 14.7% | 13.2 | 1 000 000 | 6.27 | 88.44 | 61.08 | 33.56 | 2026-05-27 | |

| ОФЗ 26250 | 14.8% | 11.3 | 750 000 | 5.98 | 87.14 | 59.84 | 23.67 | 2026-06-24 | |

| ОФЗ 26245 | 14.8% | 9.6 | 1 250 000 | 5.42 | 88.348 | 59.84 | 48.99 | 2026-04-08 | |

| ОФЗ 26224 | 14.2% | 3.2 | 446 913 | 2.85 | 82.7 | 34.41 | 18.91 | 2026-05-27 | |

| ОФЗ 29029 | 0.0% | 15.7 | 1 000 000 | - | 94.3 | 0 | 18.42 | 2026-04-22 | |

| ОФЗ 26228 | 14.4% | 4.1 | 592 019 | 3.41 | 81.006 | 38.15 | 29.77 | 2026-04-15 | |

| ОФЗ 26240 | 14.4% | 10.4 | 550 000 | 6.67 | 62.417 | 34.9 | 4.41 | 2026-08-12 | |

| ОФЗ 26243 | 14.7% | 12.2 | 750 000 | 6.41 | 74.662 | 48.87 | 24.97 | 2026-06-03 | |

| ОФЗ 26225 | 14.8% | 8.2 | 497 974 | 5.66 | 66.61 | 36.15 | 21.25 | 2026-05-20 | |

| ОФЗ 26237 | 14.1% | 3.0 | 418 953 | 2.67 | 83.223 | 33.41 | 31.21 | 2026-03-18 | |

| ОФЗ 26226 | 14.3% | 0.6 | 367 211 | 0.57 | 96.766 | 39.64 | 32.45 | 2026-04-08 | |

| ОФЗ 26251 | 14.5% | 4.5 | 500 000 | 3.69 | 85.475 | 47.37 | 0.52 | 2026-09-02 | |

| ОФЗ 29 CNY (CNY) | 5.7% | 3.0 | 12 000 | 2.79 | 101 | CNY299.18 | CNY37.008552 | 2026-09-02 | |

| ОФЗ 26235 | 14.4% | 5.0 | 633 817 | 4.14 | 71.636 | 29.42 | 27.48 | 2026-03-18 | |

| ОФЗ 26230 | 14.4% | 13.1 | 449 489 | 6.86 | 63.26 | 38.39 | 32.91 | 2026-04-01 | |

| ОФЗ 26212 | 14.0% | 1.9 | 356 982 | 1.77 | 89.541 | 35.15 | 8.5 | 2026-07-22 | |

| ОФЗ 26244 | 14.8% | 8.1 | 750 000 | 4.99 | 85.797 | 56.1 | 50.24 | 2026-03-25 | |

| ОФЗ 26236 | 14.0% | 2.2 | 498 594 | 2.06 | 85.5 | 28.42 | 16.71 | 2026-05-20 | |

| ОФЗ 26207 | 13.9% | 0.9 | 370 300 | 0.90 | 95.584 | 40.64 | 6.7 | 2026-08-05 | |

| ОФЗ 26219 | 14.4% | 0.5 | 362 077 | 0.51 | 96.956 | 38.64 | 36.09 | 2026-03-18 | |

| ОФЗ 29021 | 0.0% | 4.7 | 500 000 | - | 97.346 | 0 | 0.84 | 2026-06-03 | |

| ОФЗ 26239 | 14.6% | 5.4 | 549 052 | 4.40 | 73.527 | 34.41 | 7 | 2026-07-29 | |

| ОФЗ 26221 | 14.8% | 7.1 | 396 269 | 5.04 | 71.402 | 38.39 | 32.91 | 2026-04-01 | |

| ОФЗ 29023 | 0.0% | 8.5 | 1 000 000 | - | 96.847 | 0 | 0.84 | 2026-06-03 | |

| ОФЗ 29022 | 0.0% | 7.4 | 1 000 000 | - | 96.994 | 0 | 15.65 | 2026-04-29 | |

| ОФЗ 52005 | 7.2% | 7.2 | 274 549 | 6.46 | 74.457 | 15.55 | 9.12 | 2026-05-20 |

Эксперты Sberbank CIB отмечают, что озвученный вчера план Минфина по заимствованиям в следующем году выглядит довольно агрессивным.

Ведомство планирует привлечь 1.704 трлн рублей в виде ОФЗ, и, похоже, что эти цифры учитывают погашение еврооблигаций и кредитов в иностранной валюте на $3.2 млрд (204 млрд рублей). Если же удастся сделать «роловер», т. е. разместить новые бумаги взамен погашающихся, то планы привлечения оставшегося объема заимствований в 1.5 трлн рублей выглядят довольно агрессивными.

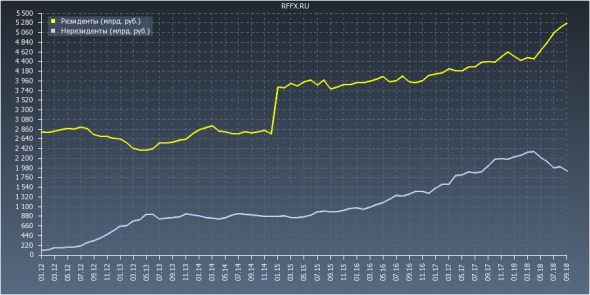

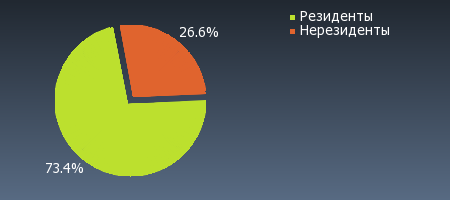

«Если предположить, что ребалансировка портфелей иностранных инвесторов в связи с геополитическими рисками закончится в текущем году, то в следующем году основными покупателями бумаг все же останутся локальные инвесторы», — пишут аналитики компании. — «За 7 месяцев 2018 последние, по данным ЦБ, купили ОФЗ на 663 млрд руб., и, похоже, в сентябре—августе эта сумма увеличилась еще на 211 млрд руб. Мы полагаем, что в 4 квартале 2018 локальные банки купят ОФЗ еще минимум на 200 млрд руб., чтобы удовлетворить регуляторные требования по ликвидности. Таким образом, общий объем покупок в текущем году составит около 1 трлн руб.».

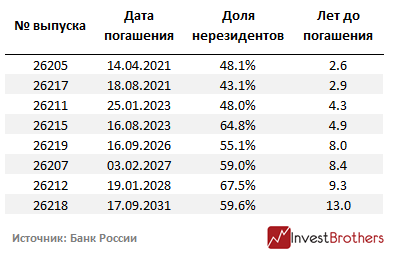

Доля нерезидентов в ОФЗ все еще высока, особенно в длинных бумагах 26212, где она превышает 60% — Раифф

ОФЗ — БЮДЖЕТ РФ 2019

Минфин планирует разместить в 2019 году ОФЗ на сумму 1,705 трлн рублей, говорится в проекте бюджета РФ на 2019 год и плановый период 2020-2021 гг.

При этом объем размещения ОФЗ в 2020 г. составит 1,8 трлн руб., а в 2021 г. — 1,578 трлн руб.

Объем бюджетных ассигнований, направляемых на погашение ОФЗ, в 2019 г. составит 720,2 млрд руб., в 2020 г. — 579,6 млрд руб., в 2021 г. — 984,8 млрд руб.

Ранее Минфин планировал занять на рынке большие объемы, так в проекте бюджета до его внесения в правительство планировались внутренние займы в 2019 г. на уровне 2,47 трлн руб., в 2020 г. — 2,421 трлн руб., в 2021 г. — 2,606 трлн руб. При этом объем бюджетных ассигнований, направляемых на погашение ОФЗ, в 2019 г. планировался в 720,2 млрд руб., в 2020 г. — 579,7 млрд руб., в 2021 г. — 984,5 млрд руб.

Объем заимствований на внешнем рынке не изменился и планируется на уровне 3 млрд долларов ежегодно.

#офз #бюджетрф

Минфин России информирует о непроведении 26 сентября 2018 года аукционов по размещению ОФЗ в целях содействия дальнейшей стабилизации ситуации на долговом рынке.

Не все ОФЗ падают с одинаковой скоростью. Основная причина снижения стоимости облигаций — выход из них нерезидентов. Поэтому самый большой потенциал падения у тех бумаг, где концентрация иностранного капитала заметно выше.

Таких ОФЗ на рынке не так уж и много — всего 8 выпусков, где их доля превышает 43%.

Больше всего иностранным инвесторам «полюбились» ОФЗ 26212, там концентрация составляет 67,5%. В выпуске 26215 их доля равна 64,8%. Также нерезидентам «по душе» бумаги 26207 и 26218 с долей в 59% и 59,6% соответственно. Средний срок погашения данных бумаг составляет 8,7 лет. То есть, нерезиденты предпочитают покупать средне- и долгосрочные ОФЗ.

Напомним, что недавно Банк России поднял процентную ставку впервые с декабря 2014 г. Если отток капитала с развивающихся рынков продолжится в ближайшее время, то регулятор может вновь пойти на ужесточение монетарной политики.

безопасный способ делать бабло на бирже — спекуляция ОФЗ

Делюсь идей.)

10 сентября взял ОФЗ 26217 лесенкой по 1 млн по 98,2% — 98% — 97,8% от номинала. Брал с целью держать до погашения, т.к ставка была выше вкладов на 1%.

Но уже начиная с 18 сентября (спустя неделю) скинул ОФЗ, т.к ставка достигла 98,8 — 99%.

В итоге доходность на пустом месте составила — почти 30 тыс руб + ставка купона (с учетом комиссии брокера) или 1% за неделю. Подарок от биржи своего рода.)

читать дальше на смартлабе

(кстати как? фючерсов на ОФЗ вроде нет)

Максим ТХАБ, фьючерсы есть на ОФЗ — www.futofz.moex.com/

Я всё правильно понимаю: Европейские фонды и банки несколько лет назад купили Российские ОФЗ (не дёшево — дороже номинала). А теперь Америкосы заставляют своих европейских партнёров скинуть их за дёшево? Т.е. «неправильные банки» ЕС получили купоны за 2-3 года и при продаже потеряли несколько процентов стоимости. Евробанки вообще в плюсе остались или они за свой счёт бесплатно кредитовали РФ? Кто оказался в плюсе? Минфин РФ скупивший свои долги за дёшево (400 млрд. руб. напечатали под это дело)? Или внутрироссийские, китайские инвесторы? Ну инсайдеры из США ясное дело подняли свои 1-2 млрд $ (кстати как? фючерсов на ОФЗ вроде нет)

Если кратко, то:

Краткосрочно да (сейчас падает). Долгосрочно — нет.

Теперь обоснование.

Минфин РФ не хочет занимать под 9%. Дополнительных ОФЗ на рынке не появляется.

Меньше предложение — ниже доходность.

Но есть одно но! Мир глобальный и деньги уйдут в страны, где при этом же риски доход выше.

А в мире (из-за планов ФРС, ЕЦБ и так далее) намечается рост процентных ставок.

Я вообще не вижу в ближайшей перспективе (несколько месяцев — год) рублевые 10летки ниже 8%.

Так как инфляция вырастит до 5-5,5% (прогноз ЦБ России) + цена риска РФ в рублях явно выше 3%.

Минфин России информирует о непроведении 19 сентября 2018 года аукционов по размещению ОФЗ в целях содействия процессу стабилизации ситуации на долговом рынке.

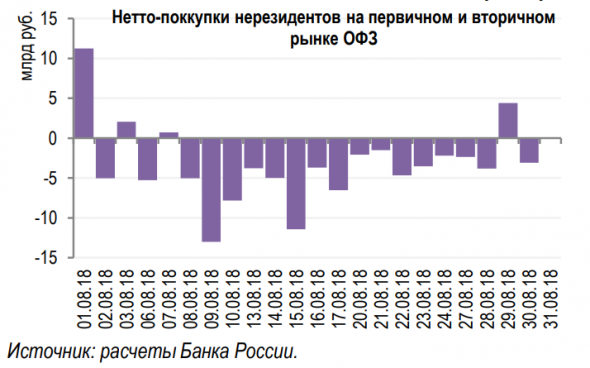

Согласно «Обзору ликвидности банковского сектора и финансовых рынков», в августе нетто-продажи ОФЗ со стороны нерезидентов составили 71 млрд рублей. Иностранные инвесторы избавлялись от государственных облигаций России на протяжении всего месяца за исключением четырех дней.

Причиной распродаж Банк России называет законопроект США об ужесточении антироссийских санкций. Именно после его публикации начался серьезный «сброс» ОФЗ.

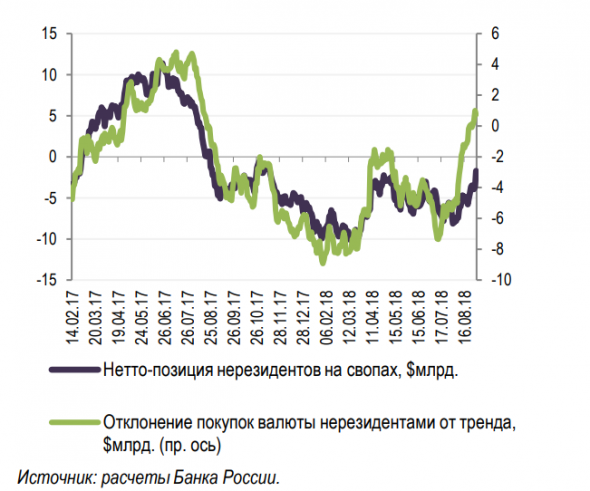

Кроме того, иностранные участники рынка существенно сократили свои длинные позиции по рублю. Нерезиденты ставят на его укрепление с конца лета 2017 г. и пока несут заметные убытки.

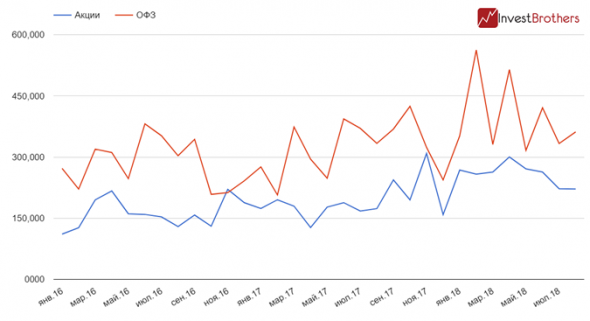

Согласно данным Московской биржи, в августе основные девять иностранных участников российского фондового рынка наторговали ОФЗ на 361,6 млрд рублей, что на 28,5 млрд больше, чем в июле 2018 г. Однако, стоит отметить, что активность нерезидентов на протяжении всего нынешнего года постепенно снижается.

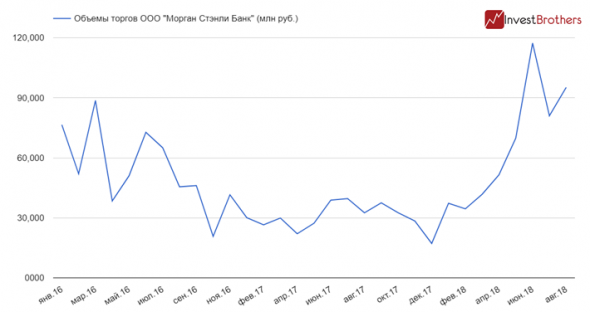

Кроме того, если в феврале они покупали государственные облигации, то сейчас продают. Судя по данным от Московской биржи, можно предположить, что выход в первую очередь осуществляется американскими инвесторами. К примеру, торговые обороты инвестиционного дома «Морган Стэнли» кратно выросли с начала 2018 г.

Минфин России информирует о непроведении 12 сентября 2018 года аукционов по размещению ОФЗ в связи с неблагоприятной рыночной конъюнктурой.

Если ЦБ РФ 14 сентября поднимет ставку до 7,5% Как Вы думаете примерно изменится цена и доходность ОФЗ например 26218, 26222?

Как выбирать выпуски ОФЗ для покупки?

Привет, от продажи долларов появляются рубли, хочу вкладывать в ОФЗ с горизонтом несколько лет. Подскажите, как правильно выбирать ОФЗ, какие критерии выбора? На что важно обращать внимание? Все ли выпуски ликвидны?

Спасибо!

читать дальше на смартлабе