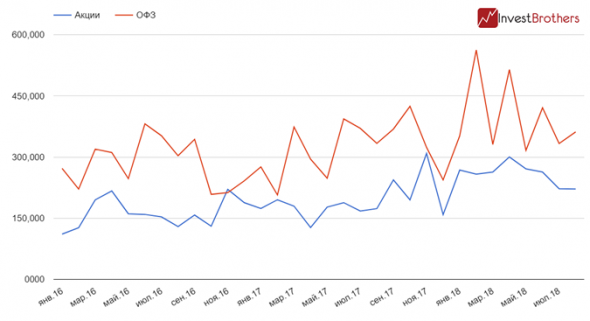

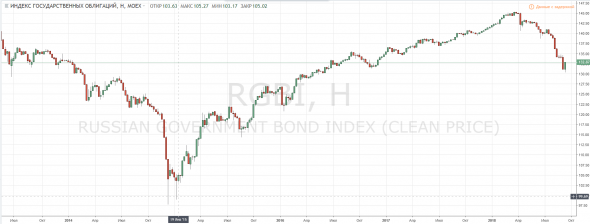

За 2018 год удалось продать ОФЗ на 398 млрд руб вместо запланирваонных 900 млрд руб.

Минфин РФ решил не проводить 26 сентября аукционы по размещению ОФЗ.

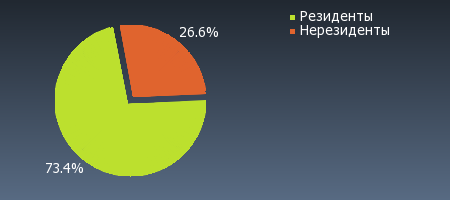

При этом ОФЗ обесценились на 9% а доля иностранного капитала в них сократилась до 25%.

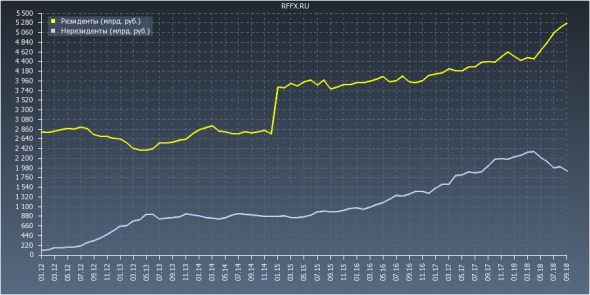

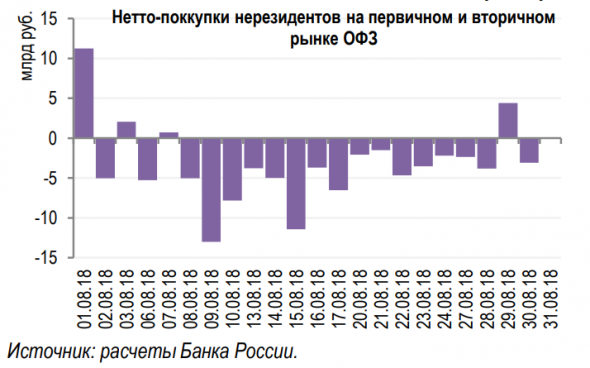

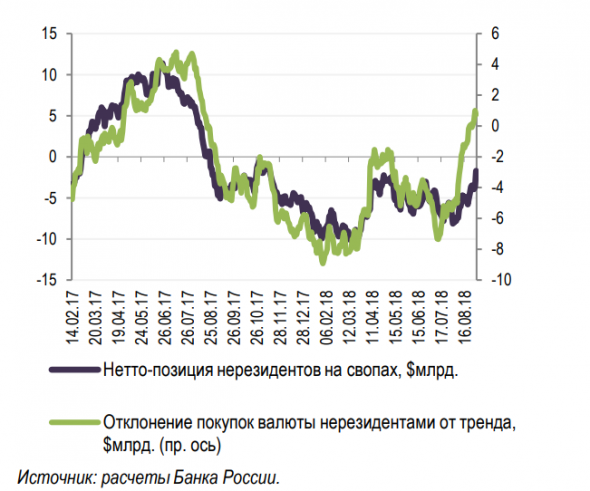

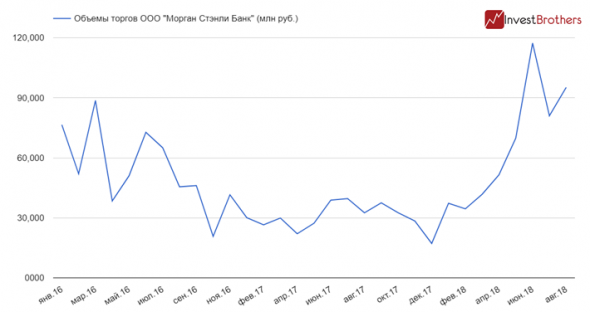

Нерезиденты снизили вложения в ОФЗ за август на 98 млрд руб.

Иностранцы могут ускорить продажу ОФЗ из-за роста ставок в США.

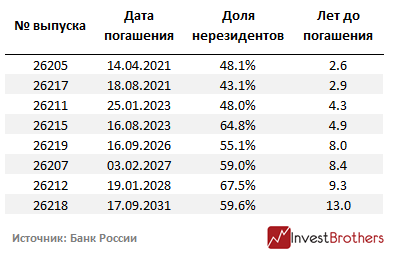

Какие бумаги могут подешеветь сильнее.

Таких ОФЗ на рынке не так уж и много, всего 8 выпусков, где их доля превышает 43%.

ЦБ: снижение доли нерезидентов в ОФЗ не несет серьезных рисков для стабильности.

Народ: Нам явно не хватает Задорнова, дабы сказал, что только в России при профиците бюджета в 1,932 трлн руб.

«минфин планирует разместить в 2019 г. ОФЗ на 1,705 трлн руб.»

читать дальше на смартлабе

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций