Добрый вечер! Кто может объяснить почему у меня 10+ летние ОФЗ начали расти в цене, если ЦБ поднял ставку? Наоборот же должно быть!?

Ретроспективный детерминизм, рынок слаболиквидный, поэтому единичные трейды двигают цену

| Имя | Доходн | Лет до погаш. |

Объем выпуска, млн руб |

Дюрация | Цена | Купон, руб | НКД, руб | Дата купона | Оферта |

|---|---|---|---|---|---|---|---|---|---|

| ОФЗ 26254 | 14.8% | 14.6 | 1 000 000 | 6.29 | 91.959 | 64.82 | 48.08 | 2026-04-22 | |

| ОФЗ 26218 | 14.7% | 5.6 | 597 608 | 4.19 | 78.716 | 42.38 | 37.96 | 2026-03-25 | |

| ОФЗ 26252 | 14.8% | 7.6 | 1 000 000 | 4.78 | 91.86 | 62.33 | 46.23 | 2026-04-22 | |

| ОФЗ 26246 | 14.8% | 10.1 | 1 250 000 | 5.50 | 87.946 | 59.84 | 53.59 | 2026-03-25 | |

| ОФЗ 26248 | 14.7% | 14.2 | 1 000 000 | 6.45 | 88.429 | 61.08 | 31.21 | 2026-06-03 | |

| ОФЗ 26238 | 13.8% | 15.2 | 750 000 | 7.59 | 59.821 | 35.4 | 18.09 | 2026-06-03 | |

| ОФЗ 26242 | 14.2% | 3.5 | 529 357 | 3.04 | 87.192 | 44.88 | 0.49 | 2026-09-02 | |

| ОФЗ 29028 | 0.0% | 13.7 | 1 000 000 | - | 94.55 | 0 | 18.42 | 2026-04-22 | |

| ОФЗ 26249 | 14.7% | 6.3 | 1 000 000 | 4.47 | 86.855 | 54.85 | 21.7 | 2026-06-24 | |

| ОФЗ 33 CNY (CNY) | 6.9% | 7.3 | 8 000 | 5.73 | 101.2 | CNY352.88 | CNY1898.459976 | 2026-06-10 | |

| ОФЗ 26253 | 14.8% | 12.6 | 750 000 | 6.00 | 92.488 | 64.82 | 48.08 | 2026-04-22 | |

| ОФЗ 26247 | 14.7% | 13.2 | 1 000 000 | 6.27 | 88.44 | 61.08 | 33.56 | 2026-05-27 | |

| ОФЗ 26250 | 14.8% | 11.3 | 750 000 | 5.98 | 87.14 | 59.84 | 23.67 | 2026-06-24 | |

| ОФЗ 26245 | 14.8% | 9.6 | 1 250 000 | 5.42 | 88.348 | 59.84 | 48.99 | 2026-04-08 | |

| ОФЗ 26224 | 14.2% | 3.2 | 446 913 | 2.85 | 82.7 | 34.41 | 18.91 | 2026-05-27 | |

| ОФЗ 29029 | 0.0% | 15.7 | 1 000 000 | - | 94.3 | 0 | 18.42 | 2026-04-22 | |

| ОФЗ 26228 | 14.4% | 4.1 | 592 019 | 3.41 | 81.006 | 38.15 | 29.77 | 2026-04-15 | |

| ОФЗ 26240 | 14.4% | 10.4 | 550 000 | 6.67 | 62.417 | 34.9 | 4.41 | 2026-08-12 | |

| ОФЗ 26243 | 14.7% | 12.2 | 750 000 | 6.41 | 74.662 | 48.87 | 24.97 | 2026-06-03 | |

| ОФЗ 26225 | 14.8% | 8.2 | 497 974 | 5.66 | 66.61 | 36.15 | 21.25 | 2026-05-20 | |

| ОФЗ 26237 | 14.1% | 3.0 | 418 953 | 2.67 | 83.223 | 33.41 | 31.21 | 2026-03-18 | |

| ОФЗ 26226 | 14.3% | 0.6 | 367 211 | 0.57 | 96.766 | 39.64 | 32.45 | 2026-04-08 | |

| ОФЗ 26251 | 14.5% | 4.5 | 500 000 | 3.69 | 85.475 | 47.37 | 0.52 | 2026-09-02 | |

| ОФЗ 29 CNY (CNY) | 5.7% | 3.0 | 12 000 | 2.79 | 101 | CNY299.18 | CNY37.008552 | 2026-09-02 | |

| ОФЗ 26235 | 14.4% | 5.0 | 633 817 | 4.14 | 71.636 | 29.42 | 27.48 | 2026-03-18 | |

| ОФЗ 26230 | 14.4% | 13.1 | 449 489 | 6.86 | 63.26 | 38.39 | 32.91 | 2026-04-01 | |

| ОФЗ 26212 | 14.0% | 1.9 | 356 982 | 1.77 | 89.541 | 35.15 | 8.5 | 2026-07-22 | |

| ОФЗ 26244 | 14.8% | 8.1 | 750 000 | 4.99 | 85.797 | 56.1 | 50.24 | 2026-03-25 | |

| ОФЗ 26236 | 14.0% | 2.2 | 498 594 | 2.06 | 85.5 | 28.42 | 16.71 | 2026-05-20 | |

| ОФЗ 26207 | 13.9% | 0.9 | 370 300 | 0.90 | 95.584 | 40.64 | 6.7 | 2026-08-05 | |

| ОФЗ 26219 | 14.4% | 0.5 | 362 077 | 0.51 | 96.956 | 38.64 | 36.09 | 2026-03-18 | |

| ОФЗ 29021 | 0.0% | 4.7 | 500 000 | - | 97.346 | 0 | 0.84 | 2026-06-03 | |

| ОФЗ 26239 | 14.6% | 5.4 | 549 052 | 4.40 | 73.527 | 34.41 | 7 | 2026-07-29 | |

| ОФЗ 26221 | 14.8% | 7.1 | 396 269 | 5.04 | 71.402 | 38.39 | 32.91 | 2026-04-01 | |

| ОФЗ 29023 | 0.0% | 8.5 | 1 000 000 | - | 96.847 | 0 | 0.84 | 2026-06-03 | |

| ОФЗ 29022 | 0.0% | 7.4 | 1 000 000 | - | 96.994 | 0 | 15.65 | 2026-04-29 | |

| ОФЗ 52005 | 7.2% | 7.2 | 274 549 | 6.46 | 74.457 | 15.55 | 9.12 | 2026-05-20 |

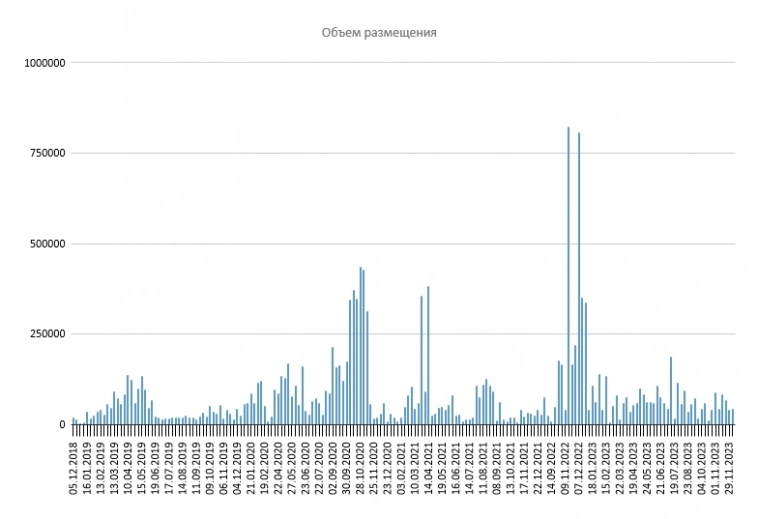

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. Индекс RGBI волатилен в последнее время, мы наблюдаем вторую неделю его плавное снижение, а значит доходность ОФЗ увеличивается. Учитывать необходимо темпы инфляции: по последним данным Росстата, за период с 5 по 11 декабря индекс потребительских цен вырос на 0,20% (прошлые недели — 0,12% и 0,33%), с начала декабря — 0,27%, с начала года — 6,93% (годовая же составляет 7,1%). На сегодня мы имеем несколько фактов о рынке ОФЗ:

✔️ Сокращение внутренних заимствований в этом году на 1₽ трлн. В 2023 году план привлечения должен был составить 2,5₽ трлн. Кроме того, поправки в бюджетный кодекс давали Минфину право осуществить дополнительные заимствования в объёме до 1₽ трлн для замещения использования средств ФНБ. На сегодняшний день уже привлечено — 2,797₽ трлн. Возросшие доходы по НГД и нежелание давать премию в классике сподвигли регулятор отказаться от дополнительного заимствования. На сегодняшний день Минфин выполнил намеченный план, а значит не особо заинтересован в раздаче премии инвесторам, на рынке ОФЗ для инвесторов по сути безысходность

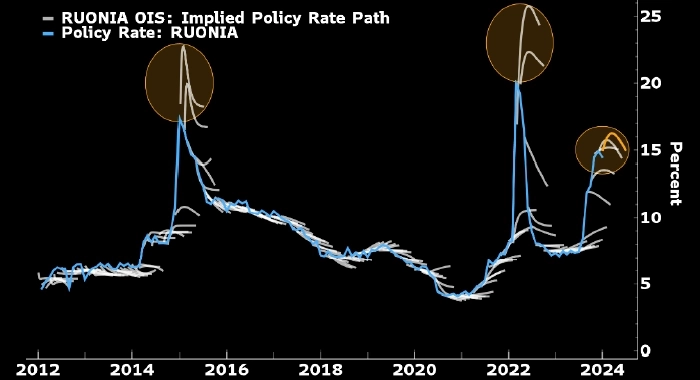

Индикативная ставка по операциям процентный своп на ставку RUONIA (серым (ожидания по ставке)) и сама савка RUONIA (голубым)

За последние месяцы Банк России повысил ключевую ставку до 15% с 7,5%. Это стало попыткой сохранить доверие рынка.

Недавние правительственные прогнозы предполагают, что по итогам 2024 года годовая инфляция превысит целевой уровень регулятора в 4% г/г в пятый раз подряд. Однако высокий уровень ключевой ставки как в номинальном, так и в реальном выражении, вероятно, замедлит темпы роста кредитования в РФ в ближайшие месяцы.

По нашим оценкам, кредитный импульс резко развернется и уйдет в отрицательную зону уже в I квартале 2024 года, и к декабрю инфляция замедлится до 4,7% г/г. Замедление инфляции позволит Банку России приступить к снижению ключевой ставки уже в марте—апреле, однако его темпы будут более медленными, нежели в 2022 году. На этом фоне к концу 2024 года ключевая ставка, по нашему прогнозу, составит 12%.

В бюджете России объем чистого привлечения на внутреннем рынке путем выпуска ОФЗ в 2024 году планируется на уровне ₽2,63 трлн, валовые внутренние заимствования с учетом погашений (₽1,45 трлн) в 2024 году составят ₽4,08 трлн.

При выполнении плана эта сумма станет максимальной с 2020 года. Во время пандемии ведомство заняло у инвесторов рекордный за всю историю российского рынка государственных облигаций объем — ₽5,3 трлн.

Валовые внешние заимствования в 2024 году предусмотрены в индикативном объеме до $1 млрд в эквиваленте. «Целесообразность или нецелесообразность осуществления внутренних заимствований в целях замещения внешних заимствований будет определяться в зависимости от рыночной конъюнктуры в 2024 году», — сообщили в Минфине.

Нормативными правовыми актами на 2024 год дополнительные заимствования для замещения использования средств Фонда национального благосостояния (ФНБ) не предусмотрены.

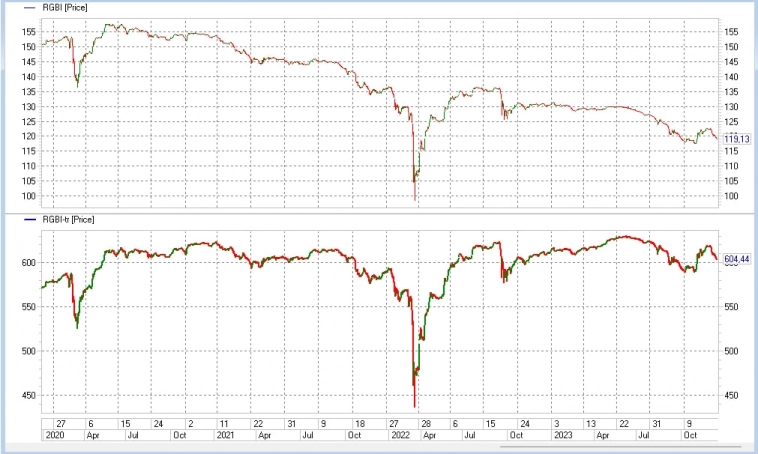

Скептикам рост казался обычной коррекцией после очень долгого снижения. Чем, видимо, и оказался.

ОФЗ – наименее полезный инструмент российского фондового рынка, если вы собрались на рынке что-то заработать. Короткие бумаги то и дело проигрывают аналогичному по сроку банковскому депозиту. Длинные подвержены резким или затяжным падениям. Как итог – 0% в индексе полной доходности ОФЗ (RGBITR) за 3,5 года.

В декабре котировки ОФЗ вернулись к снижению. Коррекция закончилась.

Впереди обновление ключевой ставки. Экспертный консенсус ожидает от ЦБ +100 б.п. в эту пятницу.

Если прогнозам суждено сбыться, денежный рынок будет давать эффективные 16-17%, депозиты, видимо, 15% годовых. И ОФЗ с доходностями вблизи 12% перспективными будут казаться разве что завзятым оптимистам.

Лара Крофт, в описываемой вами ситуации налогообложению подлежат две суммы:

— налог по телу 1000-983.8 = 16.2 и

— налог с купона 32.41

Ит...

В сегменте продовольственных товаров рост цен составил 0,35%. При этом темпы роста стоимости плодоовощной продукции снизились до 1,84%. Также подешевели мясо кур, свинина, сахар и гречневая крупа. Однако цены на яйца продолжают расти. С начала декабря яйца подорожали на 4,55%, а по сравнению с аналогичным месяцем 2022 года — на 7,06%. Росстат сообщал о подорожании яиц как минимум в 21 субъекте России в ноябре.

В сегменте непродовольственных товаров за прошедшую неделю Минэкономики зафиксировало рост цен на 0,04%. Цены на бензин снизились на 0,11%, на дизельное топливо, наоборот, выросли на 0,1%. Цены на легковые автомобили и строительные материалы практически не изменились.

Согласно базовому сценарию Банка России, инфляция в 2023 году составит 7–7,5%, а к целевому значению 4% приблизится в 2024-м. Глава регулятора Эльвира Набиуллина говорила, что инфляция будет снижаться весной следующего года, но на протяжении нескольких кварталов необходимо придерживаться жесткой денежно-кредитной политики.

#ОФЗ

Длинные ОФЗ.

«И хочется, и колется», как говорится.

RGBI — это индекс ОФЗ с фикс доходностью.

RGBI по дневным.

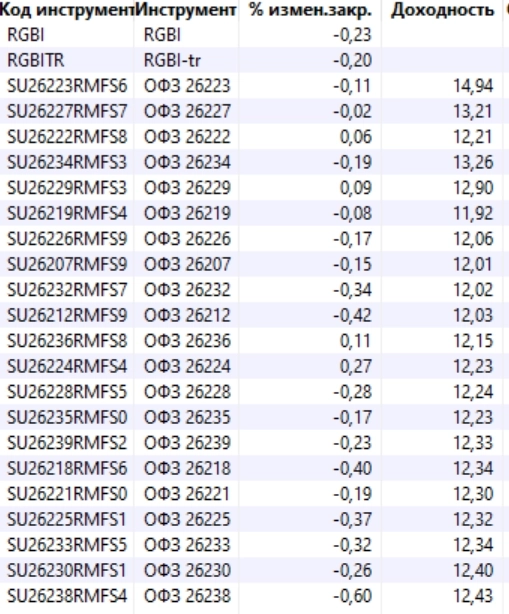

Очередное размещение от Минфина. Предложено два выпуска — ОФЗ-ПД серии 26244 в объеме 30 млрд. рублей и ОФЗ-ИН 52005 в объеме 10,452 млрд. рублей.

ОФЗ 26244 с погашением 15 марта 2034 года, купон 11,25% годовых

ОФЗ 52005 с погашением 11 мая 2033 года, купон 2,5% годовых, номинальная стоимость индексируется в соответствии с индексом потребительских цен

Итоги:

ОФЗ 26244

Спрос составил 54,537 млрд рублей по номиналу. Итоговая доходность 12,3%. Разместили 28,131 млрд рублей по номиналу (94%).

Средневзвешенная цена на состоявшемся в среду аукционе по размещению ОФЗ-ПД серии 26244 с погашением 15 марта 2034 года составила 95,9596% от номинала, что соответствует доходности 12,30% годовых, говорится в сообщении Минфина России.

Всего было продано бумаг на общую сумму 28,131 млрд. рублей по номиналу при спросе 54,537 млрд. рублей по номиналу. Выручка от аукциона составила 27,428 млрд. рублей.

Цена отсечения была установлена на уровне 97,6200% от номинала, что соответствует доходности 12,30% годовых.

офз 26223 погашается полностью 28 февраля (1000р) +купон 32р.Сейчас стоит 983,8 р + НКД 18,34 р =1002 руб (примерно). Т.е. разница(профит) 3...

📄 Облигации в краткосрок — надо или нет?

GIF продолжает рассказывать про облигации. Сегодня поговорим об элементарной стратегии инвестирования в бонды. Что становится особенно актуально в периоды высоких ставок.

Инвестируем по стратегии лесенкой

Лучше разделить облигации по сроку погашения. Начиная от краткосрочных бондов, которые практически не подвержены рыночным колебаниям и используются как кэш, до облигаций с погашением через 1-3 года. Их лучше всего покупать на пике ставки, что в последствии позволит заработать на росте тела, когда ставка будет снижаться.

👨🏫 Разберемся на простом примере

Инвестор планирует купить облигаций на сумму 120 тыс. руб. — делим на три равные части и получаем по 40 тыс. руб. на каждый срок. Для простоты расчетов используем ОФЗ без дополнительных условий.

🟣ОФЗ 26222 со сроком почти 1 год. Цена без учета НКД — 960 руб.

🟣ОФЗ 26229 со сроком 2 года. Цена без учета НКД — 912 руб.

🟣ОФЗ 26226 со сроком 3 года. Цена без учета НКД — 913 руб.

Четвёртая часть моих приключений на фондовом рынке. Предыдущие страдания можно найти в моём блоге.

Итак, в конце июня я почему-то решил, что ОФЗ с постоянным купоном это отличная идея, и начал набирать позицию. Пока я усреднялся, индекс RGBI прогрызал путь к земному ядру, а я считал убытки. Когда минус превысил полмиллиона рублей, я понял что сорвал джекпот. Ведь потерять в ОФЗ больше, чем на прошлогоднем кидке ГАЗПРОНА с дивидендами, это надо быть талантом.

Когда, казалось, ОФЗ сорвутся в пропасть, пробив доходность 13%, и потянут меня на убыток в один лям, произошёл мощнейший отскок, о котором благодарные потомки наверняка напишут в своих трейдерских мемуарах. Не знаю что это было – перекладка позиций физиков из 3-его эшелона или дуло пистолета Минфина у виска Костина и Грефа. Но факт остаётся фактом – кто-то начал пылесосить постоянный купон. К тому моменту я уже был счастливым 45-летним пенсионером, ведь я умудрился набрать за полгода 12.000 ОФЗ в самом дальнем 38-м выпуске, и уже готовился последующие 17 лет восстанавливать в гараже старый запорожец, не ходить на работу и вести разгульную жизнь на 65.000р в месяц, что для нашей провинции просто космос.

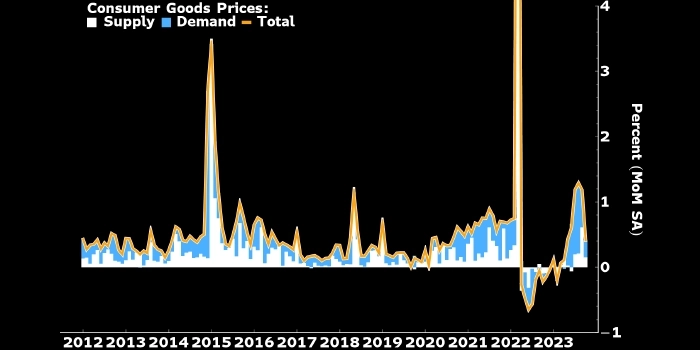

Факторы, влияющие на потребительскую инфляцию в России в базисе м/м: белым — предложение, голубым — спрос, оранжевым — совокупный показатель. Источник: Bloomberg Economics

С момента начала СВО властям РФ приходилось бороться с тремя вызовами: 1) необходимостью предотвратить экономический коллапс, 2) необходимостью сбалансировать бюджет, и 3) необходимостью прервать обвальное снижение рубля.

Теперь к ним добавляется четвертая проблема: необходимость обуздать инфляцию.

Наши оценки предполагают, что к декабрю 2024 года инфляция в РФ замедлится до 4,7% г/г, что ниже медианного консенсус-прогноза экономистов, опрошенных Bloomberg. Инфляция — один из самых сложных для прогнозирования экономических индикаторов. В случае России прогнозы по инфляции могут быть нарушены необычно плохим или хорошим урожаем, новыми санкциями, ограничивающими экспортную выручку, или нефтяным шоком. Тем не менее мы полагаем, что Банк России и может, и хочет продолжить повышение ключевой ставки, а затем удерживать ее на повышенном уровне, чтобы вернуть инфляцию к цели в 4% г/г.

офз 26223 погашается полностью 28 февраля (1000р) +купон 32р.Сейчас стоит 983,8 р + НКД 18,34 р =1002 руб (примерно). Т.е. разница(профит) 3...

Инфляция в России в ноябре 2023 года составила 1,11% после 0,83% в октябре, 0,87% в сентябре, 0,28% в августе, 0,63% в июле, 0,37% в июне, 0,31% в мае, 0,38% в апреле, 0,37% в марте, 0,46% в феврале и 0,84% в январе, сообщил в пятницу Росстат.

За январь-ноябрь 2023 года цены в РФ выросли на 6,64%.

Инфляция в ноябре 2023 года оказалась немного ниже ожиданий аналитиков — консенсус-прогноз опрошенных «Интерфаксом» экономистов на месяц равнялся 1,2%.

www.vedomosti.ru/economics/news/2023/12/08/1010146-godovaya-inflyatsiya-uskorilas-748

На этой неделе я опубликовал на закрытом канале ABTRUSTOPSEC много различных расчётов и выводов по возможным вариантам роста российских акций в 2024 и на следующие 5 лет. Одним из самых интересных было исследование зависимости доходности, а если быть точнее премии за инвестиции в российские акции (ERP), по отношению к доходностям ОФЗ (NRR).

Считается, что высокие ставки в госбондах (в нашем случае ОФЗ) давят на рост акций, так как инвесторам интереснее вложиться в надежные бумаги и получать достойную доходность, нежели нести риски. Но из моих расчетов следует, что взаимосвязи не существует. На графиках приведены расчеты с глубиной в 1 и 3 года. Корреляции между ERP и NRR просто нет — она составляет 0,05 и 0,09 соответственно. Единственное стоит отметить, что при относительно высоких ставках (от 13% и выше) ERP была мала, но она не так часто была отрицательна. Для горизонта в 1 год соотношение отрицательной и положительной ERP стремилось к соотношению 50/50, а на горизонте в три она была отрицательной только в 5% случаев. Но что ещё более интересно, что абсолютный отрицательный результат в доходности акций наблюдался совсем крайне редко на обоих горизонтах.

На протяжении последнего месяца индекс гособлигаций RGBI, да и рынок в целом, активно росли. Однако вышедшие в среду данные по инфляции заметно испортили настроения. И в последние 2 торговых дня была следующая ситуация: на открытии наблюдался рост, в течение дня обнуление и постепенное снижение, которое к закрытию усиливается. В четверг на открытии рост доходил до 0.08%, по итогам дня — падение на 0.18%, в пятницу — рост на открытии на 0.07%, по итогам дня — падение на 0.2%. Подобное происходило в июне, когда рынок начинал многомесячное снижение: сначала постепенно, потом все более активно с кульминацией в октябре. Конечно же, это не означает, что рынок ожидает многомесячной падение, но коррекция вполне возможна.

На данный момент тезис подтверждается. В понедельник рынок ОФЗ открылся резким падением, по итогам дня было -0.93%. Во вторник и среду торги закрылись снижением на 0.29% и 0.17% соответственно. Итого за последние 7 дней падение составило 1.76%. Сегодня ОФЗ также торгуются в минусе — 0.03% на момент публикации.

Минфин РФ по-прежнему отдает предпочтение инструментам с фиксированной ставкой: их доминирование в структуре внутренних заимствований должно сохраняться.

«На мой взгляд, мы как суверенный заемщик тоже справились (с задачами в уходящем году — ИФ). Программа 2023 года у нас выполнена практически на 100%, мы привлекли порядка 2,5 трлн рублей долгового финансирования. При этом важно, что в структуре наших размещений преобладают долгосрочные фиксы, что для нас остается ключевым приоритетом», — сказал директор департамента госдолга и государственных финансовых активов министерства Денис Мамонов, выступая на конгрессе Cbonds в Санкт-Петербурге.

«На следующий год перед нами стоит еще более амбициозная задача: предстоит привлечь свыше 4 трлн рублей нового долга», — отметил Мамонов.

www.interfax.ru/business/

Очередное размещение от Минфина. Предложен всего один выпуск — ОФЗ-ПД серии 26243 в объеме остатков, доступных для размещения в указанном выпуске.

ОФЗ 26243 с погашением 19 мая 2038 года, купон 9,8% годовых

Итоги:

ОФЗ 26243

Спрос составил 68,724 млрд рублей по номиналу. Итоговая доходность 12,11%. Разместили 43,377 млрд рублей по номиналу

Средневзвешенная цена на состоявшемся в среду аукционе по размещению ОФЗ-ПД серии 26243 с погашением 19 мая 2038 года составила 86,4955% от номинала, что соответствует доходности 12,11% годовых, говорится в сообщении Минфина России.

Всего было продано бумаг на общую сумму 43,377 млрд. рублей по номиналу при спросе 68,724 млрд. рублей по номиналу. Выручка от аукциона составила 37,531 млрд. рублей.

Цена отсечения была установлена на уровне 86,4839% от номинала, что соответствует доходности 12,11% годовых.