Интересно, кто покупает такие длинные ОФЗ 26238 с такой низкой купонной доходностью в 7.1 %

Сергей Морилов, я покупаю… и буду… доходность растёт

| Имя | Лет до погаш. |

Доходн | Цена | Купон, руб | НКД, руб | Дата купона | Оферта |

|---|---|---|---|---|---|---|---|

| ОФЗ 25085 | 1.4 | 0.0% | 31.91 | 6.31 | 2024-09-25 | ||

| ОФЗ 26207 | 2.8 | 13.8% | 88.269 | 40.64 | 18.98 | 2024-08-07 | |

| ОФЗ 26212 | 3.7 | 13.6% | 82.527 | 35.15 | 19.12 | 2024-07-24 | |

| ОФЗ 26218 | 7.4 | 13.7% | 78.171 | 42.38 | 8.38 | 2024-09-25 | |

| ОФЗ 26219 | 2.4 | 13.8% | 88.883 | 38.64 | 9.13 | 2024-09-18 | |

| ОФЗ 26221 | 8.9 | 13.6% | 71.78 | 38.39 | 6.12 | 2024-10-02 | |

| ОФЗ 26222 | 0.5 | 14.2% | 97.165 | 35.4 | 2.92 | 2024-10-16 | |

| ОФЗ 26224 | 5.1 | 13.6% | 77.263 | 34.41 | 29.31 | 2024-05-29 | |

| ОФЗ 26225 | 10.1 | 13.6% | 67.728 | 36.15 | 32.18 | 2024-05-22 | |

| ОФЗ 26226 | 2.4 | 13.9% | 88.981 | 39.64 | 4.79 | 2024-10-09 | |

| ОФЗ 26227 | 0.2 | 14.9% | 98.595 | 36.9 | 21.49 | 2024-07-17 | |

| ОФЗ 26228 | 6.0 | 13.6% | 77.8 | 38.15 | 3.14 | 2024-10-16 | |

| ОФЗ 26229 | 1.5 | 14.6% | 90.679 | 35.65 | 33.1 | 2024-05-15 | |

| ОФЗ 26230 | 14.9 | 13.6% | 64.709 | 38.39 | 6.12 | 2024-10-02 | |

| ОФЗ 26235 | 6.9 | 13.6% | 67.97 | 29.42 | 6.95 | 2024-09-18 | |

| ОФЗ 26236 | 4.1 | 13.7% | 77 | 28.42 | 25.3 | 2024-05-22 | |

| ОФЗ 26237 | 4.9 | 13.7% | 77.067 | 33.41 | 7.89 | 2024-09-18 | |

| ОФЗ 26238 | 17.1 | 13.6% | 59.357 | 35.4 | 28.79 | 2024-06-05 | |

| ОФЗ 26239 | 7.3 | 13.6% | 71.399 | 34.41 | 17.39 | 2024-07-31 | |

| ОФЗ 26240 | 12.3 | 13.7% | 62.45 | 34.9 | 14.96 | 2024-08-14 | |

| ОФЗ 26242 | 5.3 | 13.6% | 84.298 | 44.88 | 14.06 | 2024-09-04 | |

| ОФЗ 26243 | 14.1 | 13.9% | 77.357 | 48.87 | 39.74 | 2024-06-05 | |

| ОФЗ 26244 | 9.9 | 13.7% | 89.3 | 56.1 | 11.1 | 2024-09-25 | |

| ОФЗ 29006 | 0.8 | 13.3% | 101.091 | 72.6 | 36.7 | 2024-07-31 | |

| ОФЗ 29021 | 6.6 | 0.0% | 98.809 | 0 | 24.38 | 2024-06-05 | |

| ОФЗ 29022 | 9.3 | 0.0% | 98.77 | 39.1 | 0.43 | 2024-05-01 | |

| ОФЗ 29023 | 10.3 | 0.0% | 98.079 | 0 | 24.38 | 2024-06-05 | |

| ОФЗ 52005 | 9.1 | 5.4% | 79.77 | 13.63 | 12.08 | 2024-05-22 |

В конце июня, на отметке ММВБ 2750 пунктов и 85 рублей за бакс я решил, что рынку больше некуда расти, а вот обвал может произойти в любой момент. Например, вражеский беспилотник залетит куда-то не туда.

Смело продав все акции и, по традиции, добавив немного сверху, я с головой окунулся в покупку самых дальних ОФЗ 38-го выпуска, дающих на тот момент 11% доходность. Изучив график за последние полгода, я вычислил среднюю скорость возможного продолжения падения офз и пришел к выводу, что она не превысит скорости ежедневного начисления купона.

В худшем случае к декабрьской выплате буду по нулям, — думал я, — а купоны реинвестирую в ОФЗ.

Оглядываясь назад понимаю, как наивен я был. За прошедшие полтора месяца доллар скаканул вверх почти на 20%, российский рынок на 15%, а я шагнул вниз на -1.5%.

Что характерно, весь последний месяц практически каждый день вражеские беспилотники летали куда-то не туда, где-то что-то взрывалось, где-то что-то горело. Но рынку было плевать.

в этом ролике рассказываю

про рост именно нефтегаза на этой неделе,

про свой портфель,

почему увеличиваю вес Сургутнефтегаза обычки в своём портфеле.

Размышляю про курс рубля:

- ЦБ РФ не планирует в 2023г. покупать юани,

- 2 сценария денежно – кредитной политики ЦБ РФ до 2026г.

(думаю сценарий будет стрессовым,

при таком сценарии, ставку прогнозируют до 13,5%),

размышляю, как ЦБ РФ будет стабилизировать рубль и

какая может быть ставка на заседании ЦБ РФ 15 сентября 2023г.,

- ВТБ получит государственный пакет акций Объединенной судостроительной корпорации (ОСК). Позитив или негатив?

Когда не хватит капитала, то проблему Костин, как всегда, решит за счёт акционеров: думаю, будут новые доп. эмиссии.

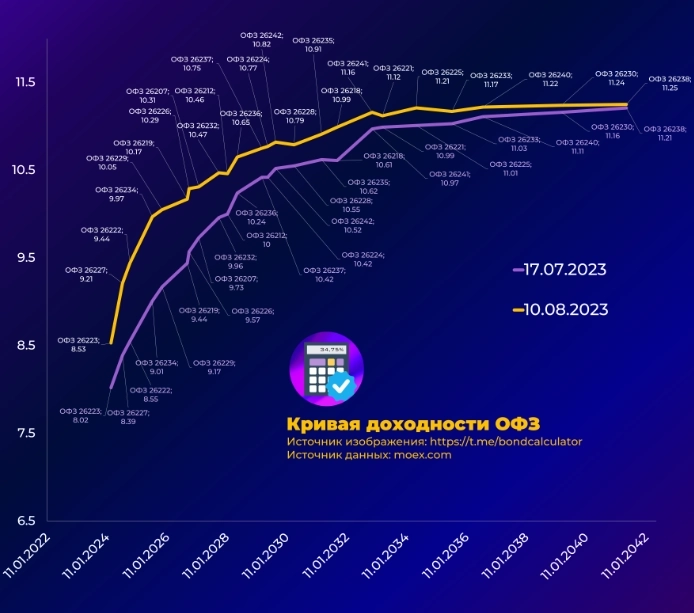

При каких критериях буду покупать длинные облигации

(доходность ОФЗ 26238 около 14%, если при этом не будет сильно отрицательных новостей – это будет разворотная фигура «двойное дно», предыдущее дно было в марте 2022г.).

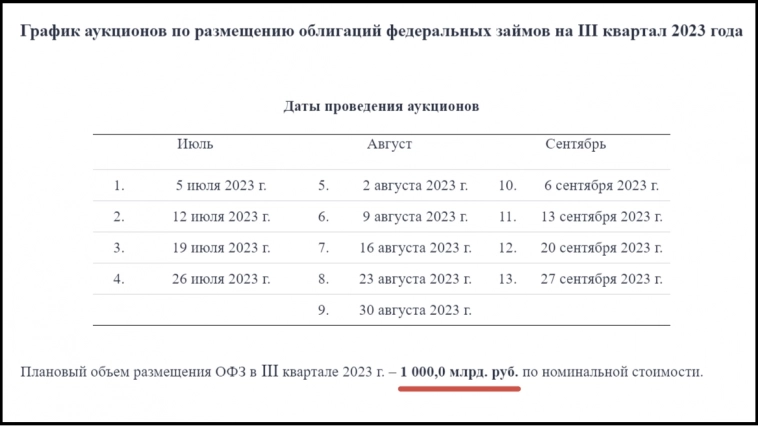

Минфин провёл аукцион ОФЗ и предложил инвесторам 2 выпуска. Бюджет РФ до сих пор находится под давлением (стоит признать, что наконец-то произошёл профицит нефтегазовых доходов, но данное действие свершилось, когда $ торговался по ~94₽, а Urals по ~68$), одна из опций его пополнения — это рынок внутреннего долга. Ввиду частого заимствования средств Минфином и непонятной ситуацией с бюджетом РФ, инвесторы «требуют» премию в доходности ОФЗ (например, ВТБ во II квартале скупал только флоутеры, отказавшись от других видов ОФЗ из-за намечающегося повышения ключевой ставки и непонятного влияния на инфляцию дефицита бюджета). Не зря банковская система обращает внимание на флоутеры, ибо данный аукцион всё объясняет наглядно:

▪️ Классика: ОФЗ — 26243 (погашение в 2038)

▪️ Флоутер ОФЗ—29024 (переменный купон, погашение в 2035 году), купон изменяется в зависимости от среднего значения ставки RUONIA.

Торги по выпуску ОФЗ 26243 не состоялись, ведомство это объяснило тем, что отсутствовали заявки по приемлемым уровням цен. Флоутер ОФЗ 29024: отмечаю ошеломительный спрос — в 233,9₽ млрд, привлечено было — 90,6₽ млрд (средневзвешенная цена – 95,97% от номинала).

Интересно наблюдать, когда(на каком уровне) ЦБ РФ начинает беспокоиться о курсе рубля.

Складывается впечатление, что при приближении к 100 руб. за доллар,

ЦБ РФ становится активным

(отказ от покупки юаней в 2023г.,

словесные интервенции про повышение ставки на плановом заседании ЦБ РФ).

Что делать ?

Думаю, один из ответов — смотреть на индекс RGBI (индекс ОФЗ с фиксированной доходностью) и

на фактическую доходность ОФЗ 26238 (15 05 2041г.).

На пике, в марте 2022г., доходность ОФЗ 26238 стала около 14%.

Если ЦБ РФ резко поднимет ставку без резко отрицательных политических новостей, то

длинные ОФЗ могут стать доходнее, чем валютные инструменты.

С уважением,

Олег.

1. Минфин России вчера на аукционах разместил выпуск ОФЗ на сумму 94,298 млрд рублей.

На аукционе по размещению ОФЗ-ПК выпуска № 29024 с погашением 18 апреля 2035 года было продано бумаг на общую сумму 94,298 млрд рублей. Выручка от аукциона — 90,678 млрд рублей. Средневзвешенная цена составила 95,9772% от номинала.

2. Кривая доходности ОФЗ после заседания ЦБ выглядит следующим образом:

3. Предварительная оценка исполнения федерального бюджета за январь-июль 2023 года.

По предварительной оценке, объем доходов федерального бюджета в январе-июле 2023 года составил 14 525 млрд рублей.

Расходы федерального бюджета за 7 месяцев 2023 года составили 17 341 млрд рублей.

В целом, в 2023 году объем расходов федерального бюджета будет формироваться исходя из предельного размера бюджетных ассигнований, утвержденных в законе о бюджете и размера дополнительных ненефтегазовых доходов. Это обеспечивает стабильность первичного структурного дефицита на уровне параметров закона о бюджете.

Очередное размещение от Минфина. Предложено два выпуска — ОФЗ-ПД серии 26243 и ОФЗ-ПК серии 29024, все в объеме остатков доступный для размещения в указанных выпусках.

ОФЗ 26243 с погашением 19 мая 2038 года, купон 9,8% годовых

ОФЗ 29024 с погашением 18 апреля 2035 года. Купонный доход по облигациям рассчитывается исходя из среднего значения ставок RUONIA за текущий купонный период с временным лагом в семь календарных дней

Итоги:

ОФЗ 26243

Аукцион не состоялся

Министерство финансов 9 августа признало несостоявшимся аукцион по продаже ОФЗ-ПД серии 26243 в связи с отсутствием заявок по приемлемым уровням цен

ОФЗ 29024