Рецензии на книги

Рецензии на книги | Рыночные циклы по Говарду Марксу

- 13 сентября 2022, 13:49

- |

Основные тезисы (экономлю Вам время):

👉 Весь мир цикличен — «История не повторяется, но рифмуется»

👉 Попытка предсказать макробудущее, вряд ли поможет инвесторам достигнуть повышенной доходности. Таких результатов известно крайне мало.

👉Главные области, на которых стоит сосредоточиться:

— попытка узнать больше других о фундаментальных факторах отраслей, компаний

— соблюдении дисциплины в отношении соответствующей цены для оплаты причастности к этим фундаментальным факторам

— понимание существующей инвестиционной среды и принятие решений о стратегическом позиционировании портфеля

Тут Говард даже про Газпром по 300 сказал:

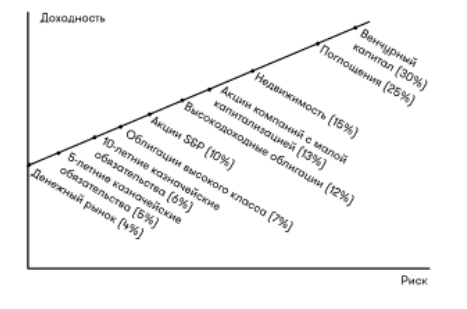

👉 Риск — вероятность безвозвратной потери капитала

👉 Средний инвестор знает очень немного:

— не понимает природу и важность циклов

— недостаточная продолжительность практики не дала ему возможности пережить много циклов

— он не изучал финансовую историю и не воспринимает среду как множество независимых событий

👉 Независимо от того, что происходит с экономикой и прибылью компаний,перспектива для доходов лучше, когда инвесторы подавлены и напуганы(что позволяет ценам на актив падать) и хуже, когда они охвачены эйфорией и впадают в жадность.

👉 Человеческому сознанию присуще стремление найти определенную причину для каждого события, и поэтому оно может столкнуться с трудностями, когда в дело вмешиваются случайные факторы. Именно поэтому первым шагом должно быть осознание того, что успех или неудача связаны не с замечательным мастерством и не с вопиющей некомпетентностью, а зависят от «неведомых обстоятельств».

👉 Поиск долгосрочных экономических циклов — вот на что стоит обратить внимание инвестору

👉 Один из главных факторов производительности экономики — количество рабочих часов. В свою очередь, самый фундаментальный фактор прироста рабочего времени — прирост населения (растет количество производителей и потребителей продукции) — растет ВВП.

👉 Рост производительности труда — так же важен, как и рост населения.

👉 Миграция, уровень безработицы, образование, технологии и т.д. — это все тоже влияет на долгосрочные экономические циклы.

👉Если люди (и компании) будут рассчитывать на лучшее будущее, то потратят и инвестируют больше… и будущее будет хорошим, и наоборот.

👉 Большинство краткосрочных экономических прогнозов представляяют собой экстраполяции. Экстраполяции обычно правильны, но не обладают ценностью.

👉 Инфляция обладает целым рядом благотворных качеств и является в значительной степени неизбежной — ЦБ должен управлять ею, а не устранять.

👉 Инфляция — результат энергичного восходящего движения экономического цикла:

— когда спрос на товары опережает поставки — инфляция спроса

— когда растут производственные затраты из-за роста цен на рабочую силу и сырье — инфляция издержек

— когда курс валюты страны-импортера снижается относительно валюты страны-экспортера — инфляция импорта

👉 Меры борьбы с инфляцией являются контрстимулирующими — они могут приводить к поставленной цели (контролю над инфляцией), но при этом ограничивают рост экономики и порождают неблагоприятные эффекты

👉 Сейчас перед мировыми ЦБ две задачи — сдерживание инфляции и поддержка занятости (иногда они противоречат друг другу)

👉 Правительство управляет экономическим циклом через налогообложение и расходы. Для стимулирования экономики правительство может сокращать налоги и увеличивать госрасходы, рассылать стимулирующие чеки, чтобы увеличить количество денег. Для защиты от перегрева можно повысить налоги или сократить расходы вместе с деловой активностью.

👉Кейнс утверждал, что правительство должно помогать слабой экономике, стимулируя спрос путем перехода к ДЕФИЦИТНОМУ бюджету — это поощряет инвестиции и покупки.

👉 Если экономика сильна — надо тратить меньше, чем поступает в бюджет.

👉 В акциях на смену девиза «Купите, пока не поздно» часто приходит призыв «Продайте, пока не обесценилось совсем».

👉 Во время паники люди тратят 100% своего времени на заботу о том, чтобы не допустить потерь… хотя им следовало бы тревожиться о том, как бы не упустить хорошие возможности.

👉 Самое безопасное время для покупки обычно настает, когда все убеждены, что никакой надежды не осталось.

👉 Когда наступит следующий кризис, посмотрите по сторонам: вы, вероятно, отыщете кредитора".

👉 У инвесторов задача простая: разобраться с ценами на активы, понять, где они находятся сегодня и сделать выводы о том, как они будут меняться в будущем.

«Можно не знать, куда мы идем, но лучше понимать, где мы находимся».

👉 Для инвестиционного успеха важен нонконформизм — поведение, противоположное общепринятому — или умение плыть против течения.

👉 Когда пыль осядет и нервы инвесторов успокоятся, возможность выгодных сделок исчезнет.Ожидать дна для того, чтобы начать покупать — отличный пример глупости.

👉Уход с рынка после падения и отказ от возможности участвовать в циклическом восстановлении — это поистине великий грех для инвестора.

👉О будущем мы можем знать — и то в лучшем случае — лишь величину вероятности. Знание вероятностей может помочь нам действовать более верно, чем удается в среднем всем остальным. Но необходимо помнить, что знание вероятностей отнюдь не равно точному знанию того, что произойдет.

👉 Успех в инвестировании имеет сходство с выбором победителя в лотерее. В обоих случаях все определяется путем извлечения одного билета из барабана (исход), полного билетов (диапазон возможных исходов). Выдающимися инвесторами являются те, кто лучше представляет себе, какие билеты находятся в барабане, и, следовательно, стоит ли вообще участвовать в лотерее.

👉 Инвесторы редко придерживаются объективных, рациональных и устойчивых позиций. Сначала они демонстрируют оптимизм, жадность, терпимость к риску и результирующее поведение заставляет цены на активы повышаться, потенциальную доходность — падать и риск — увеличиваться. Но затем по некоторым причинам их настроения меняются на пессимизм, страх, неприятие риска и скептицизм, вследствие чего цены на активы падают, потенциальная доходность растет и риск уменьшается.

Тут даже про агрессивных инвесторов картинка есть:

Отличная книга, к прочтению рекомендую — ставлю 4/5 только за то, что книга по сути — набор разношерстных цитат Говарда Маркса разное время (иногда нет связи между главами).

Спасибо за внимание.

теги блога Олег Кузьмичев

- Alibaba Group

- Baidu

- BP

- buyback

- chevron

- En+

- Exxon Mobil

- globaltrans

- Goldman sachs

- IMOEX

- IPO

- Mail.ru Group

- Ozon

- PetroChina

- S&P500

- schlumberger

- Shell

- Total

- Vipshop Holdings

- X5

- акции

- Алроса

- Арсагера

- Банк России

- банк санкт-петербург

- банки

- брокеры

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК НорНикель

- ДВМП

- демпферные выплаты

- дивиденды

- доллар рубль

- ежедневный анализ

- Ежедневный обзор

- заблокированные активы

- Индекс ММВБ

- Индекс МБ

- иностранные акции

- интервью

- интеррао

- инфляция

- инфляция в России

- итоги дня

- Китай

- Ключевая ставка ЦБ РФ

- комментарий

- конфасмартлаба

- конференция смартлаба

- лукойл

- Магнит

- Максим Орловский

- ММК

- мобильный пост

- Мосгорломбард

- Московская Биржа

- нерезиденты

- Нефть

- НМТП

- новатэк

- обзор рынка

- облигации

- ОЗОН Фармацевтика

- Олег Кузьмичев

- отчетность

- отчеты МСФО

- отчеты РСБУ

- ПМЭФ

- полиметалл

- прогноз компании

- прогноз по акциям

- рецензия на книгу

- Роснефть

- Русал

- Русгидро

- санкции

- сбербанк

- Северсталь

- Сегежа групп

- смартлаб премиум

- Совкомфлот

- СПБ биржа

- Сургутнефтегаз

- США

- татнефть

- тгк-14

- тинькофф банк

- Транснефть

- трейдинг

- Уоррен Баффет

- форекс

- ЦБ

- ЦБ РФ

- Шадрин

- Шадрин опять всех переиграл

- Яндекс

Кстати, у фонда Говарда есть классный канал на ютубе - https://www.youtube.com/c/oaktreecapital/videos

Как обычно, 1000 просмотров, не то что у матерых инфоцыган… сам все ролики посмотрел. Очень крутой инвестор.

В целом в России если б не СВО мы были бы где-то внизу, но геополитические циклы тоже имеются...))

Она уже в ценах.

Важнее будущее.

Рост продолжится или ускорится? Или наступит падение или плато?

Но он сам говорит, что будущее не предсказать.