Копипаст

Копипаст | Почему финансы настолько сложны?

- 05 апреля 2023, 12:35

- |

Перевод ЭТОЙ статьи.

Больше переводов вы можете найти в моём телеграмм-канале

https://t.me/holyfinance_____________________

Лиза Поллак из FT Alphaville размышляет над вопросом: “Почему нам так хорошо удается создавать сложности в финансах?” Ответ, который она предлагает, — это “эффект Флинна“, по сути, идея о том, что существует тенденция к росту человеческого интеллекта. Финансы, с этой точки зрения, со временем усложняются, потому что финансисты становятся достаточно умными, чтобы сделать это таким.

Это интересная гипотеза. Но я совсем не думаю, что она верна.

Финансы всегда были сложными. Точнее, они всегда была непрозрачны, а сложность — это средство рационализации непрозрачности в обществах, которые претендуют на прозрачность. Непрозрачность абсолютно необходима для современных финансов. Это «фича, а не баг» до тех пор, пока мы радикально не изменим способ мобилизации экономических рисков. Основная цель status quo finance — склонить людей к принятию рисков, на которые они бы не согласились, если бы были полностью информированы.

Финансовые системы помогают нам преодолеть проблему коллективных действий. В мире инвестиционных проектов, затраты и риски которых совершенно прозрачны, большинство людей были бы напуганы. Реальное предприятие очень рискованно. Кроме того, вероятность успеха любого одного проекта зависит от степени одновременной реализации других проектов. Начинающий промышленник в аграрном обществе, который попытается построить автомобильный завод, потерпит неудачу. Его коллеги не смогут предоставить материалы, необходимые для того, чтобы все заработало. Если каким-то чудом ему удастся запустить фабрику, ее клиентская база из малокомплектных сельскохозяйственных рабочих с низкой производительностью труда не сможет позволить себе конечный продукт. Успешные реальные инвестиции происходят не через отдельные проекты, а волнообразно, поступательными движениями когорт оптимистов, большинство из которых терпят крах и сгорают, некоторые из которых совершают великие дела для мира и делают своих инвесторов богатыми. Но победители зависят от существования проигравших: в мире, где не было бы Qwest overbuilding fiber, Amazon не терял бы ни цента с каждой продажи и не компенсировал бы это объемом. Даже в условиях ошеломляющего технологического бума, Amazon в 1997 году была довольно сомнительной инвестицией. Это была бы абсурдная инвестиция без роста и импульса, созданных тысячами коллег, у некоторых из которых дела шли хорошо, но у большинства — нет.

Одна из целей финансовой системы состоит в том, чтобы гарантировать, что мы, в целом, находимся в динамике с высоким уровнем инвестиций, а не в застое с низким уровнем инвестиций. В условиях инвестиционного бума частных лиц можно убедить принять непосредственное участие в прозрачно рискованных проектах. Но в отсутствие такого бума люди, не склонные к риску, будут рационально воздерживаться. Каждый проект в отдельности будет считаться рискованным и маловероятным для успеха. Вкладчики предпочтут проекты с низким уровнем риска и скромной, но определенной доходностью, такие как хранение обычных и сырьевых товаров. Даже участие в диверсифицированной корзине рискованных проектов будет непривлекательным, если только инвестор не верит, что многие другие инвесторы одновременно сделают то же самое.

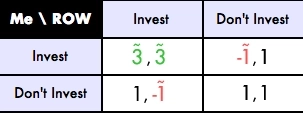

Мы могли бы описать это как игру с двумя равновесиями Нэша (“ROW” означает “остальной мир — rest of world”).:

Если бы только все инвестировали, то был бы довольно хороший шанс, что нам всем стало бы лучше, в среднем наши инвестиции увенчались бы успехом. Но если отдельный человек инвестирует, в то время как остальной мир этого не делает, ожидаемый результат — убытки. (Цветные значения в шапочках-тильдах представляют собой стохастические выплаты, ожидаемым значением которых является указанное число.) Существует два равновесия: хорошее в верхнем левом углу, где все инвестируют и, в среднем, преуспевают, и плохое в правом нижнем углу, где все копят и остаются бедными. Если все будут настроены пессимистично, мы можем застрять в плохом равновесии. Животный дух — это теория игр.

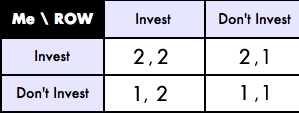

Это основная проблема, для решения которой финансы в целом и банки в частности эволюционировали. Банковская система — это сочетание мошенничества и гениальности, которое встает между инвесторами и предпринимателями. Это предлагает альтернативу рискованным прямым инвестициям и накоплению с низкой доходностью. Банки гарантируют всем инвесторам доходность, превосходящую накопительство, и они предлагают эту доходность безоговорочно, с уверенностью, независимо от того, покупают ее другие инвесторы или нет. Они создают новую матрицу выплат, которая выглядит следующим образом:

В этом новом наборе выплат есть только одно уравнение, хорошее в левом верхнем углу. По сути, банкиры обещают всем доходность в размере 2, если они вложат деньги, поэтому все инвестируют в банки. Поскольку все инвестировали, банкиры могут инвестировать в реальные проекты в достаточном масштабе, чтобы получить хорошую ожидаемую отдачу в размере 3. Банкиры оставляют 1 для себя, выплачивают своим инвесторам обещанные 2, и все становятся богаче, чем если бы установилось плохое равновесие. Банкиры делают мир более процветающим именно тем, что дают обещания, которые они, возможно, не в состоянии выполнить. (Они не смогут выполнить свои гарантии, если им не удастся привлечь инвестиции в достаточном масштабе или если, несмотря на достаточный масштаб, проекты будут работать хуже, чем ожидалось.)

Предположим, мы начинаем с плохого равновесия. Легко давать чрезмерные обещания, но труднее добиться, чтобы в ваши обещания поверили. Инвесторы знают, что у банкиров нет волшебной машины обогащения, что ресурсы, переданные на попечение банкиров, в конечном счете инвестируются в один и тот же набор проектов, от которых каждый из них в отдельности отказался бы. Эти безрисковые доходы на самом деле не могут быть безрисковыми, и это ни для кого не секрет. Так почему же это маленькое белое мошенничество иногда оказывается эффективным? Почему инвесторы верят пустым обещаниям и инвестируют через банки то, что они накопили бы в мире без них?

Подобно многим хорошим мошенникам, банкиры заставляют поверить в себя, убеждая каждого инвестора в отдельности, что, хотя кто-то может потерять, если что-то случится, это будет кто-то другой. Ты замешан в афере. Если что-то пойдет не так, каждый инвестор уверен, что у него найдется владелец портфеля, но это будете не вы. Банкиры уверяют нас в этом множеством разных способов. Прежде всего, они предлагают надежную гарантию возврата денег. Вы можете получить свои деньги обратно в любое удобное для вас время, по первому требованию. При первом намеке на проблему вы сможете выбраться. Они говорят это всем подряд, ничуть не краснея.

Во-вторых, они указывают на всех других людей, стоящих перед вами, чтобы принять удар на себя, если что-то пойдет не так. Это будут акционеры банка, или это будет правительство, или держатели облигаций, “банковская холдинговая компания”, “стабилизационный фонд”, что угодно. У нашего банка так много глубоких карманов! Всегда найдется кто-то, кто примет потерю на себя. Мы не уверены точно, кто именно, но это будете не вы! Они тоже рассказывают об этом всем. Не краснея.

Если бы следы слез были действительно четкими, если бы было так же очевидно, как в учебниках, кто несет какие убытки, банковские системы просто не справились бы со своей основной задачей привлечения инвестиций, не склонных к риску, для вложения в рискованные проекты. Почти каждый, кто инвестирует в крупный банк, считает, что инвестирует в надежное предприятие. Даже акционеры, которые формально являются первыми в очереди на получение убытка, считают себя в значительной степени защищенными. Правительство никогда бы не допустило, чтобы это произошло, верно? Банки внедряют инновации и взаимосвязывают, обменивают и перестраховывают, гарантируют и хеджируют именно для того, чтобы было неясно, куда падут убытки, чтобы каждый участник каждой организации мог сохранить в своем сознании образ некоего гаранта, аффилированного лица или простофили, который получит удар раньше, чем они.

Непрозрачность и взаимосвязанность между крупными банками не является чем-то новым. Банки и суверенные государства всегда все путали. Когда не существовало государственного страхования вкладов, существовали частные страховщики вкладов, такие же солидные и надежные, как наши собственные недавние “монолайны”. “Теневые банки” — это не что-то новое под солнцем, просто еще один способ перестановки структур и гарантий таким образом, чтобы почти никто не считал себя на крючке.

Это банковский бизнес. Непрозрачность — это не то, что можно устранить, поскольку она необходима для экономической функции банков по мобилизации способности людей нести риски, которые, будучи полностью информированными, не стали бы рисковать. Общества, в которых отсутствуют непрозрачные, слегка мошеннические финансовые системы, не могут развиваться и процветать. Для поддержания роста и развития принимаются недостаточные экономические риски. У вас может быть непрозрачность и индустриальная экономика, или вы можете иметь прозрачность и пасти коз.

Прискорбным побочным эффектом непрозрачности, конечно, является то, что она позволяет совершать крупные кражи тем, кто находится в центре игры. Но, несомненно, это небольшая цена за саму цивилизацию. Нет?

Ник Роу незабываемо описал финансы как волшебство. Аналогия, которую я бы выбрал, — это финансы как плацебо. Финансовые системы — это сахарные пилюли, с помощью которых мы коллективно придаем себе смелости нести экономический риск. Как и в случае с любым хорошим плацебо, мы никогда не должны понимать, что это всего лишь немного сахара. Мы должны верить, что смесь, которую мы принимаем, является продуктом блестящей науки, деталей которой мы никогда не смогли бы понять. Финансовые торговцы плацебо делают это таким образом.

________________________

Некоторые замечания: Я действительно думаю, что есть альтернативы выпасу коз и клептократически непрозрачному полу-мошенническому банковскому делу. Но их принятие потребовало бы не “реформы”, а полного переосмысления финансового статуса-кво.

Суверенное финансирование следует рассматривать просто как форму банковского дела. Суверенные компании привлекают средства для неопределенных целей и обещают безрисковую прибыль, которую они, возможно, не смогут обеспечить в реальном выражении. Когда что-то идет не так, держатели облигаций думают, что налогоплательщики должны быть на крючке, а налогоплательщики думают, что держатели облигаций должны платить. Как обычно, у каждого есть козел отпущения, кто-то другой должен был принять удар на себя. Предварительно всех заверили, что им нечего бояться.

Я представил здесь чрезмерно лестные доводы в пользу статус-кво. (Реальные!) преимущества непрозрачности, которые я описал, должны быть сопоставлены с глубокими, даже апокалипсическими социальными издержками, которые возникают, когда плацебо терпит неудачу, особенно учитывая вероятность того, что торговцы плацебо будут продолжать свою аферу еще долго после того, как хорошие возможности для масштабных инвестиций будут исчерпаны. Скрывая реальные экономические риски от тех, кто в конечном счете несет их, финансовые системы статус-кво ослабляют стимулы к качественному распределению капитала. Мы получаем распределение капитала оптом, но низкого качества.

теги блога HolyFinance

- ABNB

- Berkshire Hathaway

- bitcoin

- bk

- BofA

- btc

- ChatGPT

- Credit Suisse

- DeFi

- DXY

- EM

- ETF

- FX

- Goldman sachs

- J.P. Morgan

- jpy

- M&A

- Morgan Stanley

- MSFT

- MUFG

- S&P500

- SEC

- Signature Bank

- Societe Generale

- svb

- usd

- USDT

- UST

- value

- ZIRP

- азия

- акции

- акции США

- анализ

- Артур Хейс

- банк

- банки

- баффет

- биткоин

- денежно-кредитная политика

- доллар

- доллар рубль

- доходность

- золото

- инвестиции

- инфляция

- искусственный интеллект

- исследование

- Китай

- корреляции

- кривая доходности

- кризис

- криптовалюта

- Криптовалюты

- ликвидность

- макро

- макроэкономика

- мировая экономика

- Нефть

- облигации

- обман

- опционы

- перевод

- политика

- портфель

- правила

- премия за риск

- прогноз

- прогнозирование

- развивающиеся рынки

- регулирование

- рецензия на книгу

- рецессия

- рецессия сша

- риск

- Россия

- рынок США

- рынок труда

- санкции

- санкции возможные последствия

- ставка по федеральным фондам

- стоимостное инвестирование

- стоимость

- сша

- Талеб Нассим

- теория

- трейдинг

- Уоррен Баффет

- факторы

- финансовая система

- финансы

- Фишер

- форекс

- ФРС

- ФРС США

- Харви

- хедж-фонд

- ЦБ

- экономика

- экономика США

А что, поведение Солнечной системы проще?

Намного. И описывать можно одним, двумя уравнениями. Поэтому и предсказание на много лет вперед возможно с точностью до минут.

Астрономы не пророки, пророков много на рынке. Эти ничего не доказывают, не могут. Астрономы предсказывают на основе достаточно простых моделей поведения системы.

2. Большинство людей в экономике разбирается неглубоко. И это нормально. Точно также, большинство людей не разбирается глубоко в сантехнике или в живописи и не умеют своими руками развести в доме трубы или написать картину маслом на продажу.

ves2010, Я прогоняю тексты через переводчики, чтобы получить какую-то основу, но тексты про финансы и тому подобное всегда приходится редактировать долго-долго)

А то получается «урожайность ЮС казначейства переворачивается»))