Блог компании Альфа-Инвестиции | Как заработать на дивидендах. 3 сценария на ближайший сезон

- 21 марта 2024, 14:43

- |

Дивиденды — один из важнейших показателей, по которым инвесторы выбирают акции. На Мосбирже явно выделяется один дивидендный сезон, и он вот-вот начнётся. Мы провели исследование, чтобы выяснить, как наиболее эффективно заработать в этот период.

Отсечка — день, когда фиксируется список инвесторов, которые имеют право на получение дивидендов.

Дивидендный гэп — снижение цены акции примерно на размер дивиденда в день отсечки. На скорость закрытия гэпа влияют ожидания будущей динамики акций и прочие факторы.

Главное про дивидендный сезон

- С мая по июль на российском рынке — ярко выраженный сезон дивидендных выплат.

- Дивидендная доходность бумаг из Индекса МосБиржи выше, чем в среднем по рынку.

- Средний срок закрытия дивидендных гэпов — 142 дня.

- От 46 до 86 дней перед отсечкой — период, когда при покупке акций инвестор может ожидать их высокого роста.

- Акции в среднем начинают догонять и обходить доходность индекса с 51-го дня после дивидендного гэпа.

- Инвесторам выгодно покупать акции заранее — до выплаты дивидендов. Но чтобы решить, стоит ли ждать получения дивидендов и закрытия гэпа, нужно тщательно анализировать выбранные бумаги.

Тренды в сезонности

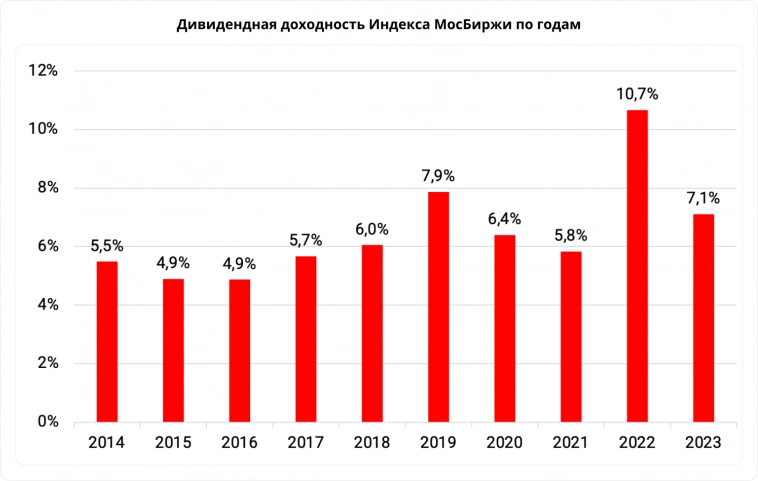

Мы проанализировали данные о дивидендных выплатах 182 компаний на Мосбирже с 2014 по 2023 год. В этот период произошло 1313 отсечек.

Разделив все отсечки по месяцам, видим, что есть выраженная сезонность дивидендных выплат с мая по июль.

При этом июль — главный месяц с долей порядка 50%. В прошлом наблюдении мы следили за отсечками с 2000 года и получили схожие результаты, но главным был май. Смещение сезонности говорит о том, что наибольшая концентрация отсечек теперь — в первые два месяца лета.

Также выраженная сезонность проявляется в сентябре – октябре и декабре – январе.

Самая высокая средняя дивидендная доходность (без учёта всплесков августа и апреля, так как в них мало компаний для релевантности данных) наблюдается в июне и июле — более 5%. При этом среднее значение за весь год — 4,4%.

Эта статистика собрана по всем отсечкам на рынке. А если учитывать только акции из Индекса МосБиржи, то доходность будет выше — в среднем 6,5% с 2013 года.

В исследовании мы проверяем 3 варианта, как на этом можно заработать инвестору: посчитаем, какие результаты получаются в зависимости от моментов входа в позицию и выхода из неё.

Сценарий 1. Покупка за день перед отсечкой

Самый простой вариант — купить акции за день до отсечки, тогда вы получите доходность в размере дивидендов. Но потом придётся ждать закрытия дивидендного гэпа, чтобы не оказаться в нуле или убытке.

Чтобы быстрее отбить вложения, можно реинвестировать дивиденды в просевшие после гэпа бумаги.

Сколько будет закрываться гэп? Этот показатель отличается не только для отдельных акций, но и для конкретных выплат. Всё зависит от размера гэпа и ожиданий по будущим дивидендам. Также влияние оказывают прогноз динамики акций после отсечки и прочие драйверы.

Рассмотрев статистику прошлых дивидендных гэпов и убрав из неё околонулевые значения, мы получили 855 случаев. Их рассортировали по сегментам и взяли только те данные, где было не менее 5 отсечек за период наблюдения.

Вот списки лидеров по закрытию гэпа в разных категориях:

— Гэп от 1 до 3%

- Мосэнерго — в среднем требовалось 2 дня для закрытия гэпа

- Банк Приморье — 2 дня

- Распадская — 2 дня

- Селигдар — 2 дня

В этой категории 63 компании, в среднем гэпы закрывались за 46 дней. 48 компаний были быстрее среднего.

— Гэп от 3 до 6%

- Банк Приморье — 5 дней

- НМТП — 9 дней

- ЭЛ5-Энерго — 10 дней

- Красноярскэнергосбыт — 11 дней

- Россети Волга — 14 дней

- Новатэк — 18 дней

В этой категории 76 компаний, в среднем гэпы закрывались за 132 дня, 51 компания была быстрее среднего.

— Гэп от 6 до 10%

- Интер РАО — 6 дней

- Авангард — 11 дней

- М.Видео — 21 день

- Распадская — 22 дня

- Сбербанк — 27 дней

- Татнефть-ап — 34 дня

- Северсталь — 46 дней

В этой категории 64 компании, в среднем гэпы закрывались за 185 дней, 45 компаний были быстрее среднего (81 день). Среди этих 45 есть известные высоколиквидные бумаги: Новатэк, Сургутнефтегаз-ап, Норникель, НЛМК, БСПБ, Мосбиржа, Газпром, Роснефть, ЛУКОЙЛ.

— Гэп от 10 до 15%

- Банк Кузнецкий — 4

- Черкизово — 10

- Система — 13

- Северсталь — 16

- Россети Центр — 26

В этой категории 44 компании, в среднем гэпы закрывались за 209 дней, 35 компаний были быстрее среднего (105 дней). Среди этих 35 акций есть такие ликвидные имена, как ЛУКОЙЛ, Газпром нефть, Ростелеком-ап, Башнефть-ао.

— Гэп от 15 до 20%

- БСПБ — 20

- Рязанская энергосбытовая компания — 50

- ТНС энерго Марий Эл — 51

- Россети Московской регион — 54

- Башнефть-ап — 69

В этой категории 16 компаний, в среднем гэпы закрывались за 198 дней, 9 компаний были быстрее среднего.

Среднее значение по всей выборке — 142 дня. Чем больше ожидается гэп, тем дольше он закрывается. При этом всегда находятся отдельные кейсы, когда цена восстанавливается быстрее — если после гэпа есть драйверы для роста.

Сценарий 2. Покупка до отсечки, заранее

Динамика акций во многом зависит от ожиданий по дивидендам, даже если их ещё не объявили. Когда о выплатах уже известно или вероятность их наличия высокая, инвесторы предпочитают заранее купить акции, особенно если котировки привлекательны. Случается и такое, что рост акций до выплаты дивидендов может быть больше самих дивидендов — из-за высокого спроса со стороны инвесторов.

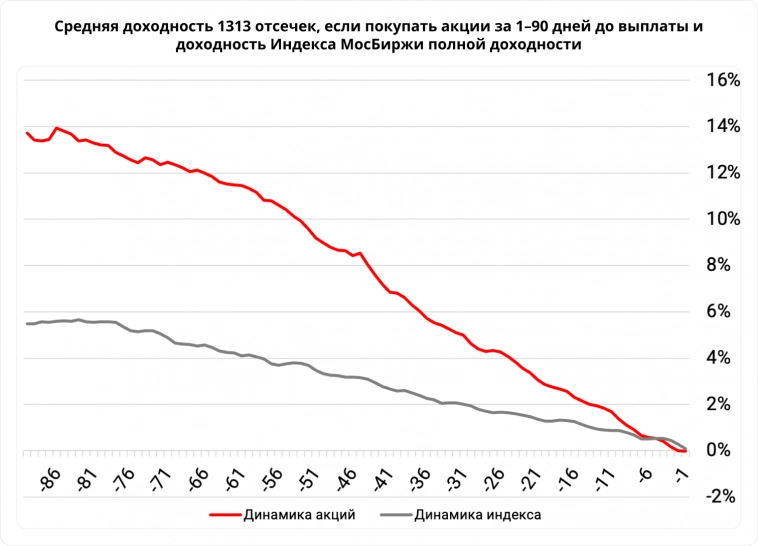

На графике ниже представлена средняя доходность при условии, что акции покупаются в период от 1 до 90 дней перед отсечкой. Видно, что чем раньше купить акции, тем выше доходность, и она сокращается к отсечке.

Ранее мы выяснили, что средняя дивидендная доходность при покупке за день до отсечки составила 4,4%, а по акциям из Индекса МосБиржи — 5,5%. А при покупке акций заранее, за 46 дней до отсечки, доходность будет выше средней — примерно на уровне 8%.

Наибольшую среднюю доходность, по нашим расчётам, даёт покупка за 86 дней до отсечки — 13,9%.

Также на графике видно, что дивидендные акции на этих сроках обгоняют по доходности Индекс МосБиржи полной доходности.

Отметим важный момент: средние статистические данные не обязательно повторятся в будущем. Также нужно учесть, что мы не берём в расчёт дату объявления выплаты, а она не всегда известна за 90 дней до отсечки. Найти повторяющиеся тенденции можно, если следить за сезонностью и прошлыми выплатами по каждой отдельной бумаге.

Сценарий 3. Покупка после отсечки

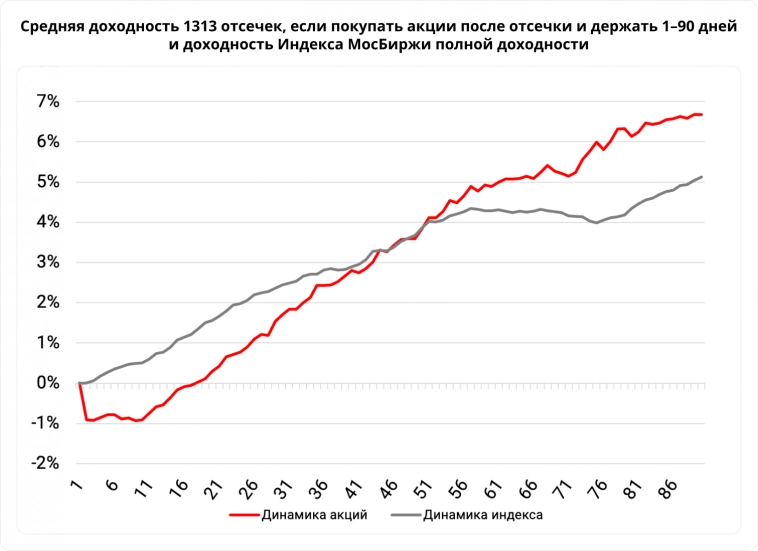

Вы не получаете дивидендов и не зарабатываете на росте от их ожидания. Вместо этого вы дожидаетесь гэпа, покупаете подешевевшие акции — и начинаете зарабатывать уже на будущем росте без учёта выплат.

Доходность и скорость получения прибыли будут зависеть от точки входа и продолжительности закрытия гэпа.

Мы посчитали, сколько заработает инвестор, если покупает акции в период от 1 до 90 дней после отсечки.

Более половины месяца после отсечки акции остаются в минусе и выходят в плюс лишь с 20-го дня после отсечки. В среднем получить доходность 6% и выше можно лишь с 75-го дня. В любом случае, этот сценарий тоже приносит выгоду инвестору, учитывая, что акции обходят индекс примерно с 51-го дня.

Отчасти можно комбинировать эту стратегию с предыдущей: покупать акции в ожидании выплат, продавать до отсечки, не получать дивиденды и снова покупать после гэпа.

Чего ждать в текущем сезоне

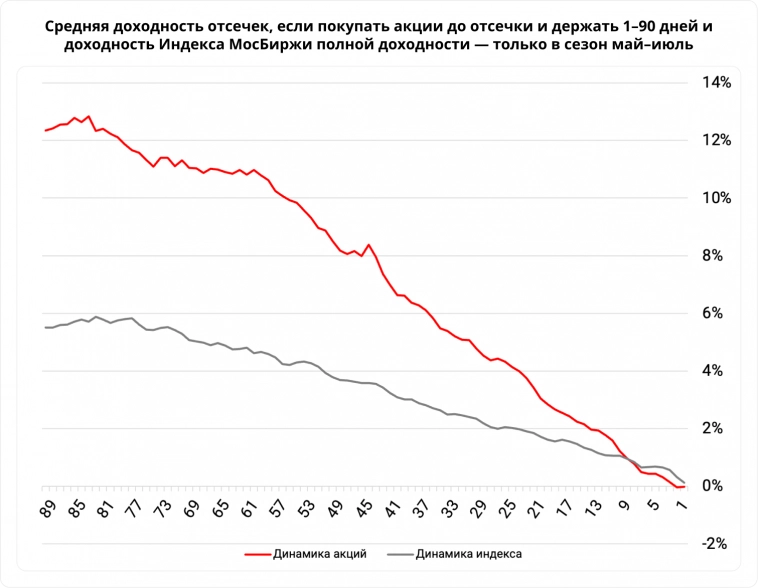

Мы также посчитали отдельно доходность главного сезона май – июль, при условии, что инвестор покупает акции или инвестирует в индекс в период от 1 до 90 дней перед отсечками.

Сезонные бумаги в среднем выглядели лучше индекса с дивидендами. Это говорит о том, что инвестировать в акции заблаговременно выгодно. А самый выгодный период покупок — примерно за 12–13 недель до отсечки.

Вероятно, если покупать акции ещё раньше, доходность может оказаться выше за счёт предыдущего роста на других драйверах. Мы ограничили статистику 90 днями — кварталом, что, на наш взгляд, является комфортным временем для анализа и принятия решения по покупке акций.

Отдельно мы подсчитали статистику по бумагам, чьи отсечки приходятся на сезон май-июль. В лидерах по среднему приросту за 90 дней оказалось много электроэнергетических компаний. Они волатильны и дивиденды для них — один из важнейших драйверов.

Топ-10 ликвидных бумаг, по которым могут быть выплаты, по росту до начала сезона май-июль:

- Совкомфлот — 15,1%

- INARCTICA — 13,5%

- Группа «Мать и дитя» — 12,6%

- КуйбышевАзот-ап — 10,8%

- Сбербанк-ап — 8,5%, Сбербанк-ао — 7,4%

- НМТП — 8,3%

- NovaBev Group — 8,2%

- Группа Позитив — 8,2%

- Московская биржа — 7,7%

- ЛУКОЙЛ — 7,2%.

Эти акции стоит иметь в виду при выборе бумаг под дивиденды. Их средний прирост до отсечки выше, чем средняя дивидендная доходность Индекса МосБиржи с 2013 года — 6,5%.

Выводы для инвесторов

- Статистика показывает, что нужно ждать в среднем 2 месяца, чтобы выйти в плюс из дивидендного гэпа. Примерно через 51 день акции начинают обходить индекс. Для ускорения выхода в плюс стоит реинвестировать дивиденды.

- Активным трейдерам стоит закрывать позицию до отсечки, чтобы не ждать закрытия гэпа. По статистике, покупка более чем за 40 дней (вплоть до 86 дней) приносит доходность выше Индекса МосБиржи

- Список бумаг, которые могут продолжать платить хорошие дивиденды и быстро закрывать дивидендные гэпы:

- ЛУКОЙЛ

- Татнефть-ао и ап

- NovaBev Group

- Газпром нефть

- Московская биржа

- Ростелеком-ао и ап

- При подготовке к сезону май – июль стоит уже сейчас начинать выбирать акции в портфель. По нашим ожиданиям, в этом сезоне среди ликвидных бумаг с дивидендами вырастут:

- INARCTICA

- Сбербанк-ап и ао

- НМТП

- Московская биржа

- ЛУКОЙЛ

- Магнит

- Татнефть-ао и ап

Павел Гаврилов, инвестиционный аналитик

Альфа-Инвестиции

Новости тг-канал

Новости тг-канал

Альфа, стыдись!

Инвестиции в акции — минимум от 5 лет. минимум. дивы -не дивы, нужно покупать приличные бизнесы, а не говно