Блог им. Investovization

Мечел (MTLR). Отчет за 2023г. Долг. Дивиденды и перспективы.

- 03 марта 2024, 17:19

- |

Приветствую на канале, посвященном инвестициям! 21.02.24 вышел отчёт за 2023 г. компании Мечел (MTLR). Этот обзор посвящён разбору компании и этого отчёта.

Больше информации и свои сделки публикую в Телеграм.

О компании.

«Мечел» – глобальная горнодобывающая и металлургическая компания. Мечел входит в ТОП 10 крупнейших экспортеров металлургического угля в Азию. №4 по производству коксующегося угля в РФ. №2 по производству метизов в РФ. №4 по производству сортового проката в РФ.

Группа объединяет более 20 промышленных предприятий. Это производители угля, железной руды, стали, проката, ферросплавов, тепловой и электрической энергии. Все предприятия работают в единой производственной цепочке: от добычи сырья до продукции с высокой добавленной стоимостью.

В состав холдинга также входят три торговых порта, собственные транспортные операторы, сбытовые и сервисные сети. Продукция «Мечела» реализуется на российском и зарубежных рынках.

По данным на конец 2021 года, Игорь Зюзин и члены его семьи являются конечной контролирующей стороной компании.

23.02.24 Минфин США опубликовал очередные санкции. В SDN-лист был внесён в том числе и Мечел.

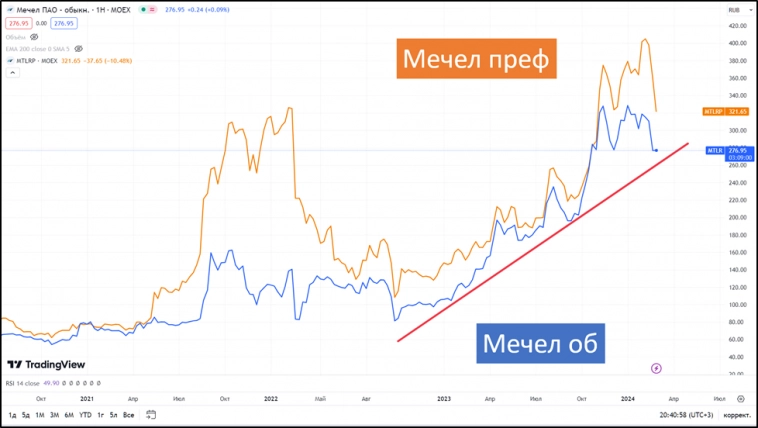

Текущая цена акций.

На Московской бирже торгуются обыкновенные и привилегированные акции Мечела. Обыкновенные акции Мечела за 2023 год выросли на 200%. Но с начала 2024 года котировки упали на 11%.

Операционные результаты.

- Добыча угля 10,4 млн тонн (-8% г/г). Падение из-за снижения производства энергетического угля, т.к. в условиях логистических сложностей приоритет отдавался более маржинальным маркам.

- Производство чугуна 3,2 (-2%).

- Производство стали 3,5 (-2%).

Стоит отдельно отметить, что основное снижение добычи угля пришлось на Q1 23 (в основном из-за логистических проблем), после этого началось восстановление.

По различным причинам (сокращение добычи, проблема с логистикой, ремонты, снижение спроса и т.п.) реализация продукции в основном снизилась. За исключением пылеугольного топлива (PCI), продажи которого выросли на +53% за счет реализации ранее накопленных складских запасов.

Энергетический дивизион в 2023 году произвел электроэнергии на уровне предыдущего года. Снижение выработки теплоэнергии на 2% обусловлено погодными факторами.

Цены на уголь.

Генеральный директор Мечела Олег Коржов отметил: «Диапазон мировых цен на угольную продукцию в 2023 году в среднем был существенно ниже котировок 2022 года, но при этом находился на приемлемых для компании уровнях. Мы видим, что ребалансировка глобального рынка сырьевых товаров фактически завершилась, ключевыми ее игроками окончательно стали Китай и Индия. На фоне развития металлургической отрасли и бума угольной энергетики высоким остается спрос на угольную продукцию и в других странах Азиатско-Тихоокеанского региона».

Финансовые результаты.

Прежде чем перейти к финансовому отчёту компании, напомню, что на нашем YouTube канале, в плей-листе «Обучение» есть соответствующие видео, где простыми словами рассказывается, как можно легко разбираться в финансовой отчётности.

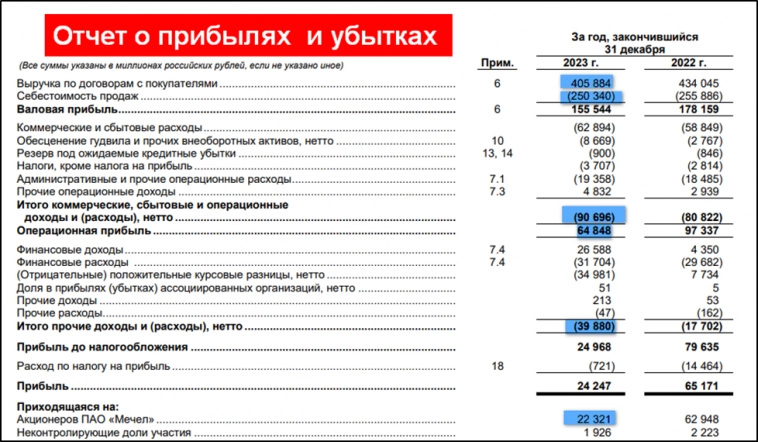

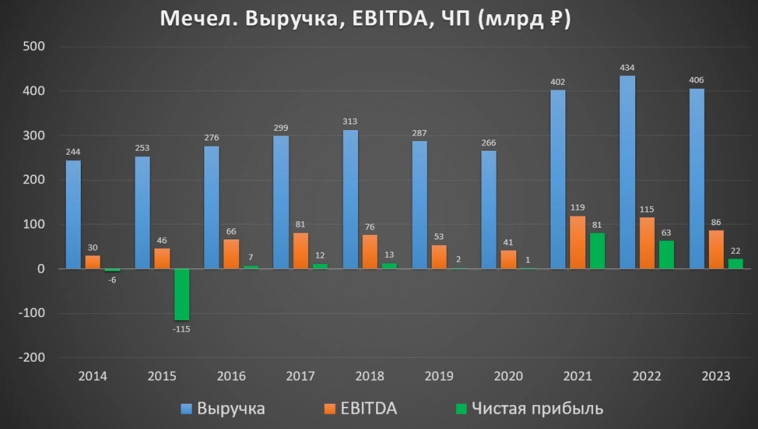

Результаты за 2023 год:

- Выручка 405,9 млрд (-6% г/г);

- Операционные расходы 90,7 млрд (+12% г/г);

- Операционная прибыль 64,8 млрд (-21% г/г);

- Прочие расходы -39,9 млрд (+125% г/г);

- Чистая прибыль(ЧП) 22,3 млрд (падение в 2,8 раз г/г).

Финансовые показатели 2023 г. снизились из-за падения цен и сокращения объёмов добычи и реализации угля. Большое влияние на ЧП оказали огромные отрицательные курсовые разницы -35 млрд. Правда, на +26,5 млрд это было сглажено финансовыми доходами (это разовый эффект от заключения мирового соглашения о реструктуризации долга с Газпромбанком). Финансовые результаты самые слабые с 2021 года, а котировки акций при этом, наоборот, самые высокие.

Из-за восстановления производства и реализации угля, во втором полугодии результаты улучшились. Но прибыль в 4Q 23 снова снизилась относительно 3Q 23: EBITDA на 12% (из-за роста таможенных платежей и тарифов на грузоперевозки), а ЧП и вовсе упала в 7 раз.

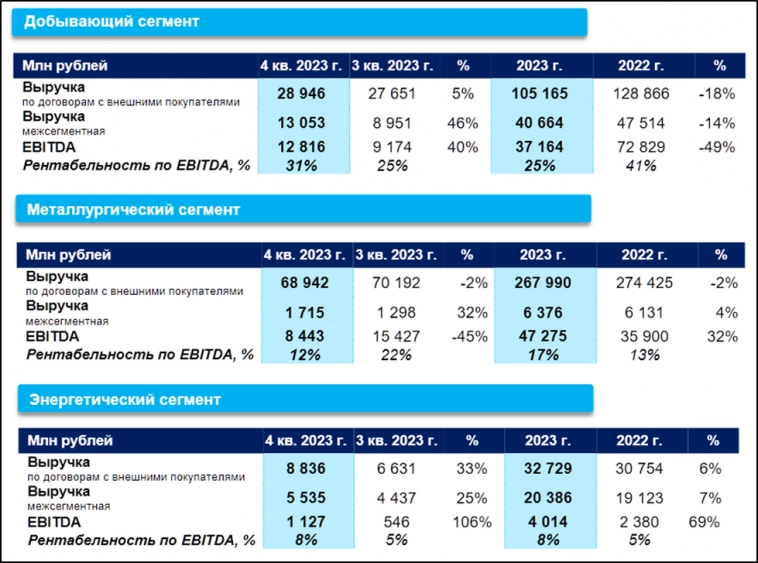

Информация по сегментам.

- Добывающий сегмент. На него приходится 26% от общей выручки и 47% от EBITDA. Показатели существенно снизились г/г из падения цен на угольную продукцию и снижения объемов реализации. Также стоит отметить рост EBITDA 4Q 2023 на 40% кв/кв.

- Металлургический сегмент. На него приходится 66% от общей выручки и 7% от EBITDA. Показатели г/г изменились не значительно.

- Энергетический сегмент. На него приходится 8% от общей выручки и 5% от EBITDA. Здесь небольшой рост г/г благодаря увеличению тарифов.

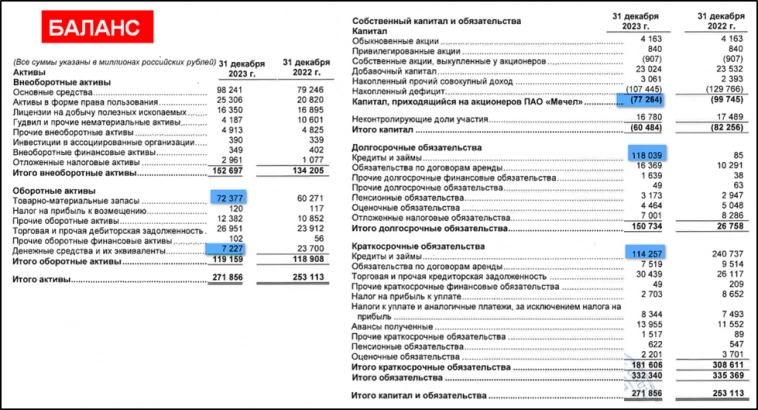

Баланс.

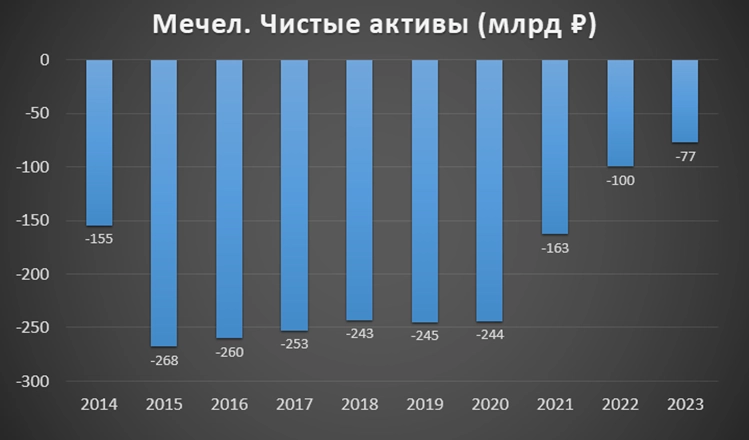

- Чистые активы -77,3 млрд. Т.е. на такую сумму обязательства превышают активы.

- Запасы 72,4 (+20% г/г).

- Денежные средства 7,2 млрд (в 3 раза меньше г/г).

- Суммарные кредиты и займы 232,2 млрд (-3,5% г/г). Из них только 15% номинировано в валюте, а год назад было 45%.

Таким образом, чистый долг 225 млрд (+4% г/г). ND/EBITDA = 2,6. Т.е. долг высоковат, но за последние 8 лет он снизился в 2 раза. В 2023 году на выплаты процентов по долгам ушло 25 млрд.

Чистые активы отрицательны, но последние 3 года наметилась явная позитивная динамика.

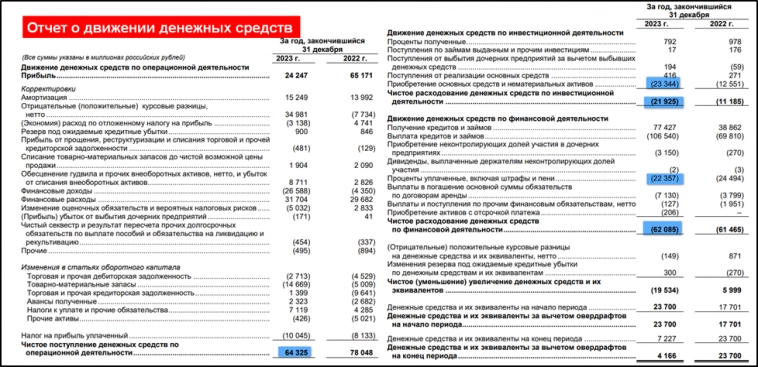

Денежные потоки.

Денежные потоки за 2023 год:

- операционная деятельность 64 млрд (-18% г/г). Именно столько денег поступило в компанию за год.

- инвестиционная деятельность -22 млрд (+96% г/г). На капитальные затраты ушло 23 млрд (+86% г/г).

- финансовая деятельность -62 млрд. Компания сокращала долговую нагрузку. 22 млрд ушло на выплату процентов по долгам.

Операционный поток на хорошем уровне.

Капитальные затраты повышенные. В итоге, свободный денежный поток слабый 11 млрд (-69% г/г).

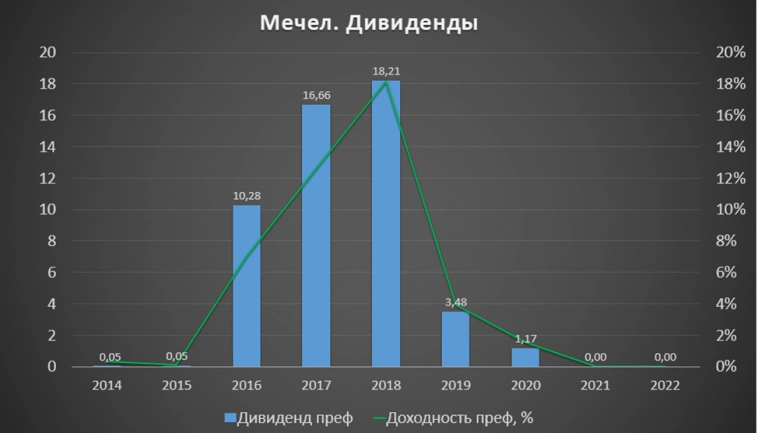

Дивиденды.

По обыкновенным акциям компания не платит дивиденды с 2013 года. Но согласно Устава Мечела: по префам компания должна платить 20% от прибыли по МСФО. Правда, после начала СВО компания приостановила выплаты и по префам.

Если компания вернётся к выплатам, то за 2023 год дивиденды могут составить 32,17₽ на привилегированную акцию. Это около 10% доходности. Для выплаты дивидендов нужно 4,5 млрд.

Перспективы и риски.

В течение 2023 года ситуация с производством и отгрузками стабилизировалась. Начался поквартальный рост добычи. За прошедший год на добывающие предприятия сегмента поступило большое количество техники – автосамосвалы, экскаваторы, бульдозеры, буровые станки, насосное оборудование. EBITDA добывающего сегмента в 4Q показала сильный рост на фоне повышения цен на угольную продукцию. Таким образом, есть надежды, что в 2024 году продолжится восстановление производственных и финансовых результатов.

Риски:

- Финансовые. У компании большой долг, который по большей части привязан к ключевой ставке ЦБ. И текущие высокие ставки создают трудности в обслуживании долга.

- Производственные. Здесь выделяется износ оборудования, импортные комплектующие.

- Налоговые. С 01.03.24 по 28.02.25 действуют новые экспортные пошлины: от 4% до 7% в зависимости от курса рубля, а при курсе менее 80 руб. за доллар будет нулевой. Также обсуждается вопрос повышения НДПИ для угольщиков.

- Падение цен на угольную и металлургическую продукцию.

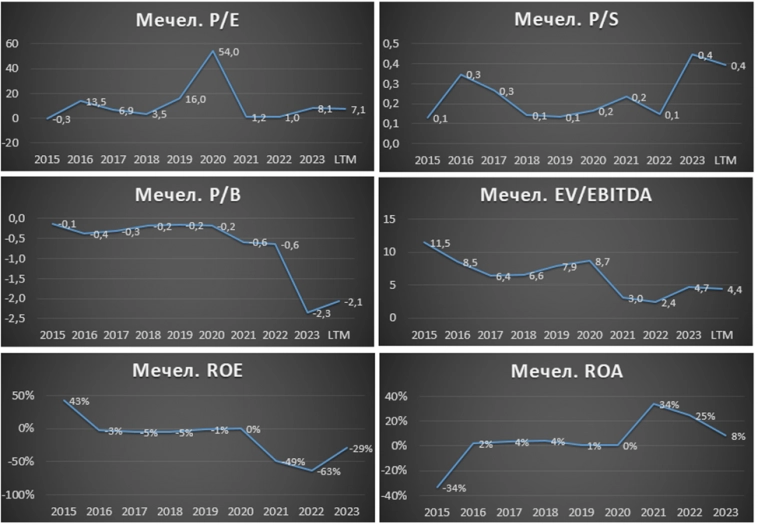

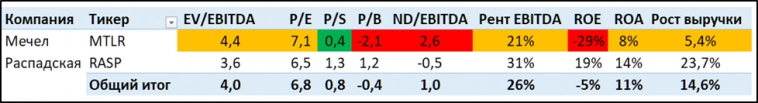

Мультипликаторы.

По мультипликаторам компания оценена средне:

- Текущая цена об акции = 275₽, преф = 321₽; капитализация = 165 млрд;

- EV/EBITDA = 4,4

- P/E = 7,1; P/S = 0,4; P/B = -

- Рентабельность по EBITDA = 21%; ROE = -, ROA = 8%

В сравнении с Распадской, мультипликаторы Мечела ощутимо выше.

Выводы.

Мечел – глобальная горнодобывающая и металлургическая компания.

Компания попала в санкционные списки США.

Производственные результаты последние годы стагнируют. В 2023 году ситуация не улучшилась.

Цены на уголь существенно снизились г/г.

Финансовые результаты 2023 самые слабые за последние 3 года.

У компании довольно большая долговая нагрузка.

Из-за высокого капекса, FCF самый слабый за последние 7 лет.

Теоретическая дивидендная доходность по привилегированным акциям 10%. Но текущая ситуация, в частности, высокий долг могут быть причиной отказа от выплат.

Риски: финансовые, налоговые, ценовые.

Мультипликаторы средние, но есть риск дальнейшего снижения акций на 15%.

Мои сделки.

Мне не очень нравится Мечел, в первую очередь по причине высокого долга. Поэтому я инвестирую в акции этой компании только, когда есть хороший дисконт или высокая вероятность выплаты дивидендов. Последний раз я зафиксировал 40% прибыли, с тех пор не покупал акции этой компании. Напомню, что о всех своих сделках пишу в нашем телеграм канале.

Не является индивидуальной инвестиционной рекомендацией.

-----------------------------------------------------------

Благодарю за лайки и подписку на наши каналы:

теги блога Инвестовизация

- ALRS

- ASTR

- BELU

- CHMF

- Fesco

- FESH

- FLOT

- GAZP

- GMKN

- IPO

- IPO 2024

- IRAO

- LKOH

- MAGN

- MGNT

- MOEX

- MTSS

- NLMK

- NVTK

- Ozon

- PHOR

- PLZL

- Positive Technologies

- ROSN

- RTKM

- Sber

- SBERP

- SGZH

- SIBN

- SNGSP

- TATN

- TATNP

- TRNFP

- VTBR

- X5

- YDEX

- YNDX

- акции

- Алроса

- АСТРА

- Белуга

- белуга групп

- биржа

- валюта

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа Позитив

- ДВМП

- дивиденды

- Доллар

- доллар рубль

- Инвестиции

- Инвестиции для начинающих

- Интер РАО

- ИнтерРао

- кризис

- Лукойл

- Магнит

- ММК

- Мосбиржа

- Московская биржа

- МТС

- Недвижимость

- НЛМК

- Новабев

- Новатэк

- Норникель

- обзор компании

- облигации

- Озон

- отчеты МСФО

- оффтоп

- Позитив

- полюс

- Полюс Золото

- прогноз по акциям

- Роснефть

- Ростелеком

- рубль

- Русгидро

- Самолет

- Сбер

- Сбербанк

- Северсталь

- Сегежа

- Сегежа групп

- Селигдар

- Совкомфлот

- Сургутнефтегаз

- Татнефть

- тинькофф банк

- торговые сигналы

- Транснефть

- форекс

- Фосагро

- ЮГК

- ЮГК Южуралзолото

- Яндекс

Скажите, зачем переводить столько букв, чтобы сделать вывод, очевидный для всех инвесторов (кроме аналитиков БКС).