Блог им. ZERODD1971

Про рынок 05,02

- 05 февраля 2024, 08:29

- |

По традиции начну с новостей.

Московская биржа подвела итоги торгов в январе 2024 года. Общий объем торгов на рынках Московской биржи в январе 2024 года составил 107,9 трлн рублей (82,3 трлн рублей в январе 2023 года).

Взимание с бизнеса налога на сверхприбыль повторно не планируется, мера является разовой — Минфин РФ. Налог на сверхприбыль компаний является разовой мерой и подлежит уплате только крупными компаниями, чья средняя прибыль за 2021-2022 гг. до уплаты налогов превышала 1 млрд рублей. Федеральный бюджет РФ получил 318,8 млрд рублей от налога на сверхприбыль, из них 3,3 млрд — в 2024 г.

Вроде как позитивная новость, но где гарантии? Бюджет остается дефицитным, так что пока эта новость скорее носит популистский характер. Гарантий никаких нет!

Нефть.

Есть объективные факторы ценообразования нефти — противостояние ОПЕК и США, возможный развал ОПЕК из-за невозможности поддерживать ограничения по добычи другими странами, также инфляция, которая может вырасти на росте этой самой нефти… Но есть еще и геополитическая составляющая, которую просто невозможно просчитать.

И вот как раз геополитика и подвела — Израиль согласился на предложение посредников о прекращении огня в палестинском секторе Газа, от палестинского движения ХАМАС также предварительно получена положительная реакция — Al Jazeera.

Прошло заседание ОПЕК+ (JMMC), и снова не дали рекомендаций по добыче нефти. Следующее заседание JMMC состоится 3 апреля. Но в заявлениях Новака я лично обратил внимание на одну фразу. Страны ОПЕК+ готовы принять при необходимости новые меры на рынке нефти. Дополнительные решения по уровню добычи в рамках ОПЕК+ могут приниматься при необходимости в любой момент «в обе стороны» — Новак.

Складывается такое впечатление, что в стане ОПЕК могут прекратить сокращение добычи нефти, что может вызвать ее ослабление в будущем = проблема с российским бюджетом, и решать эту проблему можно будет только путем девальвации рубля (ну и, конечно, поборами в бюджет, не смотря на уверения Минфина в их одноразовости!).

Чисто по графику нефть пробила все, что можно, и тренд, и вышла вниз из облака Ишимоку, оставив выше и 55ЕМА, и 200SMA, и Tenkan с Kijun. Есть правда надежда для быков, что геополитика снова начнет ухудшаться, в противном случае нефть снова может продолжить падать.

Я сначала имел бычий взгляд на нефть, потом сменил на нейтральный, потом решил купить, но не в лоб, а колл-опционы. Опционы — очень интересный инструмент когда не совсем уверен в правильности выбранного решения. Это плечо с плечом, но нет вариационки, следовательно, убыток ограничен премией продавцу, а в случае правильно угаданного направления прибыль от вложенного может быть в разы больше… По большому счету риски остаются, но сумма вложений невелика!

Но США снова начинают новую конфронтацию против Ирана и Ирака, так что шансы на рост нефти присутствует! Так что возможно в районе $73 — $73,5 буду докупать колл-опционы...

Валютный рынок.

Российские власти рассматривают возможность бессрочно продлить требование о продаже валютной выручки, несмотря на разногласия с ЦБ по этому вопросу. Правительство России считает, что эта мера может помочь остановить инфляцию и укрепить рубль — BBG.

Банк России 31 января продал в рамках валютного свопа 8,794 миллиарда юаней на 109,318 миллиарда рублей, это стало крупнейшей такой продажей с начала года.

Но не смотря на это валюта начала расти. Оно и понятно, популизм перед выборами может больно отразится на экономике в целом.

Напомню — в бюджете «зашита» цена в 6424 рубля за бочку нефти… Сейчас цена URALS = 64,93, курс на пятницу =91,05, помножаем одно на другое, получаем 5911 рубля за бочку нефти. Т.е. снова дефицит...

С учетом "«предновогодней и постновогодней» практики искусственно удерживать доллар по большому счету на месте, его дефицитность еще увеличилась, и после выборов у правительства не останется шансов, как снова девальвировать рубль (тем более что срок обязательной конвертации валютной выручки экспортерами действует аккурат до марта...).

Но снова ожидание возможных санкций на НКЦ, введут или нет. Риски очень велики. Санкции на СПБ очень показательны, я с такими рисками торговать не готов. Решил для себя давно, т. к. валюта на бирже куплена за рубли, трогать ее пока не буду (по 1/3 в рублях, в долларах и юанях). Пусть рассчитывают по «своему» курсу, я готов к риску. Но я не держу все деньги на бирже, свободные от торгов рубли уже давно конвертированы в наличную валюту, которая хранится в банковских ячейках, так что с этим я разобрался уже давно…Можно, конечно, и покупать USDT...Поэтому снова рекомендую — «покупать валюту в нал и хранить ее где угодно, только не на валютных счетах (брокерских или банковских из-за возможных санкций). Торговать на валютном рынке с целью получить вариационку крайне опасно!"

Но тем, кто все-таки торгует. В USDRUB и в CNYRUB наблюдаются схожие картины на днях — обе пары выше скопления средних (в том числе и 55ЕМА), но обе пары под облаком Ишимоку (которое и само по себе является динамическим уровнем), и зоны сопротивления 90,1-91 в USDRUB и зона 12,5-12,7 в CNYRUB по идее не должны сразу сдаться на милость быкам. Но все возможно! Возможно просто торговля в канале в USDRUB 87,6-92,8 и в CNYRUB 12,12-12,94, И В ОБЕИХ ПАРАХ ЕСТЬ НЕЗАКРЫТЫЕ ВЕРХНИЕ ГЭПЫ, КОТОРЫЕ С ВЕЛИКОЙ ДОЛЕЙ ВЕРОЯТНОСТИ МОГУТ БЫТЬ ЗАКРЫТЫ ПОСЛЕ ВЫБОРОВ! Поэтому еще раз напоминаю про наличку!

«Бумажный» рынок.

Индекс ММВБ на недельном графике рисует продолжение роста, но находится под зоной исторического максимума (с начала СВО) 3203-3271, и без «дополнительных» драйверов для роста ее пройти будет не просто…За прикрытие лонга пока выступает Tenkan и Kijun (с момента пересечения которых в лонг 19,12,2022 рынок вырос почти на 45%), которые пересекаются вниз, и хотя RSI и пробивает локальный дивергентный тренд, но это всего лишь индикатор. Да и потенциала для продолжения роста я пока не вижу…

Индекс ММВБ на днях рисуется черная свеча, RSI пробил дивергентный тренд вверх, но уже подходит к зоне перекупленности. При этом есть целый набор сопротивлений-полок до прохода выше исторического (с начала СВО) максимума — 3232, 3240 (их скорее всего можно объединить в одну зону) и конечно сам хай 3270-3272, любое из которых может стать конечным. При этом рынок все равно остается неоднородным…

Торгуем канал 3185-3191 = лонг (приоритетнее с точки зрения всего (RSI пробил тренд+выше 55ЕМА + выше облака Ишимоку) на 3232-3241 (там лонги я бы прикрывал).

И хоть драйверов для роста я не вижу, но и причин для падения (кроме нахождения вблизи максимумов) тоже пока нет, и рынок продолжает тупо расти за счет кроющихся медведей и снова на ожиданиях дивидендов, а на дивах Северстали почти все металлурги рисуют возможные разворотные формации (т. е. срабатывает поговорка «Покупай Слухи — Продавай Факты»)!

Крайне показателен на мой взгляд дневной график фьючерса на индекс ММВБ — у него конкретно рисуется четверной хай с дивергенцией! Я бы лонги прикрывал, на счет шорта пока большой вопрос, а вот покупать квартальные пут-опционы можно пытаться (только они крайне неликвидны, увы!)

Каждый торгует сам, поэтому по поводу своих позиций необходимо думать самому. Спекулятивно — в Сбере у меня сохраняется уверенность в торговли в «старом» канале, в Лукойле тоже в канале, только на более высшем уровне! Шорт через выходные оставлять не рекомендую!

Решил проанализировать рост в Индексе ММВБ относительно нахождения цены относительно 55ЕМА и облака Ишимоку. Рост (настоящий) был с марта 2023 года до сентября (почти 7 месяцев). Объяснение просто с точки зрения ТА — цена была однозначно выше и 55ЕМА, и облака Ишимоку. С сентября 2023 года продолжается пила с переменным успехом, причем и 55ЕМА, и облако Ишимоку находятся в относительной близости от текущих цен… Я не исключаю даже продолжения роста, но хотелось бы удаления от 55ЕМА и облака Ишимоку как можно более устойчивее...

Драйверами для роста на прошлой недели выступали ожидания СД Северстали и ожидание анонса по ГОСА в Газпроме.

В итоге получили заявление от Северстали — СД СЕВЕРСТАЛИ РЕКОМЕНДОВАЛ ДИВИДЕНДЫ 191,51 РУБ./АКЦИЯ ЗА 2023Г, ВЫШЕ ОЖИДАНИЙ РЫНКА. И вроде как позитив, прерван без дивидендный период… То, что Северсталь начинает платить дивиденды — хороший знак, то, что дивы в 191,51 составляют от текущей цены +11,3% — тоже, но бумага только в крайнем импульсе уже выросла на почти 40%... Куда это девать? Чисто по ТА расти уже очень сложно (RSI на днях в зоне жуткой перекупленности), и сработала поговорка — «Покупай Слухи — Продавай Факты».

За ней потянулись и остальные из троицы металлургов — НЛМК и ММК, и в итоге индекс ММВБ металлов и добычи формирует дивергенцию на хаю и попытку рисовать разворотную формацию… И хоть они и имеют в индексе не особо большой вес, но конечно влияют на него как минимум психологически...

Второе ожидание — Газпром. В нем снова были интервенции про рост поставок трубопроводного газа в Китай, при этом экспорт Газпрома в Европу в январе снизился на 4% г/г..

Премьер Монголии предупредил, что начало строительства газопровода «Сила Сибири — 2», запланированное на 2024 год, может быть отложено, пишет FT. По его словам, Москва и Пекин до конца не согласовали детали проекта. В Кремле не комментировали эту информацию. Возможно, что и так обстоят дела на самом деле…😡

Правда есть шансы, что США могут пока временно уменьшить поставки газа в Европу, но это на мой взгляд слабое утешение для Газпрома и Новатэка...

Наконец-то дождались! Собрание акционеров «Газпрома» пройдет 28 июня (только(!)) 😡 2024 года. Решение принял (https://telegra.ph/2024-02-02-2) Совет директоров компании. В повестке также вопрос о дивидендах.

А сколько было ожиданий! Вера «улицы» в дивиденды была очень сильна, а с учетом того, что та же Газпром нефть показала очень хорошую прибыль, то она гипотетически должна с Газпромом поделится ей. И, как следствие, он может объявить о дивах… Стоило Газпрому только обмолвится о хотя бы 15-20 рублей дивидендов — он мог бы рвануть вверх (все-таки бумага с низкой базой), но ждать снова до июня.

В итоге на дневном графике снова не вижу волн, вижу две попытки выхода наверх (или засаживание «пассажиров» в бумагу), пока она для меня снова потеряна для торговли. Но единственное, что я не буду делать, так это продавать стратегически, т.к. бумага «с низкой базой».

Фундаментально в банковском секторе не все хорошо. Российские банки в 2023 году получили рекордные 3,3 трлн руб. чистой прибыли, в декабре заработали 64 млрд руб. — ЦБ. Прибыль российского банковского сектора в декабре 2023 года упала в 4 раза по сравнению с ноябрем из-за роста резервов и операционных расходов.

Банк России ожидает в 2024 году чистую прибыль банковского сектора на уровне 2,5 трлн рублей, следует из слов директора департамента банковского регулирования и аналитики ЦБ Александра Данилова. Это заметно меньше показателей 2023 года, когда банки заработали 3,3 трлн рублей, несмотря на рост ключевой ставки и увеличения расходов банков на резервы. — FM.

По поводу Сбера мнение пока не меняется. Сбер на дневном графике пробивает тренд (правда пока без RSI), так что с этой точки зрения преимущество у быков. Я честно не особо люблю торговать «наклонные» тренды из-за невозможности точно определить стоп (по разному можно проводить тренды — по закрытиям, по телам или по экстремумам), но есть горизонтальная зона сопротивления 278-279,7, в которой я бы лонги все-таки прикрывал. Сам же буду пытаться локально продавать с основным упором именно на зону 279,6-279,7. Но в целом мнение по нему не меняется.

Сбер, судя по всему, на днях определился с глобальным каналом = 270,82-272 (+облако Ишимоку+55ЕМА) на зону 278-279,7. Буду торговать только вблизи указанных зон в противоход импульсу… (т.е. от лонга буду покупать в зоне 270,82-272 с общим стопом 269,9, продавать под зоной сопротивления 278-279,7 (на часах зона 278 -280,5 с общим стопом 281,4+). В промежутке честно говоря запутался, поэтому основная идея такова!

И самое парадоксальное для меня — нефтяной сектор российского рынка, особенно Лукойл. Нефть падает — так что фундаментально рост (особенно в нефтяных бумагах) не оправдан! Ставки в банках выше 16%.

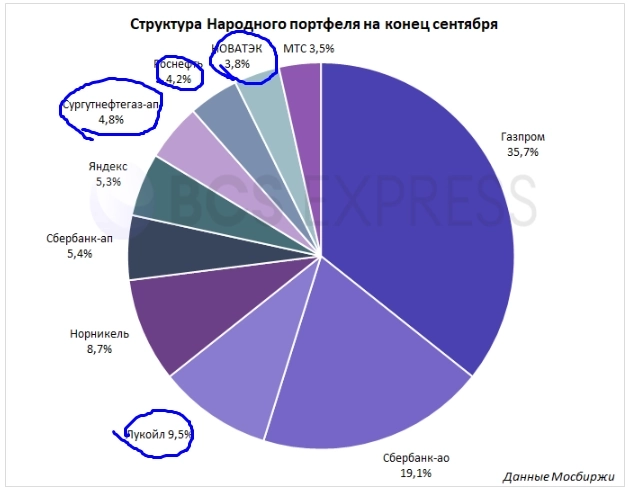

Лукойл снова среди лидеров роста из ликвидных бумаг. Объяснение скорее всего простое — именно Лукойл выбран для «загона толпы», т.к. в «народном портфеле» он занимает большую долю остальных нефтяных бумаг…

Конечно, растущий тренд продолжается, и, возможно, в нем и продолжается игра «Поймай медведя». Напомню ее суть, формируют канал, пробивают его, достигают (или почти достигают мишени), и потом торговля в новом канале…

У меня дежавю, выполнена мишень от пробоя канала 6795-6972=7149, программа минимум выполнена, и лонги я бы прикрывал, чтобы их откупить ниже (в зоне 6972-7005).

На днях в Лукойле есть более-менее понятная зона поддержки 6972-7005, но как проводить мишени от канала с однозначной нижней границей 6795? Если по телам (6972), то мишень =7149±, что совпадает с одним сопротивлением 7150-. Но если по телам (7005), то мишень уже будет 7215+-, что тоже примерно совпадает с еще одним сопротивлением 7228± … Резюме — очень хочется на падении купить с точки зрения более однозначности стопа…

Наблюдается явная нестыковка с динамикой в нефти… Парадокс — 29,11 нефть стоила на 7,5% дороже, чем сейчас, а Лукойл на 4,3% дешевле… Что это такое? Либо под коверные игры с «ожиданием» дивидендов, либо продолжение засаживания «улицы» в бумагу…

В Лукойле на днях есть зона сопротивления 7132-7150,5, под которой я бы хотя бы часть лонга прикрывал. Сам же буду пытаться шортить в зоне 7133-7157 (на часах график не влезает — перепроверил по квику), стоп 7178+ по закрытию часа. Лукойл буду пробовать покупать на коррекции в зоне 6971-7001 с общим стопом 6950-.

Т.к. рост в бумаге был очень сильным, называю крайние уровни, но в промежутке не исключаю появление новых! Т.е. типа переходит в новый канал!

Но и выше еще целый набор сопротивлений — 7300-, 7377- и зона 7490-7510, и каждый из них может стать конечным, так что снова каналы, буду смотреть в ходе торгов...

Есть такое понятие — ТЕХНИКА УЧИТЫВАЕТ ВСЕ! Решил посмотреть на бумагу на большем таймфрейме. На месячном графике обнаружил формирование двойной вершины и обрыв вниз облака Ишимоку и трансформирование его в горизонтальную линию в районе 5300 (-25% от текущих цен). Плюс Kijun тоже представляет собой прямую линию. Я использую облака Ишимоку как индикатор, но возможно он представляет собой нечто большее… типа долгосрочных прогнозов движения цен… Буду тестировать со следующей неделе торговлю по облакам Ишимоку, а применительно к Лукойлу я не исключаю начала сильного снижения начиная с марта месяца...

Решил проверить на других бумагах, и очень удивился…И в Сбере тоже цена под облаком Ишимоку, которое тоже примерно в марте начинает обрушиваться и снова вырождается в линию на уровне возможной поддержки 240± (-13-14% от текущих цен), и тоже до этих цен возможно падение… Правда в Газпроме отдельная песня, он не рос на фоне общего роста, исключение из правил!

Иллюзии, которые испытывает рынок на данном этапе примерно совпадают с выборами в РФ, а потом может прийти суровая реальность! Ждать осталось уже немного! Но я лично не удивлюсь от слова «совсем»!

=

Прошедшая неделя для меня стала по своему «черной». Первый удар был нанесен Газпромом от лонга, добил шорт Мечела. Но в обоих случаях ошибки были одинаковые — ранние входы в позиции с далекими от первого входа стопами…. Общий итог с 06.12.2023 абсолютных(!) убыток -0,66% . Обидно конечно, но сдаваться не собираюсь!

Рынок вечен, он расширяется, появляются уровни (зоны), от которых можно отталкиваться в плане стопов, так что жизнь продолжается! И я уверен в правильности своей торговой системы, и это самое главное! Еще раз повторюсь — не бывает безубыточных трейдеров, в пиле очень часто случаются убытки, и я к сожалению не стал исключением! Это надо понимать и принимать! Просто мысленно забыл о нем, но урок усвоен!

Купил на неделе колл-опцион на BR-3.24, экспирация 26,02,24, страйк 83, цена 2,18. Были, конечно, риски из-за заседание ФРС по ставке, но вмешалась геополитика. Опционы — очень интересный инструмент, когда не совсем уверен в правильности выбранного решения. Это плечо с плечом, но нет вариационки, следовательно, убыток ограничен премией продавцу, а в случае правильно угаданного направления прибыль от вложенного может быть в разы больше… По большому счету риски остаются, но сумма вложений невелика, не особо страшно!

Самое печальное заключается в том, что снова приходится угадывать бумаги, которые могут выстрелить. По поводу прикрытия шортов интуиция работает, а вот по поводу входа в позицию появляется сильные сомнения, т. к. для спекулянта очень важен как можно более короткий стоп!

Конечно в моменте основной тренд вверх, поэтому от лонга мне было бы комфортней торговать, но хотелось бы взять на коррекции, которой пока нет.

Патология наблюдается во многих бумагах. Тот же Лукойл — он растет на падающей нефти. Правда валюта немного помогает росту, но и она находится в пограничном состоянии.

Очень показательны металлурги — почти все рисуют возможные разворотные формации, т. е. срабатывает поговорка «Покупай Слухи — Продавай Факты», а ведь они были одними из драйверов роста…Про Газпром вообще молчу…

Рынок продолжает быть политизированным. До выборов Президента скорее всего никакого апокалипсиса произойти не должно, популизм должен взять верх. А потом будет большой вопрос…После выборов у правительства будут развязаны руки, и начнется девальвация рубля, и снова «добровольные пожертвования» с компаний для поддержания бюджета, также возможно повышение разного рода НДПИ и налогов…Могут «напрячь» всех! И вот тут возникают огромные вопросы!

По идее девальвация рубля выгодна для сырьевых компаний, но в тоже время возврат к поднятию НДПИ и других поборов ставит под сомнение позитивную реакцию на девальвацию рубля! Ну и конечно стоит помнить про конкуренцию на депозитном рынке! Снижение ставки может быть неким драйвером для роста (снижение ставки = упадок интереса к «депозитному» рынку), но ее надо еще дождаться…

Главное сохранять спокойствие и уверенность в своей правоте, не гоняться за сделками, ну и конечно всегда помнить про стопы и не бояться возможных локальных убытков!

=

P.S. Я не читаю комментариев под постами, но я всегда в телеграмме готов ответить на них.

🔥 Присоединяйтесь к бесплатному телеграм-каналу t.me/scalponи получите доступ к актуальной аналитике, сигналам и обучающему контенту для успешного трейдинга на ММВБ! 📈💼

Япредлагаю:

✅ Ежедневные обновления о состоянии рынка и перспективных акциях ММВБ

✅ Полезные советы и рекомендации от опытного трейдера для улучшения вашей стратегии

✅ Возможность общаться с единомышленниками и обмениваться опытом

Присоединяйтесь к нашему сообществу трейдеров, следите за свежими новостями и улучшайте свои навыки вместе с нами! Нажмите «Присоединиться» к t.me/scalponпрямо сейчас! 📊

Удачных торгов! Тренд — наш друг!

- 05 февраля 2024, 08:32

теги блога Дмитрий Касьяненко

- ALRS

- BRZ3

- bz

- CHMF

- CNY

- CNYRUB

- CRM

- DAX

- DJI

- DXY

- ES

- ES E-mini

- ES futures

- eueusd

- EUR USD

- gazp

- GAZP Газпром

- Gazprom

- GMKN

- Gold

- ibove

- Ibovespa

- IMOEX

- LKOH

- magn

- Magnit

- MGNT

- micex

- MMM

- mtlr

- MTSS

- NASDAQ

- ng

- NLMK

- NVTK

- Ozon

- PA

- PIKK

- PLZL

- POLY

- RASP

- RGBI

- RIM 2

- ROSN

- RTS

- RTSI

- rual

- RUB

- S&P

- S&P500

- S&P500 фьючерс

- Sber

- SBERP

- Si

- SIBN

- SiH3

- Silver

- SiM2

- Siu2

- SIU3

- SIZ2

- sngs

- SP

- sp500 mini

- spy

- TATN

- TTF

- urals

- usd

- usd rub

- USD-RUB

- USDCNY

- USDRUB

- VTBR

- yndx

- акции

- Газпром

- доллар рубль

- Индекс МБ

- Итоги недели

- коронавирус

- Лукойл

- Нефть

- Новости

- обзор рынка

- облигации

- оффтоп

- прогноз по акциям

- роснефть

- сбербанк

- Северный поток

- технический анализ

- торговые сигналы

- трейдинг

- Украина

- форекс

- ФРС

- фьючерс mix

- Яндекс