Блог им. EmeraldResearch

Взгляд на коммерческую недвижимость в России

- 13 ноября 2023, 13:04

- |

Скриншот из видео Parus

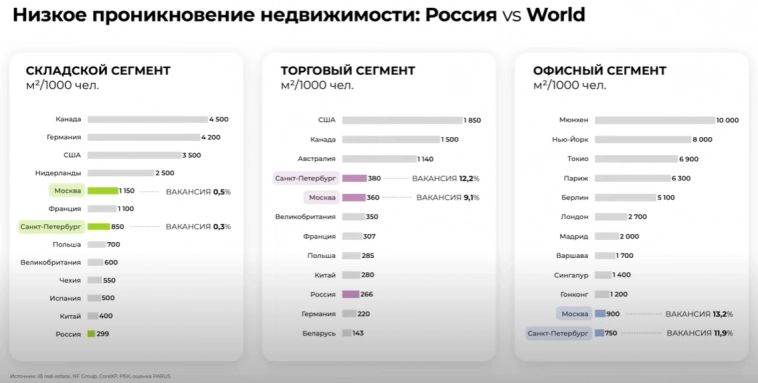

Складская недвижимость

- В России около 40 млн квадратных метров качественной логистической (складской) недвижимости, сильно отстаем от других стран (Китай, США, страны ЕС)

- В России ежегодно строится 2 млн квадратных метров складов, в Европе — 30 млн, активно строит логистическую недвижимость Китай

- В Москве и Санкт-Петербурге сосредоточено 70% качественных логистических комплексов

- Рисков избыточного предложения качественных площадей в ближайшее время не видно, электронная коммерция — ключевой драйвер спроса

Мои записки по логистической недвижимости:

Здесь важно учитывать, что когда называется цифра «40 млн квадратных метров» — это про комплексы класса А и В. Мы же все понимаем, что в любых регионах России где-то хранится продукция. Это могут быть складские площади более низкого класса или складские площадки на территории предприятий, или вообще используемые не по назначению.

Второй момент, почему сравнение с Европой, США, Китаем не совсем релевантно — это структура нашего экспорта и импорта. Наш ключевой экспорт — энергоресурсы, для них склады обычно не нужны. Импорт у нас тоже ограничен. Все же объемы импорта в США и ЕС из того же Китая готовой продукции несопоставимо выше, чем в Россию.

Изменение структуры импорта/экспорта будет требовать новых складских площадей. Рост электронной коммерции будет требовать рост качественных складских площадей. В востребованности качественной складской недвижимости не сомневаюсь, планирую продолжать свои инвестиции в логистические комплексы (и это не инвестиционная рекомендация).

Торговая недвижимость

- Нет недостатка в объеме торговых площадей в сравнении с другими странами, с США сравнивать не нужно, там затоваривание рынка

- В ближайшие годы новые торговые площади строить не будут, напуганы электронной коммерцией

- «Прикормленные» места уже заняты, для торговой недвижимости главное — локация

Мои записки по торговой недвижимости:

Не во всем согласен со спикером. Например, сейчас в той же Москве и СПБ возводятся крупные ЖК, первые этажи которых отведены под коммерческие площади, это значит, что розничная торговля будет больше проникать в жилые районы. Может это не торговые площади класса А, но это «коммерция у дома», которой люди реально пользуются. Но фондов на торговые площади «у дома» практически не существует, хотя, это могло бы быть интересно.

Второй момент — ТЦ не зря напуганы ростом электронной коммерции. Я пока не вижу драйверов долгосрочного роста потока людей в качественных локациях, кроме случаев развития туризма.

Исходя из текущего своего понимания ситуации я не готов рассматривать торговую недвижимость для включения в свой портфель. Исключение — если будет возможность что-то приобрести с большой скидкой.

Офисный сегмент

- Офисный сегмент сильно отстает от Европы

- Качественная офисная недвижимость представлена только в Москве и СПБ

- В Фондах парус практически нет свободных вакансий в офисном сегменте

Мои записки по офисной недвижимости

Здесь, как и в случае с логистической недвижимостью, рассматриваются только офисы класса А и В. Хотя явно, основное количество офисных работников в России сидят в офисах класса С и D.

Пандемия показала, что можно работать на удаленке, значительно экономя на аренде площадей.

Даже крупные российские компании до недавнего времени в основном работали в офисах не выше В класса.

Самые крупные российские компании сами себе строят топовые офисы — смотрим на тот же Газпром, Сбербанк или ВТБ (который просто выкупил себе башню в Москва-Сити).

В итоге, кто может арендовать офисы класса А? Иностранные компании, второстепенные офисы для крупнейших российских компаний, крупные российские компании, у которых нет денег построить свои БЦ.

Я оптимистичнее смотрю на БЦ, чем на торговые площади. Но текущий уровень доходности нахожу необоснованно заниженным, не отражающим риски. Будут следить за ценами.

Еще вот такой график был в видео. Я напомню, что доходность в прошлом не гарантирует доходность в будущем. Скорее этот график интересен тем, как кризисы влияли на недвижимость. Судя по графику ключевые драйверы для недвижимости лежат в реальном секторе экономики, в отличии от качелей на рынке акций, что может помочь стабилизовать портфель.

По традиции напомню, что статья статья содержит личное мнение автора, не является инвестиционной / индивидуальной инвестиционной рекомендацией, не содержит призывов покупать или продавать какие-либо финансовые инструменты. Все инвестиционные решения и связанные с этим риски потери капитала вы принимаете самостоятельно.

Мой канал на Дзен: Механика Капитализма

теги блога Финансовый Архитектор

- eurrub

- treasuries

- акции

- Александр Силаев

- Андрей Белоусов

- аренда недвижимости

- банки

- бпиф втб – фонд золото

- БРИКС

- брокеры

- ВИМ Ликвидность

- вклады

- втб

- Газпром

- госдолг США

- деприватизация

- дивиденды

- доллар рубль

- Евротранс

- золото

- Золотые монеты

- золотые слитки

- зпиф

- ЗПИФ Самолет

- ЗПИФы недвижимости

- иис

- инвестиции

- инвестиции в недвижимость

- Инвестиционная стратегия

- инвестиционные монеты

- инвестор

- инфляция

- инфляция в США

- исландия

- Итоги года

- итоги месяца

- Итоги недели

- коммерческая недвижимость

- криптовалюта

- льготная ипотека

- мобильный пост

- монеты из драгоценных металлов

- МТС

- налогообложение на рынке ценных бумаг

- нефть

- Нидерланды

- новости

- НПФ

- обзор рынка

- облигации

- опрос

- ОФЗ

- оффтоп

- ПАРУС

- Парус-двинцев

- Парус-Логистика

- Парус-Норд

- Парус-ОЗН

- Парус-Озон

- ПДС

- пенсионные накопления

- пенсия

- пифы

- ПМЭФ

- ПНК Рентал ЗПИФ

- портфель

- портфель инвестора

- приватизация

- прогноз 2023

- прогноз 2025

- прогноз по акциям

- программа долгосрочных сбережений

- психология

- санкции

- санкции США

- сбербанк

- Сбережения

- Сингапур

- смартлаб конкурс

- смз

- Современный 7

- Современный 8

- ставка ФРС США

- сургутнефтегаз

- США

- трейдинг

- форекс

- ФРС США

- экономика

- экономика России

- экономика США

- энергетика

- Энергетический кризис

- энергобаланс

Ну и специфика — я смотрю именно на доступные ЗПИФн.

Я как владелец офисной и торговой недвижимости чувствую себя в ней крайне некомфортно. Постоянно приходиться судиться по поводу кадастровой стоимости, постоянно все от тебя хотят денег то Росгвардия, то менты, то иные проверяющие и ресурсоснабжающие организации. Если ты например выигрываешь суд у власти (хотя это все больше из разряда невозможного) исполнить решение почти невозможно не помогают ни судебные приставы ни прокуратура.

Многие инвесторы в небольшие объекты в пределах и рядом с Садовым кольцом работаю просто в минус. Недавно даже налоговая выпустила письмо что вот если налог на имущество уводит вас в убыток то платить все равно надо т.к. налоговым кодексом никах поблажек не предусмотрено. Раз выпустили такое письмо то значит есть обращения. Обслуживающему персоналу в этом году пришлось повысить заплату в 1,5 раза (вот вам реальная инфляция). Как живут те кто еще тянет кредиты — вообще непонятно. Правда банки сегодня их лонгируют без проблем если ты его (кредит) обслуживаешь. Им недвижка ну никак не нужна.

В общем я сожалею об инвестиции в московскую недвижимость. На фондовом рынке намного комфортнее и доходнее.

Как писал раньше, офисные помещения на второй линии стагнируют как по цене, так и по арендой плате. Мы платили около 450 руб за кв последние 14 лет, несмотря на то что $ вырос в 3 раза.

В этом году от половины площади отказались, все почти на удаленке.

Бываю раз в пару недель — парковка сейчас совершенно пустая…

Есть другой вариант, если боитесь конечно, ведь безопасно судить других, этот вариант — словесно выкрутиться и уйти от изложения своих реальных позиций в инвест портфеле.

1.При перезаключении договора аренды инфляция отыграется ростом ставок, но надо набраться терпения.

2. Непонятно зачем учитывать НДС, если потом его возвращают.

2. Если по завершению управления, будет принято решение о продаже. То с суммы продажи ук заберет 10% за успех и государству отдаст 20% НДС. После этого распределит деньги между пайщиками. Т.е. если прям сегодня продаём, то от сча надо отнять приблизительно 30 процентов. Купил за 1000 на бирже, завтра фонд закрыли — получил 700 ( при условии покупки и продажи по сча).

1. Это так не работает. Если бы инструмент позволял заведомо индексировать доход на размер инфляции, это привело бы к тому, что никто бы вам его не продал с гарантированной доходностью «10% денежный поток + ИПЦ». 10% сверх инфляции — это прям очень-очень жирно. Но в будущем есть хороший шанс получить классную переоценку.

2. И тут это так не работает. Все же участники рынка понимают, что НДС налоговая вернет, так что при продаже все будут исходить из доходности относительно цены без НДС. Ну и 10% за успех берется не со всей суммы, а только с прироста стоимости.

Мечты скорее всего, рынок такого не даст.

По п.2 нет, имеено так и работает. Вы продаете здание и уплатите НДС, возврат же получит покупатель( если есть с чего возвращать). Ни один покупатель не согласится заплатить на 20 процентов больше, войдя в ваше положение. Это где-то из мира фантастики. Если не верите спросите у паруса, платили ли они выше оценочной цены продавцу под соусом, что ему придется платить НДС.

1. Не знаю, кто там 10 лет отстает от инфляции. По факту, конкретно в фондах Парус ждать 10 лет не нужно.

2. Последний раз комментирую. При покупке коммерческой недвижимости государство возмещает НДС. Это прописано в НК РФ, все это знают. Потому ставка капитализации недвиги всегда считается без НДС. Например некий объект Х имеет ставку капитализации 10% и приносит 100 млн прибыли в год. Значит, его цена будет рыночная 1 млрд при ставке капитализации 10%. При продаже покупатель заплатит 1 млрд + сверху НДС, затем подаст документы в ФНС, ему вернут НДС. Так работает рынок. Нет же идиотов, кто при ставке капитализации условно 10% продаст объект, с которого покупатель получит ставку капитализации 12%. Даже отчетности ЗПИФ после покупки объект недвижимости показан по цене без НДС, а НДС находится в графе дебиторской задолженности, по которой должник — ФНС.

П. 2 последний раз комментирую. Когда парус купил объект, то цена было «итого с НДС ХХХ р.», в следующий налоговый период они получили возврат ндс и распределили его между пайщиками. Всё!!! Вы получили повышенный платеж. Прошло 10 лет, объект продали за «2ххх р. с учётом НДС», парус уплатил РФ НДС, остальное раскидал на пайщиков. Нечего ему больше возмещать.

На конец договора 5760р/м². ( Если 5% в год). Рыночная 7700 на сейчас. Страховка, ремонты, обслуживание индексируются каждый год по рынку. Это относится ко всем фондам с фиксированной ставкой индексации.

-про возврат НДС. В активо возврат и распределение НДС четко прописан в фин.плане. у паруса запрошу как, когда, кому они распределяют возврат НДС после покупки.

— уже 10 лет в 6 превратились, это хорошо, но этолько Лог, в других фондах свои сроки, не обязательно 2029

— не все фонды до 2036, ну да это мелочи, просто обращаю внимание, что вы по верхам чего-то нахватались, и начинаете спорить с человеком, который не одну тысячу страниц отчетности зпифов изучил

— не во всех фондах индексация 5% в год, 4300 аренда в Логистике, там плавающая индексация на ИПЦ, но в пределах диапазона 4-8%

— переменные расходы платятся отдельно

— ну мы же здесь не про активо, верно? Активо вообще знатно наживается на дурачках, просто сравните в их фондах сча на пай и цену самого пая

— в зпиф паруса ндс уже получили фаундеры, инвесторы покупают паи, где цена объекта уже без ндс

— на сайт паруса, 4 складских до 36го.

— если про лог конкретно, то при 8% ( берём по максимуму) 6800 через 6 лет. Что меньше рыночной текущей. В остальных фикс.

-текущий и кап.ремонт, страховка лежит на собственнике и не является никаким переменным платежом.

-мы про зпифны, активо как один из участников. Про различным сча и пая, узнал от вас из более ранних сообщений. Да, пахнет плохо.

— т.е. возврат НДС всё же был

Не сомневаюсь в вашем опыте и глубоких знаниях.

— озон до 2035, остальные 2036:)

— рассматриваю как позитив, можно спокойно формировать позицию, ориентируясь в будущем на кратный рост, но не без риска (!), но это Ок, что у разных инвесторов разный взгляд

— по расходам там все сложно, сам уже начал забывать, если кратко, то да, часть расходов на владельце, но часть на арендаторе, я подробную схему тут делал на примере одного фонда smart-lab.ru/mobile/topic/861823/