Блог им. rettyFX

Доллар ломает схемы

- 30 октября 2023, 09:09

- |

Все когда-нибудь ломается. Традиционная теория, что повышение ставок охлаждает и экономику, и инфляцию, не работает. ВВП США в третьем квартале расширился на 4,9%, а 6-месячный PCE в сентябре упал до 2,8%, приблизившись к таргету ФРС. Доходность казначейских облигаций подскочила до 5%, однако ее ралли уже не приводит к укреплению американского доллара как раньше. Стоит ли рассчитывать на сезонную силу EURUSD, когда все старые шаблоны дают сбой?

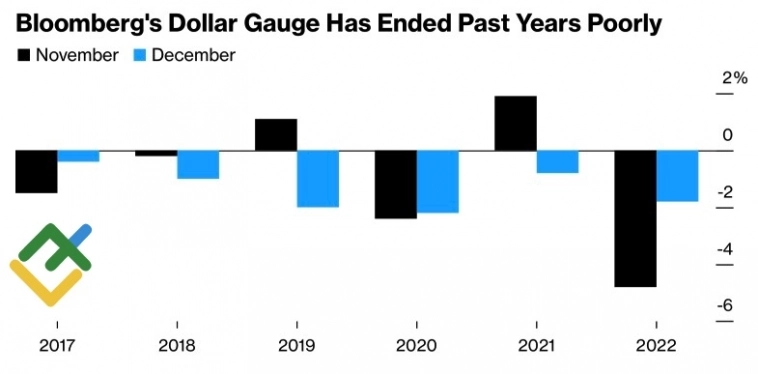

Рост аппетита к риску, праздничные торговые потоки и закрытие бухгалтерских балансов к концу года обычно делают из гринбэка аутсайдера. Начиная с 2017, он ни разу не закрывал декабрь в зеленой зоне. Сезонная слабость индекса USD начинала проявляться уже на исходе осени: доллар США уходил в минус по итогам четырех из шести ноябрей. Однако в 2023 спреды реальной доходности облигаций и геополитический риск настолько велики, что рассчитывать на этот шаблон вряд ли приходится.

Рынок готовится к новому шторму. На рубеже осени и зимы его ожидает настолько насыщенный экономический календарь, что новые американские горки по EURUSD выглядят делом решенным. Европейские инфляция и ВВП, заседания Банка Японии и ФРС, а также отчет о рынке труда США за октябрь способны вскружить голову кому угодно.

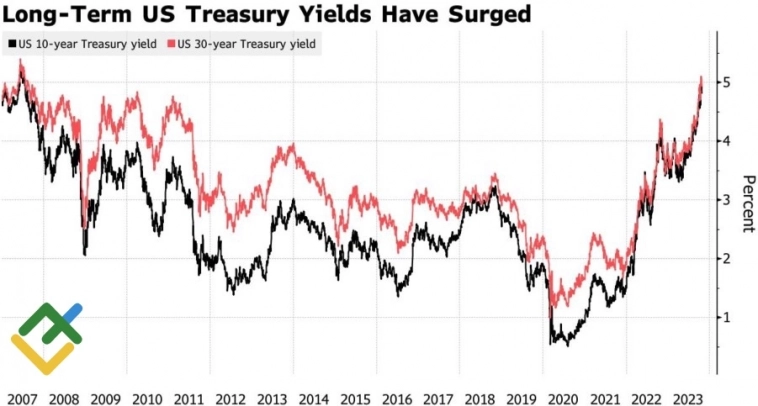

Самое интересное, что ключевым событием пятидневки по факту может стать объявление Казначейства об объеме эмиссии облигаций на квартал. В августе оно запустило механизм распродажи трежерис, взвинтило доходность 10-летних бумаг до 5%, максимальной отметки с 2007, и заставило EURUSD отметиться убытками на протяжении 13 из последних 15 недель. Тогда цифра в $103 млрд поразила воображение. Сейчас первичные дилеры говорят о $114 млрд.

Динамика доходности казначейских облигаций США

Однако если в августе-сентябре ралли ставок долгового рынка США воспринималось как предвестник ужесточения денежно-кредитной политики ФРС, что создавало попутный ветер для американского доллара, то в октябре все изменилось. Чиновники FOMC убедили инвесторов, что рынок облигаций выполняет за центробанк его работу. В результате шансы повышения ставки по федеральным фондам упали с почти 50% до 24% в декабре. EURUSD уже не летит в пропасть, когда доходность трежерис растет и начинает показывать зубы, когда она падает.

Традиционные схемы ломаются. Рынку нужны новые, и инвесторы надеются, что насыщенная неделя даст им подсказки. Пока же следует покрепче пристегнуть ремни – нас ожидают американские горки. Если заседание FOMC и отчет о рынке труда могут стать ударом для доллара США, то замедление инфляции и сокращение ВВП еврозоны – явный негатив для евро. Добавьте к этому встречу Банк Японии, объявление масштабов эмиссии облигаций Казначейством и конфликт на Ближнем Востоке, получится гремучая смесь, заставляющая EURUSD шататься от одной части торгового диапазона 1,05-1,07 к другой. Продолжаем придерживаться стратегии продаж пары на росте и покупок на снижении.

теги блога Дмитрий Демиденко

- DXY

- США

- AUDNZD

- audusd

- Brent

- EURGBP

- eurrub

- eurusd

- eurusd forex

- GBPUSD

- Gold

- Nonfarm payrolls

- nzdusd

- S&P500

- SPX 500

- treasuries

- USDCAD

- USDCHF

- usdjpy

- USDRUB

- xauusd золото

- акции

- акции США

- аналитика

- ввп Еврозоны

- ВВП ЕС

- ВВП США

- ГКО США

- деловая активность

- Джером Пауэлл

- доллар рубль

- доллар США

- Дональд Трамп

- Евро доллар

- Европа

- ЕЦБ

- золото

- индекс доллара

- инфляция в США

- инфляция США

- Итоги дня

- итоги недели

- мобильный пост

- нефть

- обзор рынка

- Покушение на Дональда Трампа

- рынок США

- рынок труда США

- серебро

- ставка ЕЦБ

- ставка фрс сша

- статистика

- форекс

- ФРС США

- экономика ЕС

- экономика США

- экономический дайджест

Пользователь разрешил комментарии только друзьям.