Блог им. FirstFundamental

ВТБ: Справедливая цена 2,4 копейки и никаких дивидендов до конца 2026 года

- 26 октября 2023, 16:56

- |

Фундаментальная оценка ПАО «ВТБ»

Прежде чем приступить к оценке, хотел бы дать несколько основопологающих тезисов про капитал ВТБ:

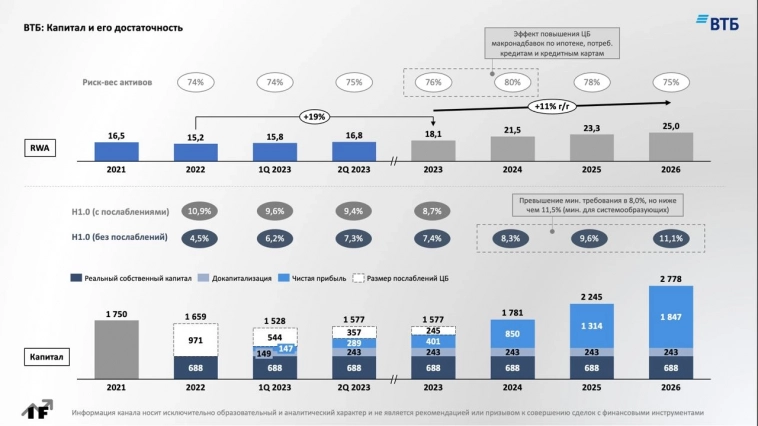

- На начало 2023 года «реального» нормативного капитала было меньше 700 млрд руб., около 1 трлн руб. составляли различные послабления ЦБ

- Эти послабления со временем замещаются чистой прибылью и докапитализацией, к концу 2023 года (если не будет новой докапитализации и прибыль будет около 400 млрд руб) дефицит капитала до требуемого уровня норматива Н1.0 в 8% составит ±250 млрд

- Довольно оптимистичный прогноз по прибыли на 2024-26гг. (450-540 млрд) добавит к достаточности на конец 2026 года не более 4 п.п. (при ср. росте активов на 11% и риск-весе в 2026 году на уровне середины 2023г), но все равно Н1.0 будет ниже 11,5% (мин требование для системообразующих банков)

На слайде визуализация всего вышесказанного, но вывод один – у ВТБ нет и не будет лишнего капитала для выплаты дивидендов акционерам в следующие три года

Идем дальше, теперь уже приступаем непосредственно к оценке.

Оценка банков — это обычно применение разных вариаций модели Гордона (GGM).

Тут неплохая короткая статья с описанием подхода, который я использую. Если одним предложением, то по этому алгоритму оценки справедливая цена банка равна сумме дисконтированных дивидендов за ближайшие 3-4 года плюс стоимость капитала банка исходя из его «стабильной» долгосрочной доходности (RoE), текущей стоимости капитала (CoE) и ожидаемых долгосрочных темпов роста сектора (g — обычно используется реальный темп роста ВВП).

Основные макропредпосылки для прогноза:

- Период жесткого ДКП закончится в середине 2024 года, ключевая ставка снизится с ожидаемой на конец 2023г. – 14% до 6% в 2026 году

- Период высоких ставок, ужесточения требований ЦБ и умеренного темпа роста экономики страны приведет к снижению среднего темпа роста кредитования ФЛ/ЮЛ до 10% г/г (с текущих ±20%)

- В структуре фондирования банков по мере роста ставок будет расти доля срочных депозитов до конца 2024 года (±65%), далее доля снизится до уровня 2021 года (60%)

- Снижение комиссионной маржи сектора в связи с ростом проникновения различных «бесплатных» решений ЦБ – СБП, цифровой рубль и т.д.

Основные вводные для прогноза по ВТБ до 2026 года:

- Кредитование растет темпами выше среднерыночных, фокус больше на кредитах физ. лиц как наиболее маржинальных

- Процентная маржа (NIM) растет до 3,3-3,5% в 2024-26гг. за счет периода снижения ставок (пассивы банка переоцениваются существенно быстрее, чем кредитный портфель)

- Комиссионная маржа (NCM) снижается на 0,05 п.п. ежегодно

- Стоимость риска (CoR) стабильна на уровне 0,85%

- Соотношение расходов к доходам банка (CIR) стабильно на уровне 2023 года – 40% (в 2021 году было 45%)

- Возобновление выплат по субордам с 2024 года (~40 млрд руб. в год)

- Единоразовый доход от продажи заблокированных активов – 100 млрд руб. в 2024 году

Суммируя все вышеописанное, получаем, что потенциал по прибыли ВТБ на 2026 год – 530-550 млрд руб. (vs 400 млрд в 2023 году, но в них ±150 млрд one-off прибыли, без нее будет 250 млрд), получается рост орг. прибыли за 3 года в х2,2 раза. Доходность капитала 15,5%.

Поскольку платить дивиденды компания не может, то ее стоимость в модели оценки зависит только от того, насколько ВТБ сможет показывать высокий ROE на длинном горизонте времени. В связи с этим определение стоимости крайне субъективно, т.к. чувствительность оценки компании к долгосрочным «вводным» по ROE, CoE и g крайне высокая (матрицу чувствительности см. на скрине из модели ниже).

В своей модели я использую долгосрочный темп роста (g) – 6% (1,5% рост ВВП + 4,5% инфляция), CoE – 20% (12,5% ставка ОФЗ + 7,5% премия за риск), ROE 14% (-1,5 п.п. к прогнозному показателю 2026 года).

Исходя из этих предпосылок целевой P/BV – 0,6, капитал банка в 2026 году будет стоить на рынке 2,1 трлн руб. Приводя эту цифру к текущим деньгам, получим 1,2 трлн руб. капитализации. Поскольку капитал банка приходится в т.ч. на владельцев привилегированных акций, вычтем их балансовую стоимость и получим, что справедливая стоимость обыкновенных акций ВТБ — 650 млрд руб.

или 2,4 коп. за акцию, что на ±10% ниже, чем текущая цена на рынке

Буду рад обратной связи и содержательной критике!

теги блога FirstFundamental

- sngs

- SNGSP

- акции

- банки

- ВТБ

- кубышка

- справедливая стоимость

- сургут преф

- сургутнефтегаз

- фундаентальный обзор

- фундаментальная оценка

- фундаментальный анализ

А рыночно обоснованная есть?

А фундаментально обоснованная какая?