Блог им. vldtar

Kalman Filter статистический арбитраж

- 30 августа 2023, 02:29

- |

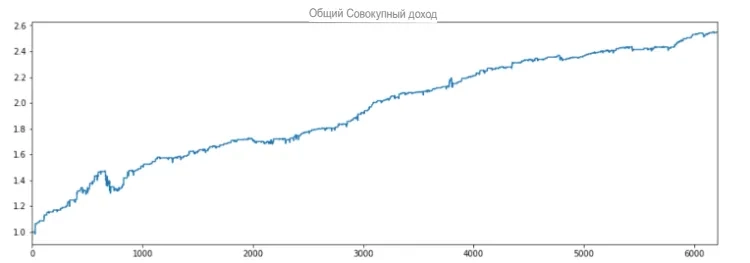

Модель использует регрессию фильтра Калмана для расчета коэффициента хеджирования между биткоином (BTC) и эфириумом (ETH). Затем он отслеживает стоимость портфеля хеджирования, выискивая моменты отвлечения для входа в длинные или короткие позиции. Тестовые данные были собраны по данным BTC и ETH за 4-часовые временные интервалы, охватывающие 1035 дней.

Бектест

пошаговая процедура, приведенная ниже:

1. Используйте регрессию фильтра Калмана (как показано в книге EC), чтобы рассчитать коэффициент хеджирования между BTC и ETH.

2. Рассчитайте спред следующим образом: S = BTC — (коэффициент хеджирования * ETH).

3. Рассчитайте Z-балл спреда (ов), используя скользящее среднее и std. (можно использовать период полураспада из расчётов Калмана или установленный период ретроспективного анализа, например, 10).

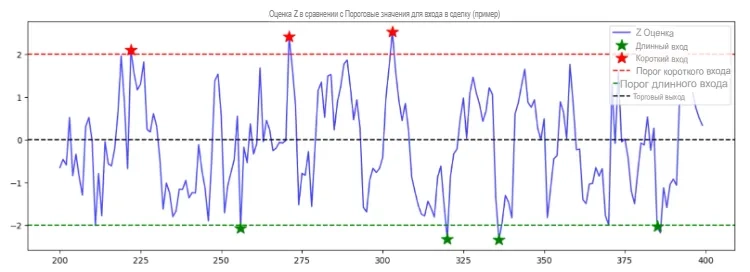

4. Определите длинный вход как -2, короткий вход как 2 и выход из сделки как 0.

5. Открывайте длинную позицию, когда Z баллов <= -2, выходите из сделки, когда Z баллов >= 0.

6. Введите короткий Z-балл >= 2, выйдите из сделки, когда Z-балл <= 0.

Цифры и результаты

рис. 1. Пример Z-балла спреда Калмана при входе в сделку

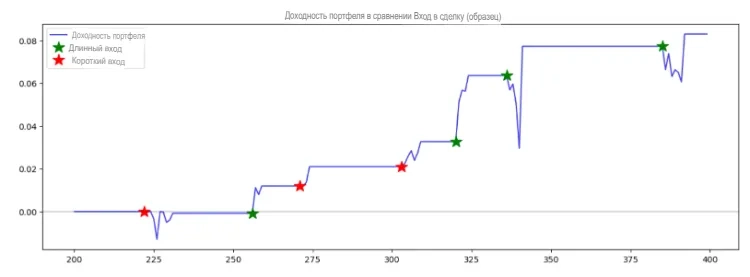

рис. 2. Выборка совокупной доходности портфеля при входе в сделку

рис. 3. Общий совокупный доход (1035 дней тестовых данных)

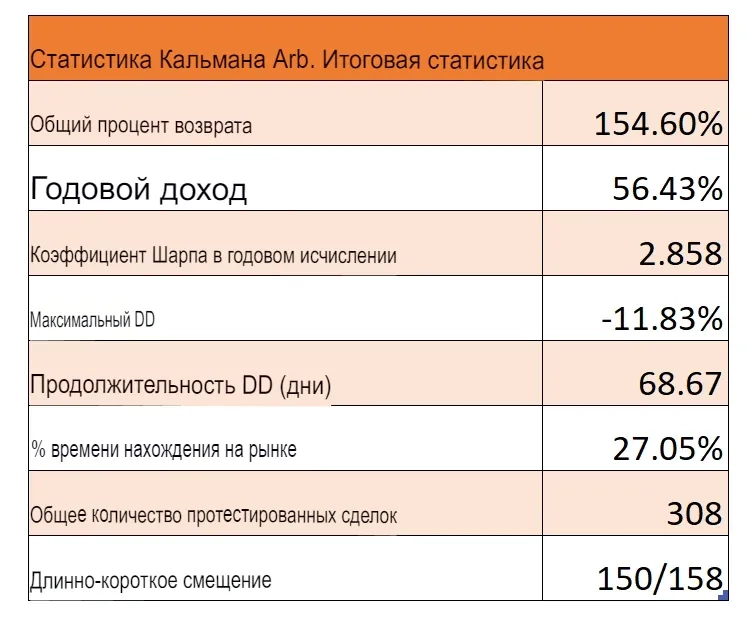

рис. 4. Краткое изложение результатов

Итоги

1. Оценка Z рассчитывается как (observed_spread — spread_rolling_mean) / (spread_std)

2. Длинные и короткие позиции были очень широкими, что означало, что стратегия была низкой (27,05% времени на рынке).будет хорошо работать в паре с другими стратегиями низкого касания

3. Отсутствие явного смещения в сторону длинных и коротких позиций при высокой доходности и показателях производительности

теги блога Чувак Хачинбек

- AAPL

- apple

- eurusd

- Hamster

- Metatrader 4

- MT 4

- Ri

- Si

- spy

- stocks

- акции

- Акции в игре

- алгоритм

- алготрейдинг

- Альфа

- американская биржа

- анализ

- аналитик

- аналитика

- Атаман

- байка

- бизнес

- бирж

- биржа

- биткоин деньги хуерга

- вейвлет

- волатильность

- вопрос

- выход

- граали

- грааль

- график

- демография

- деньги

- доллар рубль

- Елисеев

- задача

- Задача на логику

- зарплата

- земельные участки

- импульсная торговля

- импульсы

- Индикакаторы

- индикатор

- исследования

- исходники

- карта

- клевета

- климат

- ковид-19

- конспект

- красивое

- Кречетов

- криптовалюта

- лента принтов

- маркет мейкер

- Мат

- математика

- модель

- МосБиржа

- мосбиржа рулит

- мошенники

- надежность

- нео

- обезьяна

- опрос

- ордера

- ответ

- ответка

- ответочка

- открытый интерес

- паттерны

- Последовательность

- преимущество

- Притча

- прогноз

- расчет

- робот

- Россия

- рынки

- скринер

- стоп лосс

- стратегии

- творчество

- тестирование

- торговля

- торговые роботы

- торговые сигналы

- тороговая система

- трейдинг

- убытки

- убыток

- урок

- форекс

- фьчерс

- фьючерс ртс

- Черных Евгений

- шаблон

- ядераня война

- ядерная война

График будет выглядеть примерно так же.

Про арбитраж — имхо, достаточно обычной регрессии и СТД. Далее все как на вашем графике.

Своего графика под рукой нет.

О какой книге ЕС идёт речь?

Ernie Chan, полагаю.

И да, фильтр Калмана там не нужен.