Блог им. superdet

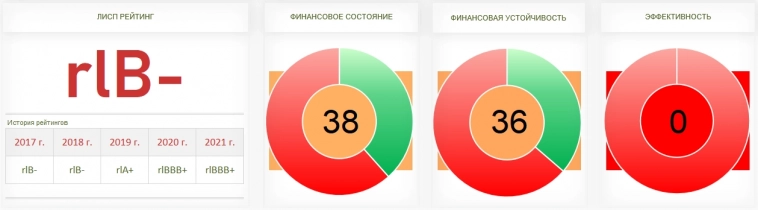

АО «АФК «Система»: rlB-

- 14 августа 2023, 09:25

- |

На конец 2022 года, АО «АФК Система» — рискованное, незакредитованное, частично неликвидное, неэффективное предприятие. На 1 рубль собственного капитала приходится 1.26 рубля заёмных денег. Заёмный капитал обеспечен собственными резервами на 79%. Общая задолженность компании состоит из 206 567.5 млн рублей долгосрочных обязательств и 70 372.2 млн текущих. Текущие обязательства включают в себя 1 084.9 млн срочных и 69 287.3 млн краткосрочных рублей. Ликвидность по срочным обязательствам достаточная, по менее срочным — недостаточная. В отчётном периоде компания погасила 4 323.5 млн рублей долгосрочных и заняла 26 854.1 млн рублей краткосрочных денег. Инвестиционный риск высокий. Кредитоспособность предприятия умеренная. ЛИСП-рейтинг: rlB-

Общие сведения АО «АФК Система»

| ИНН | 7703104630 |

| Полное наименование | Акционерное общество «Акционерная финансовая корпорация Система» |

| Вид экономической деятельности | Вложения в ценные бумаги |

| Сектор рынка по ОКВЭД | Деятельность по предоставлению финансовых услуг, кроме услуг по страхованию и пенсионному обеспечению |

| Юридический адрес | 125009, г.Москва, ул.Моховая, дом 13, строение 1 |

| Сайт компании | https://www.sistema.ru/ |

Основные финансовые показатели АО «АФК Система»

| 2022 г. | |

|---|---|

| Единица измерения | Тысячи рублей |

| Уставный капитал | 868 500 |

| Внеоборотные активы | 450 676 400 |

| Оборотные активы | 45 212 638 |

| Капитал и резервы | 217 838 613 |

| Долгосрочные обязательства | 206 567 465 |

| Краткосрочные обязательства | 71 482 960 |

| Ресурсная база | 495 889 038 |

Финансовое состояние АО «АФК Система»

Уровни финансового состояния и финансовой устойчивости предприятия должны находиться как можно ближе друг к другу и «смотреть» в одном направлении. Рекомендованная разница в показателях, до 10 пунктов.

Динамика финансового состояния и финансовой устойчивости АО «АФК Система»

Компания АО «АФК Система» показала в отчётном периоде снижение финансового состояния на -45% и снижение финансовой устойчивости на -38%. Разница между показателями сократилась с 11п до 2п.

Финансовое результаты АО «АФК Система»

Под долгом предприятия подразумевается заёмный капитал АО «АФК Система» на конец отчётного периода. Идеальное соотношение дохода к долгу: долг падает — доход растёт; доход выше долга.

Динамика доходов и долгов АО «АФК Система»

К концу отчётного периода доход предприятия достиг отметки в 66 935 млн рублей. Долг, АО «АФК Система», вырос на 8% и составил 276 940 млн рублей.

| 2022 г. | |

|---|---|

| Единица измерения | Тысячи рублей |

| Выручка | 34 907 370 |

| Управленческие расходы | -12 073 360 |

| Проценты к получению | 4 801 011 |

| Проценты к уплате | -20 414 478 |

| Прочие доходы | 27 227 070 |

| Прочие расходы | -111 958 830 |

| Налог на прибыль | 16 979 121 |

| Прочее | -10 914 302 |

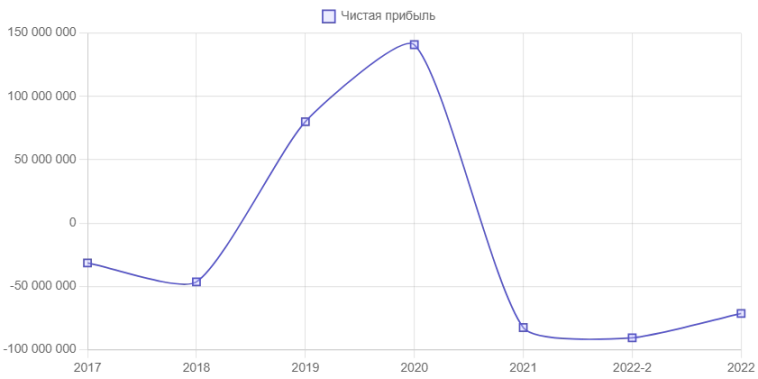

Чистая прибыль

Чистая прибыль складывается из совокупного дохода компании за вычетом себестоимости продаж, коммерческих и управленческих расходов, уплаты процентов по обязательствам и налоговых отчислений.

Динамика чистой прибыли АО «АФК Система»

Чистая прибыль АО «АФК Система» в отчётном периоде составила -71 446.4 млн рублей. Предприятие убыточное.

Закредитованность

Закредитованность предприятия отражает отношение заёмного капитала к собственному. Максимально-допустимое значение: 1.5. При бо́льших показателях, компания считается закредитованной.

Динамика закредитованности АО «АФК Система»

Закредитованность АО «АФК Система»: 1.26, что на 3% меньше чем в прошлом отчётном периоде.

Денежные потоки АО «АФК Система»

Денежные потоки компании позволяют отследить движение средств и оценить степень их излишка или недостатка.| 2022 г. | |

|---|---|

| Единица измерения | Тысячи рублей |

| Операционный | -73 985 400 |

| Инвестиционный | 24 530 243 |

| Финансовый | -36 263 068 |

| Совокупный | -85 718 225 |

| Входящие денежные потоки | 110 248 468 |

| Исходящие денежные потоки | 110 248 468 |

Ликвидность АО «АФК Система»

Ликвидность — способность компании погасить обязательства перед кредиторами и партнёрами на момент составления баланса при условии, полного погашения контрагентами долгов перед организацией.

Динамика ликвидности по краткосрочным обязательствам

Ликвидность АО «АФК Система» по срочным обязательствам достаточная. На балансе компании: высоколиквидных активов на 38 065 230 тыс рублей, кредиторской задолженности на 1 084 944 тыс рублей. Профицит ликвидности составляет 36 980 286 тыс рублей.

Ликвидность по краткосрочным обязательствам недостаточная. На балансе компании: дебиторской задолженности 7 089 358 тыс рублей, краткосрочных обязательств на 69 287 303 тыс рублей. Дефицит ликвидности составляет 62 197 945 тыс рублей.

Общий дефицит ликвидности по текущим обязательствам: 25 217 659 тыс рублей.

Оценка инвестиционного риска

Оценка инвестиционного риска АО «АФК Система», проводилась по четырём основным параметрам: УКС, УФС, УФУ, УЭБ. Шкала оценки- 100-балльная. Основное влияние на долю бумаг в портфеле оказывают УФС и УФУ.УИР зависит от финансового состояния компании и компенсируется путём оптимальной доли ценных бумаг в портфеле.

Инвестиционные показатели за 2022 г.

- УКС предприятия: 69 и соответствует 3-му классу. Умеренная кредитоспособность, высокий риск для инвестиций.

- Финансовое состояние: 38 — минимально допустимого уровня. Угроза потери инвестиций низкая.

- Финансовая устойчивость: 36 — низкая. Высокий риск дефолта. Имеются трудности по погашению задолженностей

- Эффективность бизнеса: 0. Предприятие неэффективное.

Уровень инвестиционного риска на конец отчётного периода - высокий. Рекомендуемая доля бумаг АО «АФК Система» от активов инвестиционного портфеля не более 1.87%.

ЛИСП-рейтинг АО «АФК Система»

| Отчётный период |

Доля бумаг в портфеле, % |

Инвест риск |

Вероятность банкротства, % |

ЛИСП рейтинг |

|---|---|---|---|---|

| 2017 г. | 1.80 | высокий | 29.2 | rlCCC |

| 2018 г. | 1.84 | высокий | 19.6 | rlB- |

| 2019 г. | 4.06 | минимальный | 1.8 | rlA+ |

| 2020 г. | 3.41 | средний | 4.3 | rlBBB+ |

| 2021 г. | 3.52 | средний | 4.3 | rlBBB+ |

| II квартал 2022 г. | 3.16 | средний | 6.6 | rlBBB- |

| 2022 г. | 1.87 | высокий | 19.6 | rlB- |

Экспертное заключение

Проведённый финансовый анализ АО «АФК Система» за 2022 г., показал следующие инвестиционные характеристики компании:Инвестиционная вероятность банкротства: 19.6%

Статистическая вероятность банкротства: 13.1%

✔ Ликвидность: достаточная

✔ Закредитованность: 1.26

❌ Уровень Эффективности Бизнеса: 0

✔ Уровень КредитоСпособности: 69

❌ Уровень Инвестиционного Риска: 1.87

❌ Чистая прибыль: отрицательная

❌ Деятельность компании: финансоваяЦелесообразность инвестирования по купонной доходности: -7.9

На момент составления отчётности, вероятность получения дохода при инвестициях в облигации АО «АФК Система», ниже риска потери инвестиций.

теги блога Алексей С.Галицкий

- АБЗ-1

- акции

- ао "максимателеком"

- ао им. т.г. шевченко

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- афк система

- Ашинский метзавод

- Ашинский метзавод облигации

- ашинский мз

- аэрофлот

- Аэрофьюэлз

- балтийский лизинг

- Балтийский лизинг облигации

- Белуга Групп

- брусника

- Брусника облигации

- БЭЛТИ-ГРАНД облигации

- ВДО

- вопрос

- ВсеИнструменты.ру

- высокодоходные облигации

- высокодоходные облигации ВДО

- галицкий

- Гарант-Инвест

- гк пионер

- ГК Пионер облигации

- ДелоПортс

- ДелоПортс облигации

- дефолт

- дефолт облигаций

- дефолт по облигациям

- Директ Лизинг

- Директ Лизинг облигации

- завод КЭС

- инвестиции

- институт стволовых клеток человека

- искч

- как стать миллионером

- Калита облигации

- кредитный рейтинг

- кузина

- легенда

- Легенда облигации

- лизинг-трейд

- Лизинг-Трейд облигации

- МаксимаТелеком

- миллион

- миллионер

- нафтатранс плюс

- Нафтатранс плюс облигации

- ника

- облигации

- Обувь России

- обувьрус

- Обувьрус облигации

- окей

- опционы

- пионер лизинг

- Пионер Лизинг облигации

- Пионер-Лизинг

- ПКБ облигации

- портфель

- прогноз по акциям

- ПРОМОМЕД ДМ

- регион-продукт

- ред софт

- редсофт

- рейтинг

- роделен

- Роделен облигации

- роснано

- Роял Капитал облигации

- русская аквакультура

- самолет

- Светофор Групп

- сдэк

- селектел

- сибстекло

- Солид-лизинг

- ТАЛАН-ФИНАНС облигации

- Татнефтехим

- ТЕХНО Лизинг

- ТЕХНО Лизинг облигации

- Трансфин-М

- трейдинг

- тфн

- урожай

- финансовый анализ

- ЧЗПСН-Профнастил облигации

- шевченко

- Эбис

- ЭБИС облигации

- Электрощит-Стройсистема облигации

- эмитенты ВДО

- Энергоника

- энерготехсервис

- Энерготехсервис облигации

- юниметрикс

- Юниметрикс облигации

Александр Шадрин, считай не считай, а РСБУ показывает структуру капитала компании и насколько она рискованна. И не важно, что это за структура, важно на каком финансовом фундаменте она стоит.

Парадокс, но финансовый фундамент подобных компаний крайне неустойчив, и как бы вы его не анализировали, устойчивее такая контора не станет.

Кредитный рейтинг компании обусловлен, по мнению АКРА, высокой оценкой качества финансовых вложений холдинга на фоне их стабильной структуры и высокой диверсификации.

Принимая во внимание консервативную финансовую политику и последовательную предсказуемую инвестиционную политику АФК «Система», АКРА оценивает корпоративное управление холдинга на очень высоком уровне.

Агентство оценивает финансовый риск-профиль АФК «Система» на уровне выше среднего. По мнению АКРА, для холдинга характерна низкая долговая нагрузка при очень сильной ликвидности. По данным агентства, на 30 июня 2023 года долг АФК «Система» составлял 228 млрд рублей и был представлен преимущественно облигационными займами, а также несколькими кредитными линиями крупнейших росбанк

В настоящее время в обращении находится 23 выпуска биржевых облигаций компании на 229,7 млрд рублей.

помнится у них не только куча дочек в РФ, но даже венчурный фонд в азии был

Ну и размер компании- мне кажется решение о банкротстве её может быть принято только на очень высоком политическом уровне