Блог компании Т-Инвестиции | Открываем торговую идею на покупку акций Полиметалла

- 23 марта 2023, 18:41

- |

Во втором полугодии компания смогла восстановить объемы производства и реализации золота, благодаря чему выручка выросла на 8% год к году (в первом полугодии 2022-го было -18% г/г).

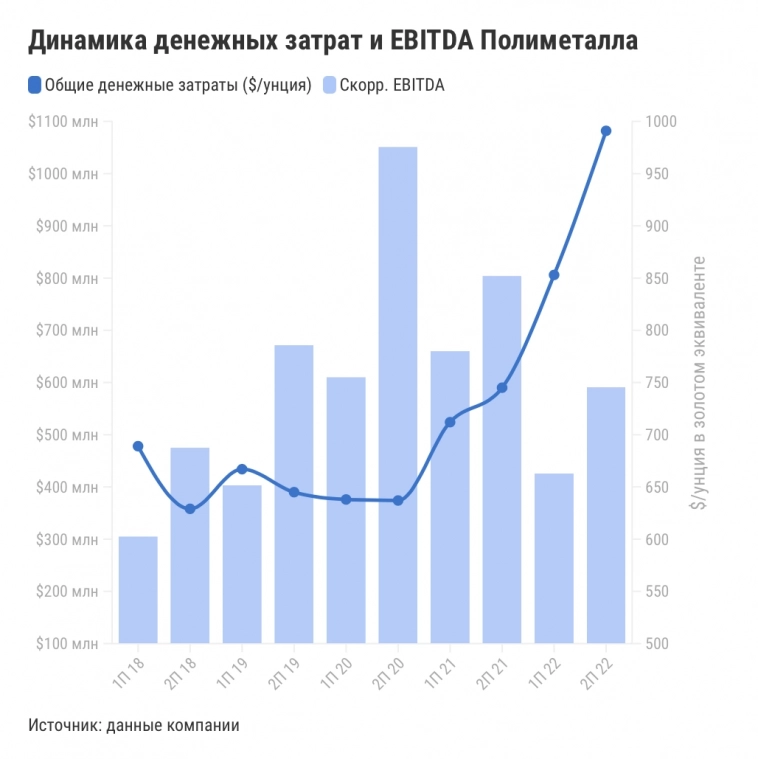

Однако динамика других важных финансовых показателей выглядела заметно хуже. Так, скорректированная EBITDA упала на 27% год к году в связи с увеличением общих денежных затрат на одну унцию (в золотом эквиваленте) на 33% год к году. Они, в свою очередь, увеличились из-за высокой инфляции в России и Казахстане, укрепления рубля, логистических трудностей на фоне антироссийских санкций.

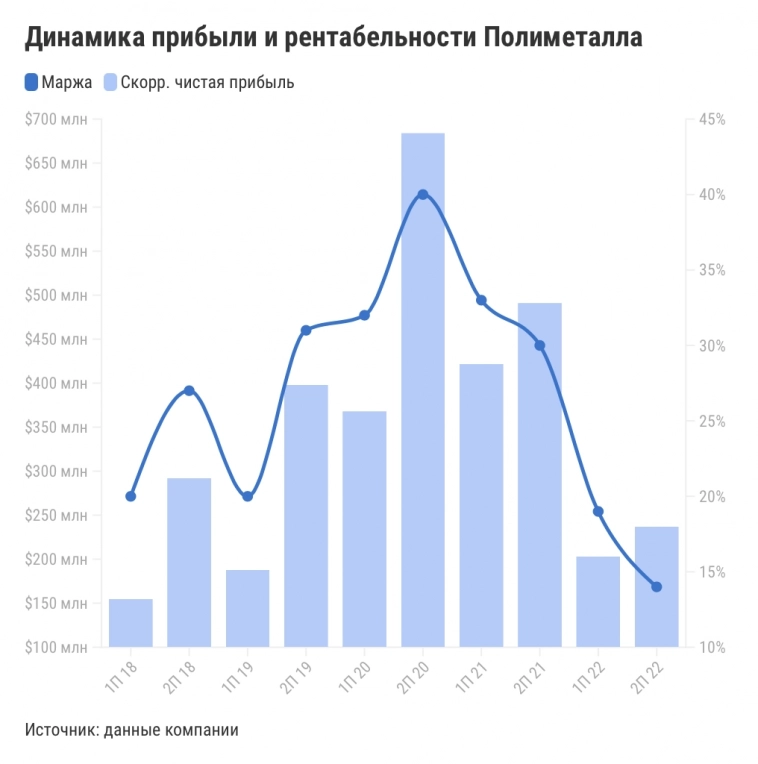

Падение скорректированной чистой прибыли оказалось еще более значительным — минус 52% год к году во втором полугодии 2022-го. На прибыль давили те же факторы, перечисленные выше, а еще увеличение амортизации и негативный налоговый эффект от обесценения активов. В итоге чистая маржа снизилась до 14% с 30% годом ранее.

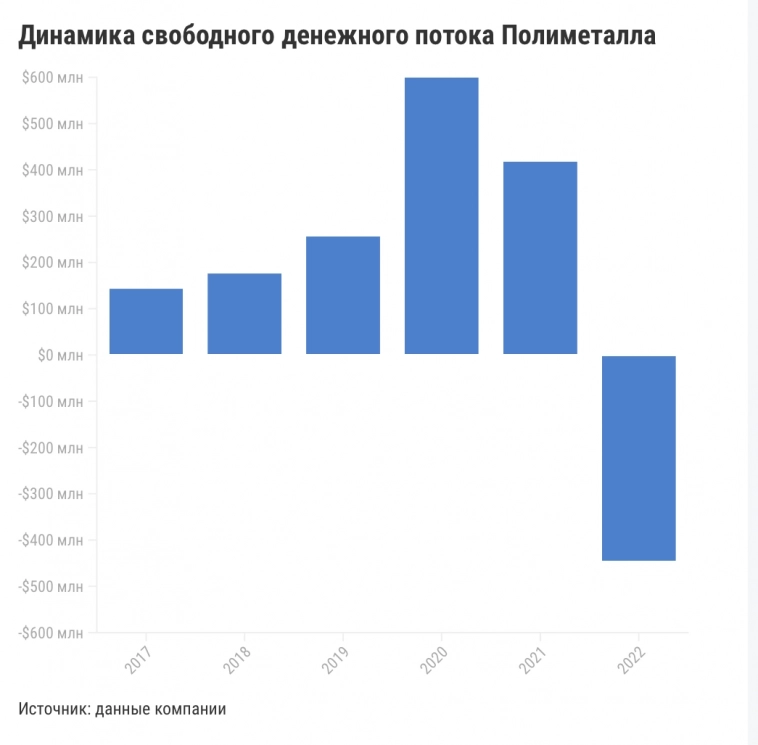

Капитальные затраты за 2022 год увеличились на 5% год к году и оказались на 2% выше прогноза менеджмента. Это вкупе с чистым убытком и ростом запасов металлопродукции привело к тому, что свободный денежный поток по итогам года ушел в отрицательную зону. Компания планирует реализовать накопленные запасы в течение первого полугодия 2023 года.

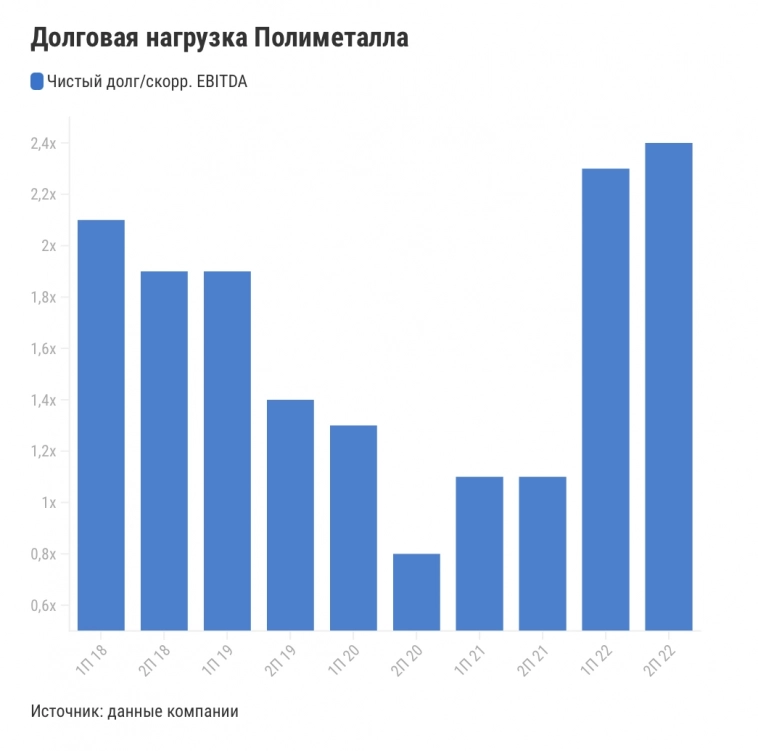

Что касается долговой нагрузки, то за 2022 год она существенно выросла: соотношение чистый долг/EBITDA увеличилось до 2,4х с 1,1х на конец 2021 года. Объем чистого долга за 2022-й вырос на 45% год к году из-за увеличения капиталоемкости и существенного роста оборотного капитала. Однако снижения долговой нагрузки компания ждет уже в первом полугодии 2023-го. Она рассчитывает на то, что объемы производства и реализации нормализуются.

Что с дивидендами?

Согласно дивидендной политике, Полиметалл выплачивает не менее 50% от скорректированной чистой прибыли, если соотношение чистый долг/скорр. EBITDA ниже 2,5х. Как мы написали выше, компания закончила прошлый год с долговой нагрузкой на уровне 2,4х, однако совет директоров принял решение не давать рекомендацию по выплате дивидендов за 2022 год. Есть две возможные причины для отказа от выплат акционерам:

- ухудшение финансового состояния компании (увеличение долговой нагрузки, отрицательный свободный денежный поток);

- не у всех акционеров есть техническая возможность получать дивиденды.

На данный момент компания зарегистрирована на острове Джерси, который признан недружественной юрисдикцией в рамках контрсанкций Российской Федерации. В связи с этим Полиметалл сталкивается с ограничениями при получении дивидендов от российских дочерних компаний. Также акционеры Полиметалла, которые хранят акции в НРД, не могут получать дивиденды и/или участвовать в принятии корпоративных решений из-за санкций со стороны ЕС. По состоянию на 1 января 2023 года в НРД хранилось около 12% акций Полиметалла.

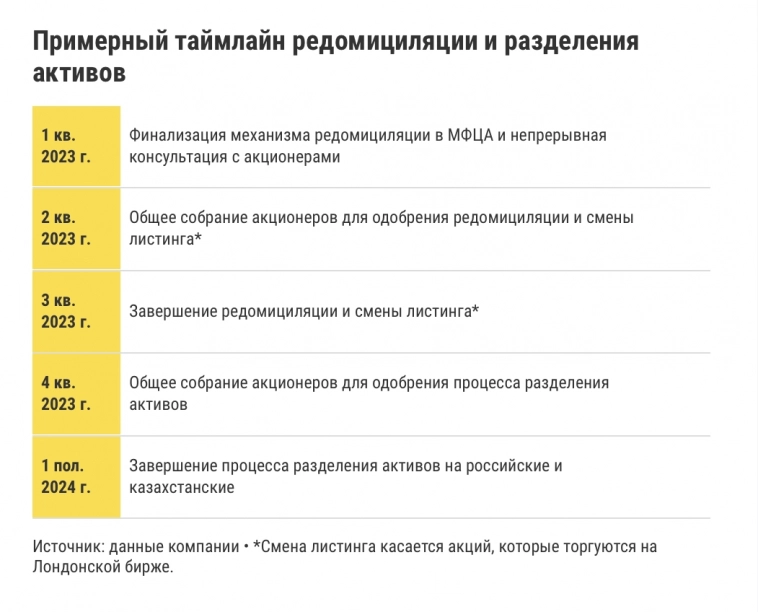

Полиметалл изучает возможность смены места регистрации (редомициляции) на дружественную юрисдикцию. Пока предпочтительным вариантом считается Международный финансовый центр «Астана» (МФЦА), финансовый хаб в столице Республики Казахстан. В компании отмечают риск того, что смена регистрации может не помочь восстановить права держателей акций, которые хранятся в НРД. Однако это позволит компании предпринять дополнительные шаги. Например, после редомицилиации Полиметалл может предложить инвесторам обменять акции, которые хранятся в НРД, на акции казахстанской материнской компании, чтобы устранить проблему с получением дивидендов.

Также после редомициляции Полиметалл намерен провести разделение активов на российские и казахстанские. Цель разделения на две отдельные компании — привлечь иностранных инвесторов в казахстанские активы. Сейчас есть ряд инвесторов, которые не готовы инвестировать в российские активы или просто не могут этого сделать из-за санкций. После разделения Полиметалла такие инвесторы получат возможность вкладывать в казахстанские активы. Также разделение будет проводиться с сохранением текущей доли владения. Менеджмент при этом допустил, что российские инвесторы, возможно, получат доступ к акциям выделенной казахстанской компании через СПБ Биржу. Однако деталей пока нет.

Прогнозы менеджмента на 2023 год

- Объем производства — 1,7 млн унций золотого эквивалента (соответствует прошлогоднему объему производства).

- Денежные затраты в диапазоне $950—1000 на унцию золотого эквивалента. То есть компания ждет умеренного роста затрат относительно 2022-го (на 1—6%). Отметим, что Полиметалл рассчитывал данный прогноз при курсе USD/RUB на уровне 65 рублей за доллар. Учитывая текущее ослабление рубля, денежные затраты в долларах могут оказаться ниже прогноза менеджмента.

- Капитальные затраты могут снизиться на 6—12% год к году.

Текущая оценка

На Мосбирже акции Полиметалла сейчас торгуются с мультипликатором EV/EBITDA на уровне 6,2 х. При этом среднее значение до 2022 года находилось на уровне 8,5х. То есть сейчас акции торгуются с дисконтом, который, скорее всего, обусловлен неопределенностью касательно редомициляции, разделения активов и временной невозможностью платить дивиденды. Этот дисконт может увеличиться в этом году, если компания восстановит EBITDA в первом полугодии 2023-го. У нее для этого есть все шансы, учитывая рост цен на золото и текущее ослабление рубля.

Наше мнение

Мы открываем торговую идею на покупку акций Полиметалла. Таргет на горизонте 12 месяцев — 725 рублей за акцию. Потенциал роста — 30%. На наш взгляд, к росту акций в среднесрочной перспективе может привести ряд факторов.

- Восстановление объемов производства и реализации золота (наметилось уже во втором полугодии 2022-го, о чем говорит и рост выручки).

- Благоприятная ценовая конъюнктура на рынке золота (цены на золото в этом году выросли почти на 8%).

- Ослабление рубля с конца 2022 года (к доллару США потерял 20% с начала декабря 2022-го).

- Завершение редомициляции уже в третьем квартале 2023-го и разделение активов в России и Казахстане в течение ближайших 9—15 месяцев (завершение разделения в первом полугодии 2024-го).

- Низкая оценка по мультипликаторам (на 27% ниже среднего исторического значения до 2022 года).

- Дополнительным драйвером роста может стать возобновление дивидендов. В случае успешной редомицилиации это может произойти уже в конце третьего—начале четвертого квартала 2023-го, заявил менеджмент.

- В рамках данной торговой идеи мы исходим из сценария, что редомициляция и разделение активов будет одобрено общим собранием акционеров. Для их одобрения необходимо набрать не менее 75% голосов.

- О рисках тоже забывать не стоит. Маржинальность бизнеса в прошлом году заметно пострадала от высокой инфляции и укрепления рубля. Свободный денежный поток вообще по итогам года оказался в отрицательной зоне. К тому же долговая нагрузка существенно выросла, хотя пока ее еще можно назвать умеренной.

теги блога Т-Инвестиции

- 3-НДФЛ

- AMD

- CARNIVAL

- Chesapeake Energy

- Intel

- Reuters

- активы РФ

- акции

- банки

- брокеры

- Василий Олейник

- ВВП

- вклады в банк

- выборы 2020 в США

- газпром

- германия

- девальвация рубля

- Деньги не спят

- депозиты

- дефолт

- Дмитрий Солодин

- доллар рубль

- евробонд

- Евросоюз

- заявление

- золото

- ИИС

- инвестиции

- Истории о трейдинге

- Истории Успеха

- Китай

- криптовалюты

- математика

- Минфин

- МосБиржа

- налоговый вычет

- налогообложение на рынке ценных бумаг

- Нефть

- новости

- обвал рынков

- обвал рынков акций

- обзор рынка

- облигации

- опыт не пропьешь

- отток

- ошибки

- прогноз по акциям

- прогнозы

- Российский рынок

- Россия

- рубль

- санкции

- стратегия

- США

- Т-инвестиции

- технический анализ

- тинькофф

- Тинькофф Инвестиции

- топ акций

- Трамп

- трейдинг

- уголь

- ФНБ

- форекс

- юань

Новости тг-канал

Новости тг-канал

Ну лучше поздно, чем н когда ок.

Я сдал Поли. Удвоился почти. Хватит.

Но шортить- лошизм 101 левл.