SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Dr_Vas-ka

ММВБ, fRTS, Si. Анализ текущей ситуации и среднесрочный взгляд на рынок.

- 08 октября 2012, 18:21

- |

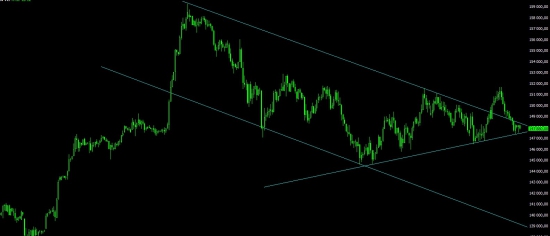

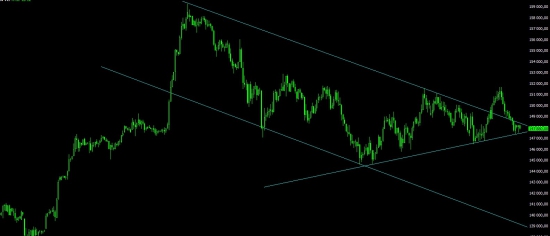

На рынках начался последний квартал, а позитва вновь не видно. Остаётся все меньше шансов и драйверов для обновления Российскими площадками своих годовых максимумов. Цели, которые видны многим, в рамках восходящего тренда, на отметках 1600 пунктов по индексу ММВБ, теперь выгледят не столь оптимистичными и шансов дотянуть до них в текущем году я бы оценил как процентов в 30 и не более. Если посмотреть на текущую техническую картину индекса ММВБ, то мы не раз наблюдали покупки вблизи нижней границы восходящего канала и следовательно, пока индекс, именно по закрытию недели, не опустися ниже этой границы, не стоит пока говорить о смене тренда. Ключевым техническим и психогическим уровнем, по прежнему высупает отметка 1450 пунктов по индексу ММВБ, в случае её пробоя возможно усиление негативной динамики вплоть до отметок 1400-1410 пунктов и только пробой отметки 1380 послужит сигналом для выхода многих долгосрочных и среднесрочных инвесторов.

Индекс ММВБ (таймфрейм день)

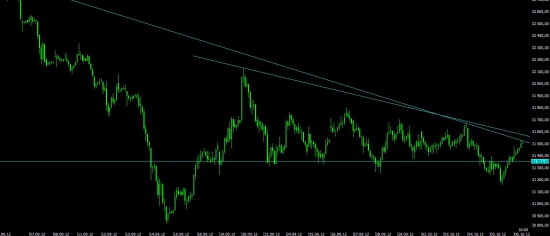

Фьючерс на индекс РТС (fRTS) вновь опустился в свой локальный нисходящий канал и на данный момент консолидидируется вблизи важной поддержки на отметке 148000 пунктов. При пробое уровня 147000 смело стоит ликвидировать длинные позиции и начинать играть на понижение, а пока, в текущей ситуации, шансы на отскок ещё остаются. Потенциал снижения при пробое уровня 147000-146500 может составить вплоть до отметок 140000-139000.

fRTS (таймфрейм час)

По прежнему продолжается 2-х недельная консолидация в валютной паре доллар-рубль (Si). Я по прежнему оставляю свою рекоммендация удерживать длинную позицю в данном активе и при пробое уровня 31700-31750 по фьючерсу (Si) её увеличивать с потенциалом, до отметок 33000 в среднесрочной и долгосрочной перспективе, возможно такой уровень мы увидим ближе к концу года.

Si(фьючер пары доллар-рубль) (таймфрем час)

Текщая неделя целиком и полностью будет зависеть от двух важных ключевых событий: встречи Еврогруппы и старта сезона отчётности в США. Окончательные итоги встречи станут известны во вторник, однако, вряд ли рынки услышат новые позитивные заявления и обещания. Вопрос с той же Испанией и Грецией вновь остаётся в подвешенном состоянии. Второе событие — старт сезоня отчётности, который случится во вторник после закрытия торгов в США, так же будет иметь сильное значение для всех рынков, мало кто ждёт, что он вцелом пройдёт в позитивном ключе и следовательно, даже, если отдельные компании всё же будут радовать своими отчётами, ожидания по которым вновь занизили ниже плинтуса, то в целом весь «сезон отчётности» скорее будет поводом для коррекции на Американском рынке акций, который безусловно утащит за собой в коррекцию и все остальные площадки. Предстоящий сезон обещает быть самым слабым с конца 2009 года и может прервать серию из 11 подряд кварталов, когда прибыли росли в годовом исчислении. В этот раз аналитики Уолл-стрит ждут, что квартальные результаты американских компаний сократятся на 2,6 процента по сравнению с аналогичным периодом прошлого года.

Если посмотреть на более длинный таймфрейм индекса ММВБ, то и здесь мы видим, что рынок вновь опустился в свой понижательный диапазон, в котором находится уже более года, следовательно, ни о каких долгосрочных покупках, без серьёзных драйверов для роста, cейчас лучше и не думать. По прежнему склоняюсь, что закрыия года мы увидим на более низких уровнях.

Индекс ММВБ (таймфрейм неделя)

Вы Можете подписаться через RSS или почту на мои обзоры, чтобы получать уведомение и ссылку в момент их выхода, по ссылке www.itinvest.ru/rss/analytics/?rubric=daytrading

Индекс ММВБ (таймфрейм день)

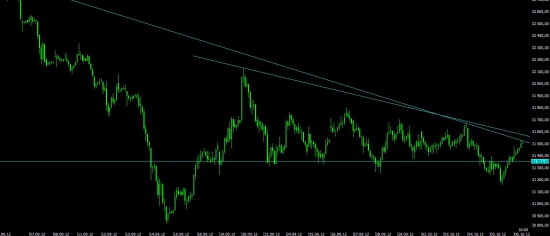

Фьючерс на индекс РТС (fRTS) вновь опустился в свой локальный нисходящий канал и на данный момент консолидидируется вблизи важной поддержки на отметке 148000 пунктов. При пробое уровня 147000 смело стоит ликвидировать длинные позиции и начинать играть на понижение, а пока, в текущей ситуации, шансы на отскок ещё остаются. Потенциал снижения при пробое уровня 147000-146500 может составить вплоть до отметок 140000-139000.

fRTS (таймфрейм час)

По прежнему продолжается 2-х недельная консолидация в валютной паре доллар-рубль (Si). Я по прежнему оставляю свою рекоммендация удерживать длинную позицю в данном активе и при пробое уровня 31700-31750 по фьючерсу (Si) её увеличивать с потенциалом, до отметок 33000 в среднесрочной и долгосрочной перспективе, возможно такой уровень мы увидим ближе к концу года.

Si(фьючер пары доллар-рубль) (таймфрем час)

Текщая неделя целиком и полностью будет зависеть от двух важных ключевых событий: встречи Еврогруппы и старта сезона отчётности в США. Окончательные итоги встречи станут известны во вторник, однако, вряд ли рынки услышат новые позитивные заявления и обещания. Вопрос с той же Испанией и Грецией вновь остаётся в подвешенном состоянии. Второе событие — старт сезоня отчётности, который случится во вторник после закрытия торгов в США, так же будет иметь сильное значение для всех рынков, мало кто ждёт, что он вцелом пройдёт в позитивном ключе и следовательно, даже, если отдельные компании всё же будут радовать своими отчётами, ожидания по которым вновь занизили ниже плинтуса, то в целом весь «сезон отчётности» скорее будет поводом для коррекции на Американском рынке акций, который безусловно утащит за собой в коррекцию и все остальные площадки. Предстоящий сезон обещает быть самым слабым с конца 2009 года и может прервать серию из 11 подряд кварталов, когда прибыли росли в годовом исчислении. В этот раз аналитики Уолл-стрит ждут, что квартальные результаты американских компаний сократятся на 2,6 процента по сравнению с аналогичным периодом прошлого года.

Если посмотреть на более длинный таймфрейм индекса ММВБ, то и здесь мы видим, что рынок вновь опустился в свой понижательный диапазон, в котором находится уже более года, следовательно, ни о каких долгосрочных покупках, без серьёзных драйверов для роста, cейчас лучше и не думать. По прежнему склоняюсь, что закрыия года мы увидим на более низких уровнях.

Индекс ММВБ (таймфрейм неделя)

Вы Можете подписаться через RSS или почту на мои обзоры, чтобы получать уведомение и ссылку в момент их выхода, по ссылке www.itinvest.ru/rss/analytics/?rubric=daytrading

10

Читайте на SMART-LAB:

Совкомфлот: танкеры сошли с якоря - текущий год будет ЛУЧШЕ предыдущего, вопрос насколько и стоит ли покупать акции?

Совкомфлот отчитался за 4-й квартал 2025 года — компания продолжает работать в 0 на операционном уровне (всему виной прощальные SDN санкции...

17:30

теги блога Василий Олейник

- 92.0

- fRTS

- ITinvest

- ITinvest TV

- S&P500

- Si

- Август

- Ай Ти Инвест

- ай-ти инвест

- акци

- акции

- американский рынок

- анализ текущей ситуации

- банки

- биткоин

- Ближний Восток

- Брокер

- брокер ITinvest

- брокеры

- брокеры американские

- валюты

- Василий Олейник

- ваюты

- ВТБ

- Газпром

- Греция

- Гусев

- Д.Трамп

- дефолт

- Доллар

- Евро

- Европа

- ЕЦБ

- Живые деньги

- золото

- инвестиции

- Инфляция

- Иран

- Испания

- китай

- кореркция

- коррекция

- Кризис

- криптовалюты

- лига трейдеров

- ЛЧИ

- Магнит

- Мечел

- ммвб

- Москва ФМ

- налоговая реформа

- нефть

- нефть в рублях

- обвал рынков

- облигации

- обучение

- Олейник Василий

- Опрос

- опционы

- ОФЗ

- Оффтоп

- позиции

- премаркет

- Премаркет на завтра

- прогноз

- психология

- Путин

- Ри

- Роснефть

- Россия

- РТС

- рубль

- Рынок

- санкции

- Саудовская Аравия

- Сбербанк

- Сделки

- Сирия

- спекуляции

- США

- ТА

- текущая ситуация

- техника

- торговля

- Трамп

- трейдинг

- ФА

- Финам

- Форекс

- ФРС

- фундаментал

- фьючерс на индекс ртс

- фьючерсы

- ЦБ

- ЦБРФ

- шорт

- экспирация

- эфириум

- юмор

- Япония

Так могу тебе сказать что преведущие успехи не гарантируют будущих доходов.