SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. maxssh

Мои итоги. Июнь 2021.

- 01 июля 2021, 16:29

- |

Приветствую.

Результаты июня 2021 торговой стратегии «рациональные инвестиции».

Результаты хуже индекса. Основной причиной является то, что на начало месяца в портфеле удельная доля «нахлобученного» сектора была выше, чем соответсвующие доли компаний в индексе. Русал, ММК, НЛМК, ЭН+ состовляли в районе 20%. Сейчас все эти позиции закрыты. С НЛМК вышло довольно удачно, после дивидентного гэпа дали выйти в районе 253. По остальный металлургам получились убытки по стопам. В некотором смысле случившееся можно считать форс мажором, нерыночными и несистемными рисками, но к чему подобные оправдания, как говорят «счет на табло».

Также попилили счет золотодобытчики. Полюс и Полимет также закрыты по стопам. Не вижу смысла здесь расстраиваться, заложенные системой небольшие убытки защищают от больших и от необходимости «стать инвестором» на года в позиции под водой.

Что добавилось?

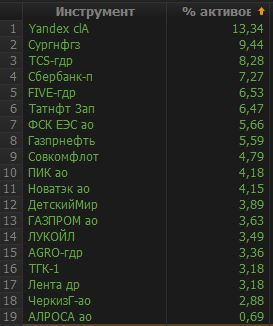

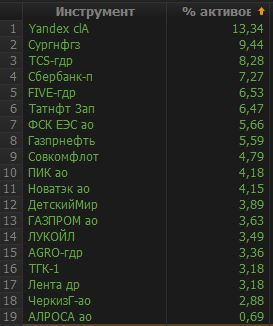

Довольно неожиданно для меня — Яндекс. Раньше он не проходил по фундаментальному фильтру. Отсутствие дивидентов и очень сильная переоценка по P/E всегда сдвигала его в неторгуемый раздел. Нет, дивидендов у него не прибавилось) Да и стоит он неприлично дорого для адептов стоимостных подходов Грэма и Баффета. Но у многие компании результаты 2020 откинули еще сильнее вниз.

В некоторой мере статистику месяца искажают гэпы, дивиденды по которым придут в июле. С выплатами Магнита, НЛМК, Газпромнефти и ММК результат месяца был бы положительным. Ну да ладно, что убыло в июне, начислится в июле.

Результаты июня 2021 торговой стратегии «рациональные инвестиции».

Результаты хуже индекса. Основной причиной является то, что на начало месяца в портфеле удельная доля «нахлобученного» сектора была выше, чем соответсвующие доли компаний в индексе. Русал, ММК, НЛМК, ЭН+ состовляли в районе 20%. Сейчас все эти позиции закрыты. С НЛМК вышло довольно удачно, после дивидентного гэпа дали выйти в районе 253. По остальный металлургам получились убытки по стопам. В некотором смысле случившееся можно считать форс мажором, нерыночными и несистемными рисками, но к чему подобные оправдания, как говорят «счет на табло».

Также попилили счет золотодобытчики. Полюс и Полимет также закрыты по стопам. Не вижу смысла здесь расстраиваться, заложенные системой небольшие убытки защищают от больших и от необходимости «стать инвестором» на года в позиции под водой.

Что добавилось?

Довольно неожиданно для меня — Яндекс. Раньше он не проходил по фундаментальному фильтру. Отсутствие дивидентов и очень сильная переоценка по P/E всегда сдвигала его в неторгуемый раздел. Нет, дивидендов у него не прибавилось) Да и стоит он неприлично дорого для адептов стоимостных подходов Грэма и Баффета. Но у многие компании результаты 2020 откинули еще сильнее вниз.

В некоторой мере статистику месяца искажают гэпы, дивиденды по которым придут в июле. С выплатами Магнита, НЛМК, Газпромнефти и ММК результат месяца был бы положительным. Ну да ладно, что убыло в июне, начислится в июле.

3.9К |

Читайте на SMART-LAB:

Потенциальные инвест идеи 2026 и РИСКИ их исполнения

Традиционный ежегодный пост в начале года. Прогнозы, планы и мысли на будущее

25 год был достаточно сложным годом для российского инвестора —...

20:59

Эффект последней сделки: почему трейдеры переоценивают недавние успехи и поражения

В трейдинге одна из самых коварных ловушек — эффект последней сделки (Recency Effect). Наш мозг склонен придавать непропорциональное...

11:45

теги блога Maxim Sheyko

- common

- comon

- CSCO

- FRS

- Gbp Usd

- GBPUSD

- mail.ru

- mt4

- Polymetal

- QE

- quik

- Take profit

- Taper

- usd

- автоследование финам

- акции

- Акции РФ

- Алроса

- анализ

- БПФ

- Брокер

- ВВП

- ВТБ

- Выбор брокера

- грааль

- денежная масса

- дефолт

- диапазон

- дивиденды

- доллар

- ЕС

- инвестирование

- инвестор

- итоги

- итоги 2021

- итоги 2025 года

- итоги августа

- итоги года

- итоги месяца

- Как стать трейдером

- Квалифицированный инвестор

- комон

- Кризис

- кризис 2020

- лудомания

- Лукойл

- ЛЧИ 2016

- ЛЧИ 2018

- Лчи 2020

- ЛЧИ2016

- Магнит

- Март 2020

- ммвб

- мобильный пост

- настроения

- обвал

- Околорынок

- отзывы лицензий

- Открытие

- Открытие Брокер

- Полиметалл

- портфель

- портфельное инвестирование

- портфельное управление

- работа над ошибками

- Российские банки

- рынки

- Санкции

- Сантимент толпы

- Сбер

- спекулянт

- Спокойствие

- среднесрочная торговля

- Среднесрочная торговля трендов

- США

- технический анализ

- торговля

- торговые сигналы

- Торговые системы

- трейдер

- трейдиг

- Трейдинг

- тренд

- Финам

- форекс

- фундаментальный анализ

- фьючерс mix

- Чурилов Иван

- Яндекс

Т.е. по механическому подходу это хорошая компания. Рентабельность, стоимость и див доходность нормальные. А вот дальше начинаются факты, которые трудно систематизировать. Непонятно кто собственник, зачем держат кэш не расширяясь и не выплачивая его акционрам и т.д. Но все эти вопросы невозможно перевести в бинарные решения типа покупать — не покупать. Приходтся их игнорировать и принимать решения по ограниченному набору параметров.

Но постоянно бабло крутится в более очевидных историях. А сургут преф есть. но 2% от общего депо. но это не то…