SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. bear1702

Грааль "Тысяча и одна ночь" от Эдуарда Ланчева

- 06 августа 2012, 16:25

- |

Хотя автор утверждает «Да и не грааль это вовсе, а демонстрация того, что в любое время на рынке существует элементарная система принятия решений, в каждое время своя»

Все вопросы по данной системе направляйте автору

Блога компании КИТ Финанс

Все гениальное — просто!

Эдуард Ланчев

(опубликована в журнале «Рынок ценных бумаг», №7, апрель 2003 г.)

Как иногда хочется от теории перейти скорее к практике. Можно потратить дни и часы на чтение книг по техническому анализу, но так и не научиться его применять. А можно сесть за компьютер загрузить программу, которой никогда до этого не пользовался, наугад начать нажимать клавиши, читая попутно Help и описание индикаторов. Уверен, что после этого у большинства КПД чтения книг значительно увеличится. Следуя сделанному мной выводу, мы в первую очередь будем уделять время практике, чередуя с теорией, там, где это требуется.

Система – это формализованные правила, описывающие закономерности ценовых колебаний, которые вы заметили или нашли по определенным методикам. На основании этих правил определяются моменты покупки и продажи, подсчитывается доход. Для наглядности на ценовом графике расставляются специальные символы в местах покупок и продаж, а также рисуется кривая состояния предполагаемого счета. Существуют программы, в которых предусмотрены возможности работы с системами. Это могут быть как обычные программы технического анализа, так и специализированные. Здесь и далее во всех случаях, когда это не будет оговорено отдельно, будет использоваться программа MetaStock Professional.

Заголовок этого параграфа “Все гениальное — просто!” Он лучше всего отражает то, что я хочу донести до читателя. Между профессионалами, использующими системы и стратегии в своей работе, идет непрекращающийся диалог. Предполагается, что хорошая система должна уместиться на бампере вашего автомобиля. Но на практике строятся системы, для которых бамперов нужного размера не существует. В чем причина? Может быть, рынок настолько стал сложным, что на нем просто нельзя отыскать простых закономерностей? Давайте разберемся.

Попробуем на ряде бумаг из числа российских акций подобрать что-нибудь простое и понятное каждому. Каждому – это значит любому человеку, который до этого мог даже не знать о существовании каких-либо методов исследования рыночной динамики.

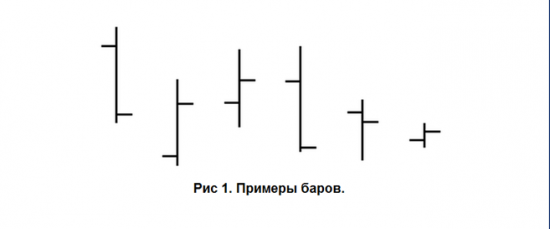

Раз уж мы заговорили о человеке, который ничего не знает. То введем для него одно понятие, которое облегчит анализ графиков. Для представления данных на графике выберем формат в виде баров. Все сделки в отдельный интервал времени можно свести к наглядному графическому представлению. Так, временной интервал характеризуется четырьмя ценовыми величинами: ценой открытия (Open) – цена первой сделки в данном временном отрезке, максимальной ценой (High), минимальной ценой (Low), ценой закрытия (Close) – цена последней сделки в данном временном отрезке. Примеры баров показаны на рисунке 1. Обратите внимание, как обозначаются Open (горизонтальная черточка с левой стороны бара) и Close (горизонтальная черточка с правой стороны бара).

Временным интервалом могут быть минуты (минутки, пятиминутки и т.п.), часы, дни, недели и месяцы. Динамика изменения цен по дням акций Сбербанка на фондовой секции ММВБ представлена на рисунке 2.

Здесь каждый бар – это один день, ось времени, как и положено, направлена слева на право. Для большей наглядности сделаем следующее. Если цена закрытия этого дня больше цены закрытия предыдущего — бар будет зеленого цвета, если меньше — красного.

Рис 2. График цен акций Сбербанка (рубли), май 1999 г. – август 1999 г.

Теперь давайте попробуем найти хоть какую-нибудь закономерность. Посмотрим внимательно на график. Например, я заметил, что два зеленых бара подряд предшествуют подъему цен. А два красных бара подряд – падению. Что это значит? Значит, что если два дня подряд цена закрытия больше цены закрытия предыдущего дня, то надо покупать. А если наоборот – продавать. Правила, описывающие эту закономерность на языке MetaStock’а, будут выглядеть так:

System 1

Enter Long:

C>Ref(C,-1) AND Ref(C,-1)>Ref(C,-2)

Close Long:

C<Ref(C,-1) AND Ref(C,-1)

Enter Long – это открытие длинной позиции, т.е. покупка акций. Close Long – закрытие длинной позиции, т.е. продажа тех акций, что мы купили, но не больше. Ограничимся только длинной позицией, т.е. открывать короткую (шортить) мы не будем. Забиваем эти правила в System Tester, не забывая указать размер комиссионного вознаграждения брокера.

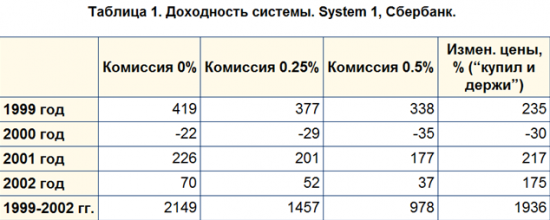

Мы протестируем нашу систему на 4-х годах с 1999 года по 2002 включительно. Хотя, тема “влияние размера комиссионных на результаты работы” далеко впереди, я все же хотел бы обратить внимание читателя на этот аспект. Поэтому мы рассчитаем результаты работы данных правил сразу для нескольких уровней комиссионного вознаграждения.

Стоит заметить, что уровень брокерских комиссионных в 1999 году был значительно выше уровня 2002 года. И наиболее верным было бы для каждого года установить свой уровень комиссионных. Но сейчас у нас другая цель.

Доходность системы рассчитывалась с учетом реинвестирования прибыли и убытков. Пример. У нас было 100 у.е. Мы купили акции, а затем продали с прибылью в 5 у.е. Следующую покупку мы делаем уже на сумму 105 у.е. Если затем мы понесли убыток 7 у.е., то у нас на счете осталась сумма в 98 у.е. Значит, очередная покупка будет проведена на 98 у.е.

Посмотрим результаты работы системы в таблице 1.

Как видим, за 4 года цена акций Сбербанка выросла на 1936 %. Счастливый приобретатель этих акций в начале 1999 года увеличил бы свой капитал к концу 2002 года в 20 раз. Но не всем суждено жить в Сочи. Спрогнозировать достаточно точно цену на 4 года вперед невозможно, как и на год вперед, и даже значительно меньшие интервалы времени.

За 4 года цены совершали множество взлетов и падений. И мало кто смог бы терпеливо выждать все это время, чтобы ни разу не продать эти акции. Исключением, могут служить долгосрочные инвесторы, обладающие совершенно свободными средствами. Таких немного. А раз сдали нервы, и произошла продажа, то сразу появляется головная боль “когда же покупать”.

Именно поэтому, сравнивать работу систем со стратегией долгосрочного инвестора “купил и держи” некорректно. В тоже время, поделив процент дохода, полученного от “купил и держи”, на процент дохода системы, мы получаем коэффициент, по которому можно судить об улучшении или ухудшении работы системы.

Давайте посмотрим, как сработала наша простейшая система. Мы видим, что даже при комиссионных брокера в 0.5% оборота она вела себя на удивление стабильно все три первых года и давала весьма привлекательный доход. Но в 2002 году резко усилился темп отставания. Что можно расценивать как предупреждающий сигнал.

И, тем не менее, вывод очевиден. Четыре года успешной работы столь простого правила (два дня роста – купил, два дня падения — продал) говорят о том, что все еще существуют системы, которые умещаются на бампере.

Но стоит ли делать вывод всего по работе на одной акции? Посмотрим на другие.

На графике (рис. 3) представлены две кривые состояния счета (Equity) для “купил и держи” и System 1 на акциях Ростелекома. Первоначальная сумма счета 100000 у.е., комиссия 0.25%.

Примечание. Условные единицы и именно эта сумма ставятся здесь и далее по нескольким причинам:

- Дабы у читателя не сложилось впечатление, что система привязана к конкретным суммам (у.е. могут быть копейками, рублями, долларами, евро, фунтами);

- С этой начальной суммой легко определять процент прибыли/убытка по кривой equity. Лучшим вариантом было бы поставить 100, но цены на некоторые акции больше этой величины.

Обратите внимание, насколько хорошо система держала счет с весны 2000 г. по осень 2001 г. За этот период акции упали в 10 раз, в то время как система осталась при своих. Но за стабильность в кризис приходится платить, система не смогла воспользоваться обратным ростом в полной мере.

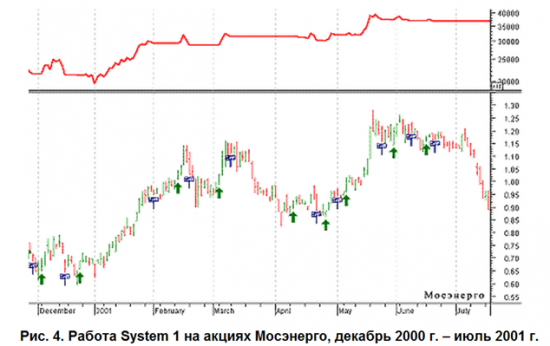

Хорошие результаты работы System 1 можно наблюдать и на акциях Мосэнерго. На рисунке 4 представлен период работы системы с декабря 2000 г. по июль 2001 г. Пришлось выбрать небольшой промежуток времени для того, чтобы было лучше видно, как система отрабатывает моменты входа (покупка – зеленая стрелка вверх) и выхода из рынка (синий флажок). Верхняя кривая – кривая equity.

Кто-то удивится, что элементарное правило (два дня роста – покупаем, два дня падения продаем) может давать такие результаты. Но это так. И мы с вами сейчас доказали это на примерах. В каждый момент времени существует весьма несложная комбинация для принятия решения, которая приводит к значительно лучшим результатам, чем наша собственная работа на основе новостей, рекомендаций аналитиков, интуиции, астрологии (есть и такое) или еще чего-то более близкого и внушающего доверие обычному смертному.

Поиск подобных правил не всегда прост. Не всегда столь продолжительное время и на таком количестве бумаг они работают, но они всегда существуют. Рынок при всей своей технической навороченности остается по-прежнему рынком людей, а значит, как и сто лет назад на нем действуют несложные правила.

Если вы будете сами искать подобные простейшие системы, то примите совет. Чем более спекулятивным и ликвидным является инструмент, на котором вы ищете элементарную закономерность, тем, возможно, меньший временной интервал потребуется вам выбирать. В результате вы можете получить не одну систему, а несколько, которые будут чередоваться, работая на разных временных участках.

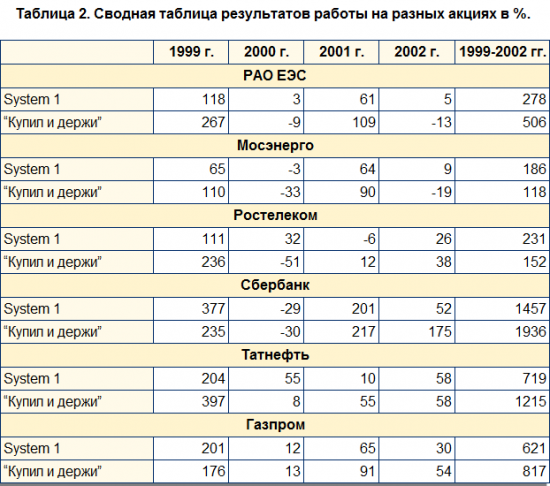

Обратимся к сводной таблице 2, в которой приведены результаты работы System 1 в сравнении с “купил и держи” по нескольким акциям. Комиссионные брокера приняты за 0.25%.

Анализируя таблицу 2, мы приходим к выводу, что система работает неодинаково на приведенных здесь акциях, но ведет себя весьма стабильно, особенно в худшее для инвестиционной стратегии время, 2000 год.

В двух случаях суммарный доход с учетом реинвестирования за все 4 года при работе по нашей системе выше, чем, если бы мы купили и держали. Это приятный факт, учитывая, что система настолько проста, что для ее применения не нужен даже компьютер. Обратите внимание на акции Мосэнерго и Ростелекома. У обеих акций наиболее “успешными” в сравнении с “купил и держи” был 2000 год. 2002 год для Мосэнерго так же был “успешным”, а для Ростелекома этот год показателен в плане демонстрации стабильности.

Заметьте, что если бы мы торговали по нашей системе 1999-2002 года, то в хорошие для отдельной акции года мы могли с большой вероятностью рассчитывать примерно на половину от дохода, который бы получил наш коллега инвестор. Может быть, это не так много, но это плата за худшие времена, при наступлении которых, мы могли надеяться на лучшее в сравнении с инвестором.

Это всего лишь трактовка результатов. Основной же вывод - “Все гениальное – просто!”

Copyright © Эдуард Ланчев 2000-2010.

Перепечатка материалов и иллюстраций только с разрешения автора.

Ссылка на оригинал стратегии — http://www.parusinvestora.ru/systems/sys3.shtm

теги блога Михаил Ростов Папа

- Aud Usd

- Bloomberg

- BNP Paribas

- EUR USD

- EURUSD

- Gbp Usd

- Goldman Sachs

- HSBC

- JPMorgan

- Morgan Stanley

- NZD-USD

- Project Syndicate

- S&P500

- The Economist

- The Financial Times

- USD JPY

- usdjpy

- USDRUB

- Zero Hedge

- Авточартист

- АКЦИИ

- Альпари

- американский рынок

- аналитика

- Англия

- Бакс

- банки

- Валентин КАТАСОНОВ

- валюта

- Веселин Пятков

- видео

- Вклады

- ВОВ

- ВТБ

- газпром

- ГейЕвропа

- германия

- Госдеп

- Госдеп США

- Грааль

- Греция

- Деревянный

- доллар

- Евро

- Евро - Доллар

- Европа

- Европейский Союз

- ЕС

- ЕЦБ

- золото

- инвестиции

- Испания

- Катасонов

- Катасонов Валентин Юрьевич

- китай

- Козелов Андрей

- Копипаст

- Крым

- мвф

- ммвб

- мобильный пост

- монеты

- нефть

- Новости

- НПФ

- Околорынок

- Открытие

- оффтоп

- Правда

- Путин

- Разуваев Александр

- Роберт Шиллер

- Россия

- ростов

- рубль

- Сайт

- санкции

- Сапунов

- сапунов а

- сбер

- Сбербанк

- Серебро

- система

- советник

- Солабуто

- Сорос

- стата

- стата США

- статистика

- Статистика в США

- США

- ТАСС

- тинькофф

- Торговая система

- торговые сигналы

- УКРАИНА

- Форекс

- Фриц Моисеевич Морген

- ФРС

- япония

По моему не плохой вариант торговли