SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. zzznth

Эталон: оценка компании в квазиоблигационном приближении

- 24 сентября 2020, 12:40

- |

После сделки с Зареноквым: продажа Лидер-Инвеста Эталону в обмен на четверть консолидированной компании Эталон Групп, АФК Система стала их крупнейшим мажором. Впоследствии, была принята понятная дивидендная политика, с фиксированным* дивидендом не менее 12р /гдр. Отталкиваясь от этой суммы, можно оценить компанию в квазиоблигационном приближении: т.е. строго по минимально-гарантированной дивидендной доходности.

Для начала о рисках. Разумеется, всегда есть вероятность не выплаты (не объявления) дивидендов. Но, с одной стороны, Системе то кеш точно всегда нужен. С другой, АФК всегда была лояльна миноритариям, кидок тут маловероятен. (Да, мне могут справедливо указать, что после форс-мажора с наездом Иваныча, Система сама то дивы не платила, но 1) её дочки платили исправно 2) сами дивиденды и не объявлялись). В случае Эталона дивы уже предложены Советом Директоров, так что вероятность того, что Система проголосует против и они не пройдут — рассматриваю как ничтожную. Но какие перспективы на следующие года? В частности на 2020?

*Строго говоря, див политика гласит, что направляться будет 40-70% ЧП по МСФО, но не менее 12р/акцию, если отношение ЕБИТДА/процентным расходам будет выше 1.5

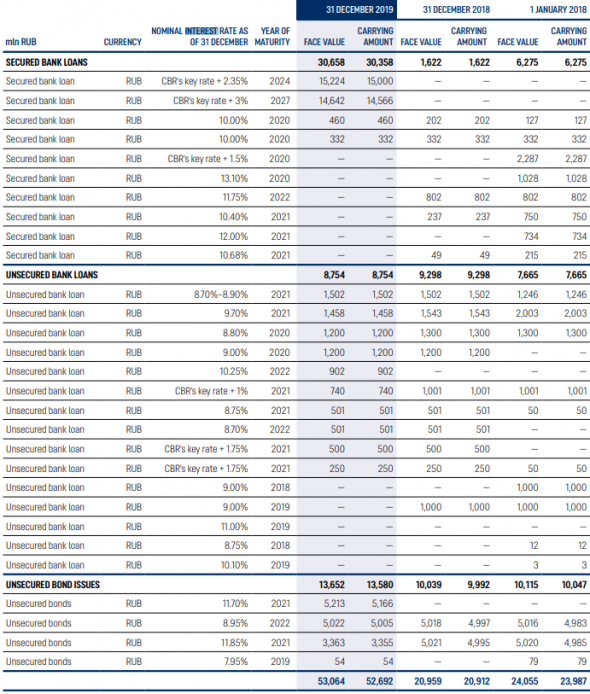

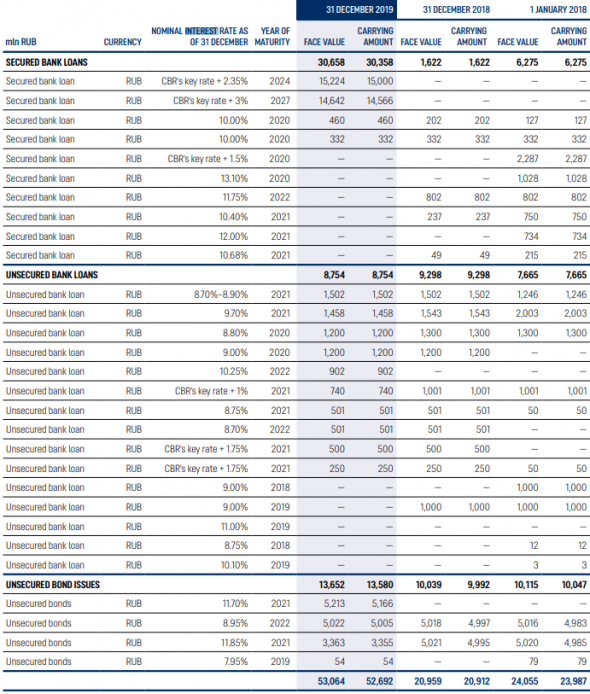

Давайте разбираться, какова структура долга Эталона.

Как видно, львиная доля долга «сидит» в займах со ставками привязанными к ключевой ставке ЦБ: +2.35% и +3%

На конец 2019 года эти значения были 8.6% и 9.25% соответственно. Сейчас же — ниже на 2 п.п.

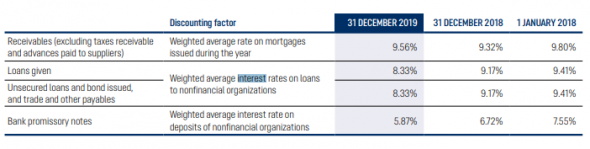

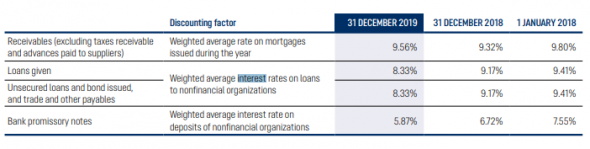

Средняя ставка займов была такова

Таким образом, за 20-й год ожидается существенное уменьшение средней процентной ставки, а значит и самих процентных расходов.

В принципе, и в 21-м году, ставки, скорее всего, будут низкими. + надо учесть, что постепенно будут гаситься старые займы с высокими (даже порой двузначными ставками).

А что с ебитдой? Возможно, перспективы не так радужны и она сократится. Теперь главное понять, а каков запас прочности по этому коэффициенту, гарантирующему стабильный дивиденд.

А вот тут начинаются нюансы. Я специально не буду переводить строчки, взятые из годового отчета (и искать проще и смысл строгий).

Див политика звучит так:

> minimum guaranteed dividend payment of RUB 12 per share/GDR, provided the Company’s EBITDA/interest expense ratio remains above 1.5x

Однако, в самом отчете чаще всего используется EBITDA before purchase price allocation (pre-PPA EBITDA). Разница между ними весьма существенна 8.9 vs 11.9 миллиардов рублей. Вот например доля расходов приводится только к пре-ппа ебитде

> pre-PPA EBITDA to interest expenses remained virtually the same in 2019, at the high level of 2.5x

Вот типичный мультипликатор долг/ебитда тоже только к пре-ппа ебитде:

> Etalon’s debt remains low for the industry, with a net debt/pre-PPA EBITDA ratio of 1.8x

Вот еще:

> Despite the nominal increase in net debt in 2019, indicators of the Company’s ability to service its debt remained consistently strong: pre-PPA EBITDA/interest paid was 2.5x, compared with 2.7x in 2018. One of the reasons for this was the record low average cost of borrowings, which was 9.4% at the end of 2019.

Из отчета известно, что: Interest paid (4,824)

Таким образом. за 2019 мульты EBITDA/interest expense были равны 1,84 или 2,46 (смотря какую именно ебитду брать — пусть каждый сам решает).

В любом случае, запас по мультипликатору очень существенный (вспоминаем про падающие процентные расходы).

Далее возникает еще один нюанс: на мосбирже торгуются не акции, а депозитарные расписки. За их обслуживание, банк эмитент может взымать комиссию. Например в 19-м году комиссия была 3 цента на расписку. По другим гдр комса тоже 3 цента. Вроде как, дивидендная и комиссионная отсечка будут в 2020 в один день (возможно этим затягивание и объясняется). Но опять же: строгих данных (письма от депозитария) пока нет. На форуме мфд пишут, что вроде как брокеры обещают комиссию не взымать, но тут такая неопределенность, что я посчитал див дохи при 12р и 9.72р на гдр. Цена, соответствующая доходности

6% | 200р или 162р

7% | 171.4 или 138.8

8% | 150 или 121.5

Для начала о рисках. Разумеется, всегда есть вероятность не выплаты (не объявления) дивидендов. Но, с одной стороны, Системе то кеш точно всегда нужен. С другой, АФК всегда была лояльна миноритариям, кидок тут маловероятен. (Да, мне могут справедливо указать, что после форс-мажора с наездом Иваныча, Система сама то дивы не платила, но 1) её дочки платили исправно 2) сами дивиденды и не объявлялись). В случае Эталона дивы уже предложены Советом Директоров, так что вероятность того, что Система проголосует против и они не пройдут — рассматриваю как ничтожную. Но какие перспективы на следующие года? В частности на 2020?

*Строго говоря, див политика гласит, что направляться будет 40-70% ЧП по МСФО, но не менее 12р/акцию, если отношение ЕБИТДА/процентным расходам будет выше 1.5

Давайте разбираться, какова структура долга Эталона.

Как видно, львиная доля долга «сидит» в займах со ставками привязанными к ключевой ставке ЦБ: +2.35% и +3%

На конец 2019 года эти значения были 8.6% и 9.25% соответственно. Сейчас же — ниже на 2 п.п.

Средняя ставка займов была такова

Таким образом, за 20-й год ожидается существенное уменьшение средней процентной ставки, а значит и самих процентных расходов.

В принципе, и в 21-м году, ставки, скорее всего, будут низкими. + надо учесть, что постепенно будут гаситься старые займы с высокими (даже порой двузначными ставками).

А что с ебитдой? Возможно, перспективы не так радужны и она сократится. Теперь главное понять, а каков запас прочности по этому коэффициенту, гарантирующему стабильный дивиденд.

А вот тут начинаются нюансы. Я специально не буду переводить строчки, взятые из годового отчета (и искать проще и смысл строгий).

Див политика звучит так:

> minimum guaranteed dividend payment of RUB 12 per share/GDR, provided the Company’s EBITDA/interest expense ratio remains above 1.5x

Однако, в самом отчете чаще всего используется EBITDA before purchase price allocation (pre-PPA EBITDA). Разница между ними весьма существенна 8.9 vs 11.9 миллиардов рублей. Вот например доля расходов приводится только к пре-ппа ебитде

> pre-PPA EBITDA to interest expenses remained virtually the same in 2019, at the high level of 2.5x

Вот типичный мультипликатор долг/ебитда тоже только к пре-ппа ебитде:

> Etalon’s debt remains low for the industry, with a net debt/pre-PPA EBITDA ratio of 1.8x

Вот еще:

> Despite the nominal increase in net debt in 2019, indicators of the Company’s ability to service its debt remained consistently strong: pre-PPA EBITDA/interest paid was 2.5x, compared with 2.7x in 2018. One of the reasons for this was the record low average cost of borrowings, which was 9.4% at the end of 2019.

Из отчета известно, что: Interest paid (4,824)

Таким образом. за 2019 мульты EBITDA/interest expense были равны 1,84 или 2,46 (смотря какую именно ебитду брать — пусть каждый сам решает).

В любом случае, запас по мультипликатору очень существенный (вспоминаем про падающие процентные расходы).

Далее возникает еще один нюанс: на мосбирже торгуются не акции, а депозитарные расписки. За их обслуживание, банк эмитент может взымать комиссию. Например в 19-м году комиссия была 3 цента на расписку. По другим гдр комса тоже 3 цента. Вроде как, дивидендная и комиссионная отсечка будут в 2020 в один день (возможно этим затягивание и объясняется). Но опять же: строгих данных (письма от депозитария) пока нет. На форуме мфд пишут, что вроде как брокеры обещают комиссию не взымать, но тут такая неопределенность, что я посчитал див дохи при 12р и 9.72р на гдр. Цена, соответствующая доходности

6% | 200р или 162р

7% | 171.4 или 138.8

8% | 150 или 121.5

580

Читайте на SMART-LAB:

🔒 Что скрывает под собой доходность

Как узнать, какой актив показал себя успешнее на дистанции? Сравнить их исторические доходности. Но у этого показателя есть два существенных...

15:34

⚙️ Как Займер использует ИИ в своей работе

Мы часто говорим, что наш сервис — высокотехнологичный, и это не пустые слова. Ранее мы уже рассказывали, как в Займере работают скоринг и...

15:05

теги блога zzznth

- buyback

- globaltrans

- IMOEX

- IPO

- Polymetal

- treasuries

- Акрон

- акции

- АФК Система

- аэрофлот

- Банк Санкт-Петербург

- банки

- Белуга

- Белуга Групп

- ВИМ Ликвидность

- внеочередное заседание ЦБ

- денежно-кредитная политика

- дивидендная политика

- дивидендное ралли

- дивиденды

- ДКП

- долгосрочные инвестиции

- доллар рубль

- золото

- иис

- инвестиции

- инвестиции в недвижимость

- Инград

- Индекс МБ

- интеррао

- инфляция

- инфляция в России

- Итоги года

- итоги месяца

- ключевая ставка цб

- Ключевая ставка ЦБ РФ

- Конференции смартлаба

- конференция смартлаба

- коронавирус

- коррекция

- куйбышевазот

- ЛЧИ 2021

- макро

- ММК

- мнение по рынку

- мобильный пост

- Налогообложение на рынке ценных бумаг

- нефть

- НоваБев Групп

- обзор

- обзор рынка

- Облигации

- операционные результаты

- опрос

- отчеты МСФО

- отчеты РСБУ

- отчёт

- офз

- оффтоп

- пассивное инвестирование

- ПИК СЗ

- Полиметалл

- полюс

- Полюс золото

- портфель инвестора

- пошлины

- прогноз

- прогноз по акциям

- разбор

- результат торговли

- результаты

- Русагро

- Самолет Девелопмент

- санкции

- Саратовский НПЗ

- сбербанк

- Селигдар

- серебро

- совкомбанк

- солнечная энергетика

- сравнение

- стейтмент

- сургут преф

- Сургутнефтегаз

- США

- сырье

- Тинькофф Банк

- ТМК

- трежерис США

- трейдинг

- трек-рекорд

- удобрения

- философия инвестирования

- форекс

- Фосагро

- химический сектор

- ЦБ

- ЦБ РФ

- Эталон

- ЮГК Южуралзолото