Блог компании Т-Инвестиции | Инвестор и риск: 3 фактора, которые надо учесть, создавая портфель

- 17 июля 2020, 13:19

- |

Высокая доходность обычно связана с более высоким риском. Например, рынок акций в среднем выгоднее облигаций, но рискованнее, а облигации выгоднее и рискованнее вкладов. Если вы видите большую доходность без риска, то, вероятно, что-то не учитываете.

Важно, чтобы уровень риска портфеля был приемлемым. Колебания цен и просадки стоимости портфеля не должны беспокоить инвестора и не должны помешать ему достичь цели в нужное время.

Какой риск приемлем, зависит от риск-профиля инвестора. Он складывается из способности и желания рисковать в надежде на повышенную доходность, а еще надо учесть потребность в риске.

Рассказываем, в чем разница между этими понятиями и как они влияют на формирование портфеля.

Способность рисковать

Может ли инвестор рисковать, зависит от четырех факторов. Это горизонт инвестирования, стабильность доходов, потребность в деньгах и наличие запасного плана.

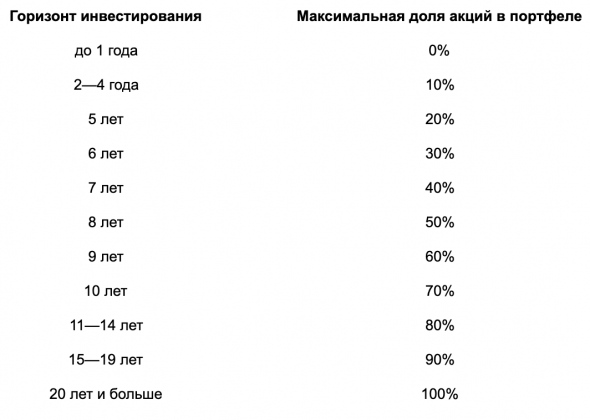

Горизонт инвестирования показывает, как долго инвестор планирует держать портфель. Чем больше времени в запасе, тем больше возможностей переждать падение рынка акций и тем больше вероятность, что рынок акций в итоге даст большую доходность, чем облигации или вклады.

Чем больше горизонт инвестирования, тем больше может быть доля акций в портфеле. Обычным частным инвесторам, использующим пассивный (индексный) подход и не готовым постоянно следить за портфелем или использовать сложные стратегии, может пригодиться такой усредненный ориентир:

По мере сокращения горизонта (приближения к цели) стоит постепенно снижать долю акций в портфеле в пользу более предсказуемых активов: облигаций, вкладов и т. д.

Стабильность доходов. Человеческий капитал, или способность зарабатывать деньги своим трудом и знаниями, тоже влияет на портфель. Чем стабильнее доход и чем больше его источников, тем больший риск приемлем.

Например, университетский профессор получает фиксированную «белую» зарплату, не зависящую от ситуации в экономике. Его человеческий капитал похож на облигации.

При прочих равных профессор может рисковать больше, чем предприниматель, чей человеческий капитал напоминает акции. Доход бизнесмена может снизиться или полностью исчезнуть в кризис — одновременно с падением рынка акций.

Потребность в деньгах связана с суммой, которая может потребоваться в ближайшее время или неожиданно для инвестора. Например, это могут быть траты на лечение или деньги для повседневных расходов на время поиска новой работы.

Чтобы подобные расходы не повредили портфелю и не влияли на инвестиционные решения, еще до начала инвестиций стоит создать финансовую подушку. Это запас денег на крайний случай, которого должно хватать хотя бы на три, а лучше на шесть месяцев обычных расходов.

Если из портфеля в ближайшее время планируется забрать какие-то средства, нужная сумма должна быть в облигациях, вкладах и т. д., а не в акциях.

Запасной план позволяет меньше беспокоиться о том, что портфель не приведет к цели вовремя. Гибкость дает возможность сильнее рискнуть ради более высокой доходности.

Примеры плана Б: отложить достижение цели, продать дорогостоящее имущество, найти дополнительный источник дохода. Это может быть даже переезд в другой регион или страну, где меньше траты на жизнь.

Например, инвестор хочет создать капитал, который позволит через десять лет получать пассивный доход и не работать. Если не получится, инвестор готов поработать дополнительные два—три года или снизить траты, чтобы на жизнь хватило меньшего капитала. Этот инвестор может рисковать больше, чем тот, кто не может ждать или уменьшать расходы.

Желание рисковать

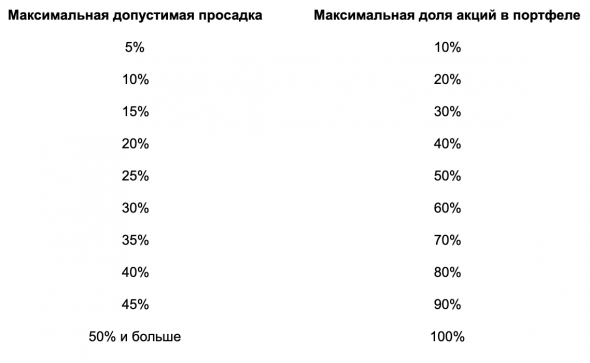

Этот фактор связан с психологическими особенностями инвестора — отношением к колебаниям цен активов и просадкам стоимости портфеля. Чем терпимее инвестор относится к риску, тем больше может быть доля акций в портфеле.

Оценить свое желание рисковать сложно, особенно если нет опыта инвестиций. Реальное падение стоимости портфеля выглядит страшнее, чем обсуждение такого риска.

Многие начинающие инвесторы не знают, как ощущается падение стоимости портфеля на десятки процентов. Когда это случится, они могут в панике распродать портфель в самый неподходящий момент.

Чтобы лучше понять, какой риск приемлем, полезно изучить историю рынков. Особое внимание стоит уделить пузырю доткомов, мировому кризису 2008—2009 годов, коронавирусному кризису 2020-го.

Можно исходить из того, что в кризис рынок акций способен упасть на 50%, а цена надежных облигаций и инструментов денежного рынка почти не изменится. Тогда ориентир по распределению активов такой:

Полезно обдумать максимально допустимые просадки портфеля не только в процентах, но и в абсолютных величинах. Минус, выраженный в деньгах, выглядит более значимым, чем абстрактная просадка на Х%. Чем больше капитал в абсолютных величинах и относительно доходов инвестора, тем сильнее ощущается просадка.

Например, если размер портфеля 100 тысяч рублей, падение его стоимости на 30% выглядит не очень страшно: это минус 30 тысяч. Если портфель 10 млн, падение на те же 30% — это минус 3 млн. Для многих людей это весь доход за несколько лет.

Когда речь идет о портфеле на $1 млн (точки), убыток воспринимается сильнее, чем когда речь о портфеле в $100 (пунктир) или о процентах (сплошная линия). По горизонтали прибыль или убыток в процентах, по вертикали процент инвесторов, решивших продать бумаги при падении. Источник: Risk profiling and tolerance, стр. 6—7

Наконец, в кризис надо не просто переждать падение рынка — стоит ребалансировать портфель, докупая дешевеющие акции за счет пополнений портфеля или продажи облигаций, золота и т. д. Это шанс выгодно приобрести качественные активы, но не факт, что у инвестора хватит смелости сделать это, когда все рушится.

Потребность в риске

Чем большая доходность нужна инвестору для достижения цели в заданный срок, тем больше риск, на который инвестору надо идти в надежде на доходность.

Предположим, инвестору через десять лет понадобятся 500 тысяч долларов. Сейчас у него есть 100 тысяч, плюс раз в год он может вкладывать еще 30 тысяч.

Это значит, что ему нужна номинальная доходность почти 5% годовых. Лучше 5,5% годовых или чуть больше: комиссии и налоги уменьшат полученный результат, и их стоит учесть.

Нельзя точно предсказать доходность инвестиций. Как пишет Vanguard, даже P / E и CAPE плохо помогают, особенно на коротких интервалах вроде одного года.

Однако можно найти примерные ориентиры на средний и долгий срок, исходя из фундаментальных показателей и исторических данных. Ожидаемая доходность разных активов есть на сайтах Star Capital и Research Affiliates.

Допустим, инвестор считает, что среднегодовая номинальная доходность мирового рынка акций в ближайшие десять лет будет около 7% годовых в долларах. Надежные облигации, по его мнению, принесут 1% годовых.

В таком случае инвестору нужен портфель, хотя бы на 75% состоящий из акций и не более чем на 25% из облигаций. (75% х 7%) + (25% х 1%) = 5,5% годовых.

Если по мере приближения к цели инвестор будет снижать долю акций в портфеле, будут снижаться и риск, и ожидаемая доходность. Тогда придется начать с более агрессивного и потенциально более доходного портфеля.

Если бы инвестору было достаточно 2% годовых, можно было бы вложить большую часть денег в облигации. Тогда не пришлось бы излишне рисковать и беспокоиться.

Как это совместить

Хорошо, если каждый из параметров выдал одинаковую долю акций в портфеле или их результаты хотя бы близки. Но так бывает не всегда. Параметры могут противоречить друг другу, и это усложняет задачу.

Например, инвестор вкладывает деньги на десять лет, что в среднем предполагает долю акций не более 70%. При этом инвестор хочет доходность, на которую можно надеяться только при 90—100% акций в портфеле. Одновременно с этим он готов к просадкам в размере до 20% стоимости портфеля, то есть нежелательно делать долю акций выше 40%.

Если возможность рисковать, желание рисковать и потребность в риске предписывают иметь разную долю акций в портфеле, стоит выбрать минимальное значение из трех. Лучше недозаработать, чем потерять деньги. Или можно рискнуть и ориентироваться на усредненное значение.

В любом случае придется выбирать между спокойным сном и потенциально более высокой доходностью. Это личный выбор каждого инвестора.

Еще можно пересмотреть условия задачи. Например, если дать себе больше времени на достижение цели, можно увеличить долю акций в портфеле, что позволит рассчитывать на более высокую доходность. Если снизить размер цели и/или увеличить размер пополнений, то снизится потребность в доходности и можно будет меньше рисковать.

Ну и что?

Прежде чем составлять портфель, инвестор должен определить, на какой риск он может идти и на какой хочет. Также важно знать, какая доходность нужна: чем более высокая доходность требуется, тем больший риск придется принять.

От этих параметров зависит, как распределить портфель между разными активами. Постарайтесь хорошо обдумать свое отношение к риску, чтобы собрать разумный портфель и повысить шансы достичь цели без лишних переживаний.

Автор: Евгений Шепелев, частный инвестор, автор канала PRO инвестиции

Использованы материалы Ларри Сведроу, директора по исследованиям The BAM Alliance: 1, 2, 3, 4.

Мы решили разнообразить блог Тинькофф Инвестиций и дать слово инвесторам, которые являются нашими клиентами. Теперь мы регулярно будем публиковать тексты внешних авторов. Если у вас есть текст, вы хотите им поделиться и получить вознаграждение, пишите на [email protected].

Мнение автора может не совпадать с мнением редакции Тинькофф Инвестиций. Ценные бумаги и другие финансовые инструменты, упомянутые в данном обзоре, приведены исключительно в информационных целях; обзор не является инвестиционной идеей, советом, рекомендацией, предложением купить или продать ценные бумаги и другие финансовые инструменты.

теги блога Т-Инвестиции

- 3-НДФЛ

- AMD

- CARNIVAL

- Chesapeake Energy

- Intel

- Reuters

- активы РФ

- акции

- банки

- брокеры

- Василий Олейник

- ВВП

- вклады в банк

- выборы 2020 в США

- газпром

- германия

- девальвация рубля

- Деньги не спят

- депозиты

- дефолт

- Дмитрий Солодин

- доллар рубль

- евробонд

- Евросоюз

- заявление

- золото

- ИИС

- инвестиции

- Истории о трейдинге

- Истории Успеха

- Китай

- криптовалюты

- математика

- Минфин

- налоговый вычет

- налогообложение на рынке ценных бумаг

- Нефть

- новости

- обвал рынков

- обвал рынков акций

- облигации

- опыт не пропьешь

- отток

- ошибки

- прогноз по акциям

- Российский рынок

- Россия

- рубль

- санкции

- стратегия

- США

- тинькофф

- Тинькофф Инвестиции

- топ акций

- Трамп

- трейдинг

- уголь

- ФНБ

- форекс

- юань

Новости тг-канал

Новости тг-канал

Вот это прям уныние вызывает, и предпосылок для роста не видно