SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. KiboR

Новичкам. Рассмотрим стратегию "Бычий Call Ladder".

- 29 мая 2020, 11:29

- |

Всем привет.

Продолжаем повышать уровень финансовой грамотности смартлаба по части опционов и сегодня рассмотрим одну из моих любимых бычьих стратегий на Си (ее же можно использовать на Ри, если хотим зашортить рынок по самые помидоры).

Ladder означает в переводе «лестница», к сожалению, в интернете очень мало информации про эту конструкцию, я сам ее раньше интуитивно торговал, но не знал, что она так называется. Впервые ее название услышал в опционном чате от ребят, которые постоянно ее торгуют (внизу ссылка на телегу, там есть опционный чат, кому интересно).

В чем фишка Ладдера?

Мы хотим купить в лонг Сишку, но боимся влазить во фьючи по текущим ценам 70900, потому что, например, хотим в рынок зайти по 70500 и стоп поставить на 70300. Что делать, если сейчас цена растет и уже 71000? На помощь приходит опционный ладдер.

Мы покупаем ATM опционы 71000, ставим сразу тейк-профиты на 72000 и 73000, чтобы удешевить затраты на покупку, это будет стратегия колл-спрэд, а затем мы продаем путы 70500 (та самая точка нашего желаемого входа в рынок), чтобы собрать тэтту, в итоге стратегия бычий колл-спрэд превращается в ладдер.

На выходе мы имеем бычью конструкцию на Си в ответ она имеет нас, в которой мы используем плечо больше, чем могли бы через фьючи Си, при этом мы ограничиваем потенциал нашей прибыли и четко осознаем риск, который зашит в конструкции, если Си будет торговаться в диапазоне [70500;+∞).

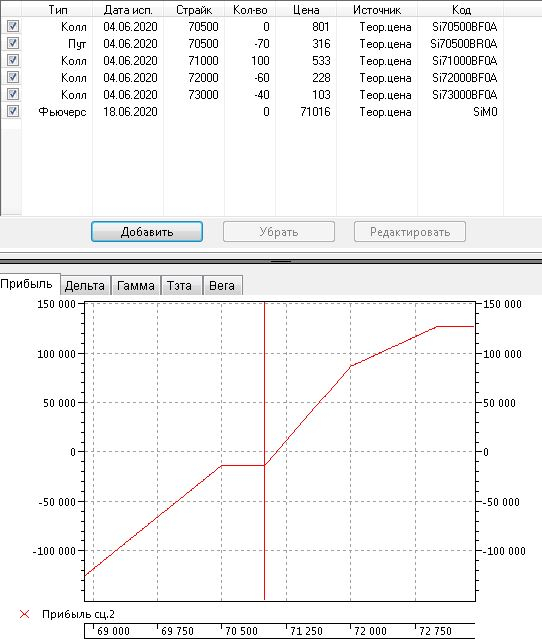

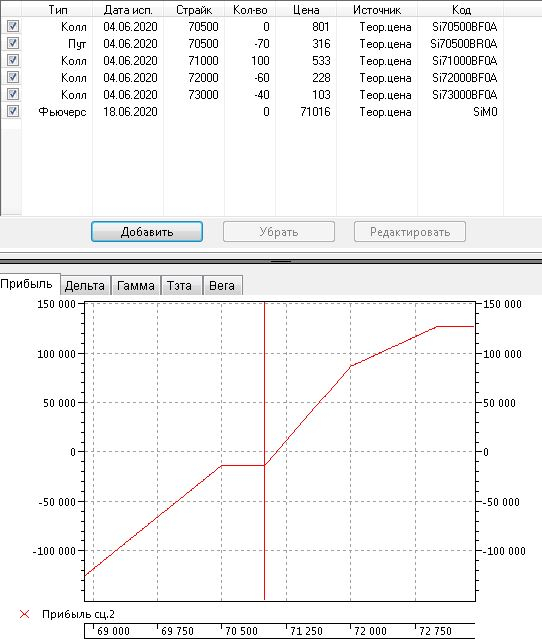

Для создания ладдера, который внизу на картинке, необходимо ГО порядка 400 тыс.руб:

Если цена не опустится ниже 70500 к экспирации следующей недели, тогда лось составит порядка 12000 рублей. При ценнике 71200 и выше конструкция уже будет приносить прибыль, максимальная величина которой составит 125 000 руб. Профит-фактор 1 к 10. Торгуя фьючерсами, вы такие коэффициенты вряд ли получите, это и есть базовое преимущество опционов перед фьючерсами, когда мы торгуем колл-спрэды, а ладдер — это удешевление купленного колл-спрэда, такая вот инновация.

Если такие вот топики вам заходят, ставьте лайки и жмите колокольчик!

С уважением, Карлсон.

---

p.s. кому интересно, свои мысли по рынку кидаю в канал «Фондовый рынок глазами Карлсона» (t.me/KarLsoH), там же есть и опционный чат (чтобы вступить в группу, необходимо пройти тест на знание опционов).

Продолжаем повышать уровень финансовой грамотности смартлаба по части опционов и сегодня рассмотрим одну из моих любимых бычьих стратегий на Си (ее же можно использовать на Ри, если хотим зашортить рынок по самые помидоры).

Ladder означает в переводе «лестница», к сожалению, в интернете очень мало информации про эту конструкцию, я сам ее раньше интуитивно торговал, но не знал, что она так называется. Впервые ее название услышал в опционном чате от ребят, которые постоянно ее торгуют (внизу ссылка на телегу, там есть опционный чат, кому интересно).

В чем фишка Ладдера?

Мы хотим купить в лонг Сишку, но боимся влазить во фьючи по текущим ценам 70900, потому что, например, хотим в рынок зайти по 70500 и стоп поставить на 70300. Что делать, если сейчас цена растет и уже 71000? На помощь приходит опционный ладдер.

Мы покупаем ATM опционы 71000, ставим сразу тейк-профиты на 72000 и 73000, чтобы удешевить затраты на покупку, это будет стратегия колл-спрэд, а затем мы продаем путы 70500 (та самая точка нашего желаемого входа в рынок), чтобы собрать тэтту, в итоге стратегия бычий колл-спрэд превращается в ладдер.

На выходе мы имеем бычью конструкцию на Си в ответ она имеет нас, в которой мы используем плечо больше, чем могли бы через фьючи Си, при этом мы ограничиваем потенциал нашей прибыли и четко осознаем риск, который зашит в конструкции, если Си будет торговаться в диапазоне [70500;+∞).

Для создания ладдера, который внизу на картинке, необходимо ГО порядка 400 тыс.руб:

Если цена не опустится ниже 70500 к экспирации следующей недели, тогда лось составит порядка 12000 рублей. При ценнике 71200 и выше конструкция уже будет приносить прибыль, максимальная величина которой составит 125 000 руб. Профит-фактор 1 к 10. Торгуя фьючерсами, вы такие коэффициенты вряд ли получите, это и есть базовое преимущество опционов перед фьючерсами, когда мы торгуем колл-спрэды, а ладдер — это удешевление купленного колл-спрэда, такая вот инновация.

Если такие вот топики вам заходят, ставьте лайки и жмите колокольчик!

С уважением, Карлсон.

---

p.s. кому интересно, свои мысли по рынку кидаю в канал «Фондовый рынок глазами Карлсона» (t.me/KarLsoH), там же есть и опционный чат (чтобы вступить в группу, необходимо пройти тест на знание опционов).

теги блога KarL$oH

- karpov72

- Ri

- S&P500

- S&P500 фьючерс

- Seven_17

- Si

- US500

- zorro

- Алроса

- армагеддон

- Армагедон будет но чуть позже

- аукцион закрытия

- АФК Система

- Бабочки

- башнефть преф

- биткоин

- Блэк-Шоулз

- Валеев Ренат

- Ванга

- Василий Олейник

- Вася Олейник

- веселый молочник

- Вестников

- Витя

- Высшее образование

- Газпром

- гуру

- гусев в.п

- Джордж Сорос

- Доллар рубль

- еженедельные опционы

- ждун

- золото

- Игры разума

- ИгРы РаЗуМа 2020

- иГРЫрАЗУМа

- иГРЫрАЗУМа 2019

- иГРЫрАЗУМа 2020

- иГРЫрАЗУМа2018

- иис

- инвесторы

- Коровин

- коэффициент Шарпа

- красный циркуль

- кризис 2020

- кукл

- Лукойл

- лчи

- ЛЧИ 2018

- ЛЧИ 2019

- лчи 2021

- ЛЧИ 2022

- Магнит

- маржин колл

- Мартынов

- математика на рынке

- медвежий рынок

- ММВБ

- мобильный пост

- мозг трейдера

- нетленочка

- Нефть

- новичкам

- обучение

- опрос

- Опционный чат

- опционы

- Опционы для новичков

- опционы для чайников

- опционы новичкам простыми словами

- открытие брокер

- оффтоп

- подкормка для плотвы

- попрошайка

- потеря денег

- промсвязьбанк

- психология трейдинга

- Распадская

- рецензия на книгу

- роботы

- Ростелеком

- Ростелеком а.о

- РТС

- Русагро

- сбербанк

- ситуация на текущий момент

- смартлаб

- Солодин Дмитрий

- Тарасов

- теханализ

- трейдинг

- тролли

- улыбка волатильности

- Управление портфелем активов для Алексея

- управление портфелем ценных бумаг

- ФСК Россети

- фьючерс ртс

- хомяк

- черная метка

- шорт - дело веселое

а как быть с попой, когда поедет вниз ниже 70500?

Это вопрос не к опционщикам, вопрос к управлению текущей позицией. Здесь уже нет разницы торгуешь ты опционы или фьючерсы.

Что ты предлагаешь по решению данного вопроса?

все ок)

но новички с менее чем 10 летнем опытом идут в этот момент лесом.

потому что вся торговля состоит ТОЛЬКО из управления текущей позицией.

даже позиция 100% в рублях на ммвб это тоже позиция против доллара.

«Ладдер» = buy call (vertical) spread + sell put.

«Риск-реверсал» = buy call + sell put.

Понапридумывали названий, блин!

Если мы ожидаем, что цена пойдет ниже и хотим там закупиться, почему нельзя просто подождать?

Если хочется прямо сейчас зайти, но сцыкотно, — ну поставьте стоп-лосс на нужный уровень

На левую сторону можно не смотреть, т.к если цена БА будет болтаться там мы еще несколько раз шортанет коллы и убыток будет уменьшаться. Ну а правая прекрасна))

Нифига не лучше — см. свой профиль. При уходе цены вниз убыток будет сразу большой

Если ты уверен, что цена должна и будет быть ниже, ты ждешь

Если тебя текущая устраивает — берешь по текущей

Можно чуть более подробнее для совсем нубов в опционах. Именно не особенности конструкции, а смысл построение, на какую ситуацию они рассчитаны, какой плюс у схемы и что в минусах, логика какая

Получить все сливки от роста и застраховаться от падения не получиться, одновременно. Платить, за неверно выбранное направление, все равно придется, стоп-лоссом, например

Я вижу, что рынок торгуется выше 70500, по этой цене я хотел бы купить, да сейчас 70900. Когда торговался по 70500 — купить не успел, поэтому через ладдер я оттягиваю свою точку входа в рынок как бы по 70500.

Если цена на следующей экспирации будет 70300, это конструкция превратится как раз в то, что у меня лонг фьючей по 70500. Но вхожу в рынок я сегодня, когда ценник 70900, не жду падения до 70500, которое хз случится или нет.

Это же не бесплатно, насколько я понимаю?

Или вся конструкция рассчитана на то, что мы «как бы» входим на 70500 и выходим с мин. потерями на 70300? но это лучше чем войти реально на 70900 и выйти на 70300?

Т.е. вся конструкция рассчитана на тот вариант, что наша точка входа не оптимальна

Т.к. если мы вошли верно в сторону, что с 70500, что с 70900 до 71-72 тыс ехать безразницы, разница только в размере прибыли

А если ты не верно встал, то потери падения с 70500 до 70300 + оплата «как бы», меньше чем реальные потери падения с70900 до 70300?

как раз для новичков

Опционы в этом плане безопаснее, они тебе оставляют запас хода для лося, так сказать дают цветочку раскрыться в полной мере.

smart-lab.ru/blog/623453.php#comment11238862

чем за это платится? Сколько стоит перенос лонга через ночь?

в случае с рублём-шорти пару доллар/рубль с 80 ти ))

за это даж приплачивают

Не буду шортить бакс (это глупо в текущей ситуации).

Повторяю вопрос:

Сколько стоит сегодня перенос лонга через ночь?

Слышал совсем о других ставках.

Идет разница % ставок

Можно табличку свопов глянуть на сайтах у брокера.

Завтра гляну в Ducaskopy

Терзают смутные сомнения, что дофига…

5.5*12=66%...

И какой смысл тогда?

Только внутри дня гонять?

Ранее я слышал про диапазон 16-23%. Ну т.е. потреб кредит по сути.

alpari.com/ru/trading/trading_terms/#contract_specification

На 1000 долларов (70 000 рублей) 1 пункт = 10 рублей. Перенос лонга — 8.3 рубля, то есть около 4.3% годовых (правда по средам тройная комиссия под звездочкой) на 12 плечо получится 51% годовой.

На Si я, честно и не знаю сколько свопы стоят на ММВБ… как-то не довелось мне с ними знакомится. На Forex счета тоже нет и рублём там никогда не торговал.

на Si — ставка ЦБ РФ или ожидание на след. заседание. Сейчас не 5.50%, а 5.00% годовых.

На Si и в Альпари должен по идее быть дифференциал ставок ЦБ РФ и ФРС. Но если на Si контанго в обе стороны, то на альпрях — только в сторону брокера)

Торгуя опционы у тебя шире спектр возможностей для хеджа.

В след. раз — когда ставишь тему «Новичкам» — запрещай комменты!

Новички молча прочтут и всё, а старички — это злыдни!

Что-то сложно. Какой-то гибрид ежа с ужом.

Не говоря уже о том, что запоминать названия комбинаций бессмысленно в том числе по причине отсутствия единой терминологии.

Например, «call ladder» обычно рисуется по-другому :

Борис Боос, не знаю как где, а на нашем рынке такую штуку называю "опционная змея" и её иногда можно построить на квартальных опционах при большом наклоне улыбки. Если хотите обсудить, можем в личке это сделать.

Конкретно в данном случае просто обращаю внимание «новичков», что ТС показывает им какую-то сложносоставную хрень и без ссылки на первоисточник называет её «лестница» (aka Bull Call Ladder).

1)www.fidelity.com/learning-center/investment-products/options/options-strategy-guide/overview

2)https://www.theoptionsguide.com/

3)https://www.investopedia.com/options-basics-tutorial-4583012

4)https://www.optionsplaybook.com/option-strategies/

1. Открытие позиций на недельке (дата экспирации — прошлая неделя):

2. Перевод в б/у на движении в нашу сторону

ну и далее уже спокойно ждем где экспирнется.

продажу непокрытого хвоста — не поддерживаю, тут и так хорошее соотношение риск/прибыль, плюс возможность быстро перевести в б/у, посему проще выделить на позицию сколько там у кого риска и забить

но соотношение все-равно хорошее, стоимость конструкции не сильно большая, и на хорошем движении все окупится.

программа Option Workshop

1 лот = 1000 $ ?

Ну 19000 руб. тогда. Минус 1000 руб. комиссия, тогда 18000 руб.

А почему такая большая комиссия?

ну там и прибыль, и убыток растёт пропорционально. Не?