Блог им. kirill_kudinov

Недвижимость как часть инвестиционного портфеля

- 21 мая 2020, 13:13

- |

Меня зовут Кирилл Кудинов, и я уже 5 лет занимаюсь инвестициями в недвижимость. Вместе с партнером Данилом Бекировым мы основали инвестиционно-строительную компанию Investa, которая превращает исторические здания в комфортные апарт-отели и коворкинги. На сегодняшний день мы построили уже 43 оъекта в центре Петербурга и привлекли более 150 инвесторов.

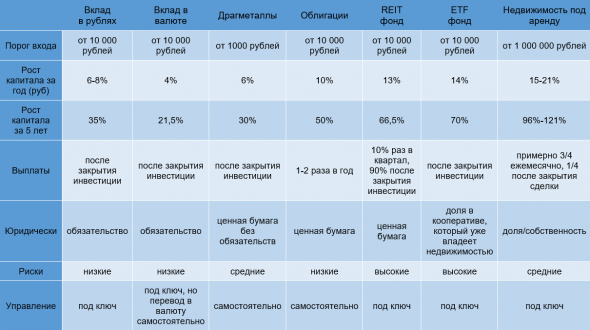

Зачастую недвижимость рассматривают как самостоятельную инвестицию, однако она может хорошо работать и как часть инвестиционного портфеля. Ведь и агрессивные, и консервативные портфели имеют в себе надежный и стабильный инструмент, который может быть представлен облигациями, драгметаллами, ETF-фондом с низкой волатильностью или банковским вкладом.

По моему мнению, недвижимость имеет ряд преимуществ над ними. И сейчас, на примере того, как эти инструменты проявили себя в последние 5 лет (2015-2019), я расскажу, почему.

Недвижимость

Капитализация инвестиционной недвижимости — это доход от сдачи в аренду и увеличение стоимости самого объекта.

Рост за 5 лет

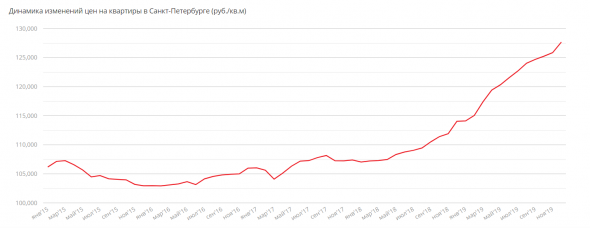

В 2015-2019 годах стоимость метра квадратного на вторичном рынке в Санкт-Петербурге выросла на 46%, без резких падений.Основной источник дохода, прибыль с аренды, разнится для каждого апарт-отеля и коворкинга. Мои объекты в рассматриваемый период показали доходность 50-75% (10-15% годовых).

С учетом роста стоимости недвижимости за 5 лет мы получили увеличение актива на 96-121%.

Динамика изменения цен на вторичном рынке недвижимости Петербурга

Форма дохода

Недвижимость дает два типа дохода: пассивный доход от сдачи в аренду, который инвестор получает на руки ежемесячно, и доход от продажи объекта.

Ликвидность

Недвижимость обладает неплохой ликвидностью. Приобретая долю в мини-офисе в центре города или юнит в апарт-отеле, инвестор может перепродать метры за 1-4 месяца благодаря расположению объекта и невысокой (в рамках рынка недвижимости) цене — 1 000 000-3 500 000 рублей.

Недвижимость vs облигации

Зачастую именно облигации составляют значительную часть портфеля наравне с акциями. В 2015-2019 годах облигации в рублях от «голубых фишек» Альфа-банк, Магнит и ЛСР обеспечили свыше 10% годовых.

Рост за 5 лет

При средней доходности 10% облигации в рассматриваемый период дали прирост капитала в размере 50%. Недвижимость же обеспечила капитализацию актива на 46%+ выше.

Форма дохода

Отличие от дохода в инвестиционной недвижимости минимально, в частоте выплат: 1-2 раза в год.

Ликвидность

Выше, чем у недвижимости, однако вход и выход не всегда прост из-за изменения кривой доходности.

Требует управления

При неудачном выборе точек входа и выхода можно потерять несколько процентов прибыли. В некоторых случаях покупка и продажа облигаций может занимать до нескольких месяцев.

Недвижимость vs драгметаллы

Драгоценные металлы, в частности золото, рассматривают как защитный блок инвестиционного портфеля и способ для сохранения накоплений, к которому можно прибегнуть в момент падения стоимости акций, облигаций или валюты. Однако на деле это обычный инструмент спекулятивной торговли.

Рост за 5 лет

Актив растет в кризисные периоды и стагнирует в стабильные, обладая при этом высоким уровнем надежности.С 2015 по 2019 год с учетом всех падений золото выросло в цене всего на 30%. Недвижимость за этот же период показала прирост капитала в 3-4 раза выше, чем золото.

Форма дохода

Важно понимать, что драгоценные металлы, в отличие от недвижимости, не приносят пассивного дохода. Недвижимость же, являясь надежным вложением, приносит доход от аренды ежемесячно и сама растет в цене.

Ликвидность

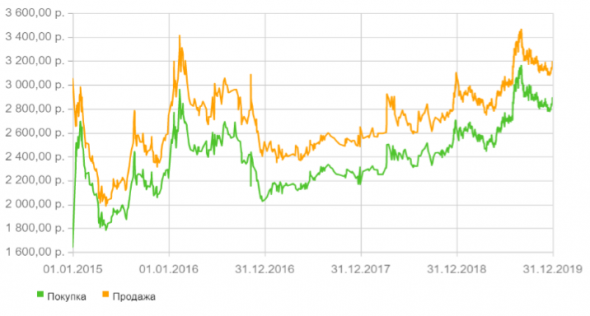

Золото имеет как высокую ликвидность, так и высокий спред (в 2015-2019 годах от 46% до 12%). Индексный или ETF фонд на золото уменьшают и практически нивелируют спред, однако в этом случае инвестор не владеет золотом напрямую.

Надежность

В случае, если вы владеете золотом не физически, а через металлический счет, есть риск банкротства эмитента и потери актива.

Недвижимость vs банковские вклады

Банковский вклад заточен в первую очередь под сохранение финансов. Для рублевых вкладов банки обещают рост вложений в 6-8% годовых при высокой надежности вложений.

Рост за 5 лет

С 2015 по 2019 год рублевый банковский вклад показал рост капитала в среднем 35%. Это в 2,5 раза меньше, чем капитализация инвестиционной недвижимости.

Форма дохода

Доход возможно получить после закрытия, единовременно. Вклад — инструмент для сохранения финансов и технически не является инвестицией. Тем не менее, это хороший метод защиты от инфляции, которая по данным Центробанка и Росстата достигла отметки в 5%. Индекс Биг Мака в то же время вырос на 6%.

Ликвидность

При закрытии сделки доход теряется полностью. Исключением является накопительный счёт, но доходность в нем составляет менее 5% годовых

Недвижимость vs валюта

Хранение накоплений в валюте

Валюта — популярный спекулятивный инструмент. Однако в России он традиционно выполняет и другую функцию. Так как Российская Федерация — страна с сырьевой экономикой, национальная валюта менее стабильна, чем доллар, йена или швейцарский франк. Поэтому население зачастую переводит накопления в доллары с целью стабилизации финансов и сохранения их от рублевой инфляции. Технически это не является инвестицией, однако за счет роста стоимости доллара по отношению к рублю вкладчик получает финансовую выгоду.

График отражает рост доллара по отношению к рублю за последние 5 лет

Рост за 5 лет

Сумма, переведенная в доллары в 2015 году, к 2019 году вследствие падения рубля увеличилась бы всего на 6,5%.

Форма дохода

Для получения дохода необходимо вложить валютные накопления в облигации/фонды/акции, либо использовать вклад для их сохранения. Сам доход будет получен после закрытия сделки.

Ликвидность

Валюта обладает высокой ликвидностью. Спред при этом низок, но только если конвертация идет через MOEX.

Требует управления

Необходимо отслеживать колебания курса доллара и выбирать момент, в который стоит закупать валюту. Нет никакой гарантии, что в ближайшее время случится резкий рост.

Валютные вклады

Если рассматривать валютные депозиты в банках, то самый высокий рост капитала составит лишь 3%. Это не инвестиционный инструмент, а способ сохранить финансы и защита от инфляции рубля.

Рост за 5 лет

При пересчете в рубли рост капитала за 5 лет составил бы 21,5%. Это в 5 раз меньше доходности, которую принесла за тот же период времени недвижимость.

Ликвидность

Выше, чем у недвижимости, но при выходе можно потерять проценты.

Форма дохода

Как и в случае с рублевыми вкладами, доход выплачивается по завершении сделки.

Недвижимость vs ETF фонд с низкой волатильностью

Рост капитализации ETF фонда Тинькофф

По росту капитализации инвестиции в недвижимость могут быть сопоставимы с защитными ETF фондами, в которых большая часть портфеля представлена облигациями и драгметаллами. К примеру, ETF фонд от Тинькофф Капитал обещает среднегодовую доходность 14% для инвестиций в рублей и 7% — для инвестиций в долларах.

Рост за 5 лет

За 5 лет капитализация рублевого ETF фонда составила 70%. Это на 20% ниже, чем прирост капитала от инвестиционной недвижимости.

Форма дохода

ETF фонд принесет реальный доход только после закрытия инвестиции.

Надежность

ETF фонд — более рисковый инвестиционный инструмент, чем недвижимость, так как в его состав включены драгметаллы, которые в отсутствие кризиса могут упасть в цене, и акции. Также, вкладываясь в ETF фонд инвестор не владеет ценными бумагами и драгметаллами напрямую и не может самостоятельно контролировать происходящие с ними процессы. ETF фонд требует входного порога и понимания.

Ликвидность

Возможна мгновенная покупка и продажа. Однако чтобы зайти и выйти из инвестиции с максимальной доходностью, иногда надо переждать локальные коррекции в 1-3 месяца.

Недвижимость vs REIT фонд

Инвестиции в недвижимость с последующей сдачей в аренду можно сравнить с инвестированием в REIT фонды (Real estate investment trust).

Ключевое отличие от инвестиционной недвижимости — в случае REIT фонда инвестор приобретает не саму недвижимость, а акции фонда.

График роста REIT фонда Vanguard Index Funds Real Estate

Форма дохода

Доход от REIT фонда состоит из двух частей. Первая — дивиденды. Они начисляются ежеквартально, а не ежемесячно, как в случае инвестиционной недвижимости. Вторая составляющая дохода — увеличение стоимости ETF, в который входит REIT. Таким образом, большая часть дохода будет получена только после закрытия сделки.

Рост за 5 лет

Дивиденды составляют 1,2-3% (в долларах), сама акция также растет в цене.

Капитализация REIT фонда (12%): дивиденды (2%) + рост акции (10%). Капитализация за 5 лет в рублях — 66,5%.

Требует входного порога

Акции REIT фонда приобретаются через Петербургскую биржу или напрямую на иностранных. Налогообложение с REIT фонда составит 30%, для уменьшения ставки необходимо получать справку.

Вывод

Инвестиционная недвижимость не даст такую высокую доходность, как акции, и не может похвастаться такой высокой ликвидностью, как валюта.

Однако недвижимость имеет ряд преимуществ, за счет которых выигрывает у прямых конкурентов:

финансовые показатели

не требует прямого участия инвестора

ежемесячный пассивный доход — вы имеете деньги здесь и сейчас, пока другие активы растут

Это, с моей точки зрения, делает недвижимость выгодной защитной частью инвестиционного портфеля. Я постарался сделать статью максимально информативной. Задавайте вопросы в комментариях, на все отвечу. Если хотите знать больше о наиболее доходных инвестициях в недвижимость — поддержите плюсом, и я продолжу писать на эту тему на смарт-лабе.

теги блога kirill_kudinov

- доходность

- инвестиции

- инвестиции без риска

- Инвестиции в недвижимость

- инвестиционный доход

- недвижимость

- портфель инвестора

- сравнение

А поподробней. что за справка? w88 знаю (но это форма и насколько понимаю на reit не распростаняется)

У рейтов другой плюс есть -диверсификация. можно вложиться в недвижимость хоть в сотне городов мира при довольно скромной сумме депозита. А недвижки же сумма для диверсификации будет на много порядков выше (да и цена входа по более депозита среднего частного инвестора на мос бирже)