Блог им. VisionAlex

Институционалы наращивают инвестиции в биткоин. Объясняем, как это повлияет на рынок

- 24 февраля 2020, 12:44

- |

Многие криптоэнтузиасты лелеют надежды на то, что с приходом крупных инвесторов биткоин начнет бурный рост, потянув за собой более широкий рынок. Например, глава Galaxy Digital Майк Новограц убежден, что уже очень скоро биткоин преодолеет отметку $20 000, а поможет ему в этом развитие регулируемых криптобирж, ориентированных на профессиональных участников рынка.

Однако массовое принятие криптовалют и сближение новой индустрии с традиционными финансовыми структурами — процесс не такой уж и быстрый. Разговоры о том, что «уже вот-вот» придут толпы институционалов, длятся не первый год. Вероятно, многих консервативных участников рынка по-прежнему настораживают волатильность криптовалют, взломы бирж, уязвимости децентрализованных приложений и все еще существенная правовая неопределенность.

В 2018-2019 годах наметились положительные сдвиги, сигнализирующие о смене настроений и, что немаловажно, изменении восприятия новых активов в глазах осторожных традиционных инвесторов. Рост популярности биткоин-фьючерсов на CME, развитие кастодиальных сервисов и OTC-платформ, множественные заявки на запуск ETF, появление Bakkt, криптоопционов и расцвет Grayscale Bitcoin Trust — явные признаки взросления рынка и спроса со стороны институционалов.

ForkLog разобрался в тенденциях и определил барьеры на пути к институционализации, а также изучил активность китов в различных секторах рынка.

«Биткоин и все остальное»

Невзирая на стремительное развитие альткоинов и децентрализованных приложений, рынок криптовалют у многих по-прежнему ассоциируется преимущественно с биткоином — первой и до сих пор самой капитализированной криптовалютой. Более того, некоторые держатели BTC не знают о существовании альтернативных монет, а если что-то и слыхали о них — не хотят подробно вникать в их особенности.

CEO и основатель Vision Hill Скотт Арми отмечает, что в глазах инвесторов мир криптовалют выглядит как биткоин и «все остальное». Последнее охватывает:

— инновации в рамках концепции Web3;

— децентрализованные финансы (DeFi);

— децентрализованные автономные организации (ДАО);

— платформы смарт-контрактов;

— security-токены (цифровые активы со свойствами ценных бумаг);

— цифровая идентификация;

— приватность данных;

— блокчейн-игры;

— корпоративные решения на базе технологии распределенного реестра (DLT) и прочее.

Численность китов, инвестировавших только в биткоин, превышает количество вложившихся во «все остальное» или в диверсифицированный портфель с преобладанием цифрового золота. Это связано с тем, что первая криптовалюта воспринимается многими как своего рода эталон, некий криптовалютный аналог S&P 500.

«Рыночная доля биткоина и степень его институционализации (фьючерсы, опционы, кастодиальные сервисы и более ясный правовой статус) сделали его более привлекательным для стремящихся войти в рынок цифровых активов, — делится мыслями Арми. — Биткоин, возможно, пока позиционируется как бета-фактор для целого рынка цифровых активов»

И все же, несмотря на статус «беты» и впечатляющую отдачу от долгосрочных вложений в биткоин, инвесторы по-прежнему не спешат входить в этот рынок «на всю котлету».

Тернистый путь к массовому принятию

По мнению главы Vision Hill, цифровые валюты и технология блокчейн — чрезвычайно сложные вещи, малопонятные для большинства людей. Киты — не исключение.

«Институциональные инвесторы все еще изучают, постепенно осваиваются. Этот процесс займет некоторое время», — подчеркнул Арми.

По его словам, некоторые из интересующихся уверены, что пока рановато инвестировать в рынок криптовалют крупные суммы из-за множественных рисков, в том числе и регуляторных.

Крупные игроки требуют максимальной простоты при инвестировании — чтобы инструменты были максимально приближены к традиционным финансовым продуктам и не было нужды с головой погружаться в различные технические детали.

Обсуждая факторы, стимулирующие приток крупных игроков, партнер Digital Currency Group Кари Ларсен заявил следующее:

«Биржи смещают акцент с розничных трейдеров на институциональных игроков, предоставляя таким пользователям более широкие возможности взаимодействия с интерфейсом платформ, включая более привычное для них API».

CEO криптовалютной компании BCB Оливер фон Ландсберг-Сэди убежден, что в прошлом году институциональный рост стимулировали «финучреждения, которые диверсифицируют олдскульные портфели» и вооружаются передовыми технологиями.

То, что тренд постепенно движется в сторону институционализации, подтвердил и представитель работающей с цифровыми активами компании Copper Technologies Борис Борер-Биловицки:

«Да, несомненно, — от очень публичных игроков вроде американских пенсионных фондов и университетских эндаументов до европейских фондов, семейных офисов и прочих компаний по всему миру, — сказал он в разговоре с Bitcoin Magazine. — Также в этой сфере растет число американских фирм, использующих стратегии высокочастотного трейдинга».

По его словам, до недавнего времени одним из главных препятствий на пути к институциональному принятию криптовалют было недостаточное развитие профессиональных кастодиальных решений.

Институционализация — важный этап на пути к глобальному признанию криптовалют как класса активов. Но пока стартапы и традиционные финансовые институты продолжают создавать инфраструктуру и продукты для профессиональных участников рынка, ключевым вызовом было и остается регулирование.

«Институциональные инвесторы, особенно из США, жаждут большей правовой ясности», — подчеркнул сооснователь JST Capital Скотт Фриман.

Тем не менее Борер-Биловицки уверен, что в прошлом году был достигнут некоторый прогресс:

«Технология есть, но по-прежнему не хватает понимания того, какими должны быть кастодиальные решения для криптоактивов. Регуляторный ландшафт нуждается в улучшении. Некоторые по-прежнему обескуражены отсутствием консенсуса между национальными и региональными органами власти. Однако все это быстро меняется в лучшую сторону».

Инвесторы верят в будущее криптовалют

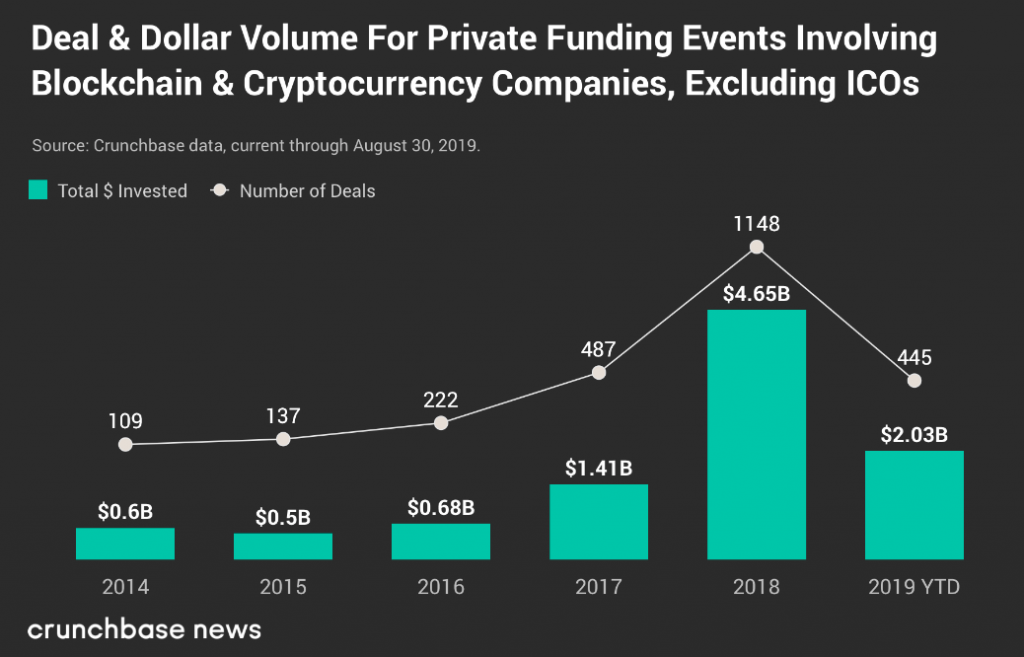

То, что крупные участники рынка верят в перспективы биткоин- и блокчейн-индустрии, подтверждают и цифры: объем венчурных инвестиций в сектор в прошлом году превысил $2 млрд.

Хоть этот показатель и не такой, как годом ранее, но он больше, чем в 2017 году:

Зеленые столбцы диаграммы — годовой объем венчурных инвестиций (в млрд $); точки на белой линии — количество сделок. Данные: Crunchbase.

Среди наиболее крупных сделок можно отметить:

- Robinhood — $323 млн в ходе раунда Серии E. Капитализация компании после этого достигла $7,6 млрд;

- Bithumb — $200 млн в ходе раунда Серии А, несмотря на убытки в 2018 и взлом в июне прошлого года;

- Ripple — $200 млн по итогам раунда Серии С. Капитализация после этого достигла $10 млрд;

- Kraken — привлекла $100 млн, после чего капитализация компании выросла до $3 млрд.

В марте 2019 года Pantera Capital привлекла $160 млн под деятельность инвестиционного проекта Venture Fund III. В апреле 2019 года был анонсирован запуск фонда Proof of Capital с офисами в Гонконге, Тайбэе и Сан-Франциско. Размер его составил $50 млн, основным инвестором выступила компания HTC. Не останавливается на достигнутом и венчурная фирма Blockchain Capital, которая намерена привлечь $250 млн для своего уже пятого по счету инвестиционного фонда.

По данным The Block, в прошлом году эмитент security-токенов Securitize привлек $15 млн от японской Sony и других известных компаний, а $40 млн в ходе раунда Серии B при участии Visa получил кастодиальный сервис Anchorage. Также в обе компании вложился вышеупомянутый Blockchain Capital.

Помимо прочего, можно отметить инвестиционные сделки, заключенные Chainalysis ($30 млн), Elliptic ($23 млн), BlockFi ($18,3 млн в 2019 и $30 млн в начале 2020 года), DeFi-сервисом Compound ($25 млн) и различными венчурными компаниями.

Теперь рассмотрим активность крупных инвесторов в разрезе отдельных сегментов рынка и влиятельных компаний вроде Grayscale.

Банки и пенсионные фонды

В Германии уже более 40 банков заинтересованы в получении лицензии на криптовалютные депозитарные услуги.

Одним из первых это сделал берлинский SolarisBank AG. Ранее финучреждение зарегистрировало дочернюю компанию Solaris Digital Assets для предоставления криптовалютных кастодиальных услуг.

«Как только станет проще покупать и хранить биткоин и другие криптовалюты, мы ожидаем значительного роста», — заявил представитель SolarisBank Микаэль Офферманн, подчеркнув, что цифровые активы кардинально меняют рынок.

В феврале 2019 года пенсионные фонды из округа Фэрфакс, Вирджиния, инвестировали в крипто- и блокчейн-пространство $40 млн через венчурную фирму Morgan Creek. Осенью того же года эти фонды вложили еще $55 млн.

Основная часть средств Morgan Creek Digital направлена на связанные с блокчейном инфраструктурные компании, а примерно 15% компания инвестирует в криптоактивы.

По словам главного инвестиционного директора фонда полицейских Энди Спеллара, в среде низких процентных ставок и невысокой отдачи от традиционных вложений привлекательность венчурных инвестиций значительно возрастает.

«Пока что мы наблюдаем некоррелируемую динамику по отношению к другим классам активов», — добавил он.

Таким образом, даже таких консервативных институционалов, как банки и пенсионные фонды, привлекают новые инвестиционные возможности, позволяющие диверсифицировать инвестиционные портфели. Наиболее прогрессивные финучреждения стремятся не только снизить корреляцию инвестиций с традиционными рынком, но и повысить их доходность. Согласно исследованию Binance Research, включение биткоина в инвестиционный портфель позволяет добиться этих целей при приемлемом уровне риска.

Крайне успешный Grayscale

По данным на 19 февраля, общий объем активов (AUM) под управлением Grayscale составляет $3,3 млрд.

Смотреть другие твиты GrayscaleGrayscale ✔@GrayscaleInvest

02/19/20 UPDATE: Net Assets Under Management, Holdings per Share, and Market Price per Share for our Investment Products.

Total AUM: $3.3 billion$BTC $BCH $ETH $ETC $ZEN $LTC $XLM $XRP $ZEC2002:38 — 20 февр. 2020 г.Информация о рекламе в Твиттере и конфиденциальность

На крупнейший из фондов компании — Grayscale Bitcoin Trust — приходится $2,95 млрд. Нетрудно вычислить, что при цене биткоина в $9600 (по состоянию на 20 февраля), компания распоряжается более 300 000 BTC (1,64% от всего рыночного предложения BTC). Компания достигла таких показателей менее чем за четыре года существования.

Фонд на базе биткоина — самый популярный продукт Grayscale, его доля в AUM составляет 89,39%. Учитывая, что напрямую приобретать акции фондов могут лишь аккредитованные инвесторы, это еще одно подтверждение того, что подавляющее большинство китов выбирает биткоин.

Брокеры, через которых можно инвестировать в GBTC

Согласно последнему отчету, структура клиентской базы Grayscale такова:

- 71% клиентов компании — институционалы;

- 19% — квалифицированные индивидуальные инвесторы;

- 7% — пенсионные фонды;

- 3% — семейные офисы.

По данным исследователей The Block, держатели ~1,65% акций GBTC — институциональные инвесторы с AUM более $100 млн. В частности, биржевой фонд ARK Web инвестиционной фирмы ARK Invest на 2% состоит именно из этих ценных бумаг.

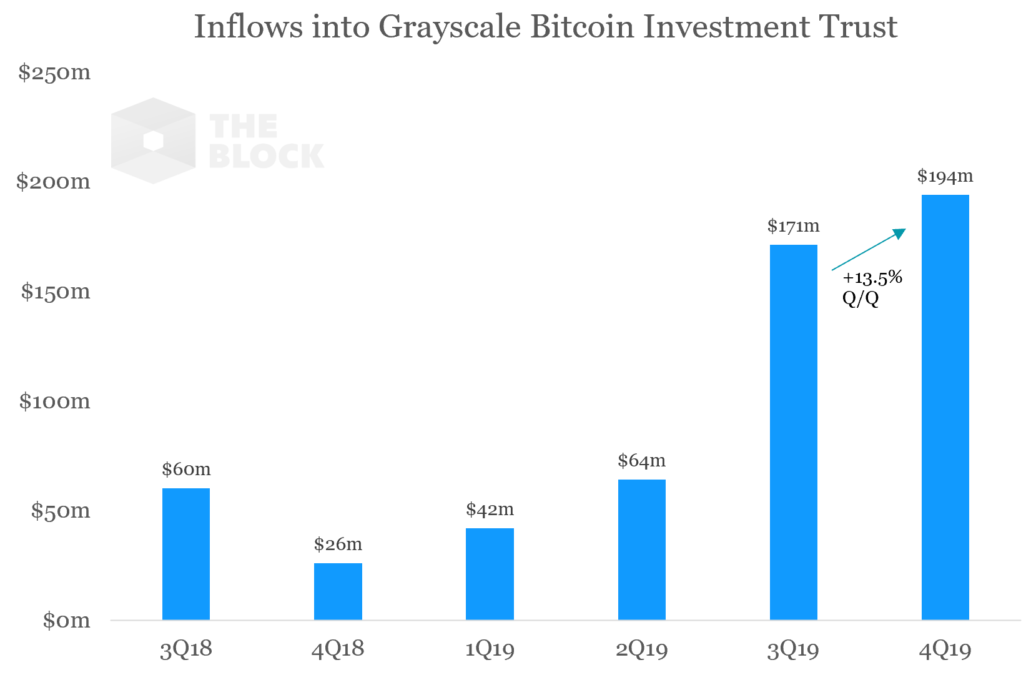

«Стало быть, приток средств в GBTC — хороший индикатор институциональных инвестиций в биткоин, — делится мыслями исследователь The Block Ларри Чермак. — В общей сложности в 2017 году приток составил $64 млн, в 2018 — $220 млн, а в 2019 — $438 млн».

Динамика поступлений в GBTC стремительно растет уже пять кварталов подряд

Grayscale Bitcoin Trust — один из немногих для розничных инвесторов вариантов инвестирования в биткоин в контексте пенсионных планов 401(k) и IRA. Также отметим, что акции GBTC крайне популярны на американском внебиржевом (OTC) рынке.

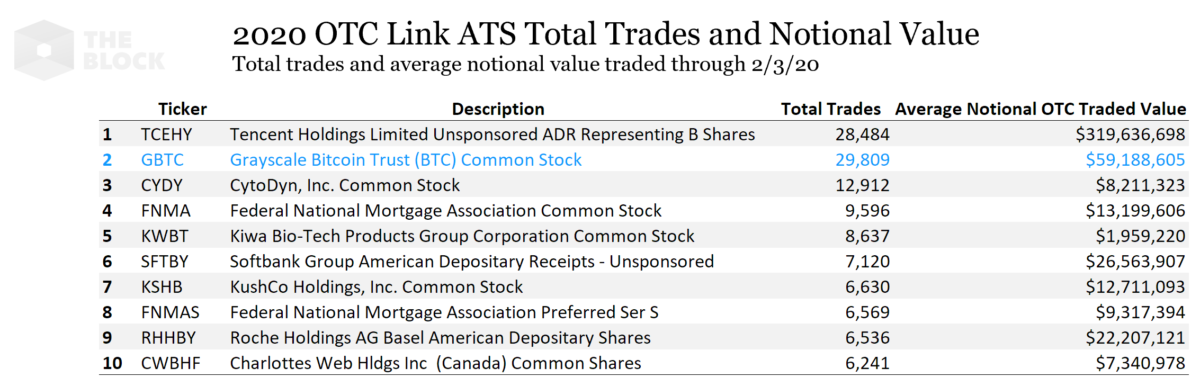

На платформе OTC Link ATS акции GBTC — вторые по популярности финансовые продукты после Tencent B Shares.

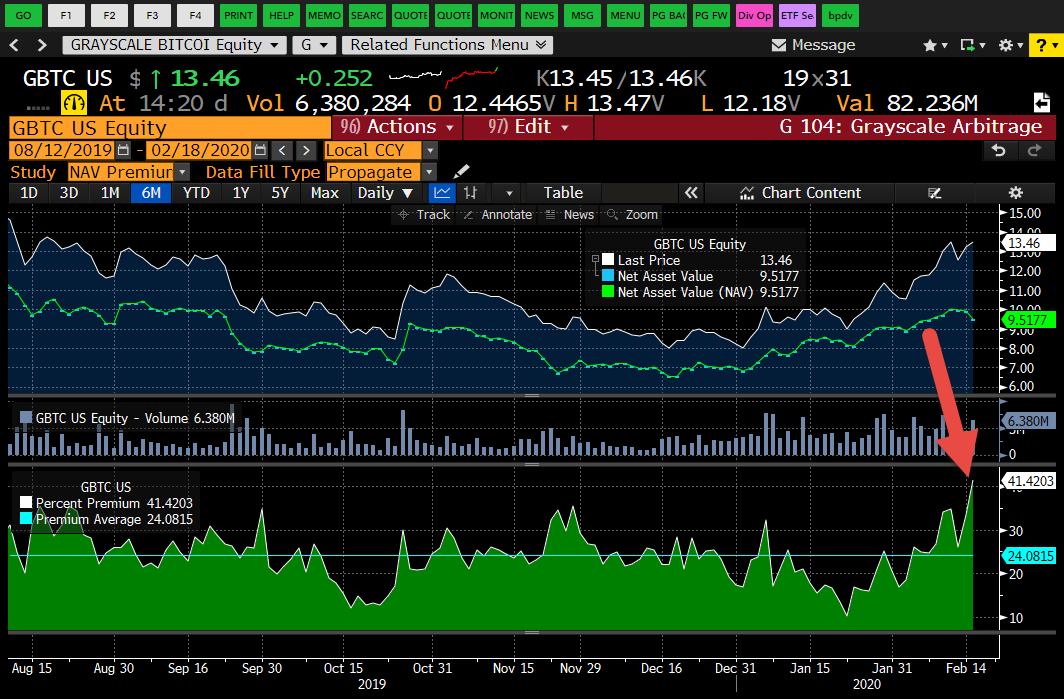

В The Block отмечают, что акции GBTC торгуются значительно выше лежащего в их основе актива (Net Asset Value, NAV).

К середине февраля разница между рыночной стоимостью акций GBTC и лежащей в их основе NAV фонда составила 41% (рост по сравнению с предыдущим месяцем составил 6%). Данные: Bloomberg.

Таким образом, инвесторы платят больше за акции GBTC, чем если бы покупали биткоин напрямую. Следовательно, крупным игрокам гораздо ближе и понятнее традиционные финансовые активы. Исходя из этого можно предположить, что интеграция традиционного рынка с криптовалютным будет способствовать спросу на биткоин, лежащий в основе акций фондов и других ценных бумаг.

Регулируемые биткоин-фьючерсы на Bakkt и CME

Активность на Bakkt продолжает расти. Открытый интерес на платформе в январе достиг исторического максимума на отметке $12 млн. Средний объем торгов в этом же месяце составил $26,45 млн (+22% к декабрю 2019 года).

Данные: The Block

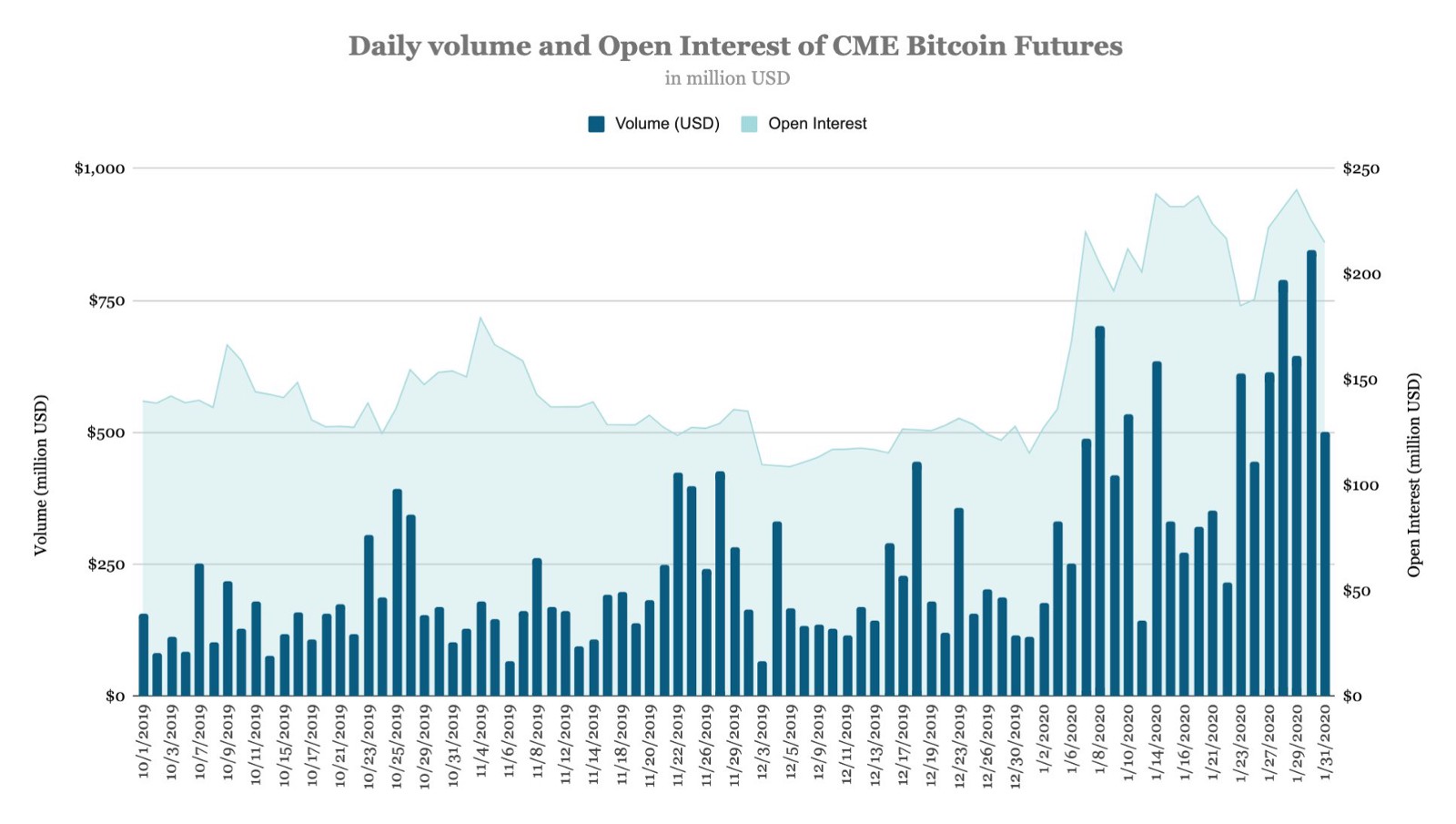

Однако обороты Bakkt по-прежнему относительно небольшие в сравнении с Чикагской товарной биржей (CME), где объем торгов биткоин-фьючерсами выше в 17 раз. Среднедневной оборот на CME в январе увеличился на 144% к декабрю — со $187,71 млн до $458 млн.

Январь 2020 года стал вторым по успешности месяцем с момента запуска фьючерсов на CME:

Смотреть другие твиты CMEGroupCMEGroup ✔@CMEGroup

January was Bitcoin futures' second best month since their 2017 launch, averaging 10.8K contracts, up 69% from full-year 2019 ADV. http://spr.ly/60181ifjM

1621:16 — 12 февр. 2020 г.Информация о рекламе в Твиттере и конфиденциальность

В 2019 году объем торгов контрактами на биткоин на CME вырос на 69% по сравнению с предыдущим периодом.

Также, по данным Arcane Research, котировки фьючерсов существенно выше в сравнении со спотовой ценой.

Контанго и растущий спрос на регулируемые биткоин-фьючерсы указывают на улучшение рыночных настроений и уверенность крупных инвесторов в перспективах первой криптовалюты.

Fidelity

Управляющий активами на $7 трлн Fidelity Investments в конце прошлого года получил для своего подразделения лицензию Департамента финансовых услуг штата Нью-Йорк (NYDFS) для работы в в качестве кастодиального сервиса и платформы для операций с биткоином.

«Предоставляемые нами кастодиальные услуги и трейдинговые сервисы — важные строительные блоки для дальнейшего массового принятия цифровых активов среди институциональных инвесторов», — заявил операционный директор Fidelity Digital Assets Майкл О’Рейли.

Известно, что Fidelity планирует стать кастодианом для фонда на базе биткоин-опционов и работает над поддержкой Ethereum.

Недавно Fidelity приобрела за $14 млн долю в гонконгской компании BC Group, операторе институциональной платформы цифровых активов OSL.

«Это еще одно свидетельство того, что крупные институциональные инвесторы входят в сферу цифровых активов. Это подтверждение того, во что верят BC Group и OSL, — массовое принятие неизбежно. Ведущие финансовые компании инвестируют в фирмы на инфраструктуре институционального уровня, соответствующие всем нормативным требованиям и стандартам», — заявил финансовый директор BC Group Стив Чжан.

OSL — ориентированная на крупных игроков криптобиржа, также предоставляющая брокерские, кастодиальные и SaaS-услуги.

Многие интересующиеся криптовалютами финансовые компании создают и инвестируют в платформы, ориентированные на нужды себе подобных. Значительный акцент делается на кастодиальной составляющей.

Действительно, основное внимание уделяется биткоину; популярные альткоины вроде Ethereum пока еще лишь изучаются институционалами.

Прогнозы на будущее

Аналитики Vision Hill прогнозируют, что 2020 год будет одним из самых ярких в истории криптоиндустрии. Однако они подчеркивают, что прогноз не касается рыночной стоимости цифровых активов:

«Если бы все в индустрии зависело исключительно от фундаментального прогресса, то в течение последних двух лет свирепствовал бы бычий рынок».

Эксперты ожидают в текущем году продолжения взросления индустрии. Цены активов, по их словам, — производное от степени развития рынка.

Инвестиции в криптовалютную сферу со стороны крупных игроков растут, но все еще составляют малую часть от огромного институционального портфеля. Криптовалюты до сих пор считаются новым классом активов, многие игроки все еще видят в них слишком высокие риски.

Тем не менее индустрия продолжает расти и развиваться, неопределенность постепенно рассеивается, а рамки для оценки всех перспектив становятся четче.

«Надеемся, что это приведет к более масштабным и обоснованным инвестиционным решениям», — выразили оптимизм представители Vision Hill.

Согласно проведенному Fidelity опросу, 47% респондентов из числа институционалов «исключительно хорошего мнения» о криптовалютах:

«Институциональные инвесторы находят цифровые активы привлекательными, многие хотели бы инвестировать в них в течение ближайших пяти лет».

Известный в криптосообществе аналитик и трейдер Тон Вейс в разговоре с Crypto News сказал следующее:

«Я уверен, что растет число семейных офисов, стремящихся приобрести биткоин на долгосрок».

Также Вейс подчеркнул, что институционалы и в будущем будут отдавать предпочтение в основном первой криптовалюте.

Таким образом, если киты и дальше будут ассоциировать рынок криптовалют с одним лишь биткоином, то в дальнейшем его рыночная доля продолжит увеличиваться. При жестко ограниченном предложении, снижающейся из-за халвингов инфляции и неизменном или растущем спросе цена биткоина будет расти. Это объективный и, следовательно, не зависящий от воли людей экономический закон спроса.

теги блога Черепанов Александр

- bitcoin

- S&P500 фьючерс

- акции

- биткоин

- Биток наше всё

- ботекс

- Гуриев

- идиоты полезнейшая вещь

- инвеси идеи. инвестиции

- интернет для трейдеров

- Истина

- конец для доллара

- коррупционер

- Кризис - Суд Божий

- кризис 2020

- кукл

- лчи

- медведь

- ММВБ

- мобильный пост

- нефтегазовый сектор

- обнуление сроков

- околорынок жжот

- писец росту

- Путин

- путин уходи

- Уоррен Баффет

- ура

- ура товарищи

- халява

- Юмор Веселье

- Яндекс деньги