Блог им. vds1234

Американские эмитенты: отчет за неделю с 15 по 22 сентября 2019 г.

- 22 сентября 2019, 20:19

- |

Добрый вечер, друзья!

Неделя выдалась насыщенной. Из наиболее значимых мировых событий выделим атаку дронов на саудовский НПЗ, взрыв ставок overnight repo в США, решение по процентной ставке ФРС, а также биржевой форум в Екатеринбурге.

В то же время, саудиты пообещали, что быстро восстановят добычу, взрыв ставок overnight repo залили ликвидностью, решение ФРС совпало с ожиданиями рынка, а выступления в Екатеринбурге были в основном посвящены российским инвестиционным идеям (https://smart-lab.ru/blog/563047.php). Поэтому перечисленные события не оказали значимого влияния на американские индексы.

Зато на рынки Америки оказали влияние очередные пятничные твиты Трампа. На этот раз президент США комментировал 536-й эпизод мыльной оперы про американо-китайскую торговую войну. В этой серии китайские переговорщики снова обиделись на своих американских партнеров и не поехали на выходные в Монтану. На это Трамп заявил в твиттере, что «не больно то и хотелось», после чего стало понятно, что до торговой сделки ещё очень далеко, а S&P 500 вновь упал, завершив неделю ниже 3000 пунктов.

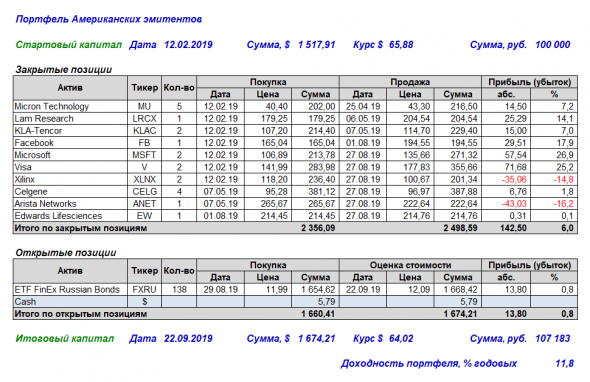

Ещё месяц назад я бы заинтересованно следил за новостями американо-китайских переговоров и переживал по поводу случившегося. К счастью, сейчас я могу себе позволить без переживаний наблюдать за развитием событий, поскольку около месяца назад я временно перевел валютную часть своего инвестиционного портфеля из американских акций в долларовый ETF российских евробондов (https://smart-lab.ru/blog/559308.php). Состояние портфеля на текущий момент представлено в нижеследующей таблице.

Безусловно, что динамика FXRU весьма умеренна (особенно на фоне укрепляющегося рубля), в силу чего годовая доходность нашего портфеля постепенно снижается. В то же время, риски, которым подвержены сейчас американские фондовые рынки, слишком велики, чтобы сохранять в них позиции.

С учетом того, что с 12.02.2019 г. (дата формирования нашего портфеля) индекс S&P 500 вырос на 9,0%, а наш портфель вырос на 10,3%, то в целом текущий результат можно признать удовлетворительным.

Конечно, же я не планирую долго оставаться в выжидательной позиции, и, в целом, сохраняю позитивный настрой в отношении фондовых рынков. Моя тактика на перспективу состоит в том, чтобы дождаться, когда ситуация в американо-китайском торговом конфликте стабилизируется и будет более прогнозируемой. После того, как станет ясно, что S&P 500 перешел к поступательному росту, мы вновь сформируем портфель наиболее конкурентоспособных американских эмитентов.

Поэтому мы продолжаем осуществлять мониторинг американских компаний, обладающим наибольшим потенциалом конкурентоспособности.

Буду рад Вашим вопросам и комментариям

Продолжение следует...

теги блога Воронов Дмитрий

- FORTS

- ABIOMED

- Activision Blizzard

- Applied Materials

- Arista Networks

- Celgene

- Crocs

- Electronic Arts

- GameStop

- General Electric

- General Electric Company

- Google Alphabet

- HeadHunter

- IMOEX

- Incyte

- Intel

- Intuit

- IPO

- IPO 2024

- KLA

- Mail.ru Group

- MSCI Inc.

- Ozon

- Robinhood

- S&P500

- S&P500 фьючерс

- treasuries

- Ubiquiti

- Visa

- VK

- Xilinx

- акции

- акции США

- американские акции

- американские эмитенты

- американский рынок

- анализ акций

- Астра

- банки

- Белорусия

- Белуга Групп

- брокеры

- ВВП

- вклады

- вопрос

- Депозиты

- дивиденды

- Доллар рубль

- европа

- Екатеринбург

- золото

- ЗПИФы недвижимости

- игры

- Индекс МБ

- интел

- инфляция

- инфляция в России

- Китай

- китайский фондовый рынок

- Ключевая ставка ЦБ РФ

- Комон

- коронавирус

- Коэффициент Грэма

- ММВБ

- МосБиржа

- нефть

- Облигации

- обнуление

- опционы

- отчеты МСФО

- ОФЗ

- падение

- ПИФ

- прогноз по акциям

- прогнозы

- рецессия

- Русская Аквакультура

- Сбербанк

- Сбербанк брокер

- СВО

- Северо-Западное Пароходство

- смартлаб

- срочный рынок

- ставка дисконтирования

- Сургутнефтегаз

- США

- торговые сигналы

- трейдинг

- Украина

- форекс

- ФРС

- фундаментальный анализ

- фьючерс mix

- фьючерс ртс

- фьючерсы

- ЦБ РФ

- экономика России

- Яндекс

Но в моем портфеле другие компании