Блог им. pesperit

ЛИЧНЫЙ БЮДЖЕТ: распределение аванса за апрель 2019 г. ЧАСТЬ 2.

- 26 апреля 2019, 07:13

- |

Всем привет.

Этот пост является продолжением большого вчерашнего поста-распределения. Перейдем к сегодняшним темам.

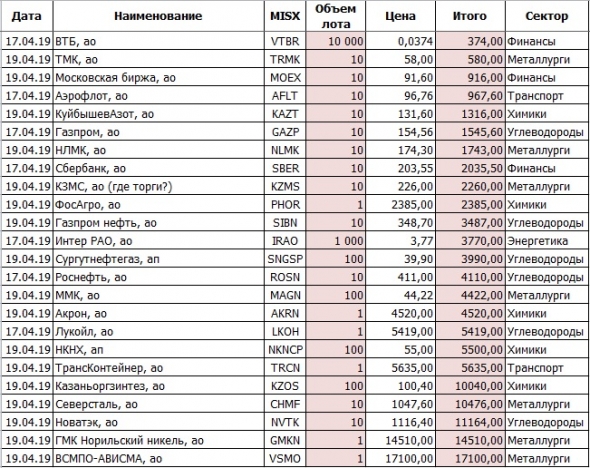

Недавно задумывался по поводу того, что когда кончится кредит и будут удовлетворены ближайшие цели, то нужно будет корректировать модель инвестирования в акции. Я пришел к выводу, что не понимаю из чего складывается прибыль и дивиденды по многим акциям компаний энергетической отрасли. Баффет, например, не инвестирует в акции компаний, которых не понимает. Да, мы живем не в каменном веке и электроэнергия нужна будет всегда. Тем не менее, это всё так далёко от моего понимания, что я решил выделить те компании, которые как я считаю, хоть немного понимаю. Компании из списка ниже отвечают следующим критериям:

- Компания существует больше 10 лет;

- Компания получает прибыль обязательно в том числе и благодаря экспорту за рубеж (или входящим/исходящим инвестициям);

- Компания платит дивиденды более-менее стабильно в размере выше ставок по банковским депозитам на длинной дистанции.

Сначала я хотел расписать по каждой компании почему я ее выбрал, но эта реализация существовала только до тех пор, пока я выбирал компании только из индекса Мосбиржи. Затем я убил на это 4 дня, однако постарался прошерстить акции всех компаний на Мосбирже и всё равно упустил под конец пару из них, а после буквы Т в акциях третьего эшелона взгляд вообще стал замыленным.

Итак, отобранные компании в студию:

Остальные компании либо не прошли мой отбор, либо ускользнули по непонятным причинам от моего взгляда. В какие из этих акций согласно принципу рассуждений Баффета вы бы не стали инвестировать? Пишите так же вопросы о том, почему по моему мнению в этом списке нет той или иной акции. Особый затык произошел при анализе Татнефти из-за их неконтактности (писал им письма с вопросами о том, почему на их сайте в разделе географии деятельности ничего не нажимается и что значат точки в Германии и Великобритании), МТС (из-за довольно малой экспансии за рубеж, всего несколько стран СНГ), СОЛЛЕРС (автобренды инвестируют в РФ, чтобы производить машины для местного рынка, а вот для экспортной деятельности этого крайне недостаточно). И так далее.

Работа проделана, компании проанализированы, результат получен какой-никакой. НО! У меня в голове дилемма, которую я пока не смог разрешить. С одной стороны, 21 компания из данного списка успешны до тех пор, пока есть изначальное сырье (остальные 3 это финсектор, хотя они тоже условно не будут существовать без бензина, например, или самолетов). С другой стороны, вот у меня дома газовая плита, я не представляю как это поставить жарить сковородочку картошки, включить горелку, а из нее ничего не будет идти. Или, например, из-за отсутствия газа или угля на ГРЭС перестанут вырабатывать электричество (конечно есть еще РусГидро, но они не экспортники). Понимаете в чем суть? Пожалуйста, воздержитесь от комментариев в стиле «этих ресурсов хватит еще и на наших внуков». Рано или поздно всё это закончится, и если мы не перейдем на возобновляемые источники энергии и материалов, то разве что гедонистическая жизнь не позволит нам впасть в уныние, ибо потомкам мы оставим пустую землю и витающие в воздухе молекулы расщепленных металлов, аммиаков и прочих производимых/добываемых веществ. Изучая ту или иную компанию, вы отдаете себе отчет в том, что получаемые дивиденды смогут всего лишь компенсировать сумму инвестиций перед падением котировок в связи с окончанием ресурсов и вам нечего будет передать вашим детям и внукам? Какое результативное этичное решение вы выработали в этом плане для себя?

Но не всё так плохо как может показаться. Если немного помечтать, то банковская сфера перейдет на блокчейн или будет уничтожена криптовалютами, самолеты смогут летать на электротяге, перевозки по железной дороге уйдут в прошлое с открытием профильных предприятий недалеко от местоположений ресурсов, автозаправки по примеру Газпромнефти и Лукойла начнут дополнять электроподстанциями существующие точки для зарядки электромобилей, а поставки тепла, основанные на использовании ископаемых и углеводородов уйдут в прошлое, так как их заменят электрообогреватели J, которые получают энергию с гидроэлектростанций, либо солнечных панелей, либо ветра, либо приливоотливных станций.

Напоследок хотел бы похвалиться тем, что уже несколько раз выиграл на сайте УК Арсагера в викторине «Основы инвестирования» и «Призы любознательным». Купил паев фонда акций на выигранные 3000 рублей и через полгода согласно условиям участия смогу их вывести без последствий. Вот так, деньги из ничего. Были мысли в качестве благодарности вывести эти деньги на биржу и купить их акций, но их бизнес-план говорит, что платить дивиденды они начнут только в третьем квартале следующего года. Кстати получил огромный талмуд «Заметки в инвестировании» абсолютно бесплатно, нужно было выполнить условия акции и книга весом в 800 с лишним граммов пришла на почтовое отделение. Ранее уже прочитал эту книгу в электронном варианте, поэтому решил её просто подарить через Авито. Но оказалось, что столь ценный труд никому не нужен даже бесплатно, поэтому просто отнес её в свободную библиотеку в МЕГЕ, откуда уже на следующий день она пропала. Надеюсь, что не на самокрутки подросткам-дебилам. Хотя, ведь кто-то должен подметать наши улицы, по которым мы ездим на результатах нашей инвестиционной деятельности.

Вообще их бизнес-план предполагает выплачивать шикарные дивиденды в дальнейшем, однако я не считаю справедливым, что ежегодную прибыль они получают, за премии по 66 с лишним кусков для самих себя директора-мажоритарии голосуют, а с миноритариями прибылью делиться не хотят. Больше 9 млн заработали чистой, дивиденды акционерам решили не платить, а вознаграждение членов совета директоров на сумму 464632 руб одобрили. А их годовые собрания на ютубе похожи на экспромт крикливого генерального видом как из 90-х и часто в своих рассуждениях переходящим на Ты. Посмотрим что будет.

На этом всё. Ставьте оценки посту «спасибо» и «хорошо», добавляйтесь в друзья. Пишите комментарии о том, что вам было бы интересно еще узнать.

теги блога DIVIGRAM ИНВЕСТИЦИИ

- 5g

- аванс

- авто

- акции

- акции роста

- акции США

- Алроса

- анализ

- аналитики

- арсагера

- атон

- АФК Система

- банки

- баффет

- башнефть

- брокер

- брокеры

- бюджет

- ВСМПО-АВИСМА

- ВТБ

- ВТБ Брокер

- выкуп акций

- Газпром

- ГМК Норникель

- делистинг

- Детский мир

- дивиденды

- дивиденды 2020

- допэмиссия

- инвестидеи

- инвестиции

- инвестиции в недвижимость

- Индекс Московской Биржи

- инструкция

- Интер РАО

- ИНТЕР РАО ЕЭС

- интеррао

- коронавирус

- кредит

- криптобиржа

- криптовалюта

- криптовалюта как заработать

- КТК

- Кузбасская Топливная Компания

- личный бюджет

- Лукойл

- М.Видео

- Макдональдс

- Мвидео

- мосбиржа

- Московская биржа

- МТС

- налог

- Нефтехимия

- Новатэк

- облигации

- Окей

- отчеты

- оффтоп

- Пик

- ПИК СЗ

- планирование

- полюс золото

- портфель

- портфель акций

- прогноз по акциям

- промсвязьбанк

- разбор

- распределение

- расчет

- РБК

- русал

- Русгидро

- санкции

- сбербанк

- Сбербанк брокер

- совет директоров

- Совкомфлот

- СПб

- сталевары

- статистика

- схема

- США

- тарифы

- таттелеком

- тинькофф инвестиции

- топ 10

- топ акций

- торговые сигналы

- трейдинг

- фармсинтез

- фонд

- Фосагро

- фундаентальный обзор

- халва

- целеполагание

- цели

- Черкизово

- Юнипро

- ЯТЭК

Согласно данным википедии, 77% сбыта это ювелирные брюлики на экспорт, запасы на 18-20 лет. Мне не нравится идея вкладывать средства в статусный образ жизни людей, который диктуется экономической ситуацией в странах импортерах.

s&p500 1997г = 600 сейчас 2973… т.е рост в 400% за 22 года...

т.е можно просто купить американский индекс и сохранить деньги

Вообще они с третьего квартала 2020 года хотят платить дивы, потом прям вообще рост дивов по их бизнес-плану. А потом я посмотрел видео на ютубе с прошлогоднего собрания акционеров и разочаровался самоподачей руководства Арсагеры. Дальше наложилось что все паи покупаются через письмо или лично в офисе в Питере. В общем, всё понятно как мне кажется. Получу последний выигрыш и через полгода продам паи.

1. Татнефть имеет неясную экспортную политику, компании группы Татнефть это сырьевики, вопрос по ним озвучил в посте, но почему-то никто не хочет говорить как собирается жить когда закончатся ресурсы.

2. Яндекс иностранный эмитент, брокер не позволяет их купить.

3. Магнит экспортники? Имеют свои представительства в других странах? Или осуществляют импорт из большого количества других стран делая сбыт в их сети фактически обязательным?

4. Алроса — коммент выше. 77% сбыта это брюлики. До брюликов ли будет людям в надвигающемся экономическом кризисе? Всё это статусная ненужная хрень.

5. МТС — слабое распространение в страны СНГ. Не проще ли купить вместо них сразу АФК Систему?

6. х5 ритейл — тоже иностранный эмитент, не даст купить брокер.

Будет здорово узнать ваше мнение на приведенные пункты. Пишите комменты.

Кстати, покупка самого индекса не принесет дивидендов. Я хочу инвестировать ради дивов.

У меня брокер Промсвязьбанка, куда они разрешают инвестировать, туда и инвестирую.

Про RUSE вы говорите про ETF? Согласно ответу от ITI, дивиденды так же как и у Finex реинвестируются и повышают стоимость актива. Дивидендов в виде денег фактически на счете нет. В любом случае в ETF инвестиций нет.

1. У вас вопрос про то, что они сырьевики, или про то, что их программы неясны? Про дилемму сырьевиков я писал в посте, вопрос прочитайте пожалуйста. По поводу неясности программ, скажите пожалуйста программы каких компаний вам ясны?

2?

3. Повторяю, магнит не подходит в связи с тем, что не удовлетворяет пункту из поста № 2. Компания получает прибыль обязательно в том числе и благодаря экспорту за рубеж (или входящим/исходящим инвестициям)

4. У меня вопрос не столько в том, что этот товар является алмазами, сколько в том, что выкопанное обратно в земле не появится и рано или поздно эта сказка кончится. Так зачем нужно вкладывать результаты вашего труда в такие предприятия?

5. Повторю про МТС — не подходит по критерию распространенности бизнеса за рубежом. Сбербанк в моем списке есть, но только не префы.

Будет кризис — разобьем копилку и скупим что останется.

Это была только основа. Дальше деятельность. По сути это логистический терминал, создающий добавленную стоимость товарам из-за операций с передвижением. Сам по себе НМТП торговой площадкой не является же.

С точки зрения международного распространения, может принимать разные торговые суда. Однако если не будет выгодной торговли между третьими лицами, то НМТП по сути не станет нужным, его легко заменит Гонконг например или ряд европейских портов.

Получается, что НМТП не подходит по признаку международного распространения и имеет высокие риски схлопывания деятельности так как его деятельность только лишь посредническая.

Это мое мнение.

4. Так ведь акции таких компаний упадут и выплаченные дивиденды лишь в малой степени смогут покрыть сверх убытка.