Блог компании УРАЛСИБ Брокер | МегаФон. Прогноз результатов за 1 кв. 2018 г. по МСФО: ожидаем достаточно хорошую динамику

- 19 июня 2018, 10:07

- |

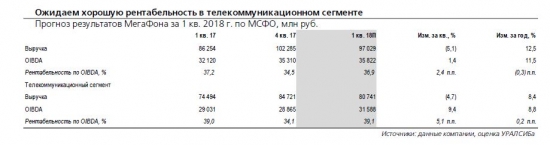

Рентабельность по OIBDA в телекоммуникационномсегменте может составить 39,1%.

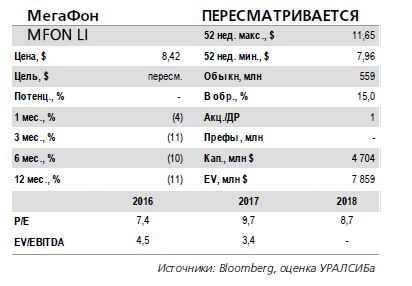

В четверг, 21 июня, МегаФон (MFON LI – рекомендация пересматривается) представит отчетность за 1 кв. 2018 г. по МСФО. Мы ожидаем достаточно сильную динамику с учетом опубликованных ранее хороших результатов других операторов «большой тройки»: МТС (MBT US – ПОКУПАТЬ) и Veon (VEON US – ПОКУПАТЬ). В частности, без учета консолидации операций Mail.Ru, но с учетом консолидации результатов Евросети (сделка с Veon была закрыта в конце февраля) мы ожидаем, что выручка МегаФона увеличится на 8% (здесь и далее – год к году) до 80,7 млрд руб. (1,4 млрд долл.), а OIBDA – на 9% до 31,6 млрд руб. (555 млн долл.), что предполагает незначительное (на 0,1 п.п.) увеличение рентабельности по OIBDA – до 39,1%. С учетом консолидации операций Mail.Ru мы прогнозируем выручку на уровне 97 млрд руб. (1,7 млрд долл.) и OIBDA в размере 35,8 млрд руб. (630 млн долл.).

Мы ожидаем роста мобильной сервисной выручки в России на 4%.

Мы ожидаем, что выручка МегаФона от услуг мобильной связи в России увеличится на 4% до 64,4 млрд руб. (1,1 млрд долл.), а выручка от услуг мобильной передачи данных может вырасти на 5% до 21,6 млрд руб. (380 млн долл.), или 34% совокупной выручки от услуг мобильной связи в РФ. В то же время, по нашим оценкам, выручка от продажи мобильных устройств увеличится на 46% (с учетом консолидации Евросети) до 8,3 млрд руб. (146 млн долл.). Мы также прогнозируем увеличение выручки МегаФона от услуг фиксированной связи на 11% до 6,7 млрд руб. (118 млн долл.).

В секторе мы предпочитаем акции МТС.

Финансовые результаты МегаФона за 1 кв. 2018 г., скорее всего, будут достаточно хорошими, но сектор остается под влиянием рисков повышенных капзатрат, связанных с вступлением в силу «закона Яровой» и инвестициями в приобретение спектра и строительство сетей пятого поколения. МегаФон при этом предлагает самые слабые перспективы получения привлекательных дивидендов в секторе, несмотря на доходы от снижения доли в Mail.Ru в рамках сделки с Газпромбанком, USM и Ростехом. Соответственно, в телекоммуникационном секторе мы предпочитаем акции МТС, которая лидирует на рынке в операционном плане и предлагает привлекательный уровень дивидендной доходности.

Настоящий бюллетень предназначен исключительно для информационных целей. Ни при каких обстоятельствах он не должен использоваться или рассматриваться как оферта или предложение делать оферты. Несмотря на то что данный материал был подготовлен с максимальной тщательностью, УРАЛСИБ не дает никаких прямых или косвенных заверений или гарантий в отношении достоверности и полноты включенной в бюллетень информации. Ни УРАЛСИБ, ни агенты компании или аффилированные лица не несут никакой ответственности за любые прямые или косвенные убытки от использования настоящего бюллетеня или содержащейся в нем информации. Бюллетень не предназначен для распространения на территории Великобритании и ЕС. Все права на бюллетень принадлежат ООО «УРАЛСИБ Кэпитал – Финансовые услуги», и содержащаяся в нем информация не может воспроизводиться или распространяться без предварительного письменного разрешения.

© УРАЛСИБ Кэпитал – Финансовые услуги 2018

Новости тг-канал

Новости тг-канал