Блог им. RussianMacro

В преддверие заседания FOMC напряжение на рынках резко усиливается!

- 20 марта 2018, 18:23

- |

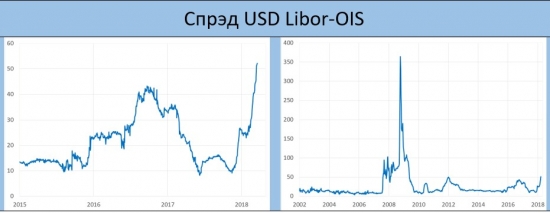

Может я сгущаю краски, но у меня очень плохие ощущения от текущего состояния рынков! Обращаю Ваше внимание на резкий рост кредитных рисков. Сегодня CDS EM подскочили в среднем более чем на 10% https://t.me/russianmacro/1374, индекс iTraxxCrossover, являющийся композицией CDS высоко рискованных европейских заёмщиков, вырос с 256 до 290 пунктов https://t.me/russianmacro/1375. Ну и, конечно, больше всего впечатляет динамика спрэда Libor-OIS https://t.me/russianmacro/1376, о чём уже упоминалось сегодня в утреннем обзоре https://t.me/russianmacro/1371. Про этот спрэд хотелось бы сказать подробнее.

Libor – ставка межбанковского рынка. Т.е. это та ставка, под которую банки кредитуют друг друга без залогов. OIS – overnight index swap – это процентная ставка, которая применяется при заключении сделок «процентный своп», в рамках которых банки обменивают платежи с плавающей ставкой на платежи с фиксированной ставкой. Смысл таких операций – в устранении риска изменения процентных ставок. При заключении таких сделок в долларах США OIS – это фактически Fed Funds Rate (ключевая ставка Федрезерва).

Исходя из вышесказанного, очевидно, что спрэд Libor-OIS – это фактически риск контрагента и индикатор достаточности ликвидности в системе.

До кризиса 2008 года на этот индикатор внимания никто не обращал. Он был стабильно низким и долгие годы никакой динамики не демонстрировал. В августе 2007 года, когда рухнули первые фонды, набитые subprime-облигациями (именно с этого момента, по большому счёту, начался глобальный кризис), Libor-OIS подскочил с 8-9 пунктов до 100, а в сентябре 2008 года после банкротства Lehman Brothers улетел выше 350.

Именно тогда Libor-OIS стал любимым индикатором Алана Гринспена, занимавшего в то время пост главы ФРС. Практически в каждом своём публичном выступление он обращал внимание на динамику этого индекса. К нормальным значениям Libor-OIS вернулся осенью 2009 года. В период европейского долгового кризиса, спрэд вырастал до 50 пунктов.

Сейчас же произошло совершенно непонятное явление – впервые с 2009 года Libor-OIS поднялся выше 50 пунктов. До конца неясно, что это может означать. В моём понимании, это индикатор растущего дефицита долларовой ликвидности в системе, что отчасти является следствием сворачивания баланса ФРС, а отчасти – резко возросших объёмов заимствований казначейством США на рынке UST (эти деньги, правда, потом возвращаются в систему через финансирование дефицита американского бюджета, но движение их может быть неравномерным, т.е. в какой-то момент эти операции могут способствовать увеличению дефицита ликвидности).

Неудивительно, что на фоне возросшего напряжения на денежном рынке так резко выросли CDS. Всё это очень тревожно, и несёт большие риски в первую очередь для emerging markets – как акций, так и облигаций (при ухудшении ситуации с ликвидностью продавать в первую очередь будут рискованные активы, а на российском рынке акций агрессивней всего будут продавать Сбербанк). Будем надеяться, что ФРС завтра всё-таки не будет обострять ситуацию. Если прозвучат намёки на 4 повышения ставки в этом году, на рынках может начаться буря.

теги блога Russian Macro

- CDS

- EM

- Emerging Markets

- fomc

- FX

- Libor-OIS

- Rusal

- S&P 1500

- S&P500 фьючерс

- The Economist

- treasuries

- UST

- X5 Retail Group

- Yield Curve

- акции

- Алроса

- Аргентина

- Банк России

- банки

- Бизнес-цикл

- Бразилия

- бюджет

- валютные резервы

- ввп

- Газпром

- ГМК НорНикель

- девальвация рубля

- дефицит бюджета

- дефляция

- дефолт 1998

- дивиденды

- доверие потребителей

- Доллар

- Доллар рубль

- евробонды

- евробонды России

- зарплата

- Индекс Биг Мака

- инфляционные ожидания

- инфляция

- Китай

- ключевая ставка

- Коррекция

- кризис

- лента

- Магнит

- медвежий рынок

- металлурги

- мировая экономика

- налоги

- НДС

- Нефть

- НЛМК

- облигации

- ОФЗ

- ОФЗ облигации

- прибыль

- прогноз

- прогнозы

- процентная ставка

- процентные ставки

- развивающиеся рынки

- развивающиеся экономики

- Реальные доходы населения

- резервы

- рейтинг S&P

- рейтинг президента

- рецессия

- рождественское ралли

- Росстат

- рубль

- Русал

- рынки

- рынки в мае

- рынок

- санкции

- сбербанк

- Сбербанк шорт

- Северсталь

- ставка

- ставка ЦБ

- ставки

- статистика

- Трамп

- Турция

- фондовый рынок сша

- ФРС

- футбол

- Центробанк

- шорт

- экономика

- экономика России

- экономический рост

- экспортеры

Многие компании имеют хорошую подушку в виде низкой долговой нагрузки.

Внимательно следим за этими двумя показателями (либор-оис и тед-спред).

Автору большое спасибо! Наконец-таки тут хоть кто-то написал дельную статью про этот показатель и обратил внимание на важнейший для рынков момент — ликвидность и доверие в системе.

Производительность основа роста благосостояния.