SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. neophyte

Нефть. Как торговать коррекцию или разворот

- 02 февраля 2018, 14:20

- |

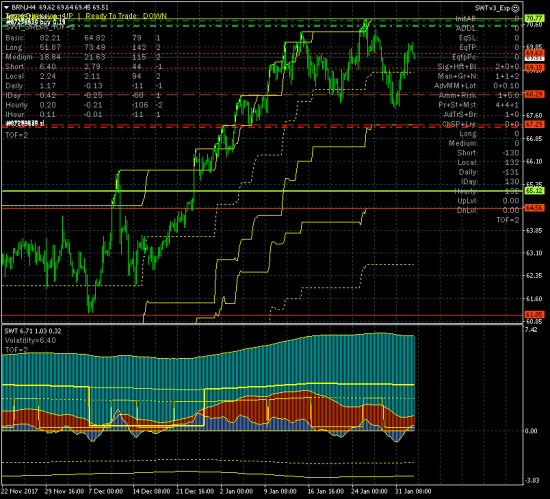

Покажем на примере нефти, как торговать коррекцию или предполагаемый разворот в рамках SWT-метода.

Во вчерашней публикации отмечено, что в 20:30МСК получены признаки восстановления восходящего тренда, а в 21.15 получено разрешение на покупку по конфигурации младших трендов.

Также отмечено, что по формальным признакам метода коррекция завершена, но подтверждением этого будет прорыв уровня 70.77. Но пока нефть остается в канале 67.29-70.77 возможность возврата к коррекционному снижение рынка остается.

И вот тут есть нюансы.

Моя любимая китайская поговорка — путь в 1000 ли начинается с одного шага.

Сейчас долгосрочный и среднесрочный тренды направлены вверх и если ориентироваться на их направление, то мы еще долго не будем иметь возможности продаж. В то же время рынок может продолжить коррекцию от уровня текущих цен. Более того, эта коррекция может в дальнейшем привести к среднесрочному и даже долгосрочному разворотам.

Что делать, чтобы не суетиться и не делать ошибок?

Сейчас рынок восстановил признак роста по совокупному тренду, но краткосрочный тренд все еще остается в нисходящей коррекции. И если внутри канала 67.29-70.77 произойдет восстановление нисходящего локального тренда или даже возобновится коррекция по локальному тренду, то нефть снова пойдет вниз.

Значит наблюдаем за локальным трендом. А чтобы не полировать взглядом монитор можно переключить вектор трендов торгового робота на состояние 2, в котором учитываются тренды до краткосрочного включительно и заняться другими делами.

Тогда, если рынок продолжит рост, то ничего страшного не случится. Локальный тренд так и останется восходящим. При прорыве ключевого канал восходящим станет и краткосрочный тренд и лонги продолжат работу. Т.е. мы не совершим ошибки необоснованного выхода из позиции. После прорыва канала вектор трендов можно возвратить в состояние учета долгосрочного и среднесрочного трендов.

Но если локальный тренд покажет признаки разворота вниз, то робот сделает две вещи:

— закроет лонги, причем не по стопу, который находится далеко внизу за границей ключевого канала, а по уровню текущей цены на момент формирования признака разворота;

— начнет продажи.

Т.е. мы не будем пересиживать коррекцию, которая может закончиться разворотом.

А ситуация в целом остается прежней. Рынок в росте по среднесрочному и долгосрочному трендам (+2 в показаниях индикатора) и восходящую коррекцию по основному тренду.

Нисходящая коррекция по краткосрочному тренду и рост по локальному.

Перспективы роста остаются прежними. Рабочая цель — уровень долгосрочного сопротивления 86.73 с промежуточной технической целью на уровне 80.00. Дальнейшие цели — уровни 100.00 и 117.30.

Если случится краткосрочный разворот вниз, то диапазон целей 62.72- 64.56 (график внизу). Ну и изредка смотрим на индикаторы.

Примерно так нужно действовать во время возможной серьезной коррекции.

Аналогичным образом можно поступать при любой коррекции, но чем быстрее тренд, тем выше уровень случайности и роль спреда, проскальзывания и нетехнических факторов, влияющих на рынок.

81 |

Читайте на SMART-LAB:

X5 проведёт вебкаст по результатам 2025 года

Друзья, всем привет! Рады пригласить вас на вебкаст, посвящённый финансовым результатам X5 за 2025 год. В ходе звонка мы подведём итоги 2025...

16:13

🔒 Что скрывает под собой доходность

Как узнать, какой актив показал себя успешнее на дистанции? Сравнить их исторические доходности. Но у этого показателя есть два существенных...

15:34

теги блога Николай Скриган

- AUDUSD

- bitcoin

- BRN

- DAX

- DeepSeek

- ES

- eurusd

- forex

- GBPUSD

- Gold

- MM

- nzdusd

- S&P500

- S&P500 фьючерс

- Silver

- SWT-Robot

- SWT-метод

- SWT-метод-Мастер-класс

- SWT-робот

- USDCAD

- USDJPY

- USDRUB

- usdrur

- WTI

- алгоритмическая торговля

- алготрейдинг

- Анализ трендов

- аналитика

- безбашенная торговля

- бизнес

- биржа

- биткоин

- брент

- брокеры

- вопрос

- газ

- голодание

- доллар

- доллар - рубль

- Доллар рубль

- дурные деньги

- ДЦ

- Евро

- жизнь

- жизнь как она есть

- здоровье

- ЗОЖ

- золото

- ИИ

- Индикаторы SWT

- искусственный интеллект

- Казино в мире финансов

- коронавирус

- кредитное плечо

- криптовалюта

- Криптовалюты

- механические торговые системы

- мозг

- мониторинг

- нефть

- обучение

- общество

- околорынок

- опрос

- оффтоп

- позиционная торговля

- Полигон лудомана

- политика

- прогноз

- проект на миллион

- психология

- Разное

- риск менеджмент

- Риски

- Робот

- роботы в биржевой торговле

- рубль

- рынки

- саморазвитие

- серебро

- смартлаб

- Тестируем "Грааль"

- технический анализ

- тильт

- торговая тактика

- торговые роботы

- торговые сигналы

- торговые стратегии

- торговый робот SWT

- трейдеры

- трейдинг

- ТС-100500

- убить лудоманию

- форекс

- ФРС

- фундаментальный анализ

- Фьючерсы

- экономика

- экстремальный трейдинг

- юмор

Или

Джон Дж. Мэрфи

«Расширяющаяся формация — относительно редкая модель, которая, если и возникает, то, как правило, в преддверии перелома основной восходящей тенденции, на вершине рынка. Она напоминает расширяющийся треугольник с тремя последовательно возрастающими верхними и двумя опускающимися нижними экстремумами. Расширение ценовых колебаний сопровождается постепенным увеличением торговой активности. Такая формация завершается при пересечении уровня второго спада, которое следует после достижения рынком третьего пика».

Александр Элдер

«Расширяющийся треугольник (Wideningor Expanding Triangle) образуется, когда цены дают последовательность возрастающих максимумов и падающих минимумов. Эта фигура говорит о том, что рынок становится истерически нестабильным, «быки» и «медведи» заметались. Битва между «быками» и «медведями» становится слишком горячей для того, чтобы восходящий тренд продолжился. Расширяющийся треугольник убивает восходящий тренд».