Блог им. sspb

Когда (и КАК) закончится buyback (маструбация) на американской фонде..?

- 02 декабря 2017, 20:00

- |

= Массовое помешательство на выкупе собственных акций в чисто техническом (и законодательном) отношении стало возможным в начале «нулевых» годов, когда Комиссия по ценным бумагам и биржам апробировала так называемый Rule 10b-18, который повысил планку ежедневно разрешённых объёмов байбэка с 15 до 25% от среднего дневного объёма торгов. Цифра может показаться невыразительной, между тем произошла подлинная революция: компании, чьи бумаги обладают высокой ликвидностью (и, соответственно, огромными дневными оборотами), получили возможность выкупать ежедневно собственные акции на сотни миллионов долларов. Чем они с радостью и занялись.

...

Ответим теперь на другой важный вопрос: каким образом у компаний образовалось так много свободной и невостребованной наличности, что они с головой ушли в байбэк? Причина — беспрецедентная в истории политика Федерального резерва, который на протяжении пяти лет держит учётную ставку на нулевом уровне! То есть деньги и в самом деле дармовые! Компании одалживаются на всю катушку и тут же выкупают свои акции, стимулируя дальнейший рост котировок и одновременно радуя инвесторов отличными показателями EPS! Показателями, для которых, как мы только что убедились, вообще можно не заботиться о борьбе с конкурентами, создании новых услуг и товаров, расширении бизнеса и прочих заморочках.

Упала прибыль в квартале? Не беда: выкупим поболе своих же акций и как минимум выдержим EPS на том же уровне!

Наконец, последний и, на мой взгляд, самый неприятный момент, связанный с байбэком. Помните третий пункт в академическом списке здравого смысла? Байбэк целесообразно проводить в моменты резкого удешевления акций (обычно — после обвала) и их объективной недооценки рынком. Проблема в том, что в последние три года компании выкупают свои бумаги не на обвале, а на пике цены! А в последние месяцы — так и вообще на предельно перегретом рынке.

Что это означает? Всего лишь нарушение золотого правила биржи «Buy low, sell high» и, как следствие, здравого смысла.www.computerra.ru/89853/pechalnaya-saga-o-hitrom-baybeke/

*****************************

= корпорации… покупают свои собственные акции. Причем в таких объемах, что это не может не сказаться на рыночной стоимости акций.

На диаграмме внизу показано как с 2009 года менялись доли различных групп владельцев акций в общей капитализации фондового рынка США

Доля корпораций выросла на 20%, доля домохозяйств и нерезидентов почти не изменилась, доля институтов (пенсионые фонды и инвестиционные фонды) упала на 7%.

А вот прогоноз на 2018 год от Голдман Сакс

Корпорации купят акций в 2018 году на 590 млрд. долларов, а институты продадут акций на 375 млрд. долларов.

Возникает вопрос — а почему американские корпорации рвутся на фондовый рынок покупать собственные акции? Дело в том что менеджмент заинтересован в росте стоимости акций собственной компании, потому что все бонусы у менеджмента привязаны к росту капитализации компании. А заёмные деньги с 2009 года стали исключительно дешевыми. Можно брать в долг и выкупать собственные акции с фондового рынка. К примеру, Walmart таким образом выкупил собственных акций на рынке с 2004 года на 50 млрд. долларов.

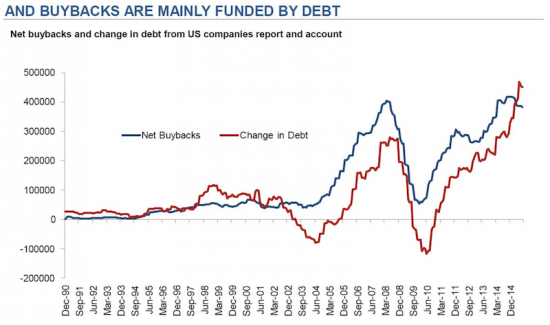

На следующей диаграмме показано что buyback'и (выкуп собственных акций) всегда финансируются за счет заемных средств.

monetary-policy.livejournal.com/62967.html

****************************

В связи с этим вопросы...

Фрс повысит Ставку в декабре? Чем это грозит..?

Налоговая реформа Трампа нацеленная на абсорбцию ликвидности с зарубежных рынков репатриацию капитала станет очередным стимулом механизма самостимуляции или позволит сохранить статус-кво переведя безудержный рост в боковичок?

Потенциальное сжатие EM-рынков в связи с отсосом ликвидности в американские рынки непринципиально для американской фонды?

Китай, прегруженный долгами устоит?

Зримые следствия-подвижки в мировой экономике начнутся в следующем году или уже на следующей неделе?

А на ММВБ..? (с учетом "точечных санкций", в том числе)

теги блога Серж пЕтрович

- 2018

- 2019

- Apple

- Vanguard Group

- XXI век

- Альфа

- англичанка гадит

- Англия

- афера

- аферисты

- биткоин

- биткоину нет

- Биткойн

- Венесуэла

- Газпром

- глобализм

- Глобальная экономика

- Греф Сбербанк

- Грефбанк

- депопуляция

- Дерипаска

- дефолт

- Доллар рубль

- Зеленая энергия

- зелёная энергетика

- золото

- импортозамещение

- Капитализм

- кемерово

- кино

- Китай

- коммунизм

- Конспиробредия

- конспирология

- Коррупция

- Крах

- Кризи$

- криптовалюта

- Кудрин

- кукл

- Ленин

- мамба

- манипуляции

- Маск

- ММВБ

- налоги

- Нефть

- Олигархат

- опрос

- Орешкин Максим

- оффтоп

- Пенсии

- перестройка

- прогноз

- прорыв

- Путин

- разворот

- роснано

- Роснефть

- Россия

- рост акций

- рост будет

- Ротшильды

- рубль

- РФ

- РФ беда

- рывок

- санкции

- санкции возможные последствия

- сбербанк

- Сечин

- Скрипаль

- Сланцевая революция

- смартлаб

- СССР

- сша

- ТА

- Тесла Маск

- Тесла Моторс

- Трамп

- Трамп парам пам пам

- туземун

- Украина

- Улюкаев

- Франция

- ФРС

- футурология

- химическая атака

- ЦБ

- ЦБ России

- цифровые люди

- человечество

- Чубайс

- шиза

- шутка юмора

- экономика России

- Экономическая модель

- эффективность

- эффективные менеджеры

- ЮГРА

«для того чтобы акции Apple росли, нужно будет эмитировать всё больше и больше облигаций, которые продаются, мягко говоря, плохо и падают в цене»

it.wikireading.ru/55598

Интересно, какая сегодня ситуация с облигациями «надкусана»?

Лучше чем с долгом у Теслы?

Компании выкупают свои бумаги не ориентируясь на ценники этих самых бумаг, а исходя из соображений стоимости денег. И делают они это совершенно правильно. Просто период льготного кредитования обычно (но не всегда) совпадает с ростом рынка в целом, зато на завершающем этапе монетарного стимулирования, когда деньги начинают дорожать, компаниям приходится обслуживать лишь кредиты, которые они брали под копеечный процент в том числе и для целей байбэка, а вот делится своими уже подорожавшими деньгами с инвесторами в виде выплат по дивидендам и т.д. уже не придется.

Рынки не растут сами по себе, это семечка брошенная весной в огороде.

Да, компашки выкупают маструбируют в надежде на лучшее будущее, но далеко не факт что конкретно для них это будущее наступит, несмотря на декларируемое покровительство верховного Кукла

Байбэк — показатель ИЗБЫТОЧНОСТИ ликвидных средств, вызванный в том числе и монетарным стимулированием. Абсолютно пофиг как жечь ничего не стоящие деньги — скупать свои акции на хаях, кидаться ими с вертолета или закапывать в землю. Дают — бери, бьют — беги. При чем тут будущее, если есть такое настоящее? Какое бы оно не было, это будущее, настоящее делает его более оптимистичным в смысле будущих затрат компаний по предстоящим выплатам.

Наслушаются зомбоящика про 20 триллионный долг США и ну давай ваять посты про скорый писец всему, а про копеечные затраты на его обслуживание уже информацию с телека не дополучают и тут начинается мозговой авитаминоз.

ТЕБЕ О Макро, ты о Микро

зы. начитаются интернетов о благодатности КуЕ и низких ставок ну давай ваять комменты про так было и так будет

Трудно пытаться общаться с человеком у которого проблемы с восприятием.

про то что деревья не растут до небес, как бы их не маструбировали

а начнут проседать эрегированные, посыпется вся «капитализация» на заёмные

"Активность по выкупу акций среди ведущих нефинансовых долговых эмитентов, многие из которых брали кредиты на финансирование выкупа акций, с июля по сентябрь сокращалась третий квартал подряд, согласно BankofAmerica MerrillLynch. Между тем, по словам аналитиков банка, слияния и поглощения в этой группе компаний в прошедшем квартале были самыми активными за этот год.

VS

Расхрабрившиеся розничныеинвесторы могут служить новым катализаторомроста акций– пока(The emboldened retail investor may be a new catalyst to help take stocks higher – for now)

(CNBC) – «Уровень энтузиазма вокруг рынка… рос. Мы наблюдаем приход большего числа людей», – сказала Лиз Энн Сондерс (Liz AnnSonders), главный специалист по инвестиционной стратегии Charles Schwab.

По словам Сондерс, последние несколько месяцев она наблюдает, как все больше людей вкладывают деньги в фондовый рынок после многих лет скептицизма и опасений насчет «всевозможных мрачных перспектив».

Она говорит, что все меньше инвесторов спрашивают ее о пузырях или о том, откуда ждать следующего удара.

«Думаю, люди наконец начинают втягиваться… эмоционально, и на самом деле сложно судить, почему вдруг именно сейчас, но, возможно, дело в том насколько устойчивым было движение с малой волатильностью как с положительной, так и с отрицательной стороны, – сказала Сондерс. – Текущий год отличается от других. Такой год затягивает людей».

Розничные брокеры сообщают о притоке новых счетов. CharlesSchwabв своем отчете о доходах сообщает, что его клиенты в третьем квартале открывали более 100,000 новых брокерских счетов в месяц, сделав рекордную 10-месячную полосу превышения новыми счетами 100,000. Его конкурент, TDAmeritrade, сообщил в отчете о доходах в прошлом месяце, что новые счета, приток активов и другие показатели пребывают на самом высоком уровне со времен финансового кризиса."

goldenfront.ru/articles/view/samye-glupye-dengi-nakonec-zasosalo-na-fondovyj-rynok/