SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. neophyte

SWT-метод. 5. Цифровой индикатор SW_MaxLot.

- 09 ноября 2017, 16:51

- |

Цифровой индикатор SW_MaxLot отображает параметры риска при заданных объемах сделки и/или объемы сделки при заданном процентном риске для различных уровней ордеров стоп-лосс и направления сделки. Из-за большого объема расчетов при инициализации незначительно замедляет переключение таймфреймов и загрузку терминала при большом количестве используемых графиков и инструментов. Но на последующей работе и быстродействии терминала это не сказывается.

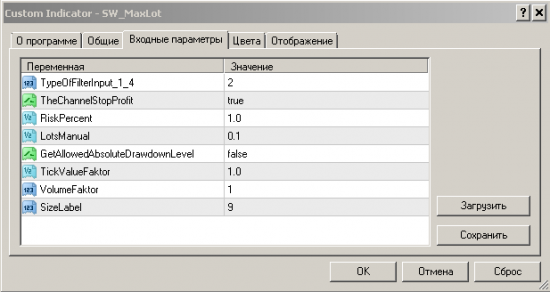

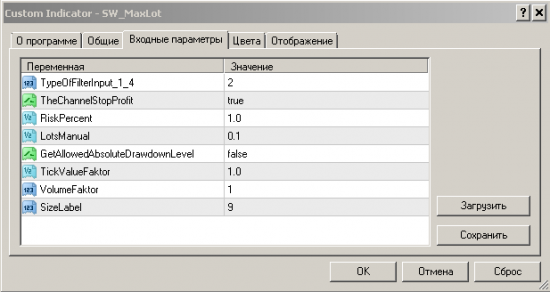

Параметры индикатора задаются с помощью диалогового окна, представленного на рисунке 5.1.

Рис.5.1.Диалоговое окно для установки параметров индикатора SW_MaxLot

Кроме уже знакомых нам параметров. задающих тип фильтра и размер шрифта для отображения текста на экране монитора в индикаторе можно задать:

— вид ордера стоп-лосс по волатильности (TheChannelStopProfit = false) или за границей соответствующего канала (TheChannelStopProfit = true);

— процент риска на сделку при использовании в торговле процентного риска;

— размер лота при ручной установке объема позиции торгового робота (или при ручной торговле);

— режим расчета объема сделки от рискового капитала с учетом допустимой просадки по счету AllowedAbsoluteDrawdownLevel, задаваемой в области глобальных переменных (клавиша F3);

— множитель стоимости тика — для корректировки случающихся ошибок на серверах ДЦ;

— множитель объема — используется когда попадаются экзотические инструменты (например, контракт в размере одного барреля нефти), и расчетный объем позиции не помещается в разрядную сетку индикатора.

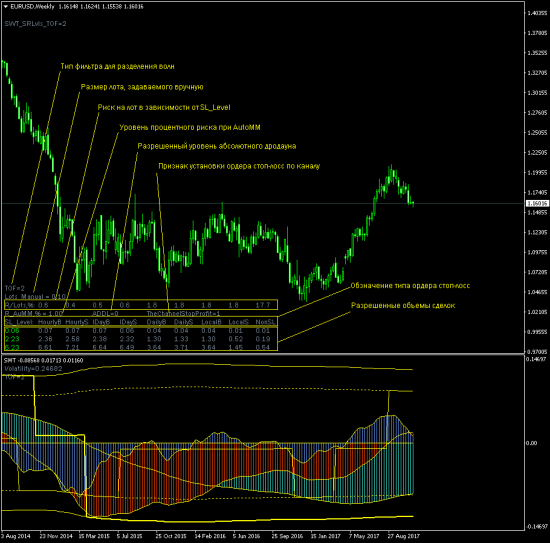

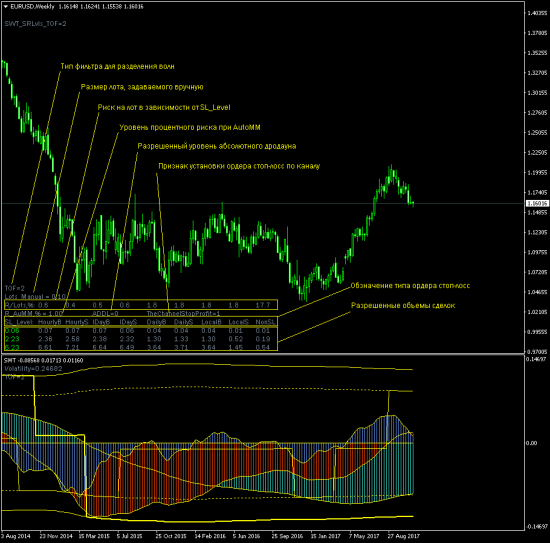

Индикатор отображается на графике в виде группы числовых и текстовых меток, как показано на рисунке 5.2.

Рис.5.2. Отображение индикатора на графике цен.

Нижняя строка показывает:

— первый столбец слева — максимально возможный объем сделки исходя из размера имеющихся средств, допустимой просадки и маржинальных требований ДЦ;

— второй столбец слева — максимально возможный объем сделки, рассчитанный для длинных позиций при использовании канального стопа графика часового масштаба;

— третий столбец слева — максимально возможный объем сделки, рассчитанный для коротких позиций при использовании канального стопа графика часового масштаба. При использовании стопа по волатильности объемы покупок и продаж совпадают.

Далее приведены аналогичные цифры для внутридневного, дневного и локального трендов, а последняя колонка показывает рекомендуемый предельный объем сделки, если стоп не используется (нулевой стоп).

Во второй строке снизу те же самые параметры, но рассчитанные исходя из объема свободных средств (свободная маржа).

В третьей строке снизу те же самые параметры, но рассчитанные заданного размера процентного риска. На представленном графике расчеты произведены исходя из установленного размера процентного риска в 1% от объема имеющихся средств.

Четвертая строка снизу — обозначение типа стопа и таймфрейма.

Пятая строка снизу — размер процентного риска, для которого производятся расчеты, размер допустимой просадки и тип ордера стоп-лосс, по волатильности или канальный.

Шестая строка снизу — риск в процентах для каждого размера ордера стоп-лосс при объеме сделки в лотах, заданном в седьмой строке.

Восьмая строка показывает тип фильтра, для которого производятся расчеты. Тип фильтра должен соответствовать типу фильтра в индикаторах, используемых для анализа рынка, и в настройках торгового робота.

Параметры индикатора задаются с помощью диалогового окна, представленного на рисунке 5.1.

Рис.5.1.Диалоговое окно для установки параметров индикатора SW_MaxLot

Кроме уже знакомых нам параметров. задающих тип фильтра и размер шрифта для отображения текста на экране монитора в индикаторе можно задать:

— вид ордера стоп-лосс по волатильности (TheChannelStopProfit = false) или за границей соответствующего канала (TheChannelStopProfit = true);

— процент риска на сделку при использовании в торговле процентного риска;

— размер лота при ручной установке объема позиции торгового робота (или при ручной торговле);

— режим расчета объема сделки от рискового капитала с учетом допустимой просадки по счету AllowedAbsoluteDrawdownLevel, задаваемой в области глобальных переменных (клавиша F3);

— множитель стоимости тика — для корректировки случающихся ошибок на серверах ДЦ;

— множитель объема — используется когда попадаются экзотические инструменты (например, контракт в размере одного барреля нефти), и расчетный объем позиции не помещается в разрядную сетку индикатора.

Индикатор отображается на графике в виде группы числовых и текстовых меток, как показано на рисунке 5.2.

Рис.5.2. Отображение индикатора на графике цен.

Нижняя строка показывает:

— первый столбец слева — максимально возможный объем сделки исходя из размера имеющихся средств, допустимой просадки и маржинальных требований ДЦ;

— второй столбец слева — максимально возможный объем сделки, рассчитанный для длинных позиций при использовании канального стопа графика часового масштаба;

— третий столбец слева — максимально возможный объем сделки, рассчитанный для коротких позиций при использовании канального стопа графика часового масштаба. При использовании стопа по волатильности объемы покупок и продаж совпадают.

Далее приведены аналогичные цифры для внутридневного, дневного и локального трендов, а последняя колонка показывает рекомендуемый предельный объем сделки, если стоп не используется (нулевой стоп).

Во второй строке снизу те же самые параметры, но рассчитанные исходя из объема свободных средств (свободная маржа).

В третьей строке снизу те же самые параметры, но рассчитанные заданного размера процентного риска. На представленном графике расчеты произведены исходя из установленного размера процентного риска в 1% от объема имеющихся средств.

Четвертая строка снизу — обозначение типа стопа и таймфрейма.

Пятая строка снизу — размер процентного риска, для которого производятся расчеты, размер допустимой просадки и тип ордера стоп-лосс, по волатильности или канальный.

Шестая строка снизу — риск в процентах для каждого размера ордера стоп-лосс при объеме сделки в лотах, заданном в седьмой строке.

Восьмая строка показывает тип фильтра, для которого производятся расчеты. Тип фильтра должен соответствовать типу фильтра в индикаторах, используемых для анализа рынка, и в настройках торгового робота.

82

Читайте на SMART-LAB:

🚀 Ultimate Trading Challenge возвращается в 2026!

После успешного Ultimate Trading Challenge 2025 мы возвращаемся с новым испытанием для трейдеров. Докажите своё мастерство и побейте...

15:09

Новости российского и зарубежного рынков

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в...

19:05

теги блога Николай Скриган

- AUDUSD

- bitcoin

- BRN

- DAX

- ES

- eurusd

- forex

- GBPUSD

- Gold

- MM

- nzdusd

- S&P500

- S&P500 фьючерс

- Silver

- SWT-Robot

- SWT-метод

- SWT-метод-Мастер-класс

- SWT-робот

- USDCAD

- USDJPY

- USDRUB

- usdrur

- WTI

- алгоритмическая торговля

- алготрейдинг

- Анализ трендов

- аналитика

- безбашенная торговля

- бизнес

- биржа

- биткоин

- брент

- брокеры

- вопрос

- газ

- голодание

- доллар

- доллар - рубль

- Доллар рубль

- дурные деньги

- ДЦ

- Евро

- жизнь

- жизнь как она есть

- здоровье

- ЗОЖ

- золото

- ИИ

- Индикаторы SWT

- искусственный интеллект

- Казино в мире финансов

- коронавирус

- кредитное плечо

- криптовалюта

- Криптовалюты

- механические торговые системы

- мозг

- мониторинг

- нефть

- обучение

- общество

- околорынок

- опрос

- оффтоп

- позиционная торговля

- Полигон лудомана

- политика

- прогноз

- проект на миллион

- психология

- Разное

- риск менеджмент

- Риски

- Робот

- роботы

- роботы в биржевой торговле

- рубль

- рынки

- саморазвитие

- серебро

- смартлаб

- Тестируем "Грааль"

- технический анализ

- тильт

- торговая тактика

- торговые роботы

- торговые сигналы

- торговые стратегии

- торговый робот SWT

- трейдеры

- трейдинг

- ТС-100500

- убить лудоманию

- форекс

- ФРС

- фундаментальный анализ

- Фьючерсы

- экономика

- экстремальный трейдинг

- юмор