SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. ejik

США: Дефекты корпоративного менеджмента

- 31 августа 2016, 16:12

- |

Пишет ресурс FinansialSense

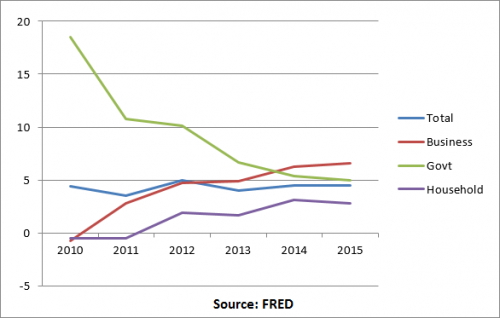

После первой волны суперкризиса «долговым движком» экономики США стала пирамида ГКО (т.е. наиболее мощным эмитентом), то после выключения печатного станка в 2014 эта сомнительная честь перешла к корпорациям:

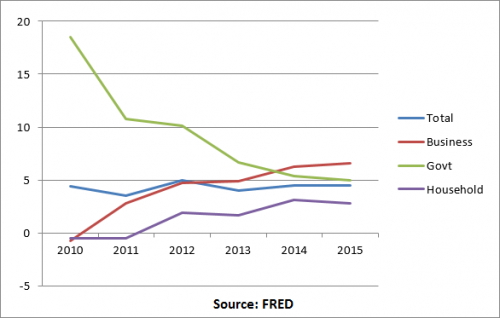

Годовой прирост долга (в % от уже имеющегося) по не финансовым секторам экономики США (фиолетовый — домохозяйства, зеленый — госдолг, красный — корпорации)

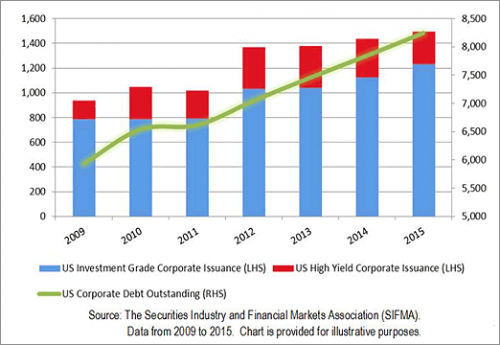

Объем рынка корпоративных облигаций в США составляет сейчас примерно $9 трлн, что превышает ВВП Германии, Франции и Британии вместе взятых.

Корпорации теперь для привлечения капитала гораздо чаще используют не выпуск акций, а продажу облигаций. Что скрывается за этим явлением?

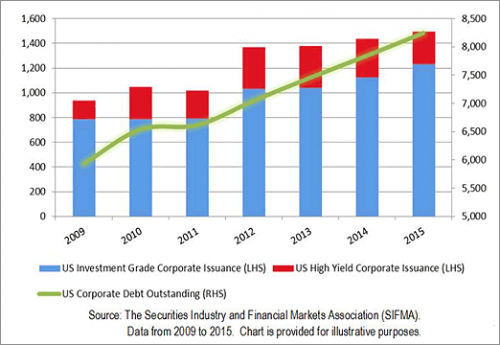

Годовой прирост корпоративного долга в высокорисковом (красным) и инвестиционном (синим) сегментах

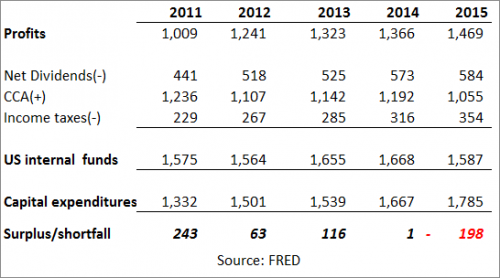

Прибылей недостаточно для финансирования капитальных инвестиций

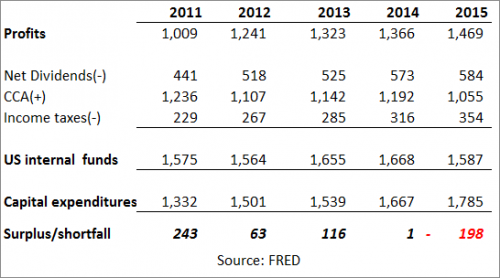

Несмотря на рекорды биржевых индексов, корпоративные прибыли сокращаются — компании S&P 500 демонстрируют сокращение прибылей уже 6 кварталов подряд. В таблице ниже показана связь прибылей с инвестициями. Видно, что если в 2010-2013 собственных прибылей хватало на инвестиции, то начиная с 2013 корпорации прибежали к помощи долгового рынка, чтобы закрыть дефицит, составляющий теперь примерно $200 млрд:

Требования акционеров увеличить дивиденды

Акционеры давят на корпорации, чтобы те увеличили дивиденды. Сегодня примерно 60% компаний S&P платят годовые дивиденды (рассчитанные как доля от биржевой капитализации) в размере превышающем доходность по 10-летним ГКО США. Это противоречит историческим трендам, когда инвесторы зарабатывали на росте акций, а не дивидендах — и ставки по ГКО превышали дивидендные выплаты.

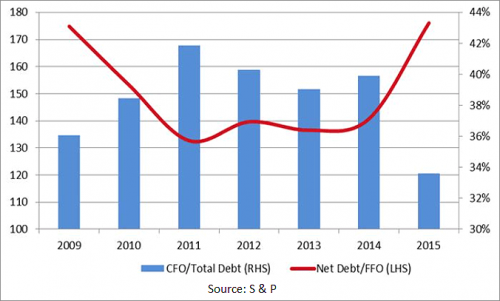

Рост операционных расходов

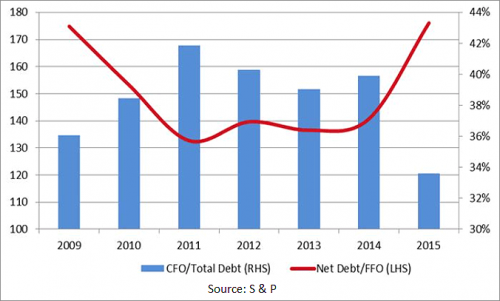

Рост корпоративных долгов идет одновременно с ослаблением денежных потоков. Это намекает, что многие компании пришли на долговой рынок для покрытия текущих расходов. График ниже показывает соотношение прироста долгов с денежным потоком для компаний S&P 500:

Резкий рост соотношения после остановки QE говорит о том, что долговой механизм активно используется для оплаты текущих счетов.

Обратный выкуп акций

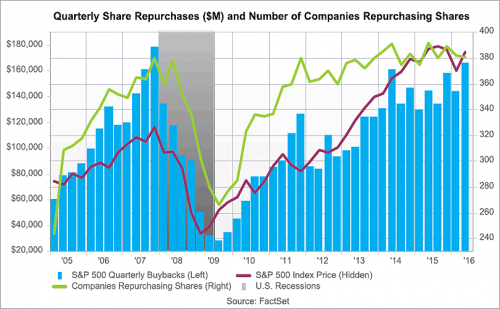

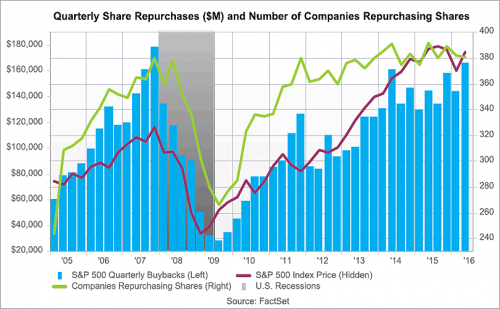

Корпорации США проводят много экспериментов в «финансовой инженерии». Чтобы поддержать рост котировок акций, сотни корпораций США запустили программы по выкупу собственных акций. Рост объема выкупов, как видно на графике ниже, совершенно потрясающий:

В то же время, даже при низких ставках, наращивание долга ради выкупа акций оправдать крайне тяжело. Длинный долг должен использоваться для длинных целей, т.е. инвестиций. А рост котировок акций никак не способствует долгосрочным целям — это просто финансовая инженерия, в угоду текущих интересов акционеров и менеджмента. Она не создает новых рабочих мест и новые мощности. Это просто подкуп одних инвесторов за счет других.

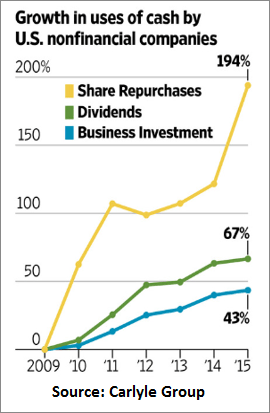

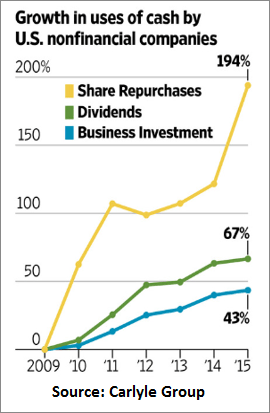

На последнем графике сделан суммарный свод. С 2009 обратный выкуп акций увеличился на дикие 194%, дивиденды увеличились на 67%, а вот инвестиции выросли на скромные 43%.

Награждать акционеров высокими дивидендами и удерживать котировки акций за счет инвестиций в новые мощности и технологии — это серьезный дефект в распределении ресурсов, особенно когда экономика слаба, а продуктивность имеет очень плохую динамику.

Это также демонстрирует близорукость корпоративного менеджмента, кто ради капризов акционеров рискует долгосрочным здоровьем своих компаний.

www.financialsense.com/contributors/sober-look/us-corporations-debt-binge-here-s-why

После первой волны суперкризиса «долговым движком» экономики США стала пирамида ГКО (т.е. наиболее мощным эмитентом), то после выключения печатного станка в 2014 эта сомнительная честь перешла к корпорациям:

Годовой прирост долга (в % от уже имеющегося) по не финансовым секторам экономики США (фиолетовый — домохозяйства, зеленый — госдолг, красный — корпорации)

Объем рынка корпоративных облигаций в США составляет сейчас примерно $9 трлн, что превышает ВВП Германии, Франции и Британии вместе взятых.

Корпорации теперь для привлечения капитала гораздо чаще используют не выпуск акций, а продажу облигаций. Что скрывается за этим явлением?

Годовой прирост корпоративного долга в высокорисковом (красным) и инвестиционном (синим) сегментах

Прибылей недостаточно для финансирования капитальных инвестиций

Несмотря на рекорды биржевых индексов, корпоративные прибыли сокращаются — компании S&P 500 демонстрируют сокращение прибылей уже 6 кварталов подряд. В таблице ниже показана связь прибылей с инвестициями. Видно, что если в 2010-2013 собственных прибылей хватало на инвестиции, то начиная с 2013 корпорации прибежали к помощи долгового рынка, чтобы закрыть дефицит, составляющий теперь примерно $200 млрд:

Требования акционеров увеличить дивиденды

Акционеры давят на корпорации, чтобы те увеличили дивиденды. Сегодня примерно 60% компаний S&P платят годовые дивиденды (рассчитанные как доля от биржевой капитализации) в размере превышающем доходность по 10-летним ГКО США. Это противоречит историческим трендам, когда инвесторы зарабатывали на росте акций, а не дивидендах — и ставки по ГКО превышали дивидендные выплаты.

Рост операционных расходов

Рост корпоративных долгов идет одновременно с ослаблением денежных потоков. Это намекает, что многие компании пришли на долговой рынок для покрытия текущих расходов. График ниже показывает соотношение прироста долгов с денежным потоком для компаний S&P 500:

Резкий рост соотношения после остановки QE говорит о том, что долговой механизм активно используется для оплаты текущих счетов.

Обратный выкуп акций

Корпорации США проводят много экспериментов в «финансовой инженерии». Чтобы поддержать рост котировок акций, сотни корпораций США запустили программы по выкупу собственных акций. Рост объема выкупов, как видно на графике ниже, совершенно потрясающий:

В то же время, даже при низких ставках, наращивание долга ради выкупа акций оправдать крайне тяжело. Длинный долг должен использоваться для длинных целей, т.е. инвестиций. А рост котировок акций никак не способствует долгосрочным целям — это просто финансовая инженерия, в угоду текущих интересов акционеров и менеджмента. Она не создает новых рабочих мест и новые мощности. Это просто подкуп одних инвесторов за счет других.

На последнем графике сделан суммарный свод. С 2009 обратный выкуп акций увеличился на дикие 194%, дивиденды увеличились на 67%, а вот инвестиции выросли на скромные 43%.

Награждать акционеров высокими дивидендами и удерживать котировки акций за счет инвестиций в новые мощности и технологии — это серьезный дефект в распределении ресурсов, особенно когда экономика слаба, а продуктивность имеет очень плохую динамику.

Это также демонстрирует близорукость корпоративного менеджмента, кто ради капризов акционеров рискует долгосрочным здоровьем своих компаний.

www.financialsense.com/contributors/sober-look/us-corporations-debt-binge-here-s-why

20 |

1 комментарий

-1

Не понимаю, почему выкуп акций — это плохо для рядовых инвесторов. Цена акций растёт? Да, конечно. Но каждый инвестор для себя выбирает, или он спекуль, который спрыгивает с поезда на 3%, или его цель — долгосрок и он завтра не будет нервно сбивать котировку при небольших потрясениях. Выкуп акций — это своего рода чистка рядов инвесторов.

- 31 августа 2016, 17:02

Читайте на SMART-LAB:

Татнефть отчиталась по МСФО за 2025 год: всё по прогнозу, но главный вопрос — что дальше при текущих ценах на нефть.

Татнефть отчиталась по МСФО — в целом без сюрпризов и ровненько по прогнозу (я оказался ближе всех). Прогноз публиковал в нефтяном срезе...

23:49

Обновление параметров второго выпуска ПЭТ ПЛАСТ (ruB, 150 млн р., YTM 29,34%)

❗️Обновление параметров выпуска

ПЭТ ПЛАСТ (производитель пэт-преформ) возвращается на рынок со вторым облигационным выпуском!

📌...

08:50

теги блога Байкал

- Amazon

- API

- Apple

- bitcoin

- cl

- Deutsche Bank

- Dow

- FANG

- gc

- mozgovik.com

- Nasdaq

- ng

- Robinhood

- S&P

- S&P500

- S&P500 фьючерс

- Small Caps

- spydell

- tesla

- tesla motors

- The Economist

- vix

- Vix S&P 500

- World Cup Championship

- World Cup Trading Championship

- worldcupchampionships

- WTI

- акции

- Альпари

- банки

- баффет

- биткоин

- бренды

- брент

- брокеры

- выборы в америке

- газ

- ГКО США

- горница

- грааль

- грузоперевозки

- грузоперевозки сша

- Демура

- доллар

- Доллар рубль

- Дональд Трамп

- золото

- Золото Gold

- инвестиции

- Инвестиции в недвижимость

- индекс страха и жадности

- иран

- канада

- китай

- коронавирус

- короновирус

- Кречетов

- кризис

- кризис 2020

- криптовалюта

- Навальный

- натуральный газ

- недвижимость

- недвижимость в РФ

- недвижимость в США

- недвижимость США

- нефть

- обвал

- Облигации

- оффтоп

- ПАММ

- памм счета инвестиции

- по рынку

- промпроизводство США

- Путин

- Россия

- рынок

- Рынок - взгляд

- сбербанк

- СВО

- Севан 17

- серебро

- система

- сланцевая нефть в США

- смартлаб

- СМЕ

- сша

- тесла

- Тесла Моторс

- только по рынку

- трамп

- трейдинг

- Украина

- фильмы

- форекс

- Франция

- ФРС

- фьючерс ртс

- хэдж фонды