Блог им. proton

Главным драйвером индекса РТС остается рубль

- 20 апреля 2015, 13:15

- |

На прошедшей неделе на рынке было две наиболее яркие темы. Во-первых, это новый мощный виток укрепления рубля, обеспечивший снижение доллара ниже отметки в 50 рублей, а евро в 52,5 рубля за штуку, а так же последовавший в конце недели корректирующий очень резкий провал рубля (по доллару до уровней 52,5, а по евро до 56,5 рублей). Тем самым был завершен этап ослабления доллара с уровней 70 до 50 рублей. По евро снижение от декабрьских пиков стало почти двукратным. Не удивительно, что подскок после сильного снижения валют был достаточно активным. Ставшее уже слишком сильным укрепление национальной валюты было приостановлено после выступления президента страны. Эти полеты рубля и стали основным эмоциональным фоном конца прошедшей недели. Дальнейшая судьба рубля будет зависеть, в том числе, и от предстоящих решений Банка России, который 30 апреля будет рассматривать новый уровень процентных ставок. Ведь именно высокая ставка стала одной из причин укрепления национальной валюты. Многие склоняются к мнению, что на этот раз ключевая ставка будет снижена еще на 2%.

Фондовый рынок вновь был немного в тени валютных колебаний. Индекс РТС почти всю неделю провел выше 1000 пунктов. На фоне укрепления курса рубля индекс РТС поднимался почти до 1068 пунктов, но на пятничном поскоке доллара вновь спикировал ниже отметки 1000 пунктов. Корпоративные новости тоже «поддают жару» в колебания цен отдельных акций. На этот раз можно было выделить дивидендную струю. Приближение сезона дивидендных выплат несет не только положительные новости. Особенно яркой страницей разочарований по этому поводу стало известие о том, что Сбербанк по итогам 2014 года выплатит дивиденды на уровне 45 копеек на акцию, что значительно ниже 3,2 рублей, выплаченных по итогам 2013 года. Неудивительно, что акции Сбербанка в пятницу рухнули. Префы потеряли в цене 7%, а обыкновенные акции — более 5%. Глава Сбербанка объяснил решение о снижении дивидендных выплат заботой о достаточности капитала банка. Есть еще ряд компаний, в которых дивиденды пока не рекомендованы советом директоров для утверждения собранием. После Сбербанка инвесторы на рынке будет с большей осторожностью относиться к «инвест. идее» ожиданий хороших дивидендных выплат. С подобными соображениями могут быть связаны откаты цен по потенциально высоко дивидендным бумагам. Для убедительности рекомендуется посмотреть на префы Сургутнефтегаза.

Нефть

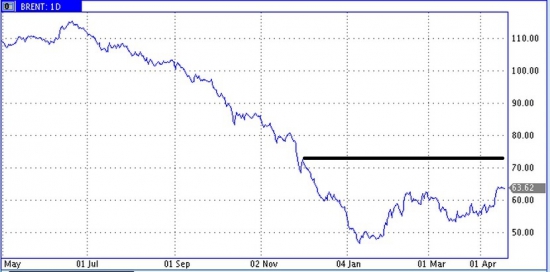

Второй темой недели был сильный рост цен на нефть, которые замахнулись на февральские максимумы как по американской нефти WTI, таки и по европейской нефти Brent. И это происходило на фоне противоречивого и довольно плотного новостного фона, включающего подновление геополитических раскладов на Ближнем Востоке, известия об увеличении на 1,2 млн. баррелей в сутки объемов добычи со стороны стран ОПЕК, открытии «нового» месторождения нефти в Англии и ряда других важных событий. Но наиболее сильным настроением было ожидание скорых известий о начале торможения роста добычи нефти в США. Для таких ожиданий веской причиной остается продолжающееся сокращение числа действующих буровых установок на сланцевых месторождениях. Признаков торможения роста добычи ждут уже к маю. Собственно об этом повествовал последний месячный обзор от EIA. Но на ближайшее время, возможно, как раз известия о реальной динамике добычи нефти в США и будут основной новостью на рынке нефти. А пока преобладающим настроением остается ожидание похода нефтяных цен в сторону отметок 70-73 доллара за баррель по нефти марки Brent. Напоминанием об этом остается сохраняющееся контанго на рынке нефтяных фьючерсов.

Календарь

Из макроэкономического фона наступающей недели можно обратить внимание на выход следующих важных показателей:

- Понедельник – индекс роста цен производителей в Германии. Европа давно борется со слабым ростом цен, и указанный индекс для ведущей экономики будет влиять на проведение стимулирующей политики ЕЦБ.

- Вторник – Индекс экономических настроений ZEW в Германии.

- Среда – торговый баланс Японии, потребительское доверие в Евросоюзе, в США — данные о мартовском значении продаж домов на вторичном рынке, выйдут еженедельные данные о запасах нефти.

- Четверг – иностранные инвестиции в ценные бумаги Японии. Индекс PMI Китая от HSBC. Торговый баланс Швейцарии. После недавнего резкого укрепления швейцарского франка показатели внешней торговли Швейцарии приковывают внимание рынков. Выйдет индекс потребительского доверия Германии, апрельские показатели PMI для Германии и Евросоюза. В США, как обычно по четвергам, наиболее важным будет выход значения первичных обращений за пособиями по безработице. Будут опубликованы значения числа проданных в марте новых домов.

- Пятница – индекс делового оптимизма IFO Германии, Заказы на товары длительного пользования в США.

Зарубежный корпоративный фон на наступающей неделе будет достаточно плотным за счет продолжающегося выхода корпоративной отчетности по итогам 1 квартала 2015 года. На наступающей неделе можно обратить внимание на ожидающийся вал отчетов гигантов корпоративного бизнеса, таких как Halliburton (20.04), Morgan Stanley (20.04), IBM (20.04), Verizon (21.04), Baker Hughes (21.04), DuPont (21.04), Yahoo (21.04), Boeing (22.04), Coca-Cola (22.04), McDonald’s (22.04), AT&T (22.04), General Motors (23.04), PepsiCo (23.04), Procter & Gamble (23.04), 3М (23.04), Caterpillar (23.04), Amazon.com (23.04), Google (23.04), Starbucks (23.04). По результатам выходящих отчетов уже в конце наступающей недели будет понятно то, насколько «задался» первый квартал для финансового благополучия корпоративного сектора. Пока плотно выходившие на прошлой неделе отчеты не очень радовали рынок. Впрочем, рынок давно привык держаться не на реальных успехах компаний, но на ожиданиях, а так же на тех деньгах, которые компании возвращают акционерам через дивидендные выплаты, и, особенно интенсивно в последнее время, через обратный выкуп акций.

Наши компании тоже все активнее начнут показывать операционные, а затем и финансовые результаты по итогам первого квартала 2015 года. Из внутренних корпоративных событий недели можно обратить внимание на:

- Выход отчетностей за 1 кв. 2015 года по международным стандартам X5 Retail Group (21.04), Магнита (22.04), Северсталь (23.04), Россетей (24.04), ТГК-1 (26.04)

- Выход отчетности по РСБУ за 1 кв. 2015 от Интер РАО,

- Публикацию производственных результатов за 1 кв. 2015 года: EVRAZ (20.04), АЛРОССА (21.04), РусГидро (23.04), Лента (23.04).

- ГОСА проведет НОВАТЭК (24.04) и СИБКР (24.04), а внеочередные собрания акционеров проведут: Мегафон (20.04), Нижнекамскнефтехим (22.04), ВСМПО-Ависма (24.04).

- Закрытие реестра для участия в ГОСА у компаний: Сбербанк (20.04), Интер РАО (20.04), Фосагро (20.04), Иркутскэнерго (21.04), Банк Возрождение (21.04), Волжской ТГК (24.04) .

- Заседание совета директоров Акрона (20.04), Кузбасской топливной компании (20.04), ТГК-1 (22.04), Иркутскэнерго (22.04), ТМК (23.04), Наблюдательного совета АЛРОССА (23.04), .

Так что локальных тем для игроков будет достаточно.

Фондовый рынок.

Открытие рынка в понедельник пока в основном корректировало сильное движение конца прошлой недели. Так, по доллару произошло существенное снижение (более чем на рубль относительно максимумов конца торгов прошлой недели). Индекс РТС, повинуясь движению рубля, отскочил вверх на 20 пунктов. Но и рублевые цены тоже слегка подросли. Индекс ММВБ прибавил с утра около 1%. Одним из локальных аргументов для оптимистов было снижение в понедельник на 1% (с 19,5% до 18,5%) нормы резервирования для китайских банков. На этом известии еще немного подросли цены на нефть. Однако долгосрочно снижение норм резервирования вместе с ограничениями для роста фондового рынка должны вызывать повышенную настороженность. Тем не менее с утра в понедельник по большинству акций цены показывали плюс. Но складывающийся оптимизм очень зыбкий. И даже вожделенную ставку на рост индекса РТС до 1200 пунктов (до верхней границы долгосрочного коридора) без «стопов» делать крайне нежелательно. Тем более что индекс РТС в пятницу сильно припугнули резким укреплением доллара. У него достаточно велик шанс ограничиться пока достижением прошлой недели — уровнем 1067 пункта.

теги блога Николай Подлевских

- API

- EIA

- QE

- SPR

- WTI

- активные буровые

- Акции

- Банк России

- Башнефть

- буровые

- Буровые в США

- Венесуэла

- газ

- Газпром

- графики

- Греция

- дивиденды

- добыча

- добыча в США

- доллар

- евро

- Европа

- ежемесячник

- ЕЦБ

- запасы

- Запасы в США

- запасы нефти в США

- ЗВР

- золото

- инфляция

- Ирак

- Иран

- календарь

- Канада

- квоты

- Китай

- ключевая ставка

- консолидация

- Крым

- Ливия

- месячный обзор

- Мечел

- ММВБ

- МЭА

- Неделя

- нефть

- ожидания

- опек+

- Отчеты

- оффтоп

- переговоры

- перспективы

- подскок цен

- поставки газа

- провал цен

- прогноз

- прогнозы

- Путин

- Распродажи

- Роснефть

- Россия

- рост запасов в США

- рост цен

- РТС

- рубль

- рынки

- рынок

- Рынок энергоносителей

- СА

- санкции

- сланцы

- снижение

- снижение цен

- снижение цен на нефть

- события

- СПГ

- спред

- Ставка

- ставки

- США

- ТА

- текущее

- тенденции

- тренды

- Украина

- факторы

- фондовый рынок

- ФР

- ФРС

- ЦБ

- ЦБ РФ

- цена

- цены

- цены на газ

- цены на нефть

- цены нефти

- Экспирация

- Энергетика

- Энергоносители

- Южный поток

Вы продолжаете настаивать, что снижение количества буровых вызовет рост цен на нефть?

Я повторю: Пиндосы не дураки. Снижают бурение, так как ожидают спад спроса (Китай и пр.).

у вас какой источник?

Уже сколько дней на месте почти стоит.

Утаптывают или дно или потолок.

Позицию набирают.

Но спор у нас был неделю назад о влиянии количества буровых на цену.

С тех пор рост? Большой?

Мы же не смотрим за 10 лет. Отсчет веду от времени спора и вашего прогноза.

Можем через месяц еще обсудить.

За последний месяц буровые снижаются, а запасы и добыча растет.

Почему? Да потому что буровые, это ввод НОВЫХ скважин и все.

Старые выходят из эксплуатации? Да, но меньшими темпами, чем СЕЙЧАС бурят.

Какие выводы? У нас с Николаем разные. Я считаю. что пиндосы, предвидя снижение спроса не бурят новые. Зачем, чтобы простаивали?

Маленькое дополнение: Пробуренная, но не использованная скважина требует затрат на консервацию и поддержание ее в рабочем состоянии. И немалых.

Второе дополнение: Восстановить темпы бурения при наличии оборудования и инфраструктуры. раз плюнуть. Спецы пишут. что выйти опять на максимумы бурения надо 1-1,5 месяца. Пустяк.

Не согласен со спецами. Это же не дрель все же. А идет ли бурение темпами достаточными для поддержания пендосовского уровня добычи для 2014 года?