SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. dendrello

Анализ Промсвязьбанка и выпуска облигации ПромСвязьБанк-06бо (Обновленный с учетом данных БО по МСФО)

- 01 ноября 2014, 10:57

- |

Промсвязьбанк» — один из крупнейших российских частных банков. Полное наименование: Открытое акционерное общество «Промсвязьбанк». Кроме того, в деловой практике часто используется сокращение ПСБ. Штаб-квартира — в Москве.

По размеру активов «Промсвязьбанк» на 2014 год занимает 11-е место среди российских банков. В актуальном рейтинге журнала «The Banker» по итогам 2012 года «Промсвязьбанк» входит в 500 крупнейших банков мира по размеру собственного капитала (433 место).

Клиентами банка являются более 93.000 российских предприятий, а количество розничных клиентов превышает 1,2 млн. человек. Региональная сеть «Промсвязьбанка» насчитывает 302 точки продаж, свыше 5300 банкоматов (включая сети банков-партнёров) и 157 терминалов самообслуживания по всей России. Продукты и услуги представлены в подавляющем большинстве регионов, охватывающих порядка 88 % населения России. «Промсвязьбанк» также имеет филиал на Кипре и представительства в Китае, Индии, Казахстане и на Украине. В конце 2013 года был открыт офис в Швейцарии, также банк планирует начать работу в Гонконге.

Рассмотрим отчетность за первое полугодие 2014 года по РСБУ.

По данным предварительного бухгалтерского баланса Промсвязьбанка за 1-е полугодие 2014 года прибыль составила 3,0 млрд. руб., по сравнению с прибылью в размере 4,0 млрд. руб. за аналогичный период прошлого года.

Чистый процентный доход вырос на 12% за 1-е полугодие 2014 года по сравнению с 1-м полугодием 2013 года и составил 17,5 млрд. руб. Чистый комиссионный доход увеличился на 44% за 1-е полугодие 2014 года и достиг 6,2 млрд. руб. Операционные доходы (прибыль до вычета резервов на возможные потери, операционных расходов и расходов по налогам) за 1-е полугодие 2014 года выросли на 13% и составили 27,1 млрд. руб., а операционные расходы выросли лишь на 1% до 15,9 млрд. руб.

Основной причиной сокращения прибыли в 1-м полугодии относительно аналогичного периода прошлого года стали убытки по ценным бумагам, полученные в 1-м квартале 2014 года, а также увеличение отчислений в резервы на возможные потери по ссудам в 1-м полугодии 2014 года по сравнению с аналогичным периодом прошлого года. По состоянию на 1 июля 2014 года активы Промсвязьбанка составили 779 млрд. руб., увеличившись на 5,6% по сравнению с началом года.

Показатели ликвидности продолжают находиться на комфортном уровне. Так, нормативы мгновенной и текущей ликвидности Н2 и Н3 на 1 июля 2014 года составили, соответственно 42% и 77%, превышая минимально установленные Банком России уровни в 15% и 50% соответственно.

Кредитный портфель юридических лиц вырос на 10% до 543 млрд. руб. по сравнению с данными на начало 2014 года. Основной прирост произошел за счет привлечения новых высококачественных заемщиков, а эффект от девальвации рубля в 1-м квартале был компенсирован ростом курса российской валюты во 2-м квартале текущего года. Кредитный портфель физических лиц составил 92 млрд. руб., увеличившись на 21% по сравнению с 1 января 2014 года. Около половины роста розничного кредитного портфеля во 2-м квартале пришлось на разовые сделки с клиентами private banking. Без учета этих сделок рост кредитного портфеля физических лиц составил бы 13% за 1-е полугодие 2014 года. Чистая ссудная задолженность (после вычета резервов и без учета межбанковских кредитов) увеличилась на 11% относительно данных на конец 2013 года и составила 600 млрд. руб. на 1 июля 2014 года.

В целях сокращения волатильности операционного дохода Банк сократил портфель ценных бумаг на 36% по итогам 1-го полугодия 2014 года. Размер портфеля составил 37 млрд. руб. на 1 июля 2014 года, а его доля в активах снизилась с 8% на начало 2014 года до 5% на конец 2-го квартала 2014 года.

По итогам 1-го полугодия 2014 года совокупный объем депозитов клиентов (как физических, так и юридических лиц) вырос на 3% по сравнению с данными на начало года и составил 563 млрд. руб. Депозиты юридических лиц выросли на 6% (по 3% в 1-м и во 2-м кварталах), а депозиты физических лиц сократились на 2% по сравнению с данными на начало 2014 года за счет оттока депозитов в марте 2014, однако, уже во 2-м квартале рост вкладов физических лиц составил 3%. Доля депозитов до востребования в общей сумме средств клиентов выросла за 1-е полугодие 2014 года с 31% до 32%.

Как видно из вышесказанного показатели компании по РСБУ достаточно хорошие. Снижение прибыли произошло из-за резкого снижения фондового рынка в первом квартале 2014 года, что повлекло за собой снижение стоимости вложения компании в ценные бумаги. По другим показателям наблюдается хороший рост.

Перейдем к отчетности по МСФО.

Процентные доходы составили 37,4 млрд. руб. на 19,8% процентов выше, чем за аналогичный период прошлого года (31,2 млрд. руб.). Процентные расходы составили 21 млрд. рублей, что на 20,3% выше показателя прошлого года. Чистые процентные доходы увеличились на 19,27% (16,38 против 13,733 млрд. руб.). Чистый коммисионный доход увеличился на 39,97 % с 4,488млрд. руб до 6,282 млрд. руб. Операционный доход составил 21,405 млрд. рублей, что на 14,44% выше показателя за аналогичный период в прошлом году.(18,703млрд. рублей.

Прибыль после налогообложения сильно сократилась по сравнению с прошлым годом и составила 695 миллионов долларов против 5,475 млрд. рублей. Причем уменьшения прибыли произошло во втором квартале, так как по итогам первого квартала она составила 3,245 млрд. рублей и по этому показателю превзошла показатель прошлого года 2,778 млрд. рублей.

Снижение прибыли произошло из-за увеличения резерва под обесценение кредитов, которое по итогам первого полугодия 2014 года составило 9,381 млрд. рублей, что выше в 3,49 раза соответствующего показателя прошлого года. Это произошло из-за ухудшения состояния всего банковского сектора и в данном случае показатели промсвязьбанка намного лучше, чем у других банков. С учетом большого объема наличности в 75 млрд.рублей я не считаю, что у банка возникнут проблемы с погашением своих обязательств в ближайшие несколько лет.

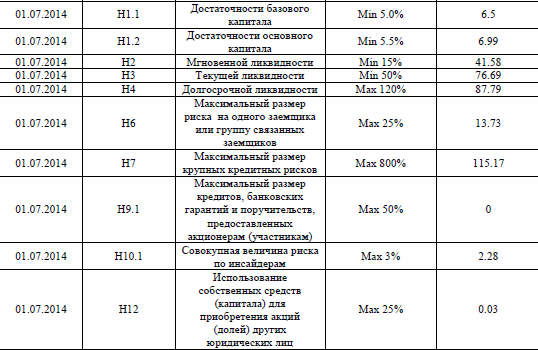

Теперь давайте рассмотрим нормативные показатели банка.

По состоянию на 01.01.2014 г. норматив Н1 составил 11,7%, на 01.07.2014 г. норматив Н1.0 составил 10,61%, при допустимом значении >=10%. Сокращение норматива Н1.0 в 1-м полугодии 2014 года по сравнению с нормативом Н1 на конец 2013 года связано в основном с изменением методологии расчета показателя достаточности капитала (переход на Базель III), а также с ростом активов, взвешенных с учетом риска в 1-м полугодии 2014 года.

Норматив мгновенной ликвидности Н2 на 01.01.2014 г. составил 40,5%, на 01.07.2014 41,6% при допустимом значении >=15%. Устойчивое положение Промсвязьбанка с точки зрения ликвидности в 2013 году и по итогам 1-го полугодия 2014 года объясняется более жесткими внутрибанковскими требованиями к ликвидности, чем у Центрального банка Российской Федерации, поэтому Банк с большим запасом выполняет нормативы Центрального банка Российской Федерации.

Значительное превышение показателя норматива мгновенной ликвидности Н2 на протяжении длительного периода над установленным значением в 15% говорит о стабильной позиции Банка с точки зрения ликвидности.

Норматив текущей ликвидности Н3 на 01.01.2014 г. составил 73,7%, на 01.07.2014 г. 76,7% при допустимом значении >=50%. Ситуация с нормативом текущей ликвидности (Н3) аналогична ситуации с нормативом мгновенной ликвидности, описанной выше.

По остальным нормативам банк выполняет все требования и значительно их превосходят. По показателям ликвидности компания выполняет все требования, поэтому качество заемщика очень хорошее. Поэтому целесообразно рассмотреть интересные выпуски облигаций данной компании.

Полный анализ представлен на сайте

и будет обновляться по мере выхода отчтетов компании.

52 |

1 комментарий

Только надежность www.analizbankov.ru/bank.php?BankRegn=3251&BankMenu=analyze&PokId=5372 стремительно ухудшается

- 02 ноября 2014, 13:27

Читайте на SMART-LAB:

Сильный евро как проблема: сигнал ЕЦБ ограничивает рост EUR/USD

EUR/USD попытался закрепиться в районе 1,200, но во второй половине сессии откатился, удерживаясь в хрупком диапазоне 1,1950-1,20. На дневном...

29 января 2026, 18:16

Big Day уже сегодня!

Друзья, всем привет! ⚡️Долгожданный день настал — наш ежегодный Big Day пройдет сегодня ! Из первых уст вы узнаете:

✅ Ключевые успехи и...

29 января 2026, 10:28

теги блога Денис

- AAPL

- Alcoa

- Alibaba

- amgen

- amgn

- APPLE

- Baidu

- bank

- Bidu

- BIIB

- Biogen

- biotech

- biotechnology

- canada

- china

- COMEX

- CQQQ

- dividend

- ETF

- EWT

- gas

- GILD

- gilead

- Gilead Sciences

- Gold

- GOOGL

- GTAT

- ibb

- internet

- japan

- KMI

- MBT

- mlp

- NASDAQ

- ne

- NYSE

- oil

- RCI

- remx

- rig

- shares

- silver

- sne

- sony

- technology

- tencent

- tradingview

- transocean

- TSE

- TTWO

- usa

- Wells Fargo

- WFC

- адр

- акции

- алроса

- алюминий

- американский рынок

- анализ кредитоспособности

- анализ облигаций

- банк

- биотехнлогии

- биотехнологии

- внешпромбанк

- депозиты

- дивиденды

- дивиденды 2015

- еврооблигации

- золото

- идея

- ИИС

- инвестиции

- индивидуальные инвестиционные счета

- канада

- Китай

- МосБиржа

- МТС

- новости

- новости рынков

- Облигации

- Пересвет

- Полиметалл

- промсвязьбанк

- редкоземельные металлы

- российский рынок

- северсталь

- серебро

- Сланцевая революция

- су-155

- сша

- Тайвань

- татфондбанк

- Технологии

- торговля

- Уралкалий

- финансовые инструменты

- фьючерс

- хмао

- южная корея

- яндекс