SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. fondbull

Торгуешь серебром ― ориентируйся на хедж-фонды!

- 12 ноября 2013, 19:21

- |

Серебро вплотную приблизилось к нижней границе торгового канала $21-23 за унцию, в котором оно пребывает около двух месяцев. Любая консолидация рано или поздно заканчивается, и инвесторам самое время оценить возможности зарождения нового среднесрочного тренда.

Фундаментальный анализ дает смешанные оценки дальнейших перспектив драгоценного металла. Стабильный инвестиционный спрос, а также рост промышленного потребления металла не способны компенсировать существующий профицит на рынке физического серебра в условиях постоянно увеличивающегося предложения.

По оценкам компании BMO Research, в 2017 году за счет снижения объемов добычи на 39 млн унций и, соответственно, поставок на мировой рынок на 56,2 млн унций предложение серебра будет превышать спрос на 111 млн унций, а в 2014 году ― на 166 млн унций. BMO Research видит предложение в 2013-2014 году как стабильно высокое, а сокращение показателя в последующие годы использует для повышения долгосрочных прогнозов средних цен на серебро с $18,5 до $21 за унцию. То есть в ближайшее время компания не видит особых перспектив у драгоценного металла с точки зрения предложения, а восстановление котировок прогнозирует к 2015-2017 годам.

Вместе с тем, по информации Института серебра, профицит на рынке металла в 2012 году составлял 201,5 млн унций, что выше, чем оценка BMO Research в 166 млн унций на 2014 год. На мой взгляд, ключевым моментом здесь является способность спроса вообще и инвестиционного спроса в частности поддерживать текущий дисбаланс на рынке, не позволяя ему увеличиваться.

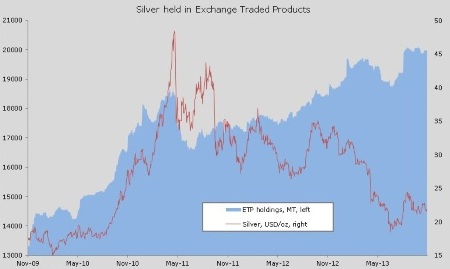

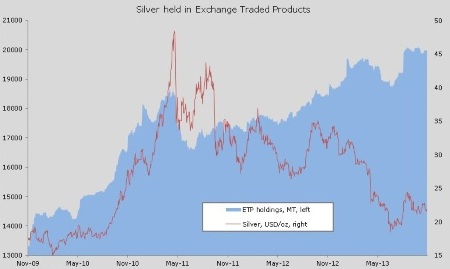

Пока инвесторы в физический актив не заставляют сомневаться в стабильно высоком интересе с их стороны. Запасы специализированных биржевых фондов лишь на 0,7% отошли от уровня исторического максимума в 20,1 тыс. тонн и за последние три недели и к 8 ноября выросли более чем на 100 тонн.

Источник: Bloomberg.

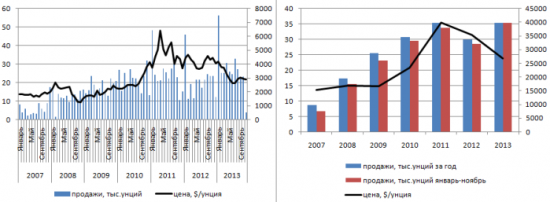

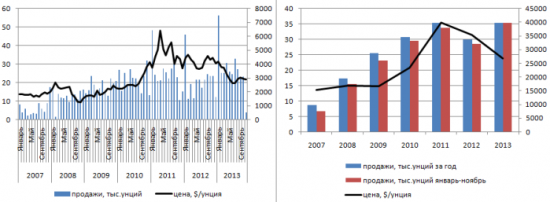

Нестабильность котировок особенно не беспокоит покупателей серебряных монет. Активность покупателей приводит к тому, что в текущем году может быть установлен новый рекорд по объему продаж.

Динамика продаж серебра Американским монетным двором, тыс. унций

Источник: US Mint, расчеты Инвесткафе.

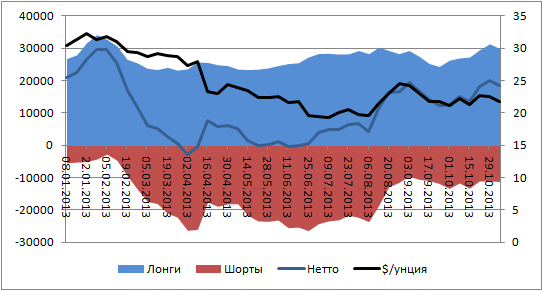

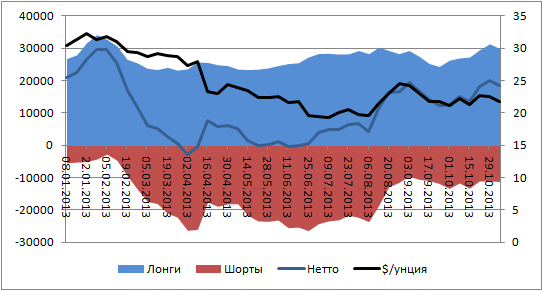

Любопытной представляется ситуация, возникшая на срочном рынке. В период консолидации хедж-фонды и прочие крупные институциональные инвесторы, как правило, накапливают позиции с целью дальнейшего прорыва и формирования нового тренда. О том, что это за позиции, позволяет судить отчетность COT.

Источник: CTFC, расчеты Инвесткафе.

С начала сентября, то есть с момента образования консолидации на рынке, валовые лонги выросли на 8,9%, шорты ― на 6,1%, в результате чего чистые длинные позиции увеличились на 10,6%. Это дает определенные надежды на то, что крупные институциональные инвесторы все же ориентируются на дальнейшее восстановление цен.

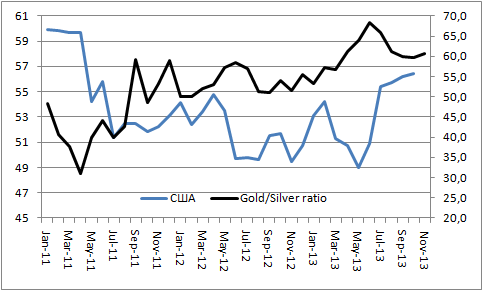

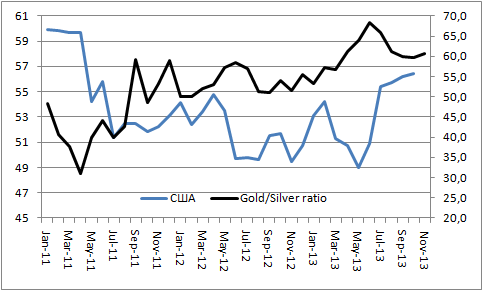

Увы, динамика деловой активности в США особых шансов «быкам» не оставляет. Показатель обратно коррелирует с коэффициентом gold/silver ratio, а его возможное замедление в связи с временной приостановкой работы американского правительства в октябре позволяет рассчитывать на дальнейший рост коэффициента. Это может происходить только в случае падения котировок обоих драгоценных металлов, так как в случае роста более волатильное серебро будет находиться в выигрышной позиции, что проведет к повышению gold/silver ratio.

Динамика деловой активности от ISM и gold/silver ratio

Источник: FX Team, Reuters, расчеты Инвесткафе.

По моему мнению, инвесторам в серебро необходимо быть крайне осторожными и либо на некоторое время отложить покупки, либо рассчитывать на хедж-фонды и формировать лонги при неспособности котировок выйти за пределы торгового канала $21-23 за унцию. Таким образом, временное падение ниже поддержки на $21 с последующим возвратом в текущий торговый диапазон может быть использовано для открытия длинных позиций.

По мнению руководителя аналитического отдела ГК ForexClub Николая Ивченко, серебро подошло к своему уровню поддержки $21 за тройскую унцию. Аналитики компании допускают дальнейшее снижение стоимости металла до $19-20 за унцию в перспективе месяца на фоне снижающегося инфляционного давления в ведущих экономиках. В частности, невысокие темпы роста потребительских цен зафиксированы в еврозоне и Великобритании. Позитивная экономическая статистика из Штатов, повышающая вероятность сокращения мер стимулирования (QE3), также на на руку рынку металлов.

Фундаментальный анализ дает смешанные оценки дальнейших перспектив драгоценного металла. Стабильный инвестиционный спрос, а также рост промышленного потребления металла не способны компенсировать существующий профицит на рынке физического серебра в условиях постоянно увеличивающегося предложения.

По оценкам компании BMO Research, в 2017 году за счет снижения объемов добычи на 39 млн унций и, соответственно, поставок на мировой рынок на 56,2 млн унций предложение серебра будет превышать спрос на 111 млн унций, а в 2014 году ― на 166 млн унций. BMO Research видит предложение в 2013-2014 году как стабильно высокое, а сокращение показателя в последующие годы использует для повышения долгосрочных прогнозов средних цен на серебро с $18,5 до $21 за унцию. То есть в ближайшее время компания не видит особых перспектив у драгоценного металла с точки зрения предложения, а восстановление котировок прогнозирует к 2015-2017 годам.

Вместе с тем, по информации Института серебра, профицит на рынке металла в 2012 году составлял 201,5 млн унций, что выше, чем оценка BMO Research в 166 млн унций на 2014 год. На мой взгляд, ключевым моментом здесь является способность спроса вообще и инвестиционного спроса в частности поддерживать текущий дисбаланс на рынке, не позволяя ему увеличиваться.

Пока инвесторы в физический актив не заставляют сомневаться в стабильно высоком интересе с их стороны. Запасы специализированных биржевых фондов лишь на 0,7% отошли от уровня исторического максимума в 20,1 тыс. тонн и за последние три недели и к 8 ноября выросли более чем на 100 тонн.

Источник: Bloomberg.

Нестабильность котировок особенно не беспокоит покупателей серебряных монет. Активность покупателей приводит к тому, что в текущем году может быть установлен новый рекорд по объему продаж.

Динамика продаж серебра Американским монетным двором, тыс. унций

Источник: US Mint, расчеты Инвесткафе.

Любопытной представляется ситуация, возникшая на срочном рынке. В период консолидации хедж-фонды и прочие крупные институциональные инвесторы, как правило, накапливают позиции с целью дальнейшего прорыва и формирования нового тренда. О том, что это за позиции, позволяет судить отчетность COT.

Источник: CTFC, расчеты Инвесткафе.

С начала сентября, то есть с момента образования консолидации на рынке, валовые лонги выросли на 8,9%, шорты ― на 6,1%, в результате чего чистые длинные позиции увеличились на 10,6%. Это дает определенные надежды на то, что крупные институциональные инвесторы все же ориентируются на дальнейшее восстановление цен.

Увы, динамика деловой активности в США особых шансов «быкам» не оставляет. Показатель обратно коррелирует с коэффициентом gold/silver ratio, а его возможное замедление в связи с временной приостановкой работы американского правительства в октябре позволяет рассчитывать на дальнейший рост коэффициента. Это может происходить только в случае падения котировок обоих драгоценных металлов, так как в случае роста более волатильное серебро будет находиться в выигрышной позиции, что проведет к повышению gold/silver ratio.

Динамика деловой активности от ISM и gold/silver ratio

Источник: FX Team, Reuters, расчеты Инвесткафе.

По моему мнению, инвесторам в серебро необходимо быть крайне осторожными и либо на некоторое время отложить покупки, либо рассчитывать на хедж-фонды и формировать лонги при неспособности котировок выйти за пределы торгового канала $21-23 за унцию. Таким образом, временное падение ниже поддержки на $21 с последующим возвратом в текущий торговый диапазон может быть использовано для открытия длинных позиций.

По мнению руководителя аналитического отдела ГК ForexClub Николая Ивченко, серебро подошло к своему уровню поддержки $21 за тройскую унцию. Аналитики компании допускают дальнейшее снижение стоимости металла до $19-20 за унцию в перспективе месяца на фоне снижающегося инфляционного давления в ведущих экономиках. В частности, невысокие темпы роста потребительских цен зафиксированы в еврозоне и Великобритании. Позитивная экономическая статистика из Штатов, повышающая вероятность сокращения мер стимулирования (QE3), также на на руку рынку металлов.

34 |

Читайте на SMART-LAB:

XAU/USD: геополитическая премия была растеряна под давлением USD

Золото почти весь прошедший период провело в попытках восстановить понесенные потери после резкой коррекции, но так и не смогло перебить свой...

13:46

Сделки в портфеле ВДО - покупаем ПКО СЗ БО-06 (YTM 28,71)

Покупаем облигации ПКО СЗА БО-06 (RU000A10EC48, ВВ-, YTM 28,71) в портфель PRObonds ВДО на 0,5% от активов. Покупка сегодня на первичных...

12:58

«Ренессанс страхование» запускает сервис проверки юридической чистоты сделок с недвижимостью с гарантией выплаты компенсации

«Ренессанс страхование» вывел на рынок сервис, объединяющий юридическую экспертизу документов при покупке недвижимости и страховую защиту...

11:40

Нефтяной срез: выпуск №8. Перекрытие Ормузского пролива + рост цен на нефть против слабых отчетов за 4-й квартал 2025 и 1-й квартал 2026? Ищем лучших в все еще слабом секторе

Продолжаю выпускать рубрику — Нефтяной срез. Цель: отслеживать важные бенчмарки в нефтяной отрасли, чтобы понимать куда дует ветер. Прошлый пост:...

05 марта 2026, 19:45

теги блога Инвесткафе

- Forex

- IPO

- LKOH

- odva

- rtkm

- Абрау-Дюрсо

- Автоваз

- акции

- анализ

- аналитика

- Армада

- АФК Система

- Банк Возрождение

- Банк ВТБ

- Банк Москвы

- банки

- Башнефть

- валюта

- валюта прогноз

- валюта рекомендации

- вебинар

- вклады

- ВТБ

- ВТО

- Вторресурсы

- Вымпелком

- выручка

- газ

- Газпром

- Газпромнефть

- депозиты

- дивиденды

- дивиденды 2012

- доллар

- Евро

- еврозона

- евросоюз

- ЕЦБ

- Живой офис

- золото

- Инвестидеи

- инвестиции

- инвесткафе

- Интер РАО ЕЭС

- инфляция

- Иркутскэнерго

- ИСКЧ

- Китай

- котировки

- кризис

- КТК

- Лукойл

- Мечел

- ММВБ

- модельный портфель

- МТС

- Мультисистема

- Навальный

- нефть

- НЛМК

- НМТП

- Новатэк

- О2ТВ

- обзор рынка

- Облигации

- операционные результаты

- отчетность

- оффтоп

- Полюс Золото

- приватизация

- прогноз

- Путин

- РАО ЭС Востока

- Распадская

- РЖД

- рнт

- Роллман

- Роснефть

- Россия

- Ростелеком

- РусГидро

- Сбербанк

- Северсталь

- Соллерс

- статистика

- Сургутнефтегаз

- Татнефть

- ТГК

- технический анализ

- торговля

- Трансконтейнер

- трейдинг

- Украина

- Уралкалий

- Фармсинтез

- Фармстандарт

- Финотдел

- фондовый рынок

- фундаментальный

- Электроэнергетика