SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. EmeraldResearch

Мировой опыт: как инвестируют десятки триллионов $$ пенсионных накоплений

- 12 ноября 2025, 00:02

- |

Друзья, приветствую! Ознакомился с глобальным исследованием пенсионных активов от Thinking Ahead Institute. Делюсь самыми интересными, на мой вкус, тезисами.

Источник: www.thinkingaheadinstitute.org/research-papers/global-pension-assets-study-2025/

- $63 трлн совокупные пенсионные активы в 195 странах под управлением пенсионных фондов;

- 33,5% мирового благосостояния сосредоточено в пенсионных накоплениях.

Источник: www.thinkingaheadinstitute.org/research-papers/global-pension-assets-study-2025/

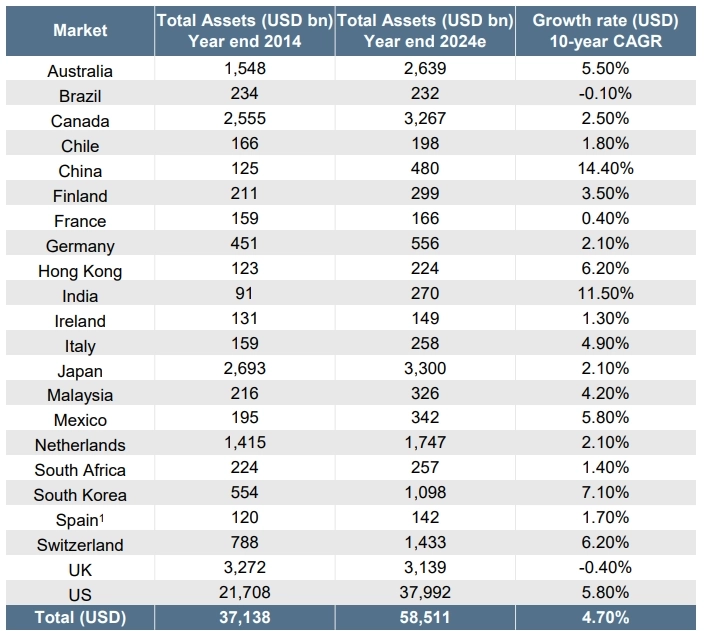

- $58,5 трлн — пенсионные активы, приходящиеся на ТОП-22 страны;

- $53,5 трлн — пенсионные активы, приходящиеся на ТОП-7 стран: США, Япония, Канада, Великобритания, Австралия, Нидерланды, Швейцария;

- $38 трлн — пенсионные активы, приходящиеся на США.

Население ТОП-7 стран старше 18 лет в совокупности составляет более 500 млн человек, пенсионные накопления в пересчете на одного совершеннолетнего в среднем должны составлять около $107 тыс., при этом молодые имеют совсем небольшие накопления, а люди старшего возраста будут иметь более внушительные счета (в странах с развитой пенсионной системой часть зарплаты людей перечисляется на накопление пенсии, накопления инвестируются в финансовые инструменты).

Самые большие пенсионные сбережения относительно ВВП в Швейцарии, они составляют 150% ВВП. Если бы граждане России могли накопить в качестве пенсионных сбережений 150% ВВП, то активы наших НПФ превысили бы 300 трлн рублей, что в 25 раз превышает запланированные на 2025 год расходы Социального фонда России на выплату пенсий, в 25 раз больше российского ФНБ и в 7 раз больше расходной части федерального бюджета РФ. Никакой бюджет даже близко не способен обеспечить уровень благосостояния граждан больше них самих.

Источник: www.thinkingaheadinstitute.org/research-papers/global-pension-assets-study-2025/

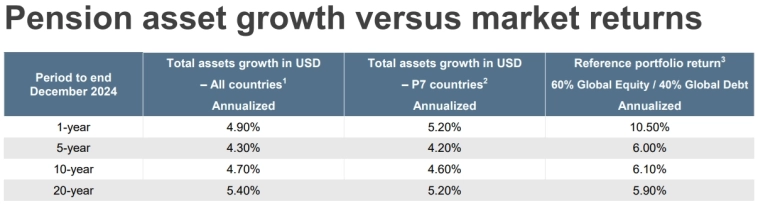

- 4,6% — среднегодовой долларовый прирост пенсионных накоплений в ТОП-7 странах за последние 10 лет;

- 5,2% — среднегодовой долларовый прирост пенсионных накоплений в ТОП-7 странах за последние 20 лет.

Эти цифры включают как доход от инвестиций, так и учитывают пополнения и изъятия денег, авторы исследования утверждают, что пополнения и изъятия незначительно повлияли на результат, видимо, поэтому приводят сравнение с портфелем 60:40 (акции/облигации), который является эталоном для пенсионных фондов.

Это не кажется впечатляющим результатом, но здесь важно понимать цели пенсионной системы. Первая цель любой пенсионной системы не дать помереть с голода, вторая цель — попробовать накопить денег на более-менее сносное существование и не потерять эти деньги, эти две вполне прозрачные цели состыкуются с третьей, не очевидной составляющей, пенсионные фонды — крупнейшие кредиторы для правительств и источник длинных денег в экономике (тех самых, о которых мечтает бизнес в России и которые не очень умные, но очень алчные люди хотят получить от ЦБ), поэтому пенсионные фонды инвестируют достаточно консервативно.

Источник: www.thinkingaheadinstitute.org/research-papers/global-pension-assets-study-2025/

За последние 20 лет среди ТОП-7 стран заметнее всего приросли пенсионные накопления Австралийцев (+377%) и США (+225%), наименьший рост случился для Японии (+12%) и Великобритании (+79%).

Источник: www.thinkingaheadinstitute.org/research-papers/global-pension-assets-study-2025/

А вот данные за 10 лет по ТОП-22 странам. Лучшие результаты у Китайцев, а худшие у Англичан (они в убытках), но как так вышло, в отчете не написано, предположу, что все же в Китае мог быть эффект низкой базы, а англичане кредитовали правительство на не самых интересных условиях.

Кстати, ВЭБ.РФ по моей накопительной пенсии за 10 лет заработал +200% или чуть более 11,5% годовых, что выше инфляции, но в долларах цифры будут скромнее — порядка 1,9%, что лучше, чем у Англичан, Испанцев или Французов, а ведь ВЭБ.РФ инвестирует в облигации и депозиты и это с учетом девальвации рубля.

Источник: www.thinkingaheadinstitute.org/research-papers/global-pension-assets-study-2025/

Теперь посмотрим на распределение активов. Профиль инвестирования сильно отличается в зависимости от страны. Так, пенсионные фонды Австралии и США являются держателями большой доли акций, наличность в сколь-либо значимом объеме держат только в Австралии, Япония и Великобритания являются лидерами по доле облигаций.

Источник: www.thinkingaheadinstitute.org/research-papers/global-pension-assets-study-2025/

А вот еще интересная диаграмма. Она ясно показывает, что пенсионная система — ключевой кредитор для национальных правительств. Еще когда денег очень много, то и ставки по деньгам могут быть ниже, но есть нюанс, чтобы не разгонять инфляцию, должен быть развитый фин. рынок, который поглощает избыточную ликвидность. Значительные деньги пенсионных систем вложены в гос. долг. Никто не знает, где находится предел гос. долга, но он где-то должен быть и должен динамически зависеть от степени доверия к конкретной фин. системе, это риски, с которыми, вероятно, столкнемся или мы с вами или наши дети.

Распределение активов семейных офисов 2023 год vs 2025 год, источник: www.goldmansachs.com/

Я лишь напомню иллюстрацию из своей прошлой статьи, где прекрасно видно, что в отличии от пенсионных фондов, семейные офисы богатейших людей не особо любят облигации, на американских континентах доля облигаций 10% и 9% в ЕМЕА (Европа, Ближний Восток, Африка), это сильно отличается от профиля пенсионных фондов, которые при инвестировании должны соблюдать строгие предписания регуляторов.

Источник: www.thinkingaheadinstitute.org/research-papers/global-pension-assets-study-2025/

В отличии от облигаций, при инвестировании в акции, пенсионные фонды не являются столь же большими фанатами вложений в домашний рынок. Исключение составляет только США. В целом мы видим тренд, что пенсионные фонды расширяют инвестиции за пределами национальных границ уже более 25 лет.

Вместо заключения

Сколько бы я не изучал мировой опыт создания благосостояния для граждан (будь то пенсии, социальное обеспечение или личное богатство вне пенсионной системы), это всегда и без исключений системы с развитыми финансовыми рынками и стимулированием граждан к накоплению. Ни в одной стране благосостояние граждан не достигнуто за счет кредитования экономики из печатного станка (даже в США печатный станок не заменяет банковскую систему и коммерческий долговой рынок, а ведь много кто хотел бы, чтобы в России кредитовал ЦБ, а не вот эти кредиты в банках на каких-то там условиях и облигации), не существует ни одной страны, где у граждан нет возможности инвестировать и были бы обеспеченные пенсионеры, даже в странах с высоким благосостоянием те, кто отказывается от инвестирования, будут жить бедно и на пособие. Исключения мне не известны. Но если кто-то назовет, будет интересно ознакомиться.Что нужно делать, чтобы становиться все богаче — совершенно очевидно, стремиться владеть все большим количеством активов (акции, недвижимость, золото, депозиты и т.д.). Что нужно делать, чтобы в экономике появились длинные деньги для бизнеса и государства — тоже очевидно, необходимо развивать свои финансовые рынки и привлекать на них граждан. И похоже, что все больше людей это понимает. Никакого альтернативного пути от альтернативно умных не существует.

Буду благодарен всем, кто оценит статью лайком.

На этом все.

Канал в Дзен: Механика Капитализма

3.7К |

Читайте на SMART-LAB:

Долгосрочное инвестирование умерло. В этот раз - без "но". Хороших новостей не будет

Увеличение капитала посредством инвестирования в доли компаний всегда основывалось на двух тезисах

(1) компания сможет на длительном...

16:12

Как на самом деле используют ИИ в алготрейдинге

Если первая часть моего репортажа по конференции алготрейдеров в Москве была об инфраструктуре, то вторая часть будет про искусственный...

04:30

теги блога Финансовый Архитектор

- eurrub

- treasuries

- акции

- Александр Силаев

- Андрей Белоусов

- аренда недвижимости

- банки

- бпиф втб – фонд золото

- БРИКС

- брокеры

- ВИМ Ликвидность

- вклады

- втб

- Газпром

- госдолг США

- деприватизация

- дивиденды

- доллар рубль

- Евротранс

- золото

- Золотые монеты

- золотые слитки

- зпиф

- ЗПИФ Самолет

- ЗПИФы недвижимости

- иис

- инвестиции

- инвестиции в недвижимость

- Инвестиционная стратегия

- инвестиционные монеты

- инвестор

- инфляция

- инфляция в США

- исландия

- Итоги года

- итоги месяца

- Итоги недели

- коммерческая недвижимость

- криптовалюта

- льготная ипотека

- мобильный пост

- монеты из драгоценных металлов

- МТС

- налогообложение на рынке ценных бумаг

- нефть

- Нидерланды

- новости

- НПФ

- обзор рынка

- облигации

- опрос

- ОФЗ

- оффтоп

- ПАРУС

- Парус-двинцев

- Парус-Логистика

- Парус-Норд

- Парус-ОЗН

- Парус-Озон

- ПДС

- пенсионные накопления

- пенсия

- пифы

- ПМЭФ

- ПНК Рентал ЗПИФ

- портфель

- портфель инвестора

- приватизация

- прогноз 2023

- прогноз 2025

- прогноз по акциям

- программа долгосрочных сбережений

- психология

- санкции

- санкции США

- сбербанк

- Сбережения

- Сингапур

- смартлаб конкурс

- смз

- Современный 7

- Современный 8

- ставка ФРС США

- сургутнефтегаз

- США

- трейдинг

- форекс

- ФРС США

- экономика

- экономика России

- экономика США

- энергетика

- Энергетический кризис

- энергобаланс

1 фонда сама растет или надувается от притока пенсионных денег?

2 государству крайне выгодны нпф т.к деньги морозятся без разгона инфляции и пенсионными накоплениями можно пользоваться… т.е с точки зрения госудапства нпф это налог

3 А теперь прикинь… если бы огромные деньги пенсионных накоплений не изымались из экономики и не лежали бы бесполезно… то счас бы при коммунизме жили бы

4 по факту… на смом деле никаких накоплений нет… есть купленный долг и акции… случись кризис… вжух и нету… т.е риск пенсионноых накопланий = государственному риску либо риску компаний…

из этого можно сделать вывод что нпф возможны только в стабильных странах со стабильной политической системой и развитой диверсифицированной экономикой… америка швейцария австралия и уж точно не россия

1. Надо смотреть на Р/Е, если растет, значит надувается. Рынок госдолга тоже искуственно надувается за счет QE и их аналогов.

2. Скорее отсроченное потребление:)

3. Думаю, люди просто бы все потратили. В пересчете на отдельного человека все эти триллионы превращаются во что-то карликовое.

4. Ну да, в США есть истории, когда местные НПФ все профукивали:)

Меня смущает, что современным пенсионным системам 40-70 лет. Это очень мало. И может создавать опасную иллюзию стабильности. Думаю, это большая ошибка. Нет никаких гарантий, что сегодняшние подходы сработают хотя бы ддя наших детей.

Но очень сильный, в неяпонской экономике (а тем более в экономике с дефицитом рабочей силы) он очень важен

Интересная.

Но в нашей стране постоянно происходит отъем пенсионных денег у населения.

1947

1961

1991-1992

1998

2022

Тут должно поменяться сознание у правящей элиты, что воровать деньги у своего народа это нехорошо.

Возможно ли это?

Плохое: у нас очень много людей, мечтающих о реванше СССР, с настоящим удушением и отъемом бизнеса и «загона людей в стойло» тяжелыми сапогами.

Хорошее: этих людоедов постепенно вытесняют, они обосрались, риски падают. Напомню, что еще в 22м открыто говорили о массовой национализации «время такое», а сегодня важнейшие переговоры поручают финансисту Дмитриеву, ЦБ шлет лесом желающих присосаться к печатному станку, минфин пробивается через адское сопротивление и стремится пинками отправить госбизнес на биржу.

Финансовый Архитектор, ха ха ха...

они хотят и в национализацию и плановую экономику… но не могут… работать придется, а не бюджеты пилить и налоги собирать...

Сейчас каждый копит сам себе на адекватную пенсию.

В 98 была девальвация рубля в 3 раза.

В 22 была заморозка активов. Заморожено у 3,5 млн. россиян.

А вы думаете, что активный доступ россиян к торговле американскими акциями начался только с 2020 года случайно?

Перепроверьте эти волшебные цифры

За последние 10 лет вот так

какая разница 11% или 9% если через 5-10-20 лет все эти деньги у вас заберут: -((

Очевидно у вас какие-то заблуждения 11% годовых — это то, что ВЭБ не показывал наверное ни на одном 10-летнем промежутке, может в нулевых, когда инфляция была соответствующей.