SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. MFek

Облигации Гарант-Инвест, КС+4,5% и ежемесячные выплаты

- 07 августа 2024, 11:21

- |

Обзор от 07.08.2024Время высоких ставок и запросы подписчиков ведут нас дальше по миру облигаций. Судя по риторике ЦБ РФ, мы еще не скоро пойдем вниз по КС, и это дает шансы собрать жирные купоны. У нас свой подход к отбору эмитентов в сложные времена, и мы стараемся брать там, где есть шансы на вливание денег внутрь компании.

https://www.vedomosti.ru/investments/articles/2024/06/18/1044405-finansovo-promishlennaya-gruppa-gar...

Финансово-промышленная группа «Гарант-инвест» (ФПК «Гарант-инвест») не исключает, что готова выйти на IPO. Об этом «Ведомостям» рассказал президент девелопера Алексей Панфилов. Компания может стать первым эмитентом из сектора коммерческой недвижимости, акции которого обращаются на российской бирже.

«По чек-листу Мосбиржи мы соответствуем компаниям, выходящим на IPO», – заявил Панфилов в разговоре с «Ведомостями». У компании есть высокий рейтинг ESG (на уровне ESG-5 от АКРА), независимые директора и отчетность по МСФО с 2016 г. По мнению президента, компания также является инвестиционно привлекательной за счет высокой эффективности, а именно – по показателю выручки на квадратный метр. По данным консалтинговых агентств Nicolliers и CORE.XP, во втором полугодии 2023 г. средняя ставка на объектах ФПК «Гарант-инвест» была выше средней по Москве на 20% – 90 018 руб. против 74 800 руб. Причина, по мнению Панфилова, в том, что торговые центры компании небольшие и находятся в хороших местах.

АО «Коммерческая недвижимость „ФПК “Гарант-Инвест» размещает биржевые облигации серии 002Р-10.

Предварительные параметры размещения:

1. Кредитный рейтинг эмитента BBB прогноз «позитивный» от НРА, BBB прогноз «стабильный» от НКР.

2. Объем размещения — 1,5 млрд руб.

3. Номинал — 1000 руб.

4. Срок обращения — 2 года (720 дней).

5. Купонный период — 30 дней.

6. Тип купона — переменный, определяется как сумма доходов за каждый день купонного периода исходя из КС+спред (спред будет определен в ходе сбора заявок, но не более 4,5%).

7. Только для квалифицированных инвесторов.

8. Сбор заявок начнется 7 августа, размещение запланировано на 9 августа.

Итак, у нас новый флоатер с потенциальным купоном 20%+ на ближайшие пару лет и ежемесячными выплатами. Способ определения купона делает облигацию очень чувствительной к изменению ставки, лага между ростом ставки и ростом доходности облигации не будет. Это не привлечение нового долга, просто роллируют ранее погашенный выпуск облигаций 002Р-09.

О компании

АО «Коммерческая недвижимость ФПК «Гарант-Инвест» – компания, владеющая и управляющая портфелем коммерческой недвижимости в Москве. Объекты расположены в местах с высоким пешеходным трафиком около метро, на транспортных узлах и непосредственно в жилом секторе.

В собственности находятся 16 объектов, из них 13 торговых центров, в т.ч. ТК «Галерея Аэропорт», ТРК «Москворечье», ТДК «Тульский» и пр.

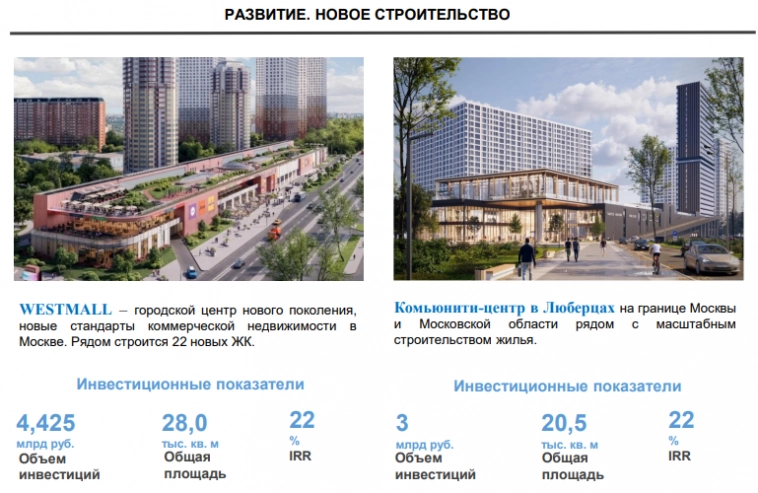

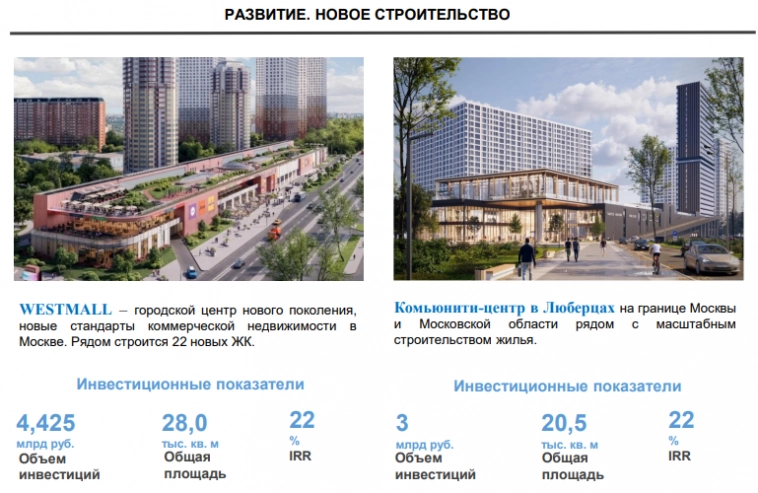

Активы компании — 45 млрд руб, это 16 объектов, кроме того, построен и ждет ввода в эксплуатацию Комьюнити-центр WESTMALL на западе Москвы – городской центр нового поколения, задающий новые стандарты коммерческой недвижимости в Москве. Также строится комьюнити-центр в Люберцах — современный торгово-сервисный центр в непосредственной близости от масштабного строительства жилья). Стоимость портфеля недвижимости на конец 1 полугодия 2024 года — 34 млрд рублей, трафик — 38 млн человек в год, более 430 арендаторов.

Якорные арендаторы — крупный сетевой бизнес с договорами на 10-15 лет дает гарантию стабильности выручки и EBITDA в будущем.

Пул арендаторов продолжает расширяться – по итогам 2023 г. он состоял из более чем 430 компаний (в основном супермаркеты, общественное питание и услуги). При этом на более чем 58% площадей заключены договоры срочностью более 10 лет, в большинстве которых предусмотрена возможность индексации базовых ставок на уровне 5–7% плюс процент с продаж (2–20% от товарооборота), что хеджирует денежный поток от высокой инфляции.

Операционные и финансовые показатели

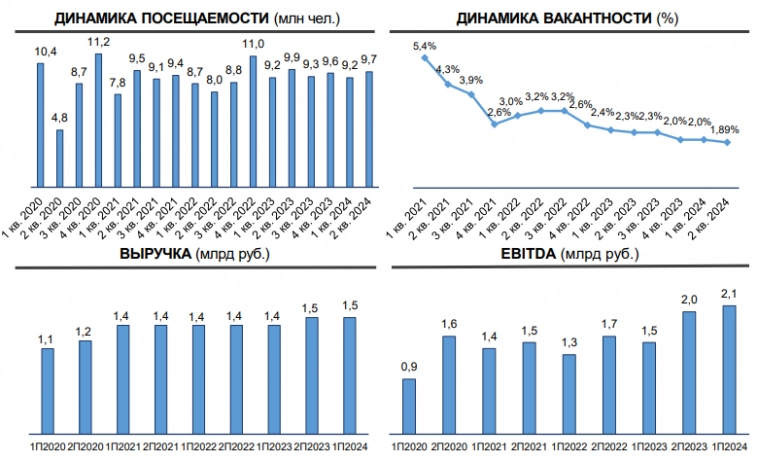

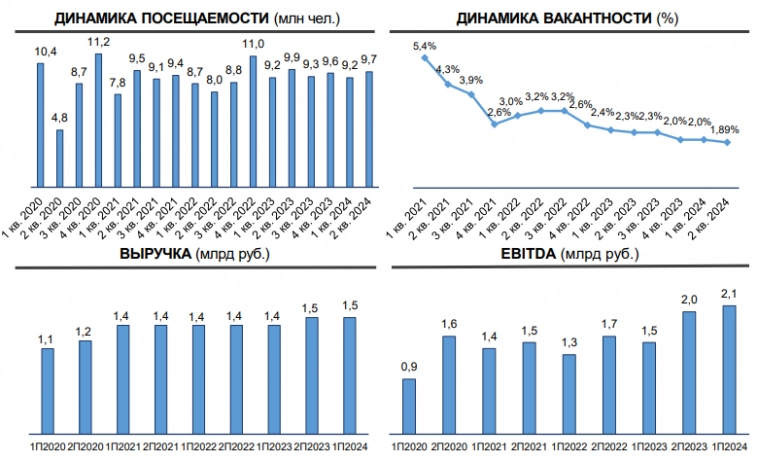

На сегодняшний день наблюдается положительная динамика роста посещаемости. В поквартальной динамике посещаемости отмечена тенденция к сглаживанию сезонных колебаний и равномерному распределению посещаемости в течение года. За 2023 год посещаемость выросла до 38 млн человек. За 1П2024 года показатель – 18,9 млн человек.

Торговые центры Компании исторически имеют уровень вакантности ниже рынка. Вакантность в торговых центрах на конец 2023 года составила 2,0 %. На 30 июня 2024 года значение показателя сократилась до 1,89%, что, по данным аналитических агентств, значительно ниже среднего показателя вакантности в торговых центрах Москвы (от 6% до 9%).

Портфель недвижимости стабильно растет, как и динамика выручки, которая показывает CAGR 9,9% с 2020 года или 7,7% с 2021 года, если убрать из расчета слабый ковидный год. EBITDA компании также показывает отличный рост темпами 15,8% и 15,7% соответственно, растет за счет роста арендного дохода и дохода от финансовых активов, которые увеличились по мере роста ставки ЦБ.

Долговой профиль

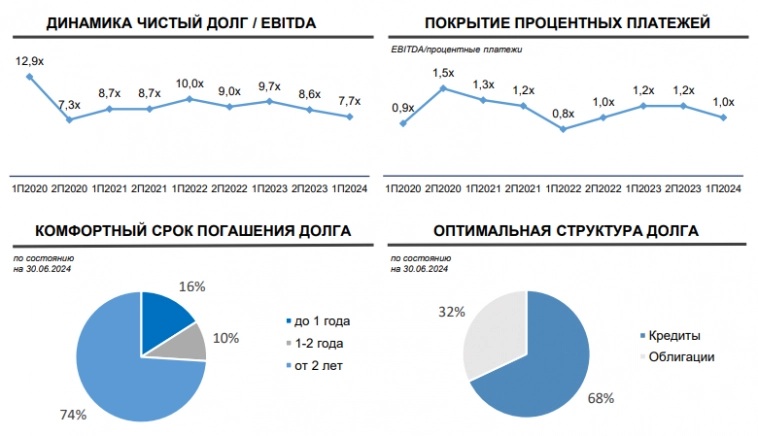

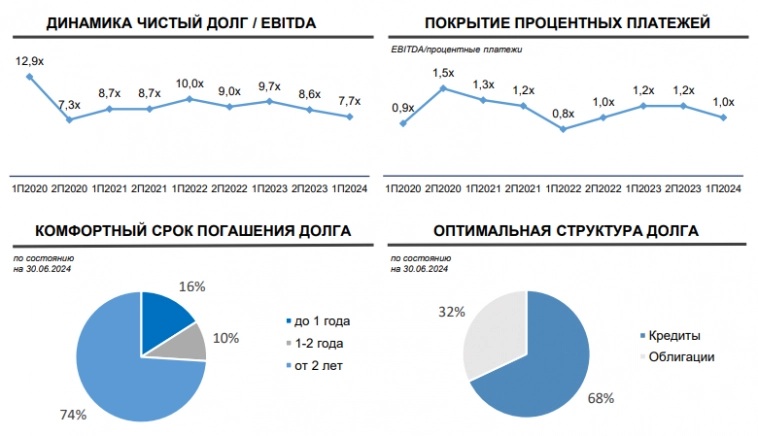

Компания использует несколько источников фондирования, на облигации приходится только 32%. 26% долга с погашением в течение 2 лет, остальное более длинный долг.

Чистый долг компании 32,7 млрд руб, 72% это кредиты. Каждый кредит выдан на отдельное дочернее юридическое лицо — владельца торгового центра под залог этого же торгового центра в пользу банка и на основании его денежного потока. Кредиты плавающие, КС+1,5-2,25%. За счет роста стоимости объектов и уже погашенного тела долга компания может рефинансировать долг на сумму 2,4–3,7 млрд руб.

Компания обеспечивает долг недвижимостью и устойчивым доходом. Сотрудничает с крупнейшими банками (Сбербанк, ВТБ, ГПБ, ПСБ), что позволяет привлекать и рефинансировать средства на наиболее выгодных условиях. Потенциальная сумма рефинансирования за счет уже погашенного банкам тела основного долга за несколько лет и за счет роста капитализации составляет от 2,5 млрд руб. до 3,5 млрд руб.

Показатель чистый долг / EBITDA высокий, 7,7 по состоянию на 1 полугодие 2024, тем не менее, стоит отметить, что этот показатель не растет, а даже немного снижается с 2021 года + компания спокойно прошла тяжелый для всей отрасли 2020 год, когда показатель долговой нагрузки составлял 12,9. Покрытие процентных платежей по долгу более важный показатель, который показывает хорошие значения

Прогноз на 2024 год и развитие

Компания ждет рост EBITDA на 29% до 4,5 млрд руб, рост выручки на 16% до 3,5 млрд руб, рост посещаемости на 5% до 40 млн человек и рост стоимости активов на 9% до 48,5 млрд руб.

Компания отмечает, что строительство торговых объектов существенно отстает от темпов строительства жилья в Москве, что повышает потенциальный трафик.

В результате строительства новых дорог, развязок, метрополитена, МЦК и МЦД появляются новые участки для строительства торговых центров, которые необходимы в качестве инфраструктуры.

На фоне минимизации строительства новых торговых центров и восстановления потребительской активности ожидается рост арендных и неарендных доходов, как следствие, увеличение рыночной стоимости объектов.

Рост инфляции оказывает максимально положительный эффект именно на потребительский сектор, т.е. ритейлеров / арендаторов и торговые центры.

Два новых проекта имеют достаточно высокий показатель нормы рентабельности IRR в 22%. В секторе торговой недвижимости цикл окупаемости – 7–10 лет. Важно, какая средневзвешенная цена денег за этот период. В настоящий момент ставки высокие – но это не повод откладывать проект, потому что важна средневзвешенная ставка за период окупаемости.

Риски, конечно, есть. На фоне повышения ключевой ставки ЦБ РФ растет и стоимость заимствований, что может оказать давление на операционную прибыльность в краткосрочной перспективе. Все кредиты компании плавающие и сейчас компания размещает первые облигации с переменный купоном.

Но если они сделают IPO, то мы получим мощные купоны при крепком балансе.

Здесь нет проблемы льготной ипотеки! Ее никогда тут и не было. Благодаря хорошему расположению объектов – около транспортных узлов и жилых массивов – обеспечивается высокий покупательский трафик. Пул арендаторов выглядит достаточно качественным и стабильным – выручка от сетевых арендаторов составляет около 74% от совокупной, а от якорных инвесторов – примерно 41%.

Доходы компании благодаря качественному пулу арендаторов и хорошему местоположению площадей достаточно стабильны и складываются из платежей от сдачи в аренду площадей ТЦ. Даже в кризисный 2022 г. выручка снизилась всего на 3% г/г до 2,8 млрд руб. При этом в 2023 г. она выросла на 7% г/г до 3,0 млрд руб., а за первое полугодие 2024 г. – еще на 7%.

Высокий уровень долга объясняется спецификой бизнеса — коммерческая недвижимость имеет долгие сроки окупаемости, нам важно, что не смотря на рост долга в абсолютных выражениях, показатели чистый долг / EBITDA и покрытие процентных платежей будут стабильны.

Менеджмент компании обращает внимание на достаточно низкую конкуренцию со стороны онлайн-торговли, так как в ТЦ компании продаются преимущественно товары и услуги повседневного спроса, которые сложнее перевести в онлайн. Менеджмент также не ожидает сильной конкуренции со стороны крупных моллов благодаря небольшим размерам и гибкой адаптации торговых центров компании к потребностям конкретных районов, близости к ежедневным пешеходным маршрутам, а также ориентации на товары и услуги повседневного спроса.

https://www.vedomosti.ru/investments/articles/2024/06/18/1044405-finansovo-promishlennaya-gruppa-gar...

Финансово-промышленная группа «Гарант-инвест» (ФПК «Гарант-инвест») не исключает, что готова выйти на IPO. Об этом «Ведомостям» рассказал президент девелопера Алексей Панфилов. Компания может стать первым эмитентом из сектора коммерческой недвижимости, акции которого обращаются на российской бирже.

«По чек-листу Мосбиржи мы соответствуем компаниям, выходящим на IPO», – заявил Панфилов в разговоре с «Ведомостями». У компании есть высокий рейтинг ESG (на уровне ESG-5 от АКРА), независимые директора и отчетность по МСФО с 2016 г. По мнению президента, компания также является инвестиционно привлекательной за счет высокой эффективности, а именно – по показателю выручки на квадратный метр. По данным консалтинговых агентств Nicolliers и CORE.XP, во втором полугодии 2023 г. средняя ставка на объектах ФПК «Гарант-инвест» была выше средней по Москве на 20% – 90 018 руб. против 74 800 руб. Причина, по мнению Панфилова, в том, что торговые центры компании небольшие и находятся в хороших местах.

АО «Коммерческая недвижимость „ФПК “Гарант-Инвест» размещает биржевые облигации серии 002Р-10.

Предварительные параметры размещения:

1. Кредитный рейтинг эмитента BBB прогноз «позитивный» от НРА, BBB прогноз «стабильный» от НКР.

2. Объем размещения — 1,5 млрд руб.

3. Номинал — 1000 руб.

4. Срок обращения — 2 года (720 дней).

5. Купонный период — 30 дней.

6. Тип купона — переменный, определяется как сумма доходов за каждый день купонного периода исходя из КС+спред (спред будет определен в ходе сбора заявок, но не более 4,5%).

7. Только для квалифицированных инвесторов.

8. Сбор заявок начнется 7 августа, размещение запланировано на 9 августа.

Итак, у нас новый флоатер с потенциальным купоном 20%+ на ближайшие пару лет и ежемесячными выплатами. Способ определения купона делает облигацию очень чувствительной к изменению ставки, лага между ростом ставки и ростом доходности облигации не будет. Это не привлечение нового долга, просто роллируют ранее погашенный выпуск облигаций 002Р-09.

О компании

АО «Коммерческая недвижимость ФПК «Гарант-Инвест» – компания, владеющая и управляющая портфелем коммерческой недвижимости в Москве. Объекты расположены в местах с высоким пешеходным трафиком около метро, на транспортных узлах и непосредственно в жилом секторе.

В собственности находятся 16 объектов, из них 13 торговых центров, в т.ч. ТК «Галерея Аэропорт», ТРК «Москворечье», ТДК «Тульский» и пр.

Активы компании — 45 млрд руб, это 16 объектов, кроме того, построен и ждет ввода в эксплуатацию Комьюнити-центр WESTMALL на западе Москвы – городской центр нового поколения, задающий новые стандарты коммерческой недвижимости в Москве. Также строится комьюнити-центр в Люберцах — современный торгово-сервисный центр в непосредственной близости от масштабного строительства жилья). Стоимость портфеля недвижимости на конец 1 полугодия 2024 года — 34 млрд рублей, трафик — 38 млн человек в год, более 430 арендаторов.

Якорные арендаторы — крупный сетевой бизнес с договорами на 10-15 лет дает гарантию стабильности выручки и EBITDA в будущем.

Пул арендаторов продолжает расширяться – по итогам 2023 г. он состоял из более чем 430 компаний (в основном супермаркеты, общественное питание и услуги). При этом на более чем 58% площадей заключены договоры срочностью более 10 лет, в большинстве которых предусмотрена возможность индексации базовых ставок на уровне 5–7% плюс процент с продаж (2–20% от товарооборота), что хеджирует денежный поток от высокой инфляции.

Операционные и финансовые показатели

На сегодняшний день наблюдается положительная динамика роста посещаемости. В поквартальной динамике посещаемости отмечена тенденция к сглаживанию сезонных колебаний и равномерному распределению посещаемости в течение года. За 2023 год посещаемость выросла до 38 млн человек. За 1П2024 года показатель – 18,9 млн человек.

Торговые центры Компании исторически имеют уровень вакантности ниже рынка. Вакантность в торговых центрах на конец 2023 года составила 2,0 %. На 30 июня 2024 года значение показателя сократилась до 1,89%, что, по данным аналитических агентств, значительно ниже среднего показателя вакантности в торговых центрах Москвы (от 6% до 9%).

Портфель недвижимости стабильно растет, как и динамика выручки, которая показывает CAGR 9,9% с 2020 года или 7,7% с 2021 года, если убрать из расчета слабый ковидный год. EBITDA компании также показывает отличный рост темпами 15,8% и 15,7% соответственно, растет за счет роста арендного дохода и дохода от финансовых активов, которые увеличились по мере роста ставки ЦБ.

Долговой профиль

Компания использует несколько источников фондирования, на облигации приходится только 32%. 26% долга с погашением в течение 2 лет, остальное более длинный долг.

Чистый долг компании 32,7 млрд руб, 72% это кредиты. Каждый кредит выдан на отдельное дочернее юридическое лицо — владельца торгового центра под залог этого же торгового центра в пользу банка и на основании его денежного потока. Кредиты плавающие, КС+1,5-2,25%. За счет роста стоимости объектов и уже погашенного тела долга компания может рефинансировать долг на сумму 2,4–3,7 млрд руб.

Компания обеспечивает долг недвижимостью и устойчивым доходом. Сотрудничает с крупнейшими банками (Сбербанк, ВТБ, ГПБ, ПСБ), что позволяет привлекать и рефинансировать средства на наиболее выгодных условиях. Потенциальная сумма рефинансирования за счет уже погашенного банкам тела основного долга за несколько лет и за счет роста капитализации составляет от 2,5 млрд руб. до 3,5 млрд руб.

Показатель чистый долг / EBITDA высокий, 7,7 по состоянию на 1 полугодие 2024, тем не менее, стоит отметить, что этот показатель не растет, а даже немного снижается с 2021 года + компания спокойно прошла тяжелый для всей отрасли 2020 год, когда показатель долговой нагрузки составлял 12,9. Покрытие процентных платежей по долгу более важный показатель, который показывает хорошие значения

Прогноз на 2024 год и развитие

Компания ждет рост EBITDA на 29% до 4,5 млрд руб, рост выручки на 16% до 3,5 млрд руб, рост посещаемости на 5% до 40 млн человек и рост стоимости активов на 9% до 48,5 млрд руб.

Компания отмечает, что строительство торговых объектов существенно отстает от темпов строительства жилья в Москве, что повышает потенциальный трафик.

В результате строительства новых дорог, развязок, метрополитена, МЦК и МЦД появляются новые участки для строительства торговых центров, которые необходимы в качестве инфраструктуры.

На фоне минимизации строительства новых торговых центров и восстановления потребительской активности ожидается рост арендных и неарендных доходов, как следствие, увеличение рыночной стоимости объектов.

Рост инфляции оказывает максимально положительный эффект именно на потребительский сектор, т.е. ритейлеров / арендаторов и торговые центры.

Два новых проекта имеют достаточно высокий показатель нормы рентабельности IRR в 22%. В секторе торговой недвижимости цикл окупаемости – 7–10 лет. Важно, какая средневзвешенная цена денег за этот период. В настоящий момент ставки высокие – но это не повод откладывать проект, потому что важна средневзвешенная ставка за период окупаемости.

Риски, конечно, есть. На фоне повышения ключевой ставки ЦБ РФ растет и стоимость заимствований, что может оказать давление на операционную прибыльность в краткосрочной перспективе. Все кредиты компании плавающие и сейчас компания размещает первые облигации с переменный купоном.

Но если они сделают IPO, то мы получим мощные купоны при крепком балансе.

Здесь нет проблемы льготной ипотеки! Ее никогда тут и не было. Благодаря хорошему расположению объектов – около транспортных узлов и жилых массивов – обеспечивается высокий покупательский трафик. Пул арендаторов выглядит достаточно качественным и стабильным – выручка от сетевых арендаторов составляет около 74% от совокупной, а от якорных инвесторов – примерно 41%.

Доходы компании благодаря качественному пулу арендаторов и хорошему местоположению площадей достаточно стабильны и складываются из платежей от сдачи в аренду площадей ТЦ. Даже в кризисный 2022 г. выручка снизилась всего на 3% г/г до 2,8 млрд руб. При этом в 2023 г. она выросла на 7% г/г до 3,0 млрд руб., а за первое полугодие 2024 г. – еще на 7%.

Высокий уровень долга объясняется спецификой бизнеса — коммерческая недвижимость имеет долгие сроки окупаемости, нам важно, что не смотря на рост долга в абсолютных выражениях, показатели чистый долг / EBITDA и покрытие процентных платежей будут стабильны.

Менеджмент компании обращает внимание на достаточно низкую конкуренцию со стороны онлайн-торговли, так как в ТЦ компании продаются преимущественно товары и услуги повседневного спроса, которые сложнее перевести в онлайн. Менеджмент также не ожидает сильной конкуренции со стороны крупных моллов благодаря небольшим размерам и гибкой адаптации торговых центров компании к потребностям конкретных районов, близости к ежедневным пешеходным маршрутам, а также ориентации на товары и услуги повседневного спроса.

Итого:

Добавим этот выпуск в наш набор бумаг в облигационном портфеле. Обратим внимание еще раз, что это флоатер, и мы не будем считать классическую доходность к погашению, как это делаем для выпусков с фиксированным купоном.теги блога NZT Rusfond

- aflt

- astr

- ETLN

- GMKN

- IMOEX

- IPO

- IPO 2024

- iva technologies

- LSRG

- MOEX

- PIKK

- pre-IPO

- preIPO

- selectel

- SMLT

- SNGSP

- SPO

- TRMK

- X5

- авиа

- акции

- АПРИ

- АПРИ Флай Плэнинг

- астра

- АФК Система

- банки

- ВсеИнструменты

- Всеинструменты.ру

- втб

- выборы президента РФ 2024

- гмк

- ГМК Норникель

- Группа ЛСР

- девелоперы

- девелопмент

- Делимобиль

- дивиденды

- Европлан

- Займер

- инвестиции в недвижимость

- инвестиционная идея

- Инград

- индекс

- Индекс МБ

- инфляция

- инфляция в России

- ИПО

- ипотека

- итоги недели

- Казаньоргсинтез

- капитал

- каршеринг

- карьера

- кифа

- ЛСР

- Лукойл

- МИКРОН

- МТС банк

- МТС-Банк

- Нефтехимия

- Нижнекамскнефтехим

- нкнх

- Норникель

- облигации

- операционные результаты

- отчеты МСФО

- ОФЗ

- Пик

- ПИК СЗ

- пила

- ПИФ

- прогноз компании

- прогноз по акциям

- промомед дм

- Разбогатеть

- Ренессанс

- Ренессанс Страхование

- рентал про

- самолет

- Самолет Плюс

- сбербанк

- Селектел

- Сибур

- система

- Совкомбанк

- ставка

- статистика

- стройка

- сургут преф

- сургутнефтегаз

- ТМК

- торговые сигналы

- трейдинг

- Трубная металлургическая компания

- фармацевтика

- фьючерс mix

- ХКФ Банк

- ЦБ РФ

- Элемент

- эталон