Блог компании АЛОР БРОКЕР | Как заработать на текущих дивидендах без потери на гэпах: обзор идей и возможностей

- 23 мая 2024, 13:04

- |

Дивидендный период в самом разгаре. Многие компании уже одобрили на ВОСА дивидендные выплаты и утвердили размер квартальных и годовых дивидендов, а так же назначили даты реестра дивидендных отсечек. Значит, пришло время дивидендного арбитража, позволяющего и дивиденды получить, и на гэпах не терять!

Ранее мы уже писали, как можно заработать на дивидендном арбитраже по итогам дивидендов за 9 месяцев 2023 г. в период октябрь-декабрь 2023 г. Смотрите наш материал «Как в 2024г получить дивиденды по компаниям ТОП-10 без риска гэпа». Идеи отработались весьма успешно. Так что есть смысл продолжить собирать дивидендную прибыль и в текущем периоде.

1/4. Гипотеза

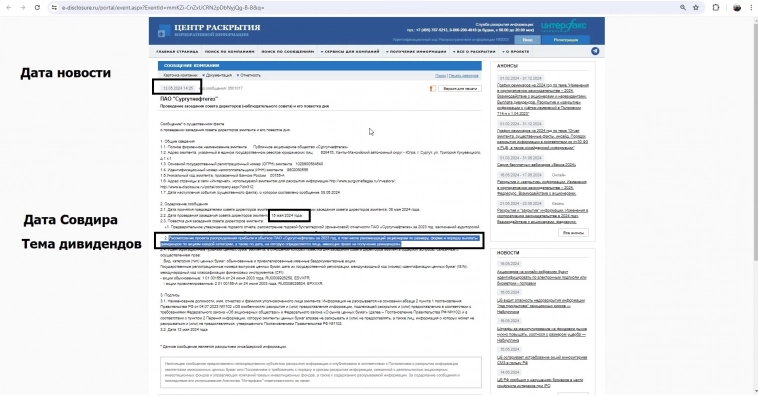

Напомним, что по завершении периода хозяйствования (квартал, полугодие, 9 месяцев, год) компании публикуют производственные отчеты, отчеты РСБУ, отчет МСФО, где публикуют данные по прибыли, которая и служит базой для дивидендов. Далее назначается дата совета директоров с темой в повестке о рекомендации акционерам о распределении прибыли в форме дивидендов и публикуется протокол совдира. Это официальная обязательная к раскрытию информация, публикуемая на e-disclosure.ru (официальный Центр раскрытия корпоративной информации Интерфакса).

Далее в дату ВОСА акционеры могут голосованием либо одобрить дивиденды, либо снизить их, либо отказаться от выплаты (но не требовать увеличения). Если акционеры одобряют дивиденды, то назначается дата закрытия реестра акционеров на получение дивидендов, когда и происходит ненавистный многими дивидендный гэп (который неизвестно закроется ли, и когда), а потом происходит выплата дивидендов. Процедура весьма растянута по времени.

Напомним, что дивиденды выплачиваются по акциям, но не по фьючерсам. Фьючерсы по мере формирования рекомендации о дивидендах и их утверждении на ВОСА начинают стоить дешевле акции на приблизительную сумму дивидендов (отправляются в т.н. «дивидендную бэквордацию»). После дивидендного гэпа вновь начинают иметь +- синхронную цену с акцией.

- После объявления даты совдира с темой в повестке о дивидендах мы покупаем акцию и шортим на нее фьючерс, если они имеют одинаковую цену с учетом лотности. Если фьючерс сразу уйдет в бэквордацию, то мы получим профит +- в размере дивидендов даже без самих дивидендов. С учетом высокой % ставки профит — около 50-60% от размера дивидендов. Это идеальный вариант.

- Или переносим конструкцию в дату реестра, а после закрываем в «0». При этом в реестр мы вошли и дивиденды нам причитаются без риска (минимальным риском ползущих спредов). При срабатывании позиции до закрытия реестра у нас прибыль по одному из инструментов набегает быстрее, чем убыток по другому. При переходе через реестр прибыль и убыток по обоим инструментам будут приблизительно равны (а дивиденды получаем). Тут стоит учесть, что прибыль и убыток по фондовым активам и фьючерсам на фондовые активы сальдируются, что хорошо при расчете налогов!

Отметим, что перечень акций на которые есть фьючерсы весьма большой: Сбер, Сбер преф, ВТБ, Газпром, ГМК, Аэрофлот, Транснефть, Русал, Яндекс, Сургутнефтегаз ао, ап, М.Видео, ВК, Магнит, ММК, Астра, Вуш, ТКС, Полиметалл, Башнефть, Самолет, Алроса, НЛМК, Лукойл, Роснефть, Система, БСП, Ростелеком, ФСК, Моех, Сегежа, Позитив, Газпромнефть, Мечел, ФосАгро, Пик, МТС, Совкомфлот, Совкомбанк, Татнефть, Софтлайн, Камаз, Полюс, Новатэк, РусГидро, НоваБев, Северсталь, Интер РАО, Артген и СПБ Биржа.

Оптимальные комиссии для торговли в АЛОР БРОКЕР. Открыть брокерский счет

2/4. Текущая ситуация

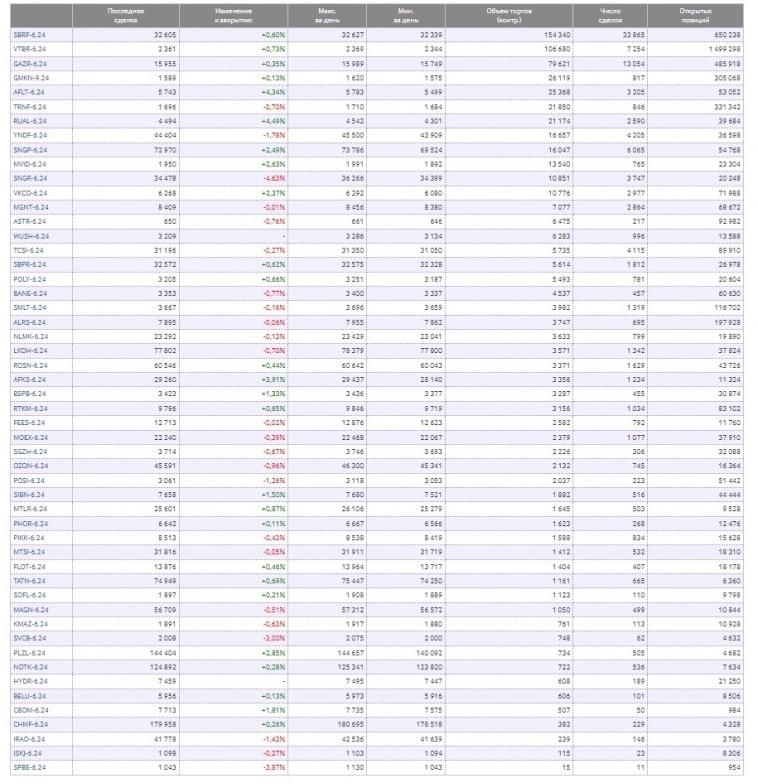

В настоящее время объявленные дивиденды и даты закрытия реестров, а так же фьючерс, которым они отрабатываются, можно свести в таблицу.

Транснефть любит выплачивать дивиденды в 20 числах июля (но фьючерс уже в бэквордации – ловить нечего). Роснефть стремится выплачивать 50% от чистой прибыли по МСФО 2 раза в год, но не всегда получается. Ростелеком может быть интересен в связи с амбициозными планами Осеевского по доведению выручки до 200 млрд р.

Магнит может выплатить, но фьючерс уже в бэквордации. По этим компаниям нужно очень внимательно отслеживать e-disclosure.ru на предмет публикации даты Совета директоров с повесткой о распределении дивидендов. Например, Сургутнефтегаз 13 мая заранее объявил о дате Совдира 15.05.

Еще очень интересны новые «черные дивидендные лошадки»: БСП, Совкомбанк и тд. Ранее мы уже описывали дивидендные политики основных ТОП-10 компаний и механику их фактических выплат с выделением ряда закономерностей.

3/4. Текущие возможности

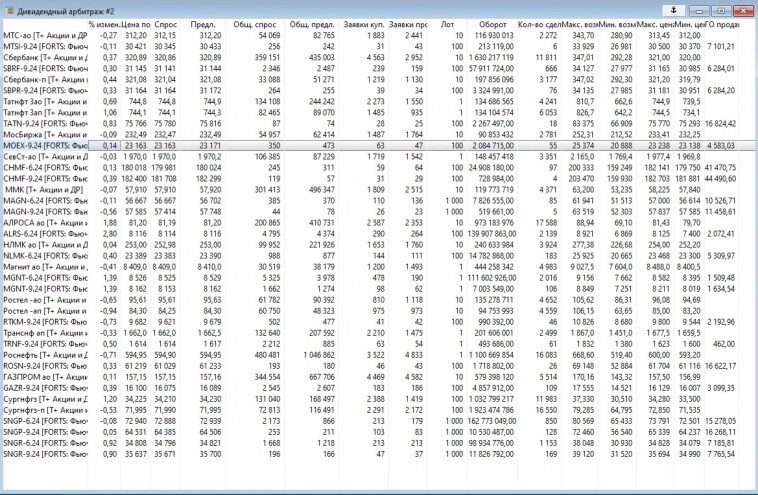

Если сведем акции с указанием цены и лотности, а так же фьючерсы соответствующих дат экспирации с указанием лотности и ГО для шорта, то получим следующую таблицу.

Здесь мы видим, что уже в бэквордации находятся фьючерсы МТС, Сбера, СевСтали, ММК, НЛМК, Сургут. А вот Мосбиржа, Татнефть, Алроса в бэквордацию не вошли, значит можно работать! Так же можно смотреть Роснефть и Ростелеком на предмет Совдиров – бэквордации нет. В Газпроме тоже бэквордации нет, но и дивидендов не будет – 2023 год убыточный.

4/4. Строим арбитраж

Мосбиржа

Акция 232р, лот 10 акций, дивиденд 17,35р (15р без налога).

Фьючерс 9.24 стоит 23163р, лот 100 акций, ГО 4583р.

Пропорция 10 лот акций лонг на 1 фьючерс шорт.

Не забываем к ГО фьючерса прибавлять пару тысяч на «подушку вармаржи». Получается, что нужно 23200 на 10 лот акций + 7000 на фьючерс, получим 30 000р на единицу арбитража с доходом в реестре 150р (5%). Маловато за полтора месяца.

По Моех можно брать плечо по коэффициенту 31,11 для КСУР, но ограничимся 1-м плечом. Получим на 23 000 уже 200 акций, т.е. 300р чистых дивидендов. Но фьючерса нужно уже 2, т.е. на 14 000р. Тогда 300р мы получим на 44 000р, 6,8% — уже лучше. Можно и без плеча, это уже зависит от Вашей склонности к риску.

АЛРОСА

Интерес в том, что это быстрая сделка – отсечка уже 31.05.

Акция 81,2р, лот 10 акций, дивиденд 2,02 (1,75 без налога).

Фьючерс 6.24 стоит 8 116 р, лот 100 акций, ГО 2072р.

Пропорция 1фьючерс на 10 лот акций.

Нужно 8120р + 2500р =10 700 р и получим за неделю 175р. Если возьмем с 1 плечом, то получим 350 р дивидендов на 8120+5000 р=13 120 р, т.е. 2,7%. Это не много, но занимает всего неделю.

Татнефть АО

Акция 744 р, лот 1 акция, дивиденд 25,17р (22 р без налога).

Фьючерс 75 766, лот 100 ГО16824р, 20 000р с подушкой.

Пропорция 100 акций: 1 фьючерс.

Получим 74 400 р + 20 000 р = 94 400 р и 2 200 р дивидендов, т.е. 2,3%. Можно брать первое плечо (к-т лонг акции 36 для КСУРа). На 114 400 р мы получим 4 400 р дивидендов, что равно 3,8%.

Стоит отметить, что может быть проценты сложно назвать огромными, но и риск, присущий арбитражным сделкам, низкий. Параметры мы подбираем скорее консервативного характера.

Не стоит забывать, что компании, которые пока не объявили дивиденды, вполне могут это сделать. Следует следить за дисклоусером, и тогда можно будет сработать не переход через реестр, а выход в фьючерса в бэквордацию, что намного интереснее!

Вывод

Рынок позволяет получать дивиденды без риска гэпов, но для этого нужно иметь определенную теоретическую базу и отслеживать новости по дивидендным компаниям. Изучить все нюансы работы с дивидендными акциями и начать зарабатывать на биржевых торгах вам всегда помогутэксперты компании АЛОР Брокер при открытии брокерского счета в нашей компании!

Не является инвестиционной рекомендацией.

Подготовлено Вадимом Федосенко

Открыть счет

- 23 мая 2024, 15:12

- 23 мая 2024, 15:22

- 24 мая 2024, 06:29

Новости тг-канал

Новости тг-канал