SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. StockGamblers

Статистика, графики, новости - 10.04.2024 - Россия - 4-я экономика мира! Уже скоро!

- 10 апреля 2024, 05:39

- |

Сегодня в выпуске:

— Кто разгонял доллар в марте и доколе будут падать ОФЗ?

— Ипотека в США и у нас

— Оптимизм малого бизнеса в США уже не оптимизм

— Сколько денег нужно американцам на старость?

Доброе утро, всем привет!

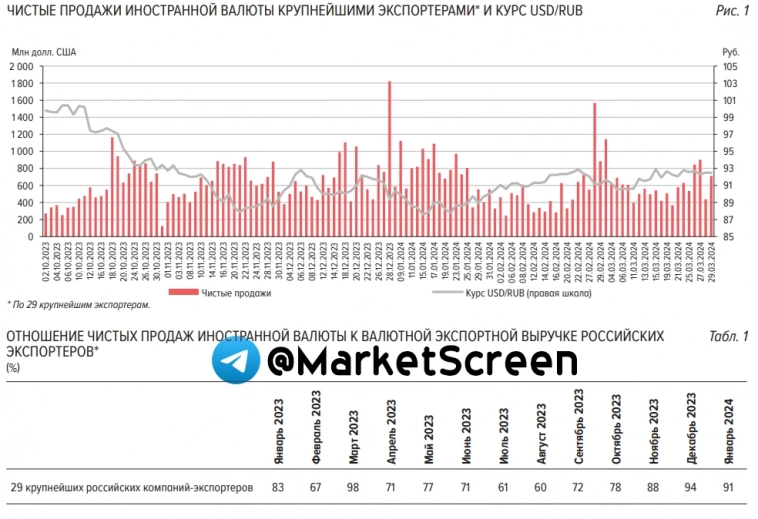

Про курс рубля. К доллару.

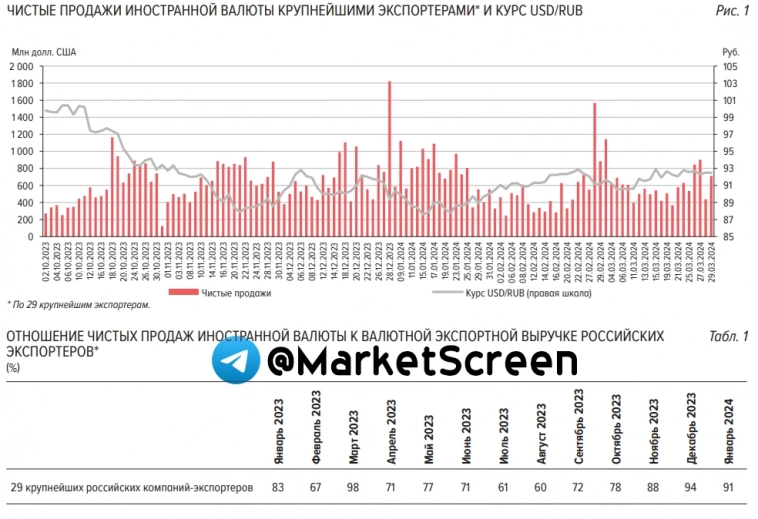

В марте курс рубля к доллару США оставался относительно стабильным. Ослабление составило всего 1,5%

В конце месяца на фоне налогового периода возросли продажи иностранной валюты со стороны экспортёров. Чистые продажи 29 крупнейших российских компаний-экспортеров в марте 2024 г. оставались на уровне января – февраля большую часть месяца, показав рост на последней неделе. По итогам месяца они составили 12,1 млрд долл. США, увеличившись на 16% относительно предыдущего месяца.

Доля юаня в структуре биржевого и внебиржевого валютного рынка в марте обвила исторический максимум (53 и 39,6% соответственно).

Эти наши с вами сограждане как не в себя скупали валюту. Это не благостно. Это способствует ослаблению нашего с вами рубля. На что потом эти самые наши с вами сограждане жалуются. Поведение граждан контрпродуктивное. Более того, а нету ли тут умысла на… диверсию? Объем нетто-покупок иностранной валюты со стороны населения в марте составил 155,5 млрд руб. (в феврале 2024 г. – 103,2 млрд руб., в марте 2023 г. – 148,3 млрд руб.). Футакимибыть!

В феврале доля операций в рублях в экспортной выручке выросла на 8,6 п.п., до 41,6%, а в расчетах за им порт – на 6,9 п.п., до 38,1%. Это максимум с августа 2023 года. Рубль впервые стал главной торговой валютой России!

Доходности ОФЗ в марте продолжили расти.

В среднем по кривой доходностей рост на 85 базисных пунктов. Опять все делают вид, что не знали, что суровая ДКП продержится минимум до осени текущего года.

Квартальный план размещений ОФЗ был выполнен в 1 квартале на 103,5%.

Что в целом происходит на этом рынке? И чего растет доходность? Рост доходности облигаций — это не благостно. Это значит, что их цена падает. Почему она падает? Потому что крупные держатели, которые когда-то набирали эти ОФЗ с небольшими по нынешним меркам процентами (доходностями), сейчас их продают. Так, в марте крупнейшими продавцами стали СЗКО (системно значимые кредитные организации). Они продали облигаций на 39,9 млрд ₽. Кому продали? Физикам. Они купили на вторичном рынке ОФЗ на 29 млрд ₽. Еще продали НФО (некредитные финансовые организации). А после того, как СЗКО продали, они идут на аукцион Минфина по размещению ОФЗ, где на первичном рынке покупают в рамках доразмещений снова те же самые бумаги, но только уже с более высокими доходностями.

В марте СЗКО продолжили совершать основные покупки на первичном рынке, на них пришлось 51,1% от всех размещений, тогда как на НФО в рамках доверительного управления – 29,7%. С учётом продаж ОФЗ на вторичных биржевых торгах, СЗКО в марте приобрели ОФЗ на общую сумму 85,9 млрд руб., за январь – февраль: 130 млрд рублей. На текущий момент доля ОФЗ в активах СЗКО составляет 9,1%.

До каких пор это будет продолжаться? Есть у нас такой индекс на Мосбирже — RGBI. Это индекс тех самых ОФЗ. Он отражает определенным образом взвешенную цену всех выпусков. И выглядит он сейчас так — см. график. И вот когда он упадёт на бирюзовую или оранжевую кривую, вот тогда можно прямо смело добирать. Там уже будет потенциал к развороту. Ну а уж когда пробьёт вверх красный уровень, тогда можем начинать разговор о рост цены и снижении доходностей.

Есть, конечно, вариант сходить индексу на 79. Но это «на Новый год». Ну, к примеру, удар по Польше. Или отмена Олимпиады в виду отсутствия присутствия олимпийских объектов.

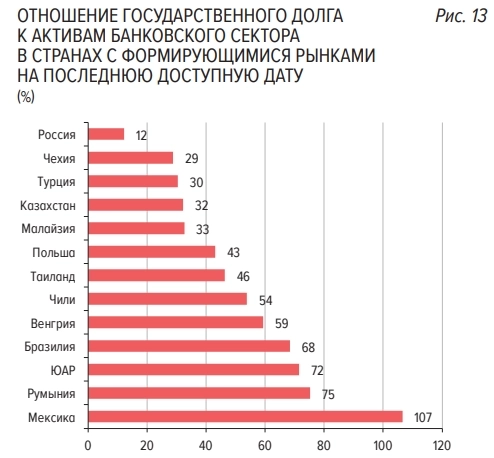

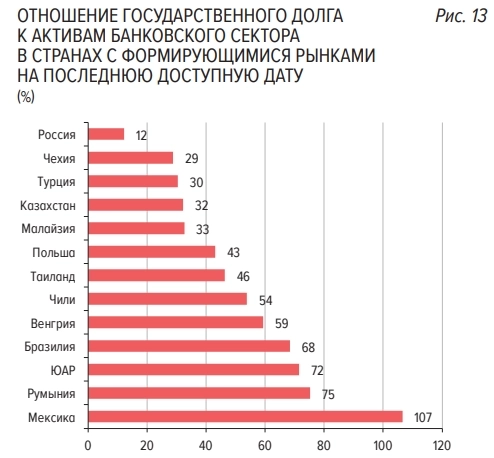

Кстати, дорогие друзья, уровень государственного долга нашей с вами Федерации относительно активов банковского сектора крайне низок. Особенно в сравнении с другими странами с формирующимся рынком.

Есть мнение, что ставки по ОФЗ в настоящее время не столько отражают нашу с вами инфляцию, как некоторые думают, а имеют несколько спекулятивный характер, природу которого я описал в прошлом посте.

Физики впервые начали продавать акции!

Мы привыкли к тому, что наши сограждане регулярно уже больше года скупают акции. Или, как это умно принято говорить, являются нетто-покупателями акций. То есть покупают больше, чем продают.

А вот в марте внезапно впервые с ноября 2022 розничные инвесторы стали крупнейшими нетто-продавцами. Продали акций на 37 млрд руб. При этом заметим, что индекс МосБиржи в марте достиг максимального за два последних года значения. Короче, всё выросло. И все эти физики ринулись закрывать свои длинные позиции, фиксируя тем самым свои профиты.

Каюсь, есть тут и моя вина. Ибо весь март на канале StockGamblers (мой исключительно биржевой канал) — https://t.me/stockgamblerschannel — постил то про одну, то про другую компанию, что их акции достигли цели. Ну народ интересовался, а разве я мог не удовлетворить их интерес.

Теперь главное, что бы граждане данные освободившиеся средства реинвестировали снова в акции, а не несли на реальный рынок, ради нового китайского жипика, из-за чего дорожает шиномонтаж.

***********************************

Ох и колбасит последнее время ставку по 30-летней фиксированной ипотеке в США.

На текущий момент — 7,11%. Нужен дерзкий рывок на пробой локального максимума — 7,16%. И тогда открыт путь к 8%.

*************************************

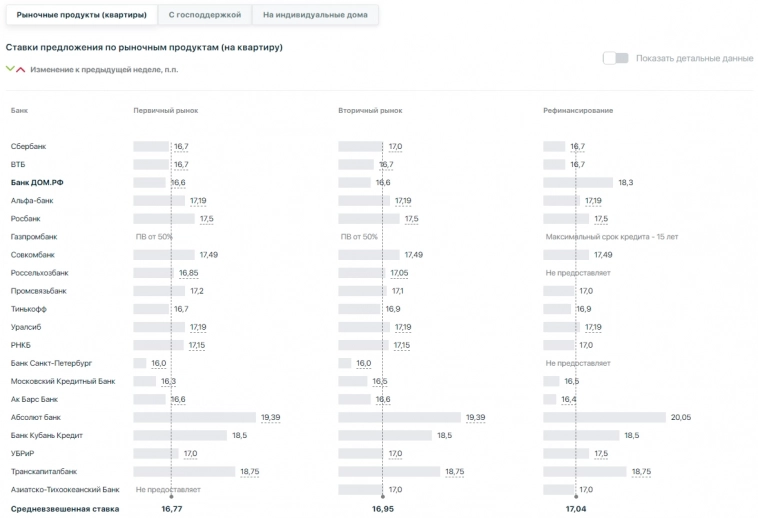

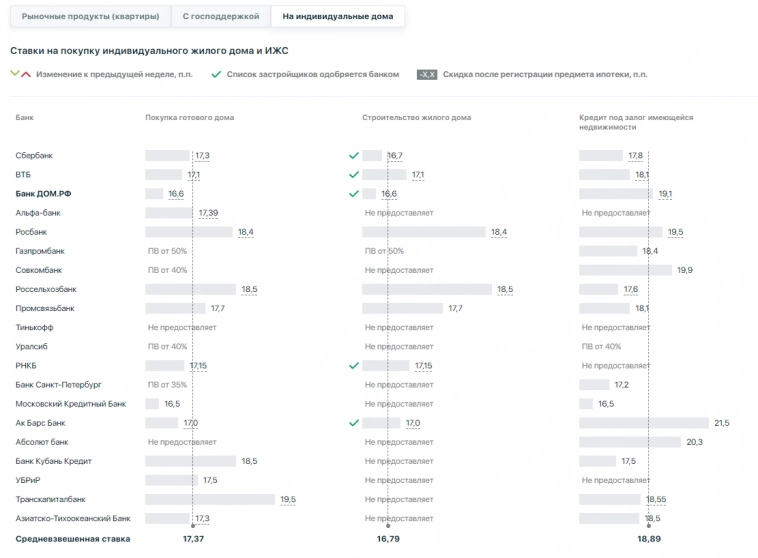

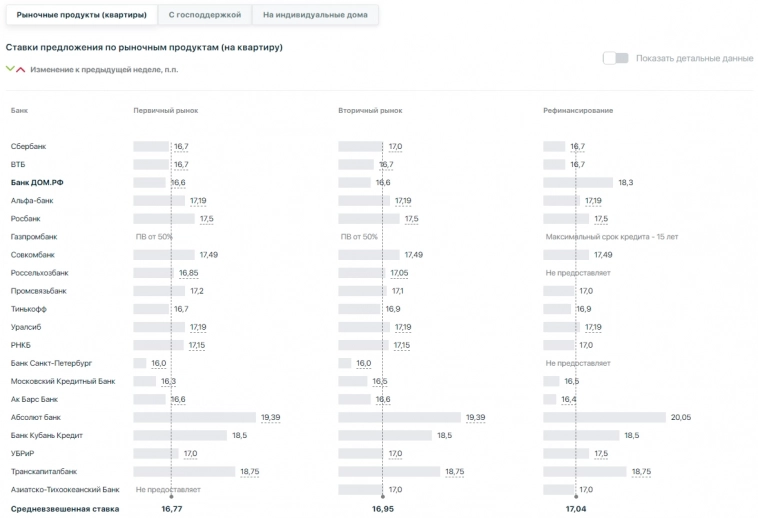

Посмотрели ставки у них, посмотрим и у нас.

Отчётный период: 01.04.2024 — 07.04.2024

Рыночные продукты

▪️ Первичный рынок, средневзвешенная ставка предложений топ-20 ипотечных банков: 16,77%

▪️ Вторичный рынок: 16,95%

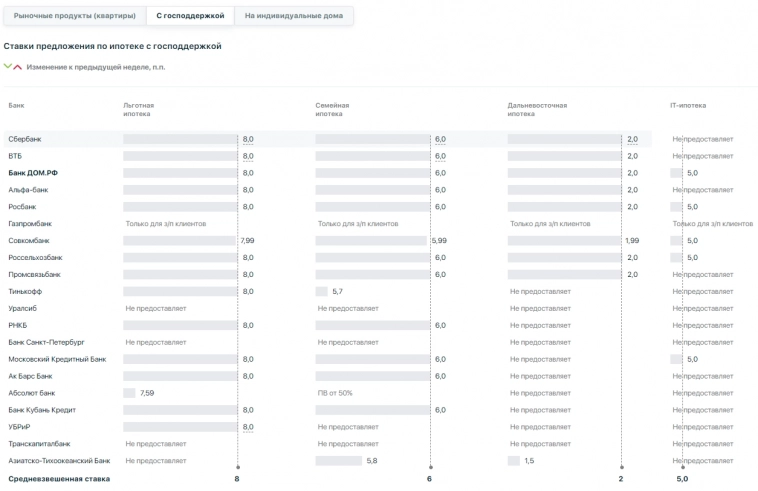

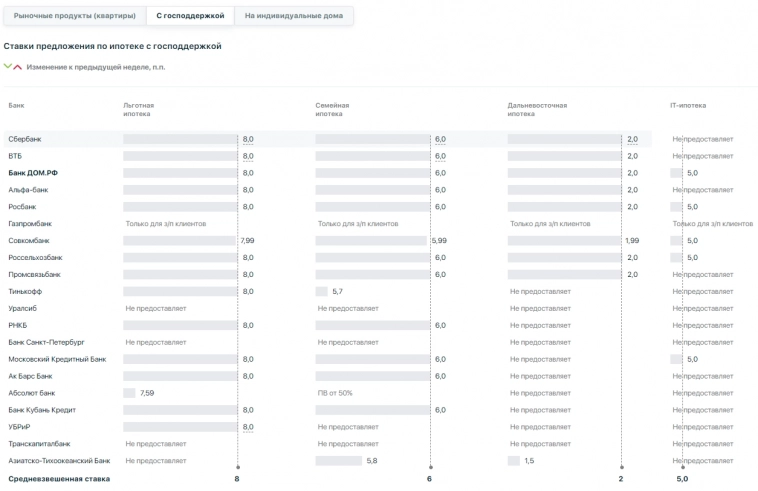

Господдержка

▪️ Льготная ипотека: 8%

▪️ Семейная ипотека: 6%

▪️ IT-ипотека: 5% (дают не только лишь все)

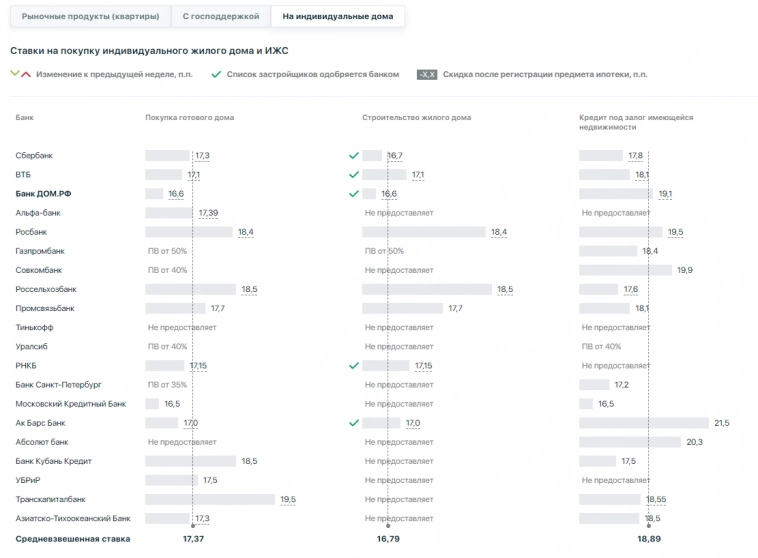

Виллы

▪️ Покупка готового дома: 17,37%

▪️ Строительство: 16,79%

********************

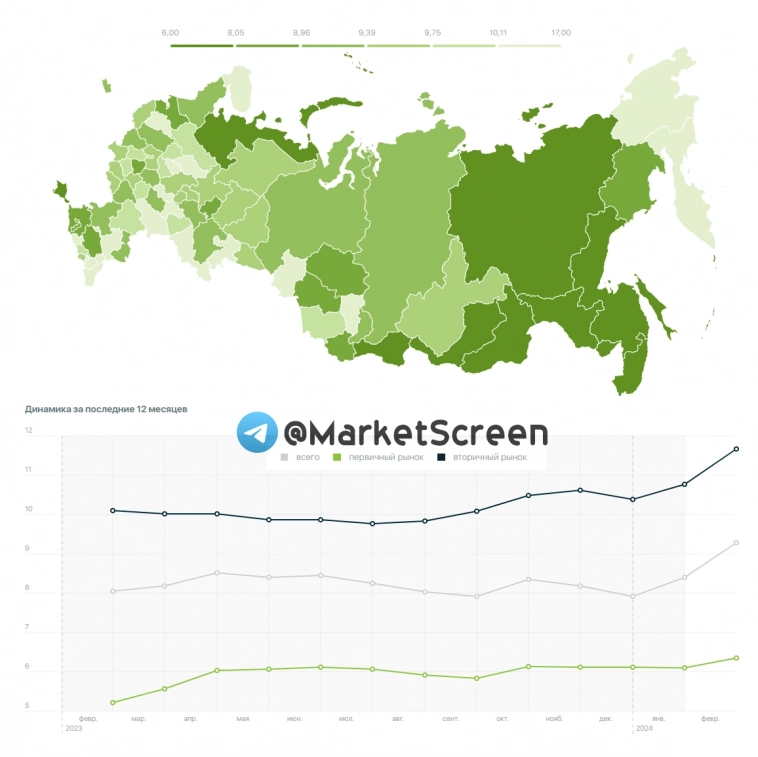

Средневзвешенная ставка по ипотеке в РФ

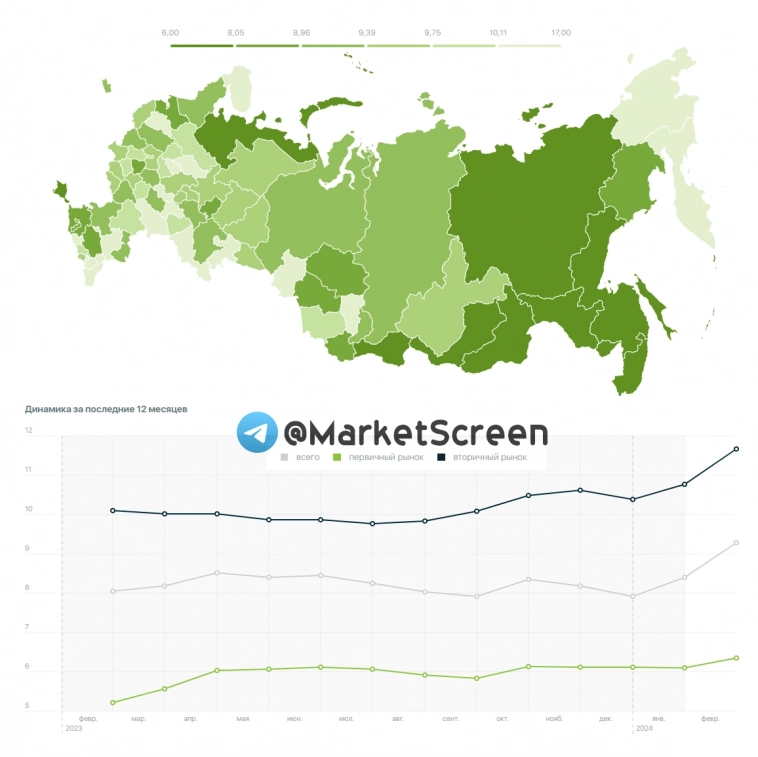

А вот такая фактическая средневзвешенная ставка по выданным в феврале ипотека в нашей стране. С разбивкой по регионам.

Чем темнее, тем, соответственно, меньше ставка. Очевидно, тут мы наблюдаем дальневосточные льготы.

По стране в целом — 9,29%.

Пощупать пальцами любой регион можно тут

▪️ Средняя сумма кредита — 3 482 тыс.₽

▪️ Средний срок кредита — 24,3 года

▪️ Доля просроченной задолженности в общей задолженности — 0,3%

**********************************

Шаблоны объективной породистой прессы.

Кстати, если что, оно у них у всех представителей сми как под копирку.

Начинается оно примерно так:

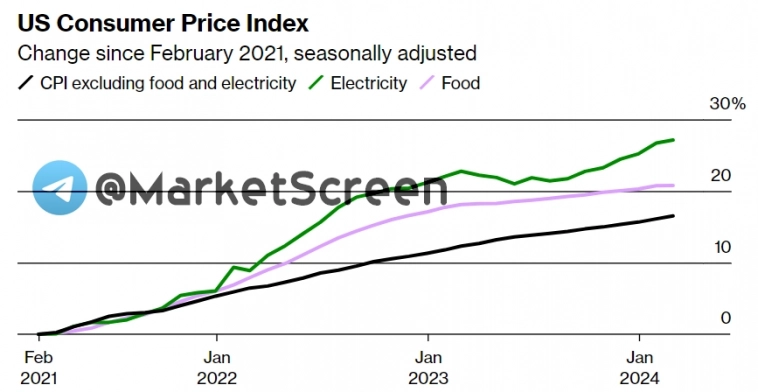

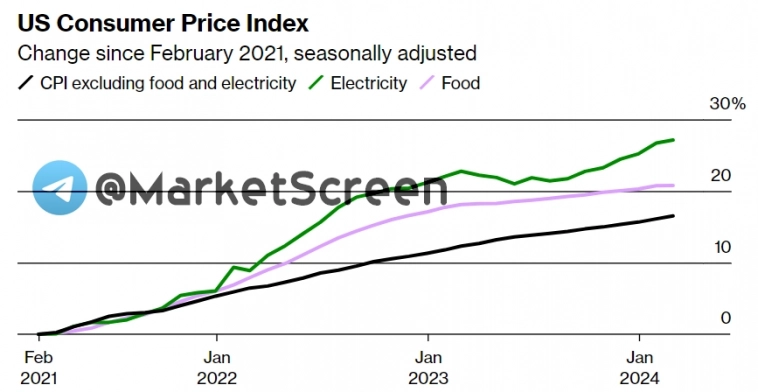

Альфредо Де Авила все больше расстраивается, когда ему ежемесячно приходят счета за электричество.

Альфредо, кто ты, друг? Издание Блоомберг во первых строках своего эссе сразу погружает нас в незнакомца. Чтобы мы прониклись. И отнеслись как к себе. Дальше описание проблемы:

За последний год рост цен на продукты и другие предметы первой необходимости снизился, но растущая стоимость электроэнергии по-прежнему негативно сказывается на его (Альфреды) бюджете.

Чувствуете? Ну там, внизу живота? Кто-то нажал на нотку сочувствие. Тихо, тихо… Сейчас с двух рук зайдут:

“Раньше нас беспокоила еда, но теперь нас беспокоит электричество”, — говорит 75-летний пенсионер. “Либо покупать свечи и дрова, либо стиснуть зубы и платить. Другого выбора нет”.

Ну вот, теперь нас маленько познакомили. Альфредо 75 лет и он пенсионер. Дальше нам дадут понять, что этот почтенный гражданин из Окленда. А всему виной — PG&E Corp., поставщик электроэнергии, который в январе повысил счета для розничных потребителей на 13%. И, возможно, это не последнее повышение в этом году.

Дальше про Альфредо вы услышите ближе к концу и узнаете, что он как ответственный климатолог установил себе солнечные панели. Но это не помогло ему компенсировать дорогостоящую энергию, необходимую для работы его нового heat pump.

Можно даже поставить пару пенни на факт наличия/отсутствия Альфреды в природе. Но зато теперь мы читаем не сухую сводку, а с долей сочувствия и причастности. А значит вовлечения.

А вообще это про что всё? Про то, что цены на электроэнергию в США в жилых домах выросли в феврале на 3,6%. Генерации не справляются. Многомиллиардные затраты на замену всякого устаревшего. Спрос к 2028 году почти на 5% превысит уровень потребления в 2023 году, что почти вдвое превышает тот рост, который компании ожидали всего год назад.

Финансирование этого масштабного расширения в дополнение к уже начатым важнейшим работам по строительству электросетей, включая прокладку линий электропередач под землёй, противопожарную защиту опор и замену старых электростанций, работающих на ископаемом топливе, солнечными панелями и ветряными турбинами, в конечном итоге ляжет на плечи существующих плательщиков тарифов на электроэнергию. Это настоящий удар для домохозяйств, которые надеялись на некоторое облегчение после того, как резко возросшие цены на природный газ в 2021 и 2022 годах привели к завышению счетов.

**********************************

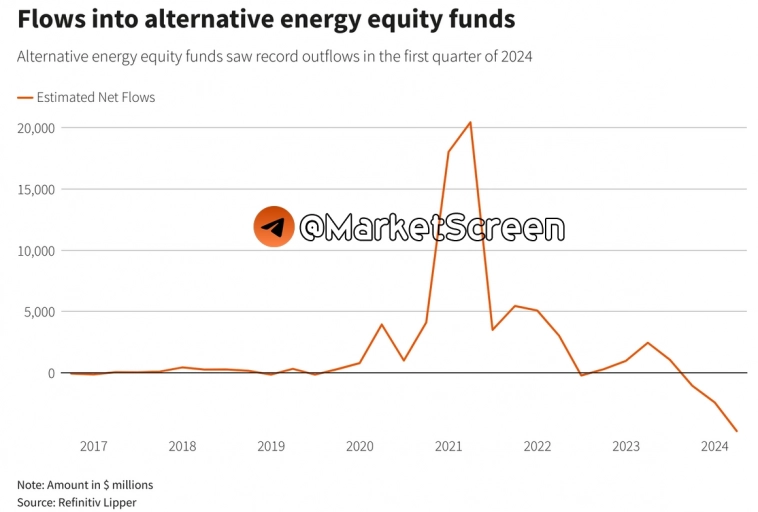

Там с мест сообщают, что вера как-то подугалса что ли.

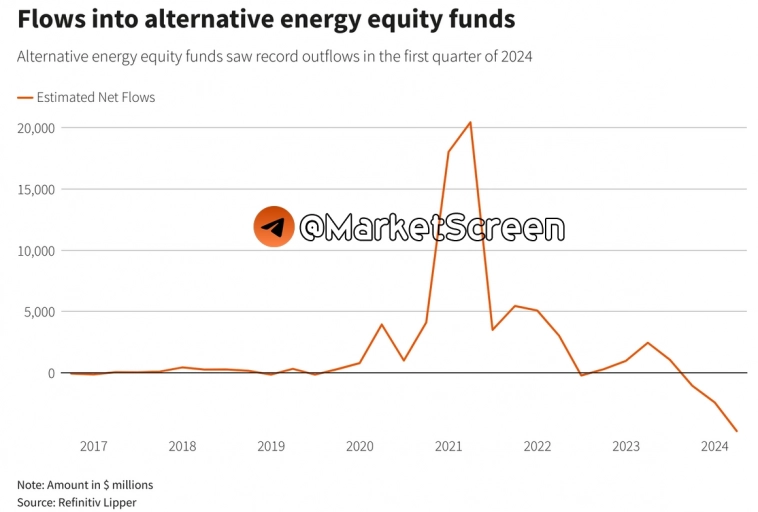

В общем, вложения в биржевые фонды зелёной энергетики падают. Не просто, а рекордно! Оно не то что бы падает, а оно отрицательно падает. Т.е. происходит вывод денег.

«Это какой-то… позор пузырь!»

***********************************

Мы, как обычно, хотели написать что-нибудь про падение России и её бизнеса, но пока получается написать только про рекордно низкий оптимизм малого бизнеса в США.

По данным Национальной федерации независимого бизнеса (National Federation of Independent Business), оптимизм представителей малого бизнеса в США упал до более чем 11-летнего минимума в марте, поскольку ожидания в отношении продаж снизились, а инфляционное давление оставалось печальным.

Индекс упал на 0,9 пункта до 88,5.

“Владельцы продолжают сталкиваться с многочисленными экономическими трудностями”, — говорится в заявлении главного экономиста группы Билла Дункельберга.

До чего Путин страну довёл. Отечественный бизнес показывает рекордные ожидания, а цивилизованный американский рекордный оптимизм, снизу.

Ну вы поняли, на душе снова как обычно.

*******************************************

Ой, чо делается-то!

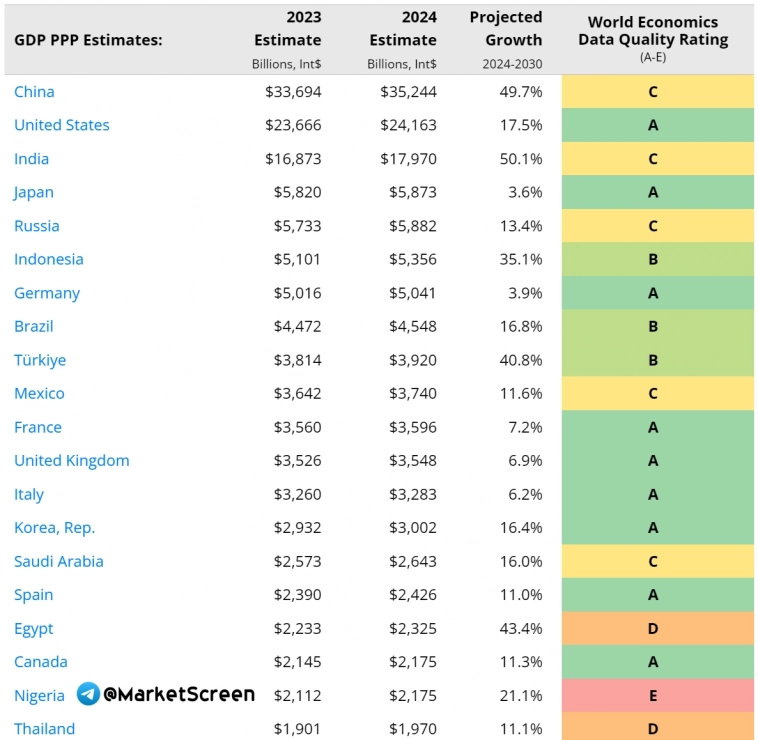

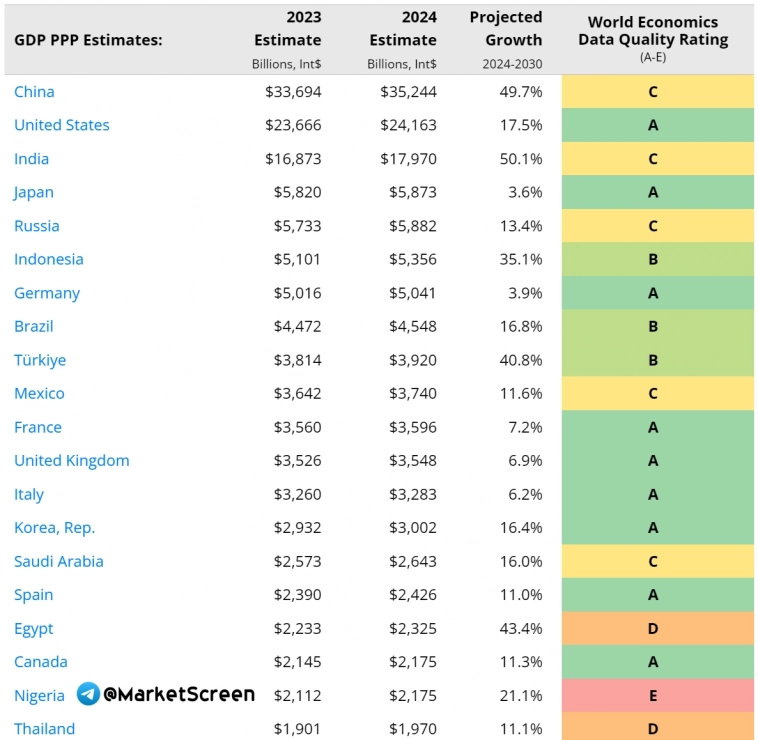

Сервис World Economics взял данные Всемирного Банка и МВФ, присовокупил к ним свои расчёты и прогнозы МВФ и раскрыл нам ожидания на 2024 год по ВВП по паритету покупательной способности.

Согласно данному прогнозу, наша с вами Федерация, в отношении которой введено рекордное количество рестрикций санкций, которая 2% и не имеет никакого значения, которая с порванной в клочья экономикой, которая в международной изоляции. В общем, мы в этом году должны стать 4-й экономикой мира, обогнав Японию.Ой, чо делается-то!

***************************************

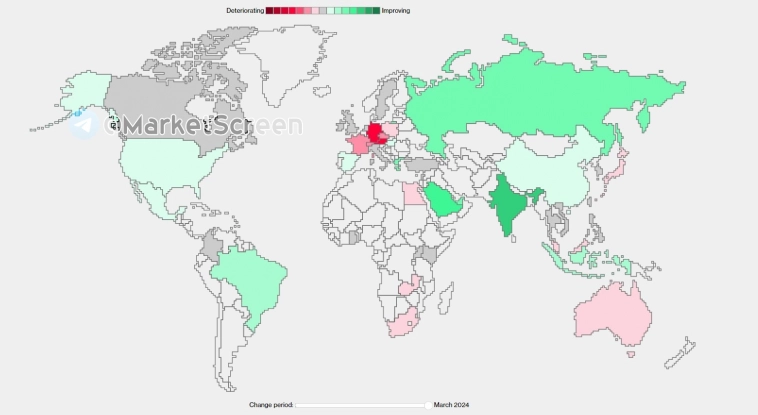

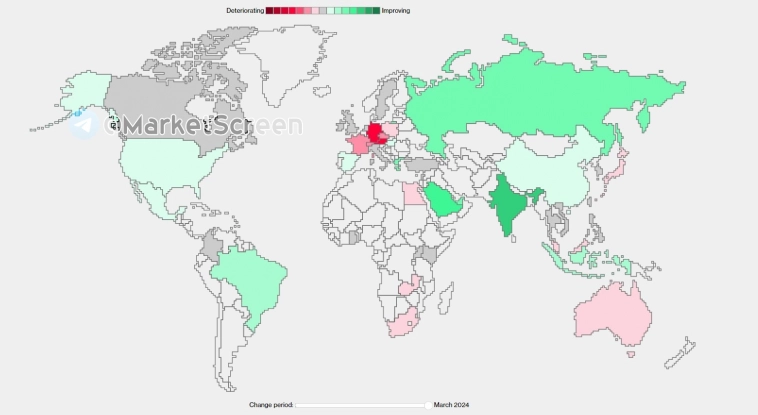

Карта глобального PMI

Индекса деловой активности. По результатам марта.

У меня снова старый вопрос — а они точно санкции правильно включили? Там может тумблер какой имеется? Переключатель.

**************************************

— Скажите, Шура, честно, сколько вам нужно денег для счастья?

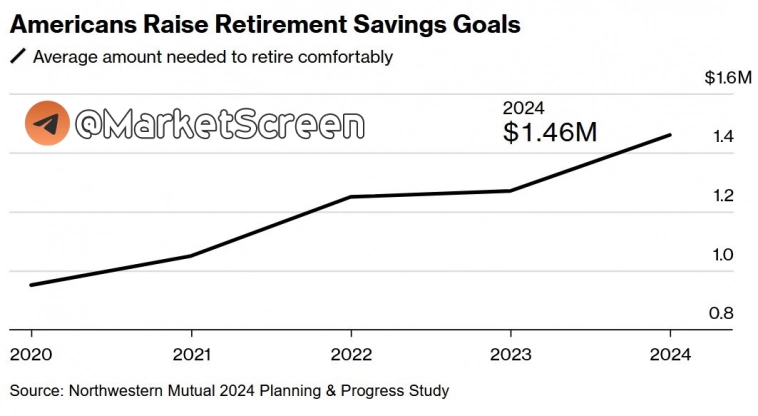

Взрослым американцам сейчас требуется в среднем рекордные 1,5 миллиона долларов, чтобы весело и беззаботно встретить старость.

Это на 50% больше, чем в 2020 году, и на 16% больше, чем в прошлом году, когда среднестатистическому американскому юниту требовалось 1,3 миллиона долларов.

Чтобы представить всю глубину этих глубин, у среднестатистического американца есть сбережений всего на 65 000 долларов, что в 22 раза меньше, чем ему нужно для выхода на пенсию.

************************************

Дорогие друзья, приглашаю вас на свой экономико-познавательный канал — MarketScreen

Если же нужен трейдинг, анализ, графики, кривые и всё вот это вот, то второй мой канал — StockGamblers

Если вы вдруг собрались перебираться к брокеру „Финам“, в том числе и потому, что там есть лучший в мире терминал МТ5, то открывайте счет по моей реферальной ссылке: https://partner.finam.ru/rl/12480

— Кто разгонял доллар в марте и доколе будут падать ОФЗ?

— Ипотека в США и у нас

— Оптимизм малого бизнеса в США уже не оптимизм

— Сколько денег нужно американцам на старость?

Доброе утро, всем привет!

Про курс рубля. К доллару.

В марте курс рубля к доллару США оставался относительно стабильным. Ослабление составило всего 1,5%

В конце месяца на фоне налогового периода возросли продажи иностранной валюты со стороны экспортёров. Чистые продажи 29 крупнейших российских компаний-экспортеров в марте 2024 г. оставались на уровне января – февраля большую часть месяца, показав рост на последней неделе. По итогам месяца они составили 12,1 млрд долл. США, увеличившись на 16% относительно предыдущего месяца.

Доля юаня в структуре биржевого и внебиржевого валютного рынка в марте обвила исторический максимум (53 и 39,6% соответственно).

Эти наши с вами сограждане как не в себя скупали валюту. Это не благостно. Это способствует ослаблению нашего с вами рубля. На что потом эти самые наши с вами сограждане жалуются. Поведение граждан контрпродуктивное. Более того, а нету ли тут умысла на… диверсию? Объем нетто-покупок иностранной валюты со стороны населения в марте составил 155,5 млрд руб. (в феврале 2024 г. – 103,2 млрд руб., в марте 2023 г. – 148,3 млрд руб.). Футакимибыть!

В феврале доля операций в рублях в экспортной выручке выросла на 8,6 п.п., до 41,6%, а в расчетах за им порт – на 6,9 п.п., до 38,1%. Это максимум с августа 2023 года. Рубль впервые стал главной торговой валютой России!

Доходности ОФЗ в марте продолжили расти.

В среднем по кривой доходностей рост на 85 базисных пунктов. Опять все делают вид, что не знали, что суровая ДКП продержится минимум до осени текущего года.

Квартальный план размещений ОФЗ был выполнен в 1 квартале на 103,5%.

Что в целом происходит на этом рынке? И чего растет доходность? Рост доходности облигаций — это не благостно. Это значит, что их цена падает. Почему она падает? Потому что крупные держатели, которые когда-то набирали эти ОФЗ с небольшими по нынешним меркам процентами (доходностями), сейчас их продают. Так, в марте крупнейшими продавцами стали СЗКО (системно значимые кредитные организации). Они продали облигаций на 39,9 млрд ₽. Кому продали? Физикам. Они купили на вторичном рынке ОФЗ на 29 млрд ₽. Еще продали НФО (некредитные финансовые организации). А после того, как СЗКО продали, они идут на аукцион Минфина по размещению ОФЗ, где на первичном рынке покупают в рамках доразмещений снова те же самые бумаги, но только уже с более высокими доходностями.

В марте СЗКО продолжили совершать основные покупки на первичном рынке, на них пришлось 51,1% от всех размещений, тогда как на НФО в рамках доверительного управления – 29,7%. С учётом продаж ОФЗ на вторичных биржевых торгах, СЗКО в марте приобрели ОФЗ на общую сумму 85,9 млрд руб., за январь – февраль: 130 млрд рублей. На текущий момент доля ОФЗ в активах СЗКО составляет 9,1%.

До каких пор это будет продолжаться? Есть у нас такой индекс на Мосбирже — RGBI. Это индекс тех самых ОФЗ. Он отражает определенным образом взвешенную цену всех выпусков. И выглядит он сейчас так — см. график. И вот когда он упадёт на бирюзовую или оранжевую кривую, вот тогда можно прямо смело добирать. Там уже будет потенциал к развороту. Ну а уж когда пробьёт вверх красный уровень, тогда можем начинать разговор о рост цены и снижении доходностей.

Есть, конечно, вариант сходить индексу на 79. Но это «на Новый год». Ну, к примеру, удар по Польше. Или отмена Олимпиады в виду отсутствия присутствия олимпийских объектов.

Кстати, дорогие друзья, уровень государственного долга нашей с вами Федерации относительно активов банковского сектора крайне низок. Особенно в сравнении с другими странами с формирующимся рынком.

Есть мнение, что ставки по ОФЗ в настоящее время не столько отражают нашу с вами инфляцию, как некоторые думают, а имеют несколько спекулятивный характер, природу которого я описал в прошлом посте.

Физики впервые начали продавать акции!

Мы привыкли к тому, что наши сограждане регулярно уже больше года скупают акции. Или, как это умно принято говорить, являются нетто-покупателями акций. То есть покупают больше, чем продают.

А вот в марте внезапно впервые с ноября 2022 розничные инвесторы стали крупнейшими нетто-продавцами. Продали акций на 37 млрд руб. При этом заметим, что индекс МосБиржи в марте достиг максимального за два последних года значения. Короче, всё выросло. И все эти физики ринулись закрывать свои длинные позиции, фиксируя тем самым свои профиты.

Каюсь, есть тут и моя вина. Ибо весь март на канале StockGamblers (мой исключительно биржевой канал) — https://t.me/stockgamblerschannel — постил то про одну, то про другую компанию, что их акции достигли цели. Ну народ интересовался, а разве я мог не удовлетворить их интерес.

Теперь главное, что бы граждане данные освободившиеся средства реинвестировали снова в акции, а не несли на реальный рынок, ради нового китайского жипика, из-за чего дорожает шиномонтаж.

***********************************

Ох и колбасит последнее время ставку по 30-летней фиксированной ипотеке в США.

На текущий момент — 7,11%. Нужен дерзкий рывок на пробой локального максимума — 7,16%. И тогда открыт путь к 8%.

*************************************

Посмотрели ставки у них, посмотрим и у нас.

Отчётный период: 01.04.2024 — 07.04.2024

Рыночные продукты

▪️ Первичный рынок, средневзвешенная ставка предложений топ-20 ипотечных банков: 16,77%

▪️ Вторичный рынок: 16,95%

Господдержка

▪️ Льготная ипотека: 8%

▪️ Семейная ипотека: 6%

▪️ IT-ипотека: 5% (дают не только лишь все)

Виллы

▪️ Покупка готового дома: 17,37%

▪️ Строительство: 16,79%

********************

Средневзвешенная ставка по ипотеке в РФ

А вот такая фактическая средневзвешенная ставка по выданным в феврале ипотека в нашей стране. С разбивкой по регионам.

Чем темнее, тем, соответственно, меньше ставка. Очевидно, тут мы наблюдаем дальневосточные льготы.

По стране в целом — 9,29%.

Пощупать пальцами любой регион можно тут

▪️ Средняя сумма кредита — 3 482 тыс.₽

▪️ Средний срок кредита — 24,3 года

▪️ Доля просроченной задолженности в общей задолженности — 0,3%

**********************************

Шаблоны объективной породистой прессы.

Кстати, если что, оно у них у всех представителей сми как под копирку.

Начинается оно примерно так:

Альфредо Де Авила все больше расстраивается, когда ему ежемесячно приходят счета за электричество.

Альфредо, кто ты, друг? Издание Блоомберг во первых строках своего эссе сразу погружает нас в незнакомца. Чтобы мы прониклись. И отнеслись как к себе. Дальше описание проблемы:

За последний год рост цен на продукты и другие предметы первой необходимости снизился, но растущая стоимость электроэнергии по-прежнему негативно сказывается на его (Альфреды) бюджете.

Чувствуете? Ну там, внизу живота? Кто-то нажал на нотку сочувствие. Тихо, тихо… Сейчас с двух рук зайдут:

“Раньше нас беспокоила еда, но теперь нас беспокоит электричество”, — говорит 75-летний пенсионер. “Либо покупать свечи и дрова, либо стиснуть зубы и платить. Другого выбора нет”.

Ну вот, теперь нас маленько познакомили. Альфредо 75 лет и он пенсионер. Дальше нам дадут понять, что этот почтенный гражданин из Окленда. А всему виной — PG&E Corp., поставщик электроэнергии, который в январе повысил счета для розничных потребителей на 13%. И, возможно, это не последнее повышение в этом году.

Дальше про Альфредо вы услышите ближе к концу и узнаете, что он как ответственный климатолог установил себе солнечные панели. Но это не помогло ему компенсировать дорогостоящую энергию, необходимую для работы его нового heat pump.

Можно даже поставить пару пенни на факт наличия/отсутствия Альфреды в природе. Но зато теперь мы читаем не сухую сводку, а с долей сочувствия и причастности. А значит вовлечения.

А вообще это про что всё? Про то, что цены на электроэнергию в США в жилых домах выросли в феврале на 3,6%. Генерации не справляются. Многомиллиардные затраты на замену всякого устаревшего. Спрос к 2028 году почти на 5% превысит уровень потребления в 2023 году, что почти вдвое превышает тот рост, который компании ожидали всего год назад.

Финансирование этого масштабного расширения в дополнение к уже начатым важнейшим работам по строительству электросетей, включая прокладку линий электропередач под землёй, противопожарную защиту опор и замену старых электростанций, работающих на ископаемом топливе, солнечными панелями и ветряными турбинами, в конечном итоге ляжет на плечи существующих плательщиков тарифов на электроэнергию. Это настоящий удар для домохозяйств, которые надеялись на некоторое облегчение после того, как резко возросшие цены на природный газ в 2021 и 2022 годах привели к завышению счетов.

**********************************

Там с мест сообщают, что вера как-то подугалса что ли.

В общем, вложения в биржевые фонды зелёной энергетики падают. Не просто, а рекордно! Оно не то что бы падает, а оно отрицательно падает. Т.е. происходит вывод денег.

«Это какой-то… позор пузырь!»

***********************************

Мы, как обычно, хотели написать что-нибудь про падение России и её бизнеса, но пока получается написать только про рекордно низкий оптимизм малого бизнеса в США.

По данным Национальной федерации независимого бизнеса (National Federation of Independent Business), оптимизм представителей малого бизнеса в США упал до более чем 11-летнего минимума в марте, поскольку ожидания в отношении продаж снизились, а инфляционное давление оставалось печальным.

Индекс упал на 0,9 пункта до 88,5.

“Владельцы продолжают сталкиваться с многочисленными экономическими трудностями”, — говорится в заявлении главного экономиста группы Билла Дункельберга.

До чего Путин страну довёл. Отечественный бизнес показывает рекордные ожидания, а цивилизованный американский рекордный оптимизм, снизу.

Ну вы поняли, на душе снова как обычно.

*******************************************

Ой, чо делается-то!

Сервис World Economics взял данные Всемирного Банка и МВФ, присовокупил к ним свои расчёты и прогнозы МВФ и раскрыл нам ожидания на 2024 год по ВВП по паритету покупательной способности.

Согласно данному прогнозу, наша с вами Федерация, в отношении которой введено рекордное количество рестрикций санкций, которая 2% и не имеет никакого значения, которая с порванной в клочья экономикой, которая в международной изоляции. В общем, мы в этом году должны стать 4-й экономикой мира, обогнав Японию.Ой, чо делается-то!

***************************************

Карта глобального PMI

Индекса деловой активности. По результатам марта.

У меня снова старый вопрос — а они точно санкции правильно включили? Там может тумблер какой имеется? Переключатель.

**************************************

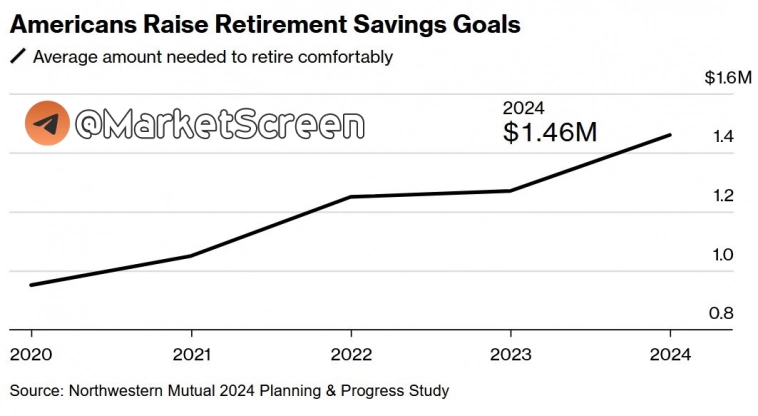

— Скажите, Шура, честно, сколько вам нужно денег для счастья?

Взрослым американцам сейчас требуется в среднем рекордные 1,5 миллиона долларов, чтобы весело и беззаботно встретить старость.

Это на 50% больше, чем в 2020 году, и на 16% больше, чем в прошлом году, когда среднестатистическому американскому юниту требовалось 1,3 миллиона долларов.

Чтобы представить всю глубину этих глубин, у среднестатистического американца есть сбережений всего на 65 000 долларов, что в 22 раза меньше, чем ему нужно для выхода на пенсию.

************************************

Дорогие друзья, приглашаю вас на свой экономико-познавательный канал — MarketScreen

Если же нужен трейдинг, анализ, графики, кривые и всё вот это вот, то второй мой канал — StockGamblers

Если вы вдруг собрались перебираться к брокеру „Финам“, в том числе и потому, что там есть лучший в мире терминал МТ5, то открывайте счет по моей реферальной ссылке: https://partner.finam.ru/rl/12480

1.4К

Читайте на SMART-LAB:

USD/JPY: у йены заканчиваются аргументы в пользу укрепления

Японская йена торговалась с выраженной волатильностью, переходя от резкого укрепления к ослаблению в широком диапазоне. Ключевым фактором такой...

14:18

О чем намозгоштормили сегодня в Mozgovik Research?

Доброго! Традиционный мозговой штурм перенесся на вторник из-за праздника.

Продолжаю держать в курсе.

19:04

теги блога StockGamblers

- BlackRock

- BR

- IPO

- Meta Trader 5

- PMI

- RI

- SI

- TigerTrade

- VWAP

- авто

- акции

- Аргентина

- аренда

- банки

- бензин

- биржа

- биткоин

- биткойн

- богатство

- брент

- бюджет

- валюта

- ввп

- вклады

- внутридевная торговля

- внутридневная торговля

- газ

- газпром

- германия

- госдолг

- графики

- деньги

- депозиты

- дефицит

- дефолт

- дивиденды

- доллар

- доходность

- доходы

- европа

- зарплата

- золото

- импорт

- индикаторы

- инсайд

- инфляция

- ипотека

- капитализация

- кредитование

- кредиты

- крипта

- МосБиржа

- мт5

- налоги

- недвижимость

- нефть

- Новости

- обзор

- обзор рынка

- облигации

- опционы

- отчетность

- офз

- производство

- промышленность

- расходы

- РИ

- РТС

- рубль

- рынок сша

- санкции

- Сбер

- сбербанк

- сбережения

- спг

- ставка

- ставки

- статистика

- стоки

- США

- танкеры

- тарифы

- торговля

- торговые сигналы

- трамп

- трежериз

- трейдинг

- туризм

- федрезерв

- фонды

- форекс

- фьючерс РТС

- фьючерсы

- цб

- цены

- ЦФА

- экономический дайджест

- экспорт

- юань

- Яйца