Блог им. MFek

Займер. Обзор от NZT. Дополнение к прошлому посту

- 08 апреля 2024, 18:43

- |

В пятницу компания раскрыла ценовой диапазон сделки.Посмотрим на цифрах:

• Индикативный ценовой диапазон IPO установлен на уровне от 235 рублей до 270 рублей за одну Акцию, что соответствует рыночной капитализации Компании в диапазоне от 23,5 млрд рублей до 27,0 млрд рублей

• Базовый размер IPO составит не более 3 млрд рублей. Единственный акционер «Займера» сохранит за собой преобладающую долю в акционерном капитале Компании

• Сбор заявок от инвесторов начинается сегодня, 5 апреля 2024 года, и завершится 11 апреля 2024 года. Объявление аллокаций по заявкам инвесторов, принявших участие в IPO, и начало торгов Акциями ожидается 12 апреля 2024 г.

• По итогам предварительного диалога с ведущими институциональными инвесторами Компания получила индикации спроса на приблизительно 70% от ожидаемого объема IPO по ценам внутри объявленного ценового диапазона

• Компания будет стремиться обеспечить сбалансированную аллокацию между розничными и институциональными инвесторами

Сейчас оценка выглядит так:

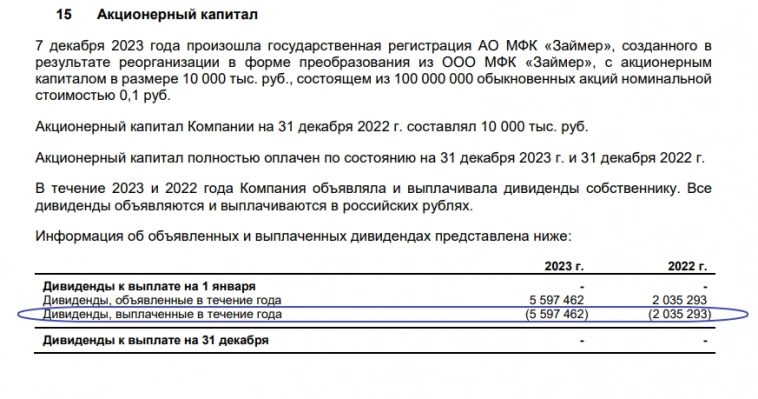

Компания уже имеет историю выплаты дивидендов. Это, в том числе, часть инвест кейса бизнеса. Так, по итогам 2023 года компания приняла решение выплатить дивиденды.

2.4. Общий размер выплаченных доходов по ценным бумагам эмитента, а также иных выплат, причитающихся владельцам ценных бумаг эмитента: 500 000 000 (пятьсот миллионов) рублей

2.5. Размер выплаченных доходов, а также иных выплат в расчете на одну ценную бумагу эмитента: 5 (пять) рублей 00 копеек.

2.6. Общее количество ценных бумаг эмитента (количество акций эмитента определенной категории (типа); количество облигаций определенного выпуска), по которым выплачены доходы и (или) осуществлены иные выплаты: 100 000 000 (сто миллионов) обыкновенных именных акций

2.7. Форма выплаты доходов по ценным бумагам эмитента и (или) осуществления иных выплат, причитающихся владельцам ценных бумаг эмитента (денежные средства): денежные средства

2.8. Дата, на которую определялись лица, имевшие право на получение дивидендов, в случае, если выплаченными доходами по ценным бумагам эмитента являются дивиденды по акциям эмитента: 31.01.2024 г.

Теперь будет дивидендная политика в рамках которой будет стремиться выплачивать не менее половины чистой прибыли на дивиденды выплаты будут ежеквартальные.

По итогам первого квартала 2024 года будет первый дивиденд в котором поучаствуют все новые акционеры. С учётом новой стратегии роста, которая вернулась в компании с целями годового роста по 15% в год будет осуществлять и рост компании и выплаты дивидендов.

Зачем собственнику бизнеса проводить IPO, если бизнес итак приносит дивиденды? Зачем делиться с кем-то IPO? У публичности есть 2 важных фактора — проще делать сделки и привлекать капитал и можно делать опционные программы, которые просты и понятны ключевому персоналу. Это лишь самое очевидное

Перепроверим наши мысли:

https://www.vedomosti.ru/finance/characters/2024/04/08/1030379-roman-makarov-ipo-eto-vzroslii-shag-k...

… Сделка пройдет в формате cash out, т. е. все привлеченные средства уйдут единственному акционеру. Это не помешает выполнить цели IPO, рассказал «Ведомостям» генеральный директор МФК «Займер» Роман Макаров: с помощью публичности МФК будет легче купить конкурентов и запустить программу мотивации менеджмента.

Риски:

Заявляет, что в 2022 году решили пойти на сохранение низкого уровня риска, выдавали деньги преимущественно старым клиентам очень сильно ужесточив скоринг для новых клиентов. А сейчас стратегию меняют, хотят вернуться к росту (но не сильному) примерно на 15% в год на несколько лет вперёд. Снижение нормы резервирования 2023 году было связано также с ужесточением скоринга новых клиентов как заявляют 2024 году ждут увеличение резервов в связи с тем\, что начнут с нового выдавать больше кредитов новым клиентам для реализации стратегии роста. По плану в 2024 году хотят заработать 6,5 млрд рублей, но есть риск того, что компания может начислять больше резервов, столкнувшись с ухудшением профиля клиентов при попытках расти быстрее.

Регулятор тоже может решить в будущем, что и текущие ставки велики и давят на население. Мы уже видели, как МФО заставили снизить аппетиты, поэтому такой риск — не выдумка. Это серьезный встречный ветер для роста компании.

Еще один момент — "будет легче купить конкурентов" — это значит, что есть риски дорогих покупок других МФО. А это или вывод денег или допэмиссия для покупки. И главное, чтоб покупали по оценке ниже, чем будет в тот момент торговаться компания. Но таких гарантий никто не даст, поэтому может быть риск. Да и инвесторы боятся сделок с допэмиссиями акций, устраивая горки волатильности. Но это пока не перспектива ближайшего года.

Итого:

Мы писали до пятницы, что «если это будет около 30 млрд оценки с фрифлоатом в 3 млрд — это может быть интересно.» Тут выходит даже чуть ниже — 27 млрд по верхней границе. А с мотивацией мажоритария насчет дивидендов, кэш-аут и того, зачем нужно IPO мы более-менее определились.

В части спекуляции — все, как и в других IPO — ждем до последнего понимание популярности, переподписки и (если будет) — конкретику по аллокации и количеству заявок. Сегодня стало известно, что один раз книгу подписали уже. Ждем дальнейших новостей по статусу. То, что компания "будет стремиться обеспечить сбалансированную аллокацию между розничными и институциональными инвесторами" — это хорошо, но не понятно, что же в итоге будет «сбалансированной» аллокацией. Надеюсь, эмитенты и организаторы все же делают выводы и понимают, что 1-3% аллокации – это не предел мечтаний частных инвесторов.

- 08 апреля 2024, 19:03

теги блога NZT Rusfond

- aflt

- astr

- ETLN

- GMKN

- IMOEX

- IPO

- IPO 2024

- IPO 2025

- iva technologies

- LSRG

- MOEX

- PIKK

- pre-IPO

- preIPO

- selectel

- SMLT

- SNGSP

- SPO

- TRMK

- X5

- авиа

- акции

- АПРИ

- АПРИ Флай Плэнинг

- астра

- АФК Система

- банки

- ВсеИнструменты

- Всеинструменты.ру

- втб

- выборы президента РФ 2024

- гмк

- ГМК Норникель

- Группа ЛСР

- девелоперы

- девелопмент

- Делимобиль

- дивиденды

- Европлан

- Займер

- инвестиции в недвижимость

- инвестиционная идея

- Инград

- индекс

- Индекс МБ

- инфляция

- инфляция в России

- ИПО

- ипотека

- итоги недели

- Казаньоргсинтез

- капитал

- каршеринг

- карьера

- кифа

- ЛСР

- Лукойл

- МИКРОН

- МТС банк

- МТС-Банк

- Нефтехимия

- Нижнекамскнефтехим

- Норникель

- облигации

- операционные результаты

- отчеты МСФО

- ОФЗ

- Пик

- ПИК СЗ

- пила

- ПИФ

- прогноз компании

- прогноз по акциям

- промомед дм

- Разбогатеть

- Ренессанс

- Ренессанс Страхование

- рентал про

- самолет

- Самолет Плюс

- сбербанк

- Селектел

- Сибур

- система

- Совкомбанк

- ставка

- статистика

- стройка

- сургут преф

- сургутнефтегаз

- ТМК

- торговые сигналы

- трейдинг

- Трубная металлургическая компания

- фармацевтика

- фьючерс mix

- ХКФ Банк

- ЦБ РФ

- Элемент

- эталон