Блог им. Andy_Z |Алгоритм продажи колл спредов на RI.

- 02 февраля 2016, 14:52

- |

Желающим быстро обогатиться читать не рекомендуется.

Для всех остальных напоминаю, что ниже речь пойдет о базовом активе (БА) RI, хотя все сказанное можно применять и на других инструментах, круг которых на самом деле на нашей бирже ограничен Газпромом и Сбером и SI (для SI – продажа пут спреда).

Во-первых, почему колл спред, а не скажем, просто продажа колов, ратио спред и т.п.

В первую очередь, из-за минимального по сравнению с перечисленными позициями, ГО. Во вторую очередь, из-за ограниченного убытка, которого, впрочем, очень желательно не допускать.

Итак, алгоритм:

- Первоначально отрывать позицию на ГО не более 10-12% от депозита. Это для того, чтобы была возможность роллирования позиции с сохранением приемлемого уровня доходности, если БА будет расти. Ну и защита от резкого падения БА, типа 3 марта 2014 с тремя планками.

- Определить для себя плановый уровень доходности позиции. Я определяю 3% от депозита.

- Определить для себя страйк продажи, как отклонение от цены БА в момент создания позиции (в процентах). Я придерживаюсь цифры от 15 до 20%. Кроме того, желательно использовать элементарный технический анализ, взяв на вооружение такие понятия, как уровни поддержки/сопротивления, Bollinger Bands, горизонтальные объемы.

- Правильно выбрать время продажи спреда. Желательно открывать позицию за несколько дней до экспирации предыдущего контракта опционов (когда появится ликвидность и волатильность в следующем контракте опционов), в день экспирации или, в крайнем случае, на следующий день после экспирации. Это позволит выполнить предыдущие три пункта алгоритма.

- Позиция в случае роста БА не хеджируется, а роллируется целиком на следующие страйки, с учетом запланированной доходности (пункт 2 алгоритма). При этом проданный страйк не должен заходить в деньги (что не всегда получается в случае бурного роста БА).

( Читать дальше )

- комментировать

- ★18

- Комментарии ( 14 )

Блог им. Andy_Z |Кризис и жадность брокера ITInvest. Куда бедному крестьянину теперь податься?

- 11 января 2016, 14:01

- |

Хорошая программа Option-Lab, несмотря на долгое отсутствие новой версии. Неплохой тариф брокера ITInvest для торгующих опционами. Настолько все было неплохо в 2015 году, что собирался в этом увеличить депозит раза так в три. Но, увы, все хорошее когда-нибудь заканчивается и брокер в качестве новогоднего подарка преподнес сюрприз, ежемесячную плату за пользование безусловно полезной, но уже не такой привлекательной Option-Lab. Выглядит это так:

СПО «Option Lab» и СПО «Option Lab Trade»

(в случае если совокупно уплаченное Клиентом за календарный месяц комиссионное вознаграждение Брокера не превысило 900 (Девятьсот) рублей 00 копеек) - 900 (Девятьсот) руб. / мес.

Следует заметить, что рассылку по поводу новой комиссии я не получал, хотя, признаю, мог и не заметить в ворохе всяких новогодних поздравительных писем.

Но на этом сюрпризы не закончились. Выяснилось, что брокер не предоставляет отчета, в котором можно было бы увидеть суммарную брокерскую комиссию за истекший месяц. В отчетах есть комиссия за каждую операцию, что предполагает высокое мнение брокера об умственных способностях клиента и о его продвинутости как пользователя Excel, способного самостоятельно рассчитать эту комиссию.

В общем, все как обычно, жадность и глупость шествуют рука об руку.

Блог им. Andy_Z |Опционы в качестве стопов направленных интрадейных позиций. Практика применения.

- 05 декабря 2015, 19:02

- |

Идею заимствовал у Дмитрия Новикова, топик http://smart-lab.ru/blog/286594.php

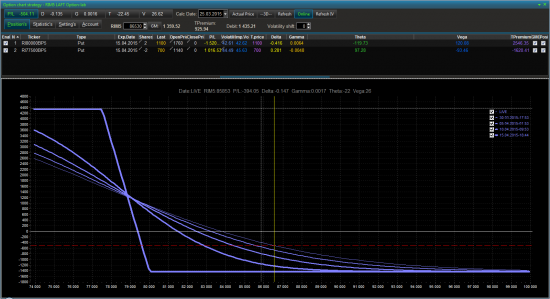

Сидеть и наблюдать за своими основными позициями просто так скучно, хотелось себя чем-нибудь развлечь. Вот и решил опробовать данную стратегию. В качестве базового актива (БА) были выбраны фьючерсы на Газпром и Сбер., чтобы не путались пробные позиции с основными, где инструменты RI и SI.

Вкратце стратегия такая: если хотите зашортить БА, то продаете, естественно, фьючерс, покупаете кол в деньгах или около и продаете дальний пут. Зачем, читайте первоисточник.

Возникает естественный вопрос, а не проще ли купить пут? Конечно проще, но с позицией, состоящей из купленного пута, вы ничего не сможете сделать хорошего, если БА начнет расти.

Пут быстренько обесценится, к тому же, тетта будет против него.

Как раз самая моя первая позиция по шорту Газпрома, открытая 23.11.2015 на весьма символическом объеме в 10 контрактов, это наглядно и продемонстрировала. БА начал бурно расти и позиция стала приносить убыток, который я решил не фиксировать окончательно, а попытался побороться. Хорошо выросли колы, которые и были откуплены с профитом. На следующий день была оставлена позиция из 10 проданных путов и 10 проданных фьючерсов, которая в совокупности представляла из себя позицию из проданных «голых» колов. Расчет был на то, что БА несколько отскочит, а проданные путы отдадут тетту и убыток будет несколько меньше. И то ли расчет был верный, то ли просто повезло, ведь 24.11.2015 был сбит наш бомбардировщик, рынок начал снижаться и позиция была тут же закрыта с прибылью (см. ниже).

( Читать дальше )

Блог им. Andy_Z |Почему я пойду на НОК9.

- 07 октября 2015, 16:30

- |

Я был на самой первой опционной конференции, самой второй и т.д.

Надо заметить, что в то время я вообще ничего не понимал в опционах, как, впрочем, и сейчас не сильно. Поэтому посещения первых НОК не принесло положительных сдвигов по пути к Граалю, но до чего было приятно находиться в большой компании умных людей. Правда, по истечению нескольких конференций они мне уже перестали казаться столь умными, стало скучно.

Прошло некоторое время, в прошлом году опять решил приобщиться к прекрасному, и не пожалел. Доклады на НОК8 были весьма не плохи, особенно понравился Кирилл Ильинский. Ничего из доклада не понял, но, сука, «какая глыба, какой матерый человечище»!

На этот раз у меня есть конкретный план, озвучу ряд пунктов, чтобы и другие участники могли подготовиться:

- Планирую отловить (надо будет еще пару тройку опционщиков покрепче привлечь) Сергея Елисеева и добиться наконец-то от него, когда будет новая версия Option-Lab и что она нам принесет.

- Отловить Владимира Твардовского (думаю, сам справлюсь) и выяснить у него, почему Финам не внедряет у себя Option-Lab.

- Алексея Каленковича отлавливать не придется, он, как всегда будет в центре событий, окруженный бородатыми и не очень адептами. Постараюсь наконец-то добиться от него в подарок книгу стихов. Боюсь, правда, опять забудет.

( Читать дальше )

Блог им. Andy_Z |По мотивам топика Михаила Понамаренко «Арбитраж волатильности».

- 22 августа 2015, 13:47

- |

Вот сам исходный топик http://smart-lab.ru/blog/273554.php

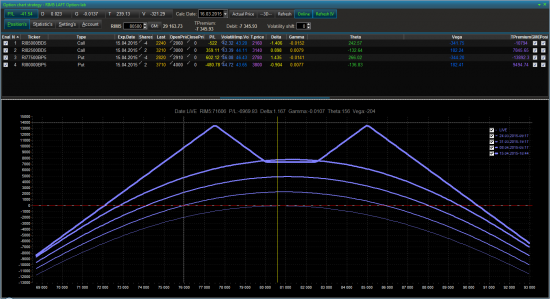

И вот что получается в результате моделирования в Option-Lab.

Дабы не моделировать еще и изменение волатильности предполагается, что позиции держатся до экспирации.

Покупается (здесь есть некое отличие от первоначального топика) стренгл на Si (пут и кол около денег), в количестве лотов в 2 раза больше, чем Ri.

( Читать дальше )

Блог им. Andy_Z |Экспирация закончилась, но бой еще продолжается.

- 17 августа 2015, 19:54

- |

Июльская экспирация закончилась как-то скучно для меня, заработать не удалось http://smart-lab.ru/blog/266805.php.

Раздосадованный этим обстоятельством сразу на вечерке 15.07 организовал непропорциональный ратио кол спред на августовских колах. (Здесь и далее речь идет об опционах на фьючерс индекса РТС).

Сия конструкция впоследствии агрессивно и не системно наращивалась еще проданными колами разных страйков и была закрыта с профитом 12.08, за несколько дней до экспирации. Ну что же, повезло, бывает.

( Читать дальше )

Блог им. Andy_Z |Учусь зарабатывать на покупках бабочек.

- 16 июля 2015, 23:19

- |

Инструменты: базовый актив (БА) - фьючерс на индекс РТС, а так же опционы текущей серии.

Способ построения позиции – использование стратегия Connectet order программы Option-Lab.

Начало было положено здесь http://smart-lab.ru/blog/255190.php и это была майская зкспирация.

На июньском контракте бабочка строилась, но была рано ликвидирована, хотя и с профитом. Причина – в момент построения следующей бабочки и превращения позиции в кондор автор наврал и задал неверные данные для стратегии Connected orders. Пришлось затем править руками, и проще было все закрыть.

На июльском контракте технических ошибок уже не было, но была допущена существенная ошибка в формировании и оценки конечной позиции.

Итак, по порядку…

18.06.2015 была куплена бабочка при цене БА в районе 95000.

Далее рынок потихоньку дрейфовал, слегка снижаясь. Хеджировал бабочку проданными колами для поддержания дельты в комфортном для меня состоянии. И на греческом гэпе вниз 29.06.2015, продав для хеджа фьючерс, купил еще бабочку при цене БА 90000.

( Читать дальше )

Блог им. Andy_Z |Роллировал, роллировал, да не выроллировал.

- 16 апреля 2015, 17:26

- |

Эпиграф:

«Его пример другим наука;

Но, боже мой, какая скука»

А.С. Пушкин

Для тех, кто будет читать дальше, смотрите эпиграф и не говорите, что я вас не предупреждал.

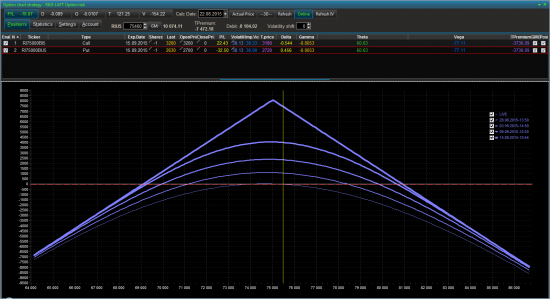

Итак, 16.03.2015 была открыта позиция, которая в простонародье называется дабл ратио спред (некоторые, правда, называют это кошкой или сиськами, но кому как):

Позиция открывалась примерно на 25% депозита, и сразу надо заметить, что имело смысл открывать ее более широко.

Более недели с позицией ничего не делалось, временной распад генерировал профит и 25.03.2015 решил «купить лотерейный билетик», а именно медвежий пут спред, как некую защиту от снижения рынка.

( Читать дальше )

Блог им. Andy_Z |Опционная конференция явно задалась.

- 21 марта 2015, 21:48

- |

Не буду рецензироваться выступления, в двух словах не расскажешь, Тимофей обещал выложить видео.

Хочу только заметить, что все они были очень интересны, а местами и полезны.

Приятное впечатление оставило выступление руководителя секции срочного рынка ММВБ Кирилла Пестова.

Особенно хотелось бы выделить доклад Дмитрия Кулешова (Citibank) «Использование режимов волатильности при арбитраже ухмылки на ETF и валютах». Крайне интересный доклад, жаль, что лично я мало что понял.

Как всегда зажигал А. Каленкович и четко модерировал Тимофей.

Спасибо организаторам, в особенности Вики Дьяковой.

Жаль, что не получилось продолжить в теплой обстановке кафе, оставил на следующий раз.

Блог им. Andy_Z |Всем интересующимся опционами на срочном российском рынке.

- 05 марта 2015, 18:31

- |

Бесплатно, т.е. даром!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс