Налогообложение на рынке ценных бумаг

-

Как сбербанк передает данные в налоговую?

Как сбербанк передает данные в налоговую?

Здравствуйте!

Брокер Сбербанк и он обязан передавать данные в налоговую. Являюсь клиентом с апреля 2017 г., получал дивиденды в 2017-2019 годах. На сайте налоговой в личном кабинете в «Сведения о доходах» не вижу что Сбербанк передал информацию за эти периоды, т.е. информация вообще отсутствует. Информация по доходу от работодателя имеется, от предыдущего брокера тоже имеется.

Вопрос: Действительно ли Сбер передает информацию в налоговую? И как он её передал если нет следов? Или это какое-то «кривое» взаимодействие между банком и налоговой, налоговой и сайтом налоговой?

П.С.: пока за все время в Сбере претензий он налоговой по ЦБ не возникало.

Авто-репост. Читать в блоге >>> Здравствуйте!

Здравствуйте!

Брокер Сбербанк и он обязан передавать данные в налоговую. Являюсь клиентом с апреля 2017 г., получал дивиденды в 2017-2019 годах. На сайте налоговой в личном кабинете в «Сведения о доходах» не вижу что Сбербанк передал информацию за эти периоды, т.е. информация вообще отсутствует. Информация по доходу от работодателя имеется, от предыдущего брокера тоже имеется.

Вопрос: Действительно ли Сбер передает информацию в налоговую? И как он её передал если нет следов? Или это какое-то «кривое» взаимодействие между банком и налоговой, налоговой и сайтом налоговой?

П.С.: пока за все время в Сбере претензий он налоговой по ЦБ не возникало. Налоги, дивиденды, REIT, СПб биржа

Налоги, дивиденды, REIT, СПб биржа

О налогах с сайта Санкт-Петербургской биржи:Американским законодательством установлены разные ставки налога с дивидендов по ценным бумагам для резидентов различных юрисдикций. Для резидентов РФ ставка налога составляет 10%, для владельцев бумаг – американских юридических и физических лиц – 30% и т.д. В случае, если конечный бенефициар не раскрывается по установленной форме, то по умолчанию всегда применяется ставка 30%. Таким образом, если Ваш брокер участвует в FATCA, Вы налоговый резидент РФ и брокер надлежащим образом раскрыл об этом информацию, то ставка по дивидендам составит 10%.

На сайте одного брокера:

И там дальше приведен список REIT на СПб бирже.Соглашение W8-BEN действует на все иностранные акции? Нет, есть два исключения.

1. Иностранные компании, зарегистрированные не в США. Налоги с дивидендов по акциям таких компаний нужно платить по законам страны, в которой они выпущены. Например, с дивидендов по акциям Ferrari удержат 23% вместо 10+3%. Перед тем, как купить акции, уточните налоговую политику страны-эмитента. Если спишут больше 13%, то доплачивать в пользу ФНС ничего не нужно.

2. Инвестиционные фонды недвижимости. Или REIT (Real Estate Investment Trust) — компании, которые зарабатывают на застройке, аренде, управлении и продаже недвижимости. До 100% своей прибыли REIT выплачивают инвесторам в виде дивидендов еще до уплаты налога на прибыль в CША — поэтому с дивидендов по их акциям в любом случае удержат 30% налога.

Авто-репост. Читать в блоге >>> Налог на REIT's и ETF на недвигу для россиян

Налог на REIT's и ETF на недвигу для россиян

Были уже обсуждения этой темы. Неутешительные. Но появилась новая оптимистичная информация.

По налоговому законодательству США нерезы (то есть россияне) должны уплачивать 10% налог на обычные акции и 30% на REIT. Во многом такие налоги меня останавливали от инвестирования в них. С другой стороны не очень была понятная ситуация с налогами в случае ETF на фонды недвижимости. Опять же по логике и закону с нас (как нерезов) должны брать 30%. В общем решил проверить это все на своей конкретной шкуре в IB.

На тест брал REIT SPG и ETF на недвигу VNQ.

Что в итоге получилось?

По SPG на счет получил дивиденды за минусом СТАНДАРТНЫХ 10% процентов

По VNQ на счет получил полные дивиденды без налоговых сборов.

Насколько я могу судить, IB просто решил не заморачиваться всеми сложностями с налогообложением нерезов и не разграничивает недвигу и обычные акции.

Логичный вопрос — почему за дивиденды от ETF VNQ вообще не берутся налоги?

Ответ — потому что дивиденды там платятся не как Ordinary Dividend (это обычный вариант для стоков), а как Return of Capital. Разница принципиально важна для самих америкосов, так как эти дивиденды облагаются налогом по разным ставкам. Для нас она роли не играет. По сути дивы Return of Capital будут облагаться по ставке как и Capital Gain, которая существенно выше. У нас все едино — 13% и на дивы и на Capital Gain. Так как мы нерезы то Capital Gain брокер нам не считает, предполагая что мы самостоятельно это оплатим в стране своего резидентства. В общем ETF на REIT-ы получаются вполне симпатичными. Кто в хороших юрисдикциях сидит (Кипр, Андорра и тп) вообще могут без налогов обойтись. Ну либо кто принципиально в налоговую не сдается.

Взято http://investors.team/topic/46/reits/13

Авто-репост. Читать в блоге >>> Вопрос по выводу части средств с брокерского счета.

Вопрос по выводу части средств с брокерского счета.

Добрый день! В форме по выводу средств, расчитывается НДФЛ к удержанию при выводе. В портфеле есть позиции в убытке. Сколько нужно продать и зафиксировать убыток, чтобы не заплатить НДФЛ при выводе. Например: 1000р. НДФЛ, продаем на 1000р позицию которая в просадке 1000р(50%). Я прав?

Авто-репост. Читать в блоге >>> Вопрос по налогам на валюту

Вопрос по налогам на валюту

Смотрите. Допустим, ты купил баксы через брокера. Насколько я понял, если купить баксы и тут же их вывести в кэш, то налога ты не платишь.

Но если ты купил баксы и баксы лежат на брокерском счете, а рубль падает… То придется платить налог от переоценки баксов в рубли.

Правильно ли я понимаю, что хранить баксы на счете брокерском не выгодно, если бакс таки вырастет?

Авто-репост. Читать в блоге >>> просили выложить ответ налоговой. Выкладываю

просили выложить ответ налоговой. Выкладываю

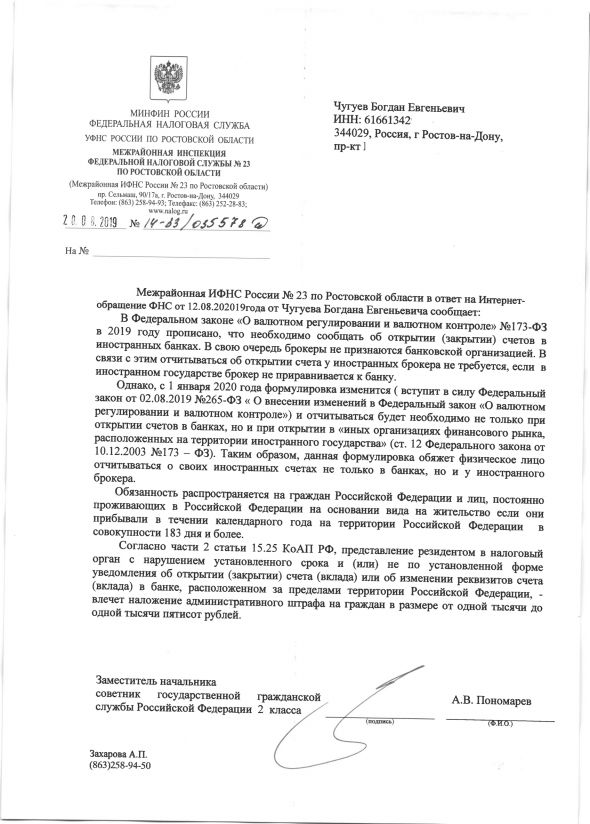

Обсуждали темы о декларировании счёта у инброкера.

Меня просили выложить, когда получу, ответ налоговой.

Я обратился в районную налокговую, к тем,

кто меня будет судить и выписывать штрафы, если я где то оступлюсь,

с конкретным вопросом — до какой даты я обязан уведомить налоговую о наличии у иностранного брокера счёта,

и какой мне будет штраф, если я не уведомлю.

Вот чётко и конкретно. Кому не жалко — ставьте плюсики.

Авто-репост. Читать в блоге >>> Купил 100 акций 3 года назад и к ним докупил 3 акции вчера - хочу продать 3 - как налог считается?

Купил 100 акций 3 года назад и к ним докупил 3 акции вчера - хочу продать 3 - как налог считается?

Купил 100 акций 3 года назад и к ним докупил 3 акции вчера — хочу продать 3 — как налог считается?

Все выросли в цене само собой для упрощения...

По нашему закону если более 3х лет владеешь не надо платить налог.

Вот вопрос про последние 3 акции они как считаются (FIFO или LIFO)?

Спасибо.

Авто-репост. Читать в блоге >>> Еще раз про уведомление ФНС о счете у зарубежного брокера

Еще раз про уведомление ФНС о счете у зарубежного брокера

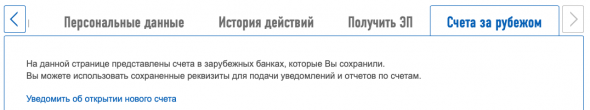

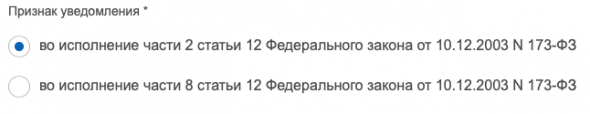

Зашел в личный кабинет налогоплатильщика. Там есть такая закладка

далее нужно указать признак уведомления

Авто-репост. Читать в блоге >>> Отчет о движении средств на брокерском счете

Отчет о движении средств на брокерском счетеДобрый день!

С 1 января 2020 года каждый инвестор, который имеет брокерский счет у зарубежного брокера, обязан будет сдавать Отчет о движении денежных средств. Правильно называется такой документ – «Отчет о движении средств физического лица – резидента по счету (вкладу) в банке за пределами территории Российской Федерации».Все дело в том, что в Федеральный закон «О валютном регулировании и валютном контроле» были внесены изменения, которые вступают в силу с нового года (изменения вносятся Федеральным законом от 02.08.2019 г. № 265-ФЗ).

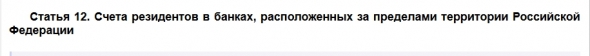

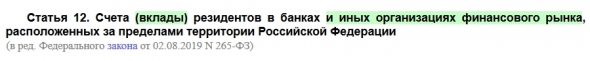

В частности, изменения коснулись статьи 12 указанного закона. Посмотрите ниже на фото, как изменилось название статьи…

Авто-репост. Читать в блоге >>> Про налоговый вычет по ИИС

Про налоговый вычет по ИИС

ФНС 24 Москва.

В апреле подал декларацию через ЛК

В мае из-за сбоя в системе учета деклараций, поданных в эл.виде, сдал в печатном виде.

Август. В ФНС как-всегда не дозвониться.

Приехал в отделение, электронная очередь не работает, инспектора по камеральным проверкам физлиц нет, сказали звонить по внутреннему телефону. Дозвонился, занята, перезвонит, когда найдёт декларацию в печатном виде, уехал из ФНС ни с чем, перезвонила на следующий день (за это спасибо). Вычет одобрен, через 2 недели выплатят.

В общем, кто ещё не получил вычет и ждёт ответа из ФНС о статусе налоговой проверки более 3 мес., советую ехать лично и узнавать на месте.

Авто-репост. Читать в блоге >>> Пора декларировать в ФНС счета открытые у зарубежных брокеров

Пора декларировать в ФНС счета открытые у зарубежных брокеров

Всем хай!

02.08.2019 опубликованы изменения в Федеральный закон «О валютном регулировании и валютном контроле» в части либерализации ограничений на совершение валютных операций резидентами с использованием счетов (вкладов), открытых в банках, расположенных за пределами территории Российской Федерации, и репатриации денежных средств.

sozd.duma.gov.ru/bill/733447-7

Закон вступает в силу 01.01.2020г.

Нужно до 01.02.2020г. задекларировать счет открытый в IB и у других брокеров.

Я пойду на след. неделе декларировать бумажную версию https://www.nalog.ru/html/sites/www.new.nalog.ru/docs/knd1120107.pdf

Думаю бумажная версия с отметками ФНС удобнее, так как ее нужно будет предъявлять в банки для переводов.

Авто-репост. Читать в блоге >>> Доход на остаток по счету в IB. Налог

Доход на остаток по счету в IB. НалогДобрый день. Пытаюсь разобраться в нюансах работы с Interactive Brokers. Может, кто подскажет. В плане комиссий и налогообложения. IB начисляет процент на остаток по счету. А как платится налог с этого дохода налоговыми резидентами РФ? К примеру, не было сделок по счету. Пусть депозит 100 000 долл., с 1 января до 31 декабря получен доход 1.9%. 1900 долл. (всего стало 101900 долл.) 1 января доллар стоит 50 руб., 31 декабря — 80 руб. Получается, 1 января была сумма в рублях 5 000 000 р, 31 декабря 8 152 000 р. Налог= (8 152000-5000000)*13%=409760р. Или не так?

Нужно ли подавать декларацию? С одной стороны, доход получен. И налог исчисляется в рублях. С другой – не было сделок. Спасибо.

Авто-репост. Читать в блоге >>> Брокер не правильно считает НДФЛ, помогите советом.

Брокер не правильно считает НДФЛ, помогите советом.

Брокер ВТБ.

Есть счет + к нему 2 субсчета спекулятивных. На основном счету (долгосрочном) есть сбер-п с ценой открытия около 10 руб (десять). Перед див отсечкой были куплены сбер-п по второму субсчету, после отсечки были проданы с убытком, (по основному счету сделок со сбером не производилось и СЦО как была так и осталась около 10 руб.

При просмотре справки о НДФЛ из личного кабинета я обнаружил огромную прибыль, которой теоретически быть не могло, после в ЛК посмотрел Расчет финансового результата (FIFO) и от туда выяснил, что брокер посчитал цену покупки сбер-п 10 руб (с основного счета), а продажу как есть, хотя сделка происходила на суб счету. — от сюда и прибыль, хотя должен быть убыток. Позже еще по ТГК-1 нашел тоже самое.

Подскажите какой лучше выбрать вариант решения проблеммы:

1. Позвонить брокеру и все расказать — пусть сами разбираются что да как. — вариант менне затратный п времени, но боюсь что они что-нибуть подделают и проведут операцию по основному счету (не знаю возможно ли так, но просто боюсь)

Авто-репост. Читать в блоге >>> Добрый день!На ветке облигаций читал про то как взимаются налоги с доходов по облигациям: Было написано что налог берется с дохода выше чем ключевая ставка + 5%. и т.п. Где узнать про это подробней?

Добрый день!На ветке облигаций читал про то как взимаются налоги с доходов по облигациям: Было написано что налог берется с дохода выше чем ключевая ставка + 5%. и т.п. Где узнать про это подробней?

Добрый день! На ветке облигаций читал про то как взимаются налоги с доходов по облигациям: Было написано что налог берется с дохода выше чем ключевая ставка + 5%. и т.п. Где узнать про это подробней?

Авто-репост. Читать в блоге >>> Каковы последствия при недекларирования дохода при торговле через зарубежного брокера? Россия...

Каковы последствия при недекларирования дохода при торговле через зарубежного брокера? Россия...

Каковы последствия при недекларирования дохода при торговле через зарубежного брокера? Россия…

Авто-репост. Читать в блоге >>>

ZaPutinNet, Спасибо. То есть ИИС тип А не очень подходит для долговременного инвестирования более 3 лет. При росте рынка вместо возврата налога можно заплатить налоги.Только облигации тогда.

Aleksei_Vladimirovich_T, Подходит если сумма не очень большая (относительно), например, если вы внесли 1,2 млн (по 400 в год), то по налоговому вычету за 3 года вы получите 156 тысяч. Если по типу Б вы, допустим, с той же суммы в 1,2 млн заработаете пусть даже 30% годовых (что очень много) то это, грубо, 720 (400*0,3*3+400*0,3*2+400*0,3*1) тысяч за все 3 года, а налогов вы тогда сэкономите 720*0,13=93,6. Т.е. всё равно в 1,5 раза меньше чем налоговый вычет по типу А.

ZaPutinNet, Да, 30% сложно заработать. У меня сейчас ~15% за полгода за счет Сбера и ФСК ЕЭС. Но это при росте индекса чуть ли на 30%. А если боковик или падение. Надо, наверное, комбинировать обычный брокерский счет с активами, которые могут вырасти на периоде 3+ и ИИС тип А с облигациями.

Aleksei_Vladimirovich_T, Если у вас приличная сумма, то можно и комбинировать. Я в этом году планирую на ИИС завести 400, осталось 100. А на обычном брокерском у меня 3000 баксов, (в следующем ещё 2 добавлю) которые я ещё пару лет назад в обменнике покупал, по ценам от 58 до 62, не хочу пока их на рубли менять, рассматриваю бакс как страховку от девальвации, а на ИИС их нельзя заводить, только рубли

ZaPutinNet, Денег мало, счетов много — мой и жены :). Я целый управляющий целый. Раздумья начались после того как купил жене ETF SBGB. Сейчас там облигации корпоративные + ETF. И держать, как на «черный» день. То есть, если «черный» день наступит и ИС придется распечатать, то в случае акций и ETF придется заплатить налог. Еще ведь не знаешь какой он будет. А если купить ОФЗ длинных и корпоратов надежных длинных, то можно вычет получить и налогов не заплатить в случае закрытия. Вот так я понял для себя стратегию размещения денег на длительный срок.

ZaPutinNet, Спасибо. То есть ИИС тип А не очень подходит для долговременного инвестирования более 3 лет. При росте рынка вместо возврата налога можно заплатить налоги.Только облигации тогда.

Aleksei_Vladimirovich_T, Подходит если сумма не очень большая (относительно), например, если вы внесли 1,2 млн (по 400 в год), то по налоговому вычету за 3 года вы получите 156 тысяч. Если по типу Б вы, допустим, с той же суммы в 1,2 млн заработаете пусть даже 30% годовых (что очень много) то это, грубо, 720 (400*0,3*3+400*0,3*2+400*0,3*1) тысяч за все 3 года, а налогов вы тогда сэкономите 720*0,13=93,6. Т.е. всё равно в 1,5 раза меньше чем налоговый вычет по типу А.

ZaPutinNet, Да, 30% сложно заработать. У меня сейчас ~15% за полгода за счет Сбера и ФСК ЕЭС. Но это при росте индекса чуть ли на 30%. А если боковик или падение. Надо, наверное, комбинировать обычный брокерский счет с активами, которые могут вырасти на периоде 3+ и ИИС тип А с облигациями.

Aleksei_Vladimirovich_T, Если у вас приличная сумма, то можно и комбинировать. Я в этом году планирую на ИИС завести 400, осталось 100. А на обычном брокерском у меня 3000 баксов, (в следующем ещё 2 добавлю) которые я ещё пару лет назад в обменнике покупал, по ценам от 58 до 62, не хочу пока их на рубли менять, рассматриваю бакс как страховку от девальвации, а на ИИС их нельзя заводить, только рубли

ZaPutinNet, Спасибо. То есть ИИС тип А не очень подходит для долговременного инвестирования более 3 лет. При росте рынка вместо возврата налога можно заплатить налоги.Только облигации тогда.

Aleksei_Vladimirovich_T, Подходит если сумма не очень большая (относительно), например, если вы внесли 1,2 млн (по 400 в год), то по налоговому вычету за 3 года вы получите 156 тысяч. Если по типу Б вы, допустим, с той же суммы в 1,2 млн заработаете пусть даже 30% годовых (что очень много) то это, грубо, 720 (400*0,3*3+400*0,3*2+400*0,3*1) тысяч за все 3 года, а налогов вы тогда сэкономите 720*0,13=93,6. Т.е. всё равно в 1,5 раза меньше чем налоговый вычет по типу А.

ZaPutinNet, Да, 30% сложно заработать. У меня сейчас ~15% за полгода за счет Сбера и ФСК ЕЭС. Но это при росте индекса чуть ли на 30%. А если боковик или падение. Надо, наверное, комбинировать обычный брокерский счет с активами, которые могут вырасти на периоде 3+ и ИИС тип А с облигациями.

ZaPutinNet, Спасибо. То есть ИИС тип А не очень подходит для долговременного инвестирования более 3 лет. При росте рынка вместо возврата налога можно заплатить налоги.Только облигации тогда.

Aleksei_Vladimirovich_T, Плюс к этому, например, купоны по ОФЗ, муниципальным и некоторым корпоративным облигам и так не облагаются налогом, поэтому вы ничего не выиграете если будете на типе Б.

ZaPutinNet, Спасибо. То есть ИИС тип А не очень подходит для долговременного инвестирования более 3 лет. При росте рынка вместо возврата налога можно заплатить налоги.Только облигации тогда.

Aleksei_Vladimirovich_T, Подходит если сумма не очень большая (относительно), например, если вы внесли 1,2 млн (по 400 в год), то по налоговому вычету за 3 года вы получите 156 тысяч. Если по типу Б вы, допустим, с той же суммы в 1,2 млн заработаете пусть даже 30% годовых (что очень много) то это, грубо, 720 (400*0,3*3+400*0,3*2+400*0,3*1) тысяч за все 3 года, а налогов вы тогда сэкономите 720*0,13=93,6. Т.е. всё равно в 1,5 раза меньше чем налоговый вычет по типу А. ZaPutinNet, Спасибо. То есть ИИС тип А не очень подходит для долговременного инвестирования более 3 лет. При росте рынка вместо возврата налога можно заплатить налоги.Только облигации тогда.

ZaPutinNet, Спасибо. То есть ИИС тип А не очень подходит для долговременного инвестирования более 3 лет. При росте рынка вместо возврата налога можно заплатить налоги.Только облигации тогда.

Друзья! Подскажите пожалуйста, есть ли льгота по налогообложению ОФЗ и по ценным бумагам, которые были в собственности более 3 лет на ИИС тип А? Есть ли льгота по российским ETF, в частности сбербанковский SBGB?

Aleksei_Vladimirovich_T, купоны по ОФЗ налогом не облагаются, льготы на ИИС за 3 года нет. По ЕТФ льгот тоже нет, на сколько я знаю, ведь это те же акции только «пакетом» Друзья! Подскажите пожалуйста, есть ли льгота по налогообложению ОФЗ и по ценным бумагам, которые были в собственности более 3 лет на ИИС тип А? Есть ли льгота по российским ETF, в частности сбербанковский SBGB?

Друзья! Подскажите пожалуйста, есть ли льгота по налогообложению ОФЗ и по ценным бумагам, которые были в собственности более 3 лет на ИИС тип А? Есть ли льгота по российским ETF, в частности сбербанковский SBGB?

Под звёздочкой написано *Налог с дивидендов не удержан депозитарием с части бумаг, зачисленных на счет депо по сделкам РЕПО или Займа (не признается доходом в соответствии с п. 7 ст. 214.3/п. 6 ст. 214.4 НК РФ) (при наличии таковых на счете депо). Но они у меня в лонге без всяких РЕПО плечей и прочего

ZaPutinNet, расскажите пожалуйста, потом, что решили с ситуацией

ZaMax, я лично готовила декларации 3-НДФЛ для таких инвесторов, которые получили дивиденды, но с которых не был удержан и перечислен в бюджет налог по ставке 13%. Да, при заполнении декларации отмечалось, что уже удержана была сумма налога по другой ставке и к начислению НДФЛ шел 3%. Были инвесторы, у которых было удержание по другой ставке (тоже не 13%). Но в основном это 10 и к доплате шло всего 3%.

Надо вам просто уточнить у брокера — выступил ли он налоговым агентом по НДФЛ в отношении доходов по дивидендам (которые вы мне указали). И уже в зависимости от ответа надо далее планировать свои действия.

Татьяна Суфиянова, спасибо за развернутый ответ! Я первый год на рынке, по этому пока не сталкивался с таким, но лучше быть предупрежденным) Татьяна, подскажите пожалуйста еще один вопрос. Как понять, какую сумму готовить для уплаты налога с прибыли в конце года или брокер заранее пришлет инфу?

ZaMax,

Брокер вам даст отчет (запросите у него) и в этом отчете будут отражены те суммы дохода с дивидендов, по которым ваш брокер не выступил налоговым агентом по НДФЛ. И уже эти суммы и будут показываться в составе декларации с учетом уже удержанной суммы налога. Но сначала надо выяснить у брокера, запросите, «Выступал ли брокер налоговым агентом по НДФЛ в отношении сумм по выплаченным дивидендам, отраженным „там-то и там-то“. Вы фото кусочка какого-то отчета показали, надо указать, где и когда были отражены эти суммы, чтобы брокер вам дал четкий ответ.

Татьяна Суфиянова, Вы меня наверное перепутали с ZaPutinNet:) Но все равно спасибо за ответ, я бы плюсанул, да рейтинг маловат)

ZaMax, я запуталась? Помогите мой ответ перекинуть тому, кто спрашивал?

Реально запуталась.