Налогообложение на рынке ценных бумаг

-

Сальдируется ли доходы по еврооблигам с убытком по акциям на ММВБ при расчете НДФЛ?

Сальдируется ли доходы по еврооблигам с убытком по акциям на ММВБ при расчете НДФЛ?

Вопрос

Сальдируется ли доходы по еврооблигациям (рос. эмитентов) с убытком по акциям на ММВБ при расчете НДФЛ ?

НДФЛ для физика нереза 30%

Есть у кого какие предложения как уменьшить?

Или как положительный фин результат перенести на следующий год, т.к. в следующем году к примеру я знаю что будет убыток? Т.е. как не платить в этом году..

Авто-репост. Читать в блоге >>> Последние дни для оптимизации подоходного налога

Последние дни для оптимизации подоходного налогаЗавтра и послезавтра (среда и четверг) последние дни для того, чтобы уменьшить подоходный налог на ММВБ в этом году. Так как в режиме Т+2 послезавтрашние сделки на фондовом рынке пройдут 30 декабря, то эти два дня (25-26 декабря) последняя возможность изменить свой подоходный за 2019 год. Сделки пятницы, 27 декабря, пройдут уже 3 января и на подоходный налог этого года уже не повлияют.

Что можно сделать тем, у кого по итогам года прибыль? Закрыть убыточные позиции, хоть на несколько секунд. Вы зафиксируете убыток по сделке и уменьшите налогооблагаемую прибыль. Если вы ждёте по этим позициям прибыль и собираетесь держать их дальше, просто выкупите их сразу после продажи. Комиссией придётся пожертвовать. А вот прибыльные позиции до пятницы лучше не фиксировать, чтобы не увеличивать прибыль. Если планируете их зафиксировать, отложите на пятницу.

Те, у кого по итогам года получился солидный убыток, могут его уменьшить. Это даст возможность уменьшить налогооблагаемую прибыль в следующем году. Надо делать наоборот, закрывать до пятницы прибыльные позиции и не трогать убыточные. Если эти позиции планируете держать дальше, выкупайте их после продажи. Что это даст? Фиксация прибыли уменьшает наш налогооблагаемый убыток, так как налог мы всё равно не платим, ни с большого убытка, ни с маленького. Зато в следующем году налогооблагаемая прибыль будет меньше, так как цена покупки акции будет более высокой.

Авто-репост. Читать в блоге >>> Налоговый арбитраж

Налоговый арбитражВсем привет Смартлабовцы! После того, как ВТБ открыл доступ к покупке иностранных акций и валюты на ИИС, начал прокручивать различные варианты, как этим воспользоваться:

1) Покупка облигаций номинированных в долларах на размещении на долларовое плечо, в том случае если купоны по облигациям выше плеча, по сути риск невысокий, а так как облигация куплена по номиналу, все ОКЕЙ

2) Если держать ИИС типа Б, то как я понимаю, после 3 лет счет полностью освобождается от налога, значит и валютная переоценка тоже отсутствует, так ведь?) Значит на этом тоже можно заработать, ну как минимум сэкономить точно)

3) Для долгосрочных инвесторов огромное преимущество, так как в 2020 откроют огромное количество бумаг котирующихся на NYSE и т.д, значит по ним налог 3% сверху для налоговой РФ не будет уплачиваться, а только 10% в США (при заполненной декларации W8-BEN).

Это все что пока приходит в голову, жду Ваших идей и предложений, давайте же воспользуемся такой возможностью и заработаем на ней. Всем удачи и отличных праздников!

Авто-репост. Читать в блоге >>> Кто знает как правильно заполнить 3НДФЛ на вычет по ИИС?

Кто знает как правильно заполнить 3НДФЛ на вычет по ИИС?

Добрый вечер, уважаемые смартлабовцы!

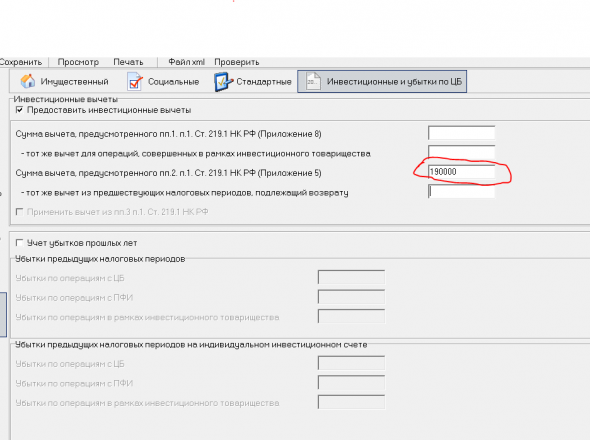

Заполняю 3 НДФЛ для получения налогового вычета по ИИС

скачал программу Декларация 2018 все вроде было понятно, в 2018 я внес на ИИС 190 т.р

вписываем в графу

А в 2017 я вносил 30 т.р куда их вносить?

приплюсовать к 190? Не могу найти толковую инструкцию по заплнению, может знает кто?

Буду очень благодарен за помощь.

И еще вопрос, ИИС открывал 2015, вносил небольшую сумму, вычет по ней пропал?

хотя помнится брокеры уверяли что воспользоваться любым(!!) видом вычета можно будет в любое время вплоть до закрытия ИИС.

Авто-репост. Читать в блоге >>> Налогообложение операций с валютой

Налогообложение операций с валютой

День добрый!

В следующем году у многих присутствующих в очередной раз возникнет вопрос декларировать или нет доход от операций с валютой.

Решил проконсультироваться на эту тему с налоговым консультантом и узнал для себя много нового. А именно:

Все цифры просто из головы для примера

1 июня вы открыли в паре USD.RUB сделку на 3 миллиона рублей по биржевому курсу 60 рублей за доллар (+3 млн рублей, -50 тысяч долларов)

3 июня вы закрыли эту сделку по биржевому курсу 60.1 рублей за доллар (-3 млн рублей +49917 долларов)

Итог: убыток 83 доллара

Вроде базы для налога нет

Но! Так как во всех письмах Мин.фина о налогах с валютных операций на бирже указано, что согласно подпункту 5 ст 210 НК доходы(расходы) выраженные в иностранной валюте, пересчитываются в рубли по официальному курсу банка России на соответствующую дату, то налоговый консультант рассчитывает налоговую базу по этой сделке следующим образом

курс ЦБ на 1 июня 57 рублей за доллар — соответсвенно ваши расходы по продаже 50 тысяч долларов пересчитываются в -2,85 млн рублей

Авто-репост. Читать в блоге >>> Надо ли декларировать прибыль от КИК? Что такое контролируемые организации?

Надо ли декларировать прибыль от КИК? Что такое контролируемые организации?

Друзья, доброй всем субботы!

Если у кого-то из вас есть вопросы по теме формирования и заполнения уведомления об участии в иностранной организации, уведомлении о контролируемых иностранных компаниях, порядка расчета прибыли КИК, приглашаю посмотреть мое видео.

Я в ролике постаралась охватить самые «нужные» моменты. Если будут вопросы, обязательно пишите.

Меня в последнее время часто спрашивали о том, в каком случае заполняется декларация 3-НДФЛ по факту прибыли КИК (контролируемой иностранной компании). Я об этом как раз рассказываю и привожу примеры заполнения декларации 3-НДФЛ для двух случаев: когда налог платить не надо и когда НДФЛ следует оплатить.

Авто-репост. Читать в блоге >>> Удержание налога по итогам 2019 года

Удержание налога по итогам 2019 годаУважаемые клиенты ВТБ!

Сообщаем Вам, что, действуя в качестве налогового агента, Банк ВТБ (ПАО) по итогам окончания налогового периода 2019 год произведет расчет налога на доходы клиентов — физических лиц, полученных на рынке ценных бумаг и срочном рынке в 2019 году.

Удержание налога и возврат излишне уплаченного налога за 2019 год будет производиться Банком с 09 января 2020 года по 22 января 2020 года.

Информация о размере налога, начисленного за 2019 год, будет содержаться в «Расчете налога на доходы физического лица по операциям с Ценными Бумагами и производными финансовыми инструментами за период с 01.01.2019 по 31.12.2019».

Указанный документ в случае наличия у Вас финансового результата за 2019 год будет направлен на Ваш адрес электронной почты в период с 06 января 2020 года по 09 января 2020 года.

Авто-репост. Читать в блоге >>>

Оформлял документы на налоговый вычет по ИСС, вернули, но с возврата удержали 13%- это правильно?

Марат Карпов, и сколько вернули?) Не 52 тысячи? Меньше?)

Агриппина, 45240 вернули

Марат Карпов, может декларацию неправильно заполнил? Я три раза возвращала, всегда четко 52 тысячи нуль нуль копеек) а налог на работе больше 52 тысяч за год?

Агриппина, ответ с налоговой был, что вся сумма подлежит возврату, а сегодня приходит за -13%)

Марат Карпов, Думаю у вас за прошлый год, нет уплаченного налога 2НДФЛ в сумме 52000.

Gorik, а почему в решении на возврат указана сумма к возврату 52000?

Марат Карпов, Имеете в виду принятое решение после камеральной проверки?

Оформлял документы на налоговый вычет по ИСС, вернули, но с возврата удержали 13%- это правильно?

Марат Карпов, и сколько вернули?) Не 52 тысячи? Меньше?)

Агриппина, 45240 вернули

Марат Карпов, может декларацию неправильно заполнил? Я три раза возвращала, всегда четко 52 тысячи нуль нуль копеек) а налог на работе больше 52 тысяч за год?

Агриппина, ответ с налоговой был, что вся сумма подлежит возврату, а сегодня приходит за -13%)

Марат Карпов, Думаю у вас за прошлый год, нет уплаченного налога 2НДФЛ в сумме 52000.

Gorik, а почему в решении на возврат указана сумма к возврату 52000?

Оформлял документы на налоговый вычет по ИСС, вернули, но с возврата удержали 13%- это правильно?

Марат Карпов, и сколько вернули?) Не 52 тысячи? Меньше?)

Агриппина, 45240 вернули

Марат Карпов, может декларацию неправильно заполнил? Я три раза возвращала, всегда четко 52 тысячи нуль нуль копеек) а налог на работе больше 52 тысяч за год?

Агриппина, ответ с налоговой был, что вся сумма подлежит возврату, а сегодня приходит за -13%)

Марат Карпов, Думаю у вас за прошлый год, нет уплаченного налога 2НДФЛ в сумме 52000.

Налоговая тема.

Подскажите. сталкиваюсь в первый раз.

Ситуация: Брокер Сбер. Российские акции. Сумма 500 т.р. Условно есть 33 акции. 30 акций куплены более 3х лет назад. 3 акции куплены менее 3х лет.

Собираюсь закрыть позицию с прибылью и в связи с этим несколько вопросов:

1. На данный момент существует какой-то закон который освобождает от уплаты налога на прибыль при продаже акции которые лежат более 3х лет?

2. Если существует, то это работает как налоговый вычет или просто брокер не начисляет налог на прибыль?

Авто-репост. Читать в блоге >>>

Юрий Карпов, На сколько мне известно такого освобождения от уплаты 2НДФЛ с прибыли на акциях не существует. Такое освобождение от уплаты налога на прибыль есть на пифах (паи), и на обезличенном счёте на золоте открытом в банке, далее как вы говорите, освобождаетесь от уплаты налога на прибыль, надо продержать для этого не менее 3 лет.

Оформлял документы на налоговый вычет по ИСС, вернули, но с возврата удержали 13%- это правильно?

Марат Карпов, и сколько вернули?) Не 52 тысячи? Меньше?)

Агриппина, 45240 вернули

Марат Карпов, может декларацию неправильно заполнил? Я три раза возвращала, всегда четко 52 тысячи нуль нуль копеек) а налог на работе больше 52 тысяч за год?

Агриппина, ответ с налоговой был, что вся сумма подлежит возврату, а сегодня приходит за -13%)

Оформлял документы на налоговый вычет по ИСС, вернули, но с возврата удержали 13%- это правильно?

Марат Карпов, и сколько вернули?) Не 52 тысячи? Меньше?)

Агриппина, 45240 вернули Оформлял документы на налоговый вычет по ИСС, вернули, но с возврата удержали 13%- это правильно?

Оформлял документы на налоговый вычет по ИСС, вернули, но с возврата удержали 13%- это правильно? Уведомил ФНС об открытии счета в IB ч.3 (заключительная)

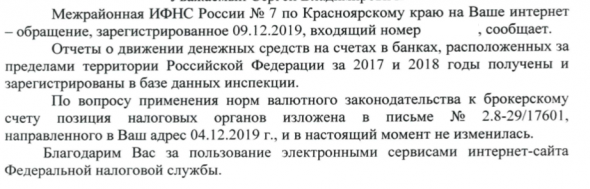

Уведомил ФНС об открытии счета в IB ч.3 (заключительная)

Первая часть

Вторая часть

09.12.2019 я направил новый пакет документов в ФНС, где говорится что IB брокер не банк и уведомлять до 01.01.2020 не требуется.

Сегодня получил ответ, стандартная отписка. Видимо, под НГ никто не хочет работать и вникать в документы.

Ну что ж, ждем теперь тех, кто будет уведомлять с 01.02.2020г. об открытых счетах и делиться своим опытом.

Новый бланк до 01.02.2020г, они не сделают. Половину января все отдыхают, остается меньше месяца.

Авто-репост. Читать в блоге >>> Лайфхак по налогам

Лайфхак по налогам

Завершается год, а это значит что до 31 января брокер удержит с вашего счета 13% от профита за этот год. Платить налоги не очень приятно, особенно если получен солидный профит. Есть совершенно законный способ перенести уплату НДФЛ с января на декабрь 2020 г., по сути получив отсрочку на год. Как это работает? Брокер обязан удержать налог только при наличии на счете денежных средств. Если на все деньги куплены ценные бумаги, налог удержан не будет и брокер сообщит вам и в ИФНС о сумме начисленного НДФЛ и о том, что налог не был удержан. Этот налог необходимо будет уплатить до 01 декабря (п.6 ст.228 НК РФ). Сумма появится в личном кабинете налогоплательщика.

Авто-репост. Читать в блоге >>> Налоговая тема.

Налоговая тема.

Подскажите. сталкиваюсь в первый раз.

Ситуация: Брокер Сбер. Российские акции. Сумма 500 т.р. Условно есть 33 акции. 30 акций куплены более 3х лет назад. 3 акции куплены менее 3х лет.

Собираюсь закрыть позицию с прибылью и в связи с этим несколько вопросов:

1. На данный момент существует какой-то закон который освобождает от уплаты налога на прибыль при продаже акции которые лежат более 3х лет?

2. Если существует, то это работает как налоговый вычет или просто брокер не начисляет налог на прибыль?

Авто-репост. Читать в блоге >>> Сэкономил – значит заработал. Сэкономил на налогах – приятно заработал.

Сэкономил – значит заработал. Сэкономил на налогах – приятно заработал.Всем привет!

В преддверии 2020 года, в связи с необходимостью декларировать наличие зарубежного брокерского счета, решил разобраться в вопросах налогообложения при работе с Interactive Brokers. В процессе придумал алгоритм по оптимизации налогоблагаемого дохода.

Правила формирования налоговой отчетности при работе с IB достаточно простые (есть нюансы, об этом напишу после нового года, когда нужно будет считать налог):- Берете стоимость открытия позиции

- Берете стоимость закрытой позиции

- Перемножаете на курс ЦБ на дату открытия и закрытия

- Считаете профит

- Умножаете Дивиденды на курс ЦБ

- Умножаете всякие платежи и комиссии на курс ЦБ

В итоге получается сумма, с которой и нужно посчитать налог.

Я человек ленивый и решил, что запрограммирую эту историю и автоматически буду рассчитывать налог. Подобное есть у Оксаны Гафаити, но уж больно дорого. Так вот, в процессе разработки мне пришла в голову идея по оптимизации налогов. Если кратко, нужно посчитать доход до нового года. Потом найти сделки с убытком, закрыть и открыть их, тем самым снизить налогооблагаемый доход.

Авто-репост. Читать в блоге >>> Хитрый вопрос по налогообложению операций с иностранными ЦБ

Хитрый вопрос по налогообложению операций с иностранными ЦБ

Коллеги, добрый день!

Размышляю над одним вопросом — пока не очень получается.

Были у меня в собственности акции Celgene с неплохой доходностью. Недавно эта компания была куплена Bristol Myers Squibb по схеме 1 акция BMY за одну акцию CELG + премия $50 за каждую акцию CELG + денежный опцион

Подробные условия сделки: https://www.cnbc.com/2019/01/03/bristol-myers-to-buy-celgene-in-a-74-billion-deal.html

Вопрос теперь в том как все это учесть в 3НДФЛ

Кто что думает? Спасибо

p.s. подумал — может такая сделка вообще не повод отражать ее в 3ндфл. но по факту одни бумаги ушли, другие появились

Авто-репост. Читать в блоге >>>

Друзья, пришло такое письмо от брокера: Уважаемый (инициалы)!

По предварительному расчету, по состоянию на конец рабочего дня 12.12.2019 г. по Договору (-ам)* на брокерское обслуживание сумма НДФЛ за 2019 год составила… руб. Из этой суммы уже было удержано… руб.

В период с 01/01/2020 по 31/01/2020, в соответствии с налоговым законодательством РФ, с Вашего брокерского счета (счетов) будут ежедневно списываться денежные средства в уплату НДФЛ.

Для беспроблемного удержания НДФЛ мы рекомендуем Вам:

•

Пополнить счет на указанную сумму в рублях;

•

При наличии денежных средств на брокерском счете в иностранной валюте – конвертировать их в рубли.

Если в указанный период сумма не будет обеспечена в полном объеме, Вам будет необходимо уплатить НДФЛ самостоятельно.

Друзья, в связи с этим вопрос. Дело в том, что я никогда раньше с этим не сталкивался. У меня там обычный брокерский счёт. С какой суммы будет считаться налог? (у меня там только акции лежат). И имеет ли право брокер требовать пополнить счёт на определенную сумму, чтобы в январе списывать этот налог? Кто сталкивался, объясните эту процедуру, если не затруднит!

Василий Пупкин, налог считается с вашей прибыли — продали акции или фьючи в плюс — нужно заплатить ндфл. Если в течение января на счету не будет денег, то потом придётся самостоятельно заплатить до конца 2020 года. Брокер передаст в налоговую инфу о начисленном, но не удержанном налоге

Kris, скажите пожалуйста, а если я продавал и в плюс и в минус, то как налог считается? И по поводу валюты не понял, как с ней быть, если я не хочу её конвертировать в рубли?

Василий Пупкин, убыток вычитается из прибыли и уменьшает налогооблагаемую базу. Автоматом конвертировать валюту брокер вряд ли будет.

Если торговали валютой — теоретически нужно самому заплатить налог, но это не проверяется :)

Kris, я не торговал, а получил долларовые дивиденды по акции.

Василий Пупкин, тогда у вас есть два варианта

1) положить на счёт необходимую сумму в раблях (из письма брокера или из Налогового отчёта)

2) держать весь январь на счету 0 рублей и потом самостоятельно заплатить налог до когда года

Kris, понял, спасибо большое за помощь!

Друзья, пришло такое письмо от брокера: Уважаемый (инициалы)!

По предварительному расчету, по состоянию на конец рабочего дня 12.12.2019 г. по Договору (-ам)* на брокерское обслуживание сумма НДФЛ за 2019 год составила… руб. Из этой суммы уже было удержано… руб.

В период с 01/01/2020 по 31/01/2020, в соответствии с налоговым законодательством РФ, с Вашего брокерского счета (счетов) будут ежедневно списываться денежные средства в уплату НДФЛ.

Для беспроблемного удержания НДФЛ мы рекомендуем Вам:

•

Пополнить счет на указанную сумму в рублях;

•

При наличии денежных средств на брокерском счете в иностранной валюте – конвертировать их в рубли.

Если в указанный период сумма не будет обеспечена в полном объеме, Вам будет необходимо уплатить НДФЛ самостоятельно.

Друзья, в связи с этим вопрос. Дело в том, что я никогда раньше с этим не сталкивался. У меня там обычный брокерский счёт. С какой суммы будет считаться налог? (у меня там только акции лежат). И имеет ли право брокер требовать пополнить счёт на определенную сумму, чтобы в январе списывать этот налог? Кто сталкивался, объясните эту процедуру, если не затруднит!

Василий Пупкин, налог считается с вашей прибыли — продали акции или фьючи в плюс — нужно заплатить ндфл. Если в течение января на счету не будет денег, то потом придётся самостоятельно заплатить до конца 2020 года. Брокер передаст в налоговую инфу о начисленном, но не удержанном налоге

Kris, скажите пожалуйста, а если я продавал и в плюс и в минус, то как налог считается? И по поводу валюты не понял, как с ней быть, если я не хочу её конвертировать в рубли?

Василий Пупкин, убыток вычитается из прибыли и уменьшает налогооблагаемую базу. Автоматом конвертировать валюту брокер вряд ли будет.

Если торговали валютой — теоретически нужно самому заплатить налог, но это не проверяется :)

Kris, я не торговал, а получил долларовые дивиденды по акции.

Василий Пупкин, тогда у вас есть два варианта

1) положить на счёт необходимую сумму в раблях (из письма брокера или из Налогового отчёта)

2) держать весь январь на счету 0 рублей и потом самостоятельно заплатить налог до когда года

Друзья, пришло такое письмо от брокера: Уважаемый (инициалы)!

По предварительному расчету, по состоянию на конец рабочего дня 12.12.2019 г. по Договору (-ам)* на брокерское обслуживание сумма НДФЛ за 2019 год составила… руб. Из этой суммы уже было удержано… руб.

В период с 01/01/2020 по 31/01/2020, в соответствии с налоговым законодательством РФ, с Вашего брокерского счета (счетов) будут ежедневно списываться денежные средства в уплату НДФЛ.

Для беспроблемного удержания НДФЛ мы рекомендуем Вам:

•

Пополнить счет на указанную сумму в рублях;

•

При наличии денежных средств на брокерском счете в иностранной валюте – конвертировать их в рубли.

Если в указанный период сумма не будет обеспечена в полном объеме, Вам будет необходимо уплатить НДФЛ самостоятельно.

Друзья, в связи с этим вопрос. Дело в том, что я никогда раньше с этим не сталкивался. У меня там обычный брокерский счёт. С какой суммы будет считаться налог? (у меня там только акции лежат). И имеет ли право брокер требовать пополнить счёт на определенную сумму, чтобы в январе списывать этот налог? Кто сталкивался, объясните эту процедуру, если не затруднит!

Василий Пупкин, налог считается с вашей прибыли — продали акции или фьючи в плюс — нужно заплатить ндфл. Если в течение января на счету не будет денег, то потом придётся самостоятельно заплатить до конца 2020 года. Брокер передаст в налоговую инфу о начисленном, но не удержанном налоге

Kris, скажите пожалуйста, а если я продавал и в плюс и в минус, то как налог считается? И по поводу валюты не понял, как с ней быть, если я не хочу её конвертировать в рубли?

Василий Пупкин, убыток вычитается из прибыли и уменьшает налогооблагаемую базу. Автоматом конвертировать валюту брокер вряд ли будет.

Если торговали валютой — теоретически нужно самому заплатить налог, но это не проверяется :)

Kris, я не торговал, а получил долларовые дивиденды по акции.

Друзья, пришло такое письмо от брокера: Уважаемый (инициалы)!

По предварительному расчету, по состоянию на конец рабочего дня 12.12.2019 г. по Договору (-ам)* на брокерское обслуживание сумма НДФЛ за 2019 год составила… руб. Из этой суммы уже было удержано… руб.

В период с 01/01/2020 по 31/01/2020, в соответствии с налоговым законодательством РФ, с Вашего брокерского счета (счетов) будут ежедневно списываться денежные средства в уплату НДФЛ.

Для беспроблемного удержания НДФЛ мы рекомендуем Вам:

•

Пополнить счет на указанную сумму в рублях;

•

При наличии денежных средств на брокерском счете в иностранной валюте – конвертировать их в рубли.

Если в указанный период сумма не будет обеспечена в полном объеме, Вам будет необходимо уплатить НДФЛ самостоятельно.

Друзья, в связи с этим вопрос. Дело в том, что я никогда раньше с этим не сталкивался. У меня там обычный брокерский счёт. С какой суммы будет считаться налог? (у меня там только акции лежат). И имеет ли право брокер требовать пополнить счёт на определенную сумму, чтобы в январе списывать этот налог? Кто сталкивался, объясните эту процедуру, если не затруднит!

Василий Пупкин, налог считается с вашей прибыли — продали акции или фьючи в плюс — нужно заплатить ндфл. Если в течение января на счету не будет денег, то потом придётся самостоятельно заплатить до конца 2020 года. Брокер передаст в налоговую инфу о начисленном, но не удержанном налоге

Kris, скажите пожалуйста, а если я продавал и в плюс и в минус, то как налог считается? И по поводу валюты не понял, как с ней быть, если я не хочу её конвертировать в рубли?

Василий Пупкин, убыток вычитается из прибыли и уменьшает налогооблагаемую базу. Автоматом конвертировать валюту брокер вряд ли будет.

Если торговали валютой — теоретически нужно самому заплатить налог, но это не проверяется :)

Друзья, пришло такое письмо от брокера: Уважаемый (инициалы)!

По предварительному расчету, по состоянию на конец рабочего дня 12.12.2019 г. по Договору (-ам)* на брокерское обслуживание сумма НДФЛ за 2019 год составила… руб. Из этой суммы уже было удержано… руб.

В период с 01/01/2020 по 31/01/2020, в соответствии с налоговым законодательством РФ, с Вашего брокерского счета (счетов) будут ежедневно списываться денежные средства в уплату НДФЛ.

Для беспроблемного удержания НДФЛ мы рекомендуем Вам:

•

Пополнить счет на указанную сумму в рублях;

•

При наличии денежных средств на брокерском счете в иностранной валюте – конвертировать их в рубли.

Если в указанный период сумма не будет обеспечена в полном объеме, Вам будет необходимо уплатить НДФЛ самостоятельно.

Друзья, в связи с этим вопрос. Дело в том, что я никогда раньше с этим не сталкивался. У меня там обычный брокерский счёт. С какой суммы будет считаться налог? (у меня там только акции лежат). И имеет ли право брокер требовать пополнить счёт на определенную сумму, чтобы в январе списывать этот налог? Кто сталкивался, объясните эту процедуру, если не затруднит!

Василий Пупкин, налог считается с вашей прибыли — продали акции или фьючи в плюс — нужно заплатить ндфл. Если в течение января на счету не будет денег, то потом придётся самостоятельно заплатить до конца 2020 года. Брокер передаст в налоговую инфу о начисленном, но не удержанном налоге

Kris, скажите пожалуйста, а если я продавал и в плюс и в минус, то как налог считается? И по поводу валюты не понял, как с ней быть, если я не хочу её конвертировать в рубли?