Воронов Дмитрий

🚀 ИСТС: покупаем LNTH, CROX, MGPI и EPAM

- 03 августа 2022, 18:15

- |

Добрый день, друзья!

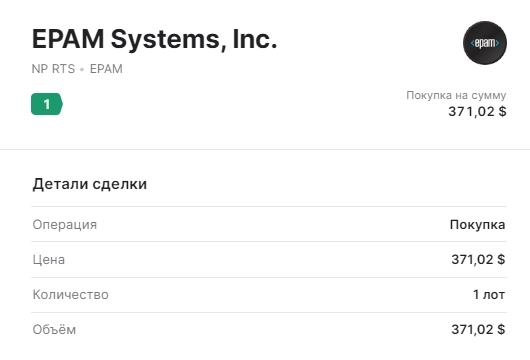

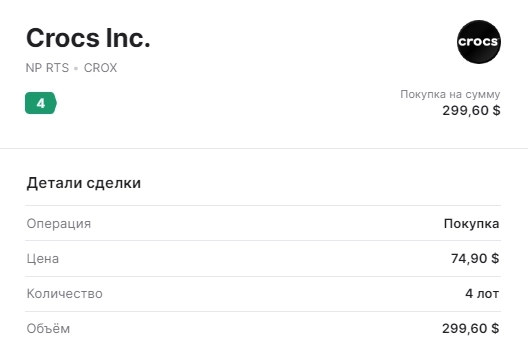

Сегодня в рамках инвестиционно-спекулятивной торговой системы (ИСТС) открываем позиции по Lantheus Holdings (LNTH), Crocs (CROX), MGP Ingredients (MGPI) и EPAM Systems (EPAM). Все эмитенты отчитываются завтра до открытия рынков.

Параметры сделок – на скринах ниже.

Описание торговой системы – здесь: https://smart-lab.ru/blog/820780.php

( Читать дальше )

- комментировать

- 1.2К

- Комментарии ( 8 )

🚀 ИСТС: закрываем ANET, CF, MPWR, ATKR и WLK

- 02 августа 2022, 18:14

- |

Добрый день, друзья!

Давайте подведём итоги вчерашних спекулятивных сделок (начало см. здесь: https://smart-lab.ru/blog/tradesignals/825065.php).

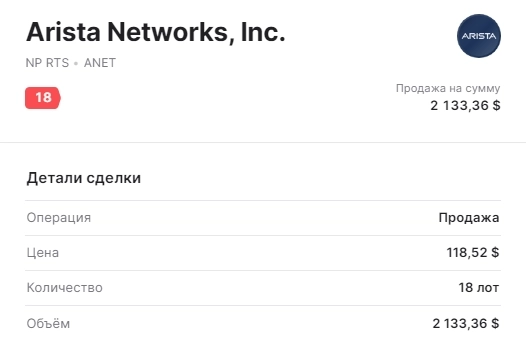

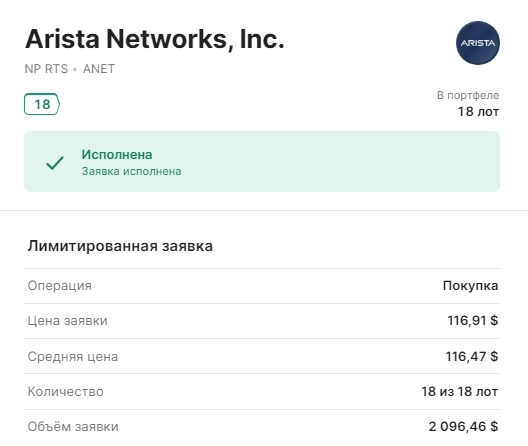

Arista Networks – прибыль составила 36,90 USD или 1,8% на сделку.

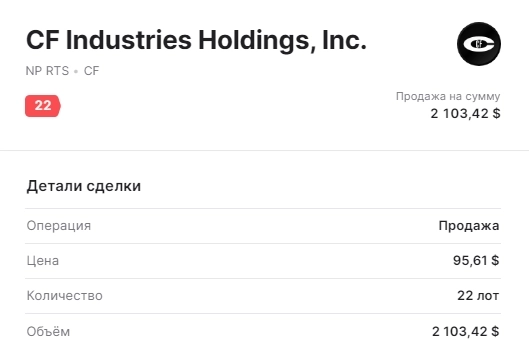

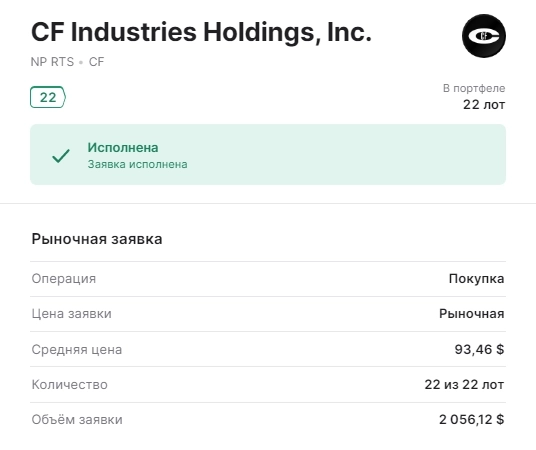

CF Industries – прибыль составила 47,30 USD или 2,3% на сделку.

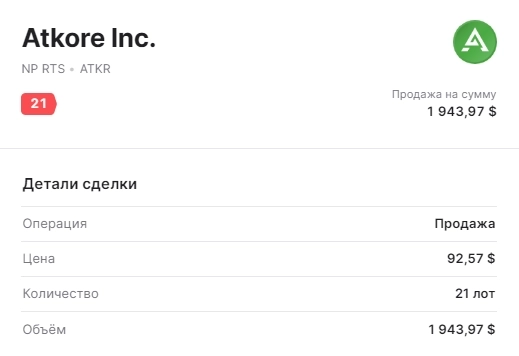

Atkore – убыток составил 139,02 USD или 6,7% на сделку.

Westlake Chemical – убыток составил 36,75 USD или 1,8% на сделку.

Monolithic Power Systems – прибыль составила 124,25 USD или 5,4% на сделку.

Итого по всем вчерашним сделкам прибыль составила 32,68 USD. Результат, конечно, смехотворный. Пелоси со своим вторжением на Тайвань спутала все карты.

👉В связи с обострением ситуации вокруг Тайваня, сегодня новых сделок, совершать не буду.

Скрины сделок – см. ниже.

P. S. Описание системы см. здесь (https://smart-lab.ru/blog/820780.php).

🚀 ИСТС: покупаем ANET, CF, MPWR, ATKR и WLK

- 01 августа 2022, 17:58

- |

Добрый день, друзья!

Сегодня в рамках инвестиционно-спекулятивной торговой системы (ИСТС) покупаем акции Arista Networks (ANET), CF Industries (CF) и Monolithic Power Systems (MPWR).

Завтра до открытия рынков отчитываются Atkore (ATKR) и Westlake Chemical (WLK). Покупаем их акции сегодня.

Параметры сделок – на скринах ниже.

Описание торговой системы – здесь: https://smart-lab.ru/blog/820780.php

( Читать дальше )

🚀 ИСТС: 15% роста за 10 дней

- 31 июля 2022, 15:03

- |

Добрый день, друзья!

Начиная с 20 июля с. г. я публично зарабатываю кучу денег с помощью инвестиционно-спекулятивной торговой системы (ИСТС), которую изобрёл в связи с постоянными блокировками и обособлениями, которые нам устраивают недружественные страны и родной Центробанк.

👉 Суть системы состоит в покупке акций американских эмитентов в торговую сессию, предшествующую публикации квартального финансового отчёта в расчёте на рост котировок после его публикации.

Система носит инвестиционный (фундаментальный) характер: в качестве эмитентов для сделок отбираются только финансово устойчивые компании роста, поскольку они, как правило, отчитываются лучше ожиданий аналитиков, за счёт чего их котировки после публикации финансового отчёта растут (подробнее – см. здесь: https://smart-lab.ru/blog/820780.php).

( Читать дальше )

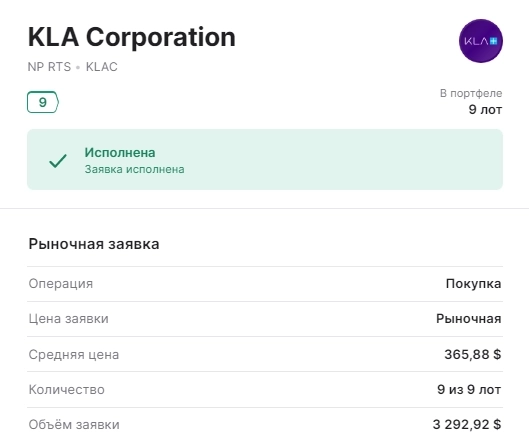

🔥 ИСТС: закрываем KLA

- 29 июля 2022, 19:16

- |

🔥 ИСТС: закрываем KLA

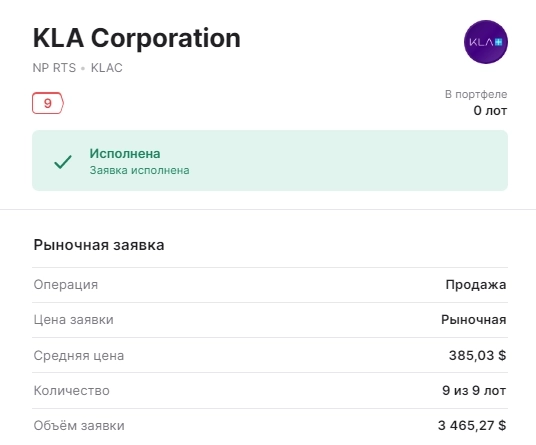

Сегодня в рамках ИСТС продал акции KLA (KLAC). Параметры продажи акций – на скрине ниже. Акции были куплены вчера перед публикацией финансового отчёта эмитентов (начало сделки см. здесь (https://t.me/c/1340849257/2243)).

📊 Прибыль по сделке KLA составила 172,35$ или 5,2%.

P. S. Описание системы см. здесь (https://smart-lab.ru/blog/820780.php).

🚀 ИСТС: покупаем KLAC

- 28 июля 2022, 20:33

- |

Добрый вечер, друзья!

Сегодня в рамках ИСТС покупаем акции KLA (KLAC). Параметры сделок – на скринах ниже.

Описание торговой системы – здесь: https://smart-lab.ru/blog/820780.php

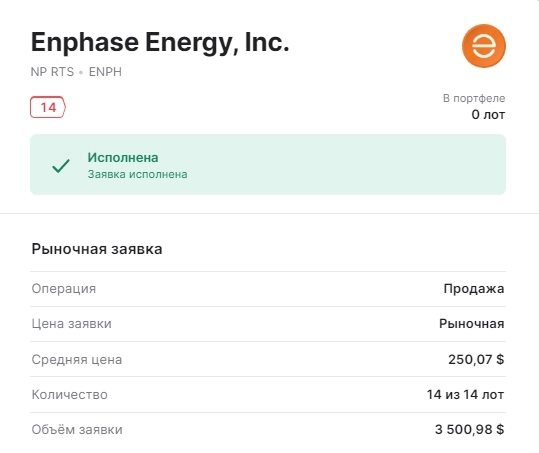

ИСТС: закрываем ENPH , MSFT и V

- 27 июля 2022, 19:43

- |

Добрый вечер, друзья!

В рамках инвестиционно-спекулятивной торговой системы, которая позволяет зарабатывать даже на падающем рынке, сегодня продал акции Enphase Energy (ENPH), Microsoft (MSFT) и Visa (V).

Акции были куплены вчера перед публикацией финансового отчёта эмитентов (начало сделки – здесь: https://smart-lab.ru/blog/tradesignals/823379.php). Параметры продажи акций – на скринах ниже.

📊 Прибыль по сделке Enphase Energy составила 466,20$ или 15,4%. По акциям Microsoft прибыль составила 125,04$ или 4,1%. По сделке Visa была получена прибыль в сумме 50,68$ или 1,7%.

Суммарный финансовый результат по сделкам – прибыль в сумме 641,92$ или 7,1% за сутки.

Сегодня никаких покупок в рамках ИСТС не производим. Отдыхаем и наблюдаем за заседанием ФРС. Следующая спекулятивная сделка планируется 28.07.2022 по KLA (KLAC).

P. S. Описание системы см. здесь: https://smart-lab.ru/blog/820780.php.

( Читать дальше )

🚀 ИСТС: покупаем ENPH , MSFT и V

- 26 июля 2022, 20:48

- |

Добрый вечер, друзья!

Сегодня в рамках инвестиционно-спекулятивной торговой системы покупаем акции Enphase Energy (ENPH), Microsoft (MSFT) и Visa (V). Параметры сделок – на скринах ниже.

Описание торговой системы – здесь: https://smart-lab.ru/blog/820780.php

( Читать дальше )

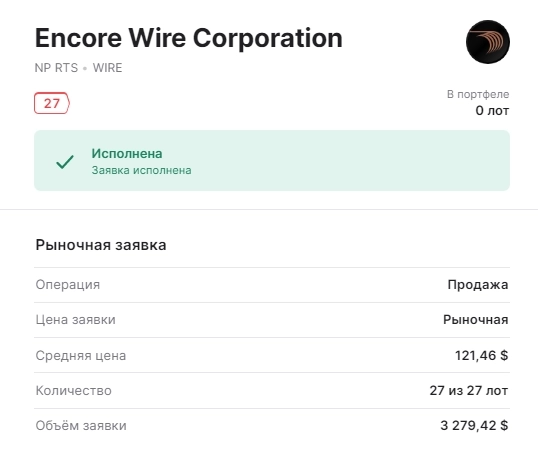

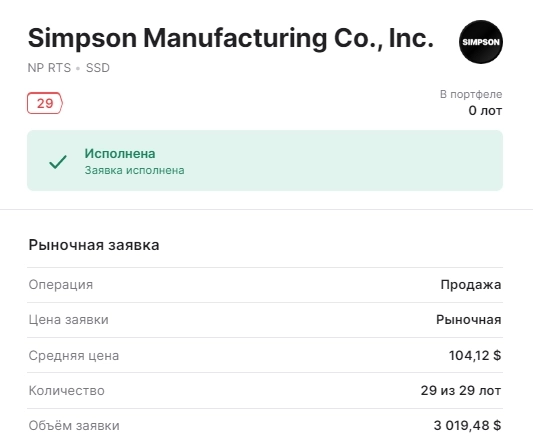

🚀 ИСТС: закрываем WIRE и SSD

- 26 июля 2022, 19:24

- |

Добрый вечер, друзья!

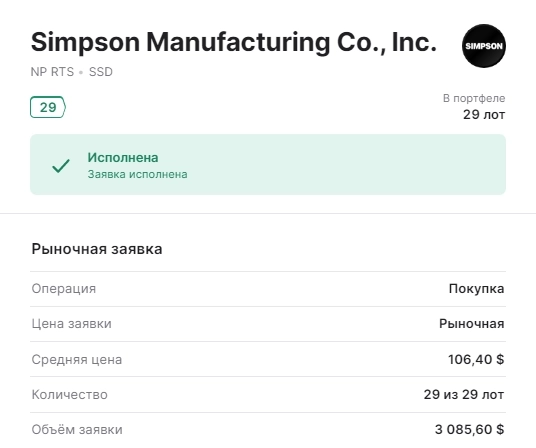

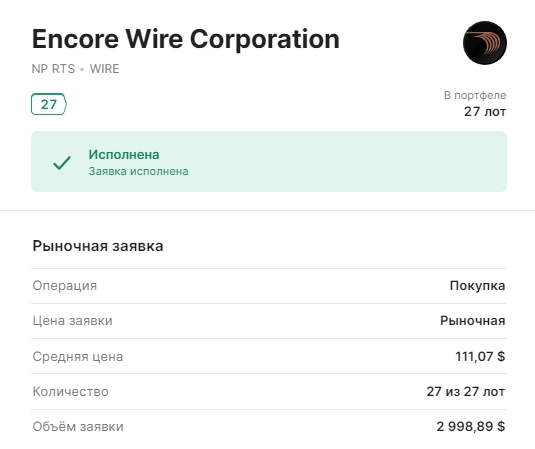

В рамках инвестиционно-спекулятивной торговой системы, которая позволяет зарабатывать даже на падающем рынке, сегодня продал акции Encore Wire (WIRE) и Simpson Manufacturing Company (SSD).

Акции были куплены вчера перед публикацией финансового отчёта эмитентов (начало сделки – здесь: https://smart-lab.ru/blog/tradesignals/822979.php). Параметры продажи акций – на скринах ниже.

Прибыль по сделке Encore Wire (WIRE) составила 280,53 $ или 9,4%. По Simpson Manufacturing Company (SSD) был получен небольшой убыток в сумме 66,12$ или 2,1%.

Суммарный финансовый результат по сделкам – прибыль в сумме 214,41$ или 3,5% за сутки.

Система работает! Описание системы см. здесь: https://smart-lab.ru/blog/820780.php.

( Читать дальше )

⭐️ Инвестиционно-спекулятивная торговая система

- 25 июля 2022, 18:20

- |

Добрый день, друзья!

Сегодня в рамках ИСТС покупаем акции Encore Wire (WIRE) и Simpson Manufacturing Company (SSD). Параметры сделок – на скринах ниже.

Описание торговой системы – здесь: https://smart-lab.ru/blog/820780.php

( Читать дальше )

теги блога Воронов Дмитрий

- FORTS

- ABIOMED

- Activision Blizzard

- Applied Materials

- Arista Networks

- Aнтoн Cилуaнoв

- Celgene

- Crocs

- Electronic Arts

- GameStop

- General Electric

- General Electric Company

- Google Alphabet

- HeadHunter

- IMOEX

- Incyte

- Intel

- Intuit

- IPO

- IPO 2024

- KLA

- Mail.ru Group

- MSCI Inc.

- Ozon

- Robinhood

- S&P500

- S&P500 фьючерс

- treasuries

- Ubiquiti

- Visa

- VK

- Xilinx

- акции

- акции США

- американские акции

- американские эмитенты

- американский рынок

- анализ акций

- Астра

- банки

- Белорусия

- Белуга Групп

- брокеры

- ВВП

- вклады

- вопрос

- Депозиты

- дивиденды

- Доллар рубль

- европа

- Екатеринбург

- золото

- игры

- Индекс МБ

- интел

- инфляция

- инфляция в России

- Китай

- китайский фондовый рынок

- Ключевая ставка ЦБ РФ

- Комон

- коронавирус

- Коэффициент Грэма

- ММВБ

- МосБиржа

- нефть

- Облигации

- обнуление

- опционы

- отчеты МСФО

- ОФЗ

- падение

- ПИФ

- прогноз по акциям

- прогнозы

- рецессия

- Русская Аквакультура

- Сбербанк

- Сбербанк брокер

- СВО

- Северо-Западное Пароходство

- смартлаб

- срочный рынок

- ставка дисконтирования

- Сургутнефтегаз

- США

- торговые сигналы

- трейдинг

- Украина

- форекс

- ФРС

- фундаментальный анализ

- фьючерс mix

- фьючерс ртс

- фьючерсы

- ЦБ РФ

- экономика России

- Яндекс