SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Sozidatel

₿ Ответ Тимофею Мартынову по теме Биткоина

- 18 февраля 2026, 10:48

- |

Заметил, что в последних видео, Тимофей много раз касался темы биткоина, даже он заметил некоторый повторяющийся паттерн, но в чём суть не уловил. А если судить по статьям от крупных брокеров, то складывается впечатление, что даже аналитические дома не понимают сути происходящего.

Халвинг — это слово ответ на все ваши вопросы.

Халвинг — это запрограммированное снижение награды для майнеров за каждый обработанный блок биткоина. Майнеры заняты обработкой транзакций, которые записываются в блоки биткоина, своеобразный реестр сделок.

Вознаграждение падает в 2 раза каждые 210.000 обработанных блоков. В предыдущую эпоху халвинга вознаграждение для майнеров было 6.25 биткоина за каждый обработанный блок. В сумме 1.3125 млн биткоинов майнеры заработали с 2020 по 2024 годы или примерно 45 миллиардов долларов, которые создавали навес продаж на рынке. Всего добыто около 20 млн биткоинов и большая их часть безвозвратно потеряна, поэтому предложение в 1.3 млн это довольно серьёзный навес.

( Читать дальше )

Халвинг — это слово ответ на все ваши вопросы.

Халвинг — это запрограммированное снижение награды для майнеров за каждый обработанный блок биткоина. Майнеры заняты обработкой транзакций, которые записываются в блоки биткоина, своеобразный реестр сделок.

Вознаграждение падает в 2 раза каждые 210.000 обработанных блоков. В предыдущую эпоху халвинга вознаграждение для майнеров было 6.25 биткоина за каждый обработанный блок. В сумме 1.3125 млн биткоинов майнеры заработали с 2020 по 2024 годы или примерно 45 миллиардов долларов, которые создавали навес продаж на рынке. Всего добыто около 20 млн биткоинов и большая их часть безвозвратно потеряна, поэтому предложение в 1.3 млн это довольно серьёзный навес.

( Читать дальше )

- комментировать

- 502 | ★2

- Комментарии ( 5 )

🔥G-Drive 100. Движущая сила твоего портфеля! Идея в ЕвроТранс.

- 22 января 2026, 13:04

- |

Добавляю ЕвроТранс $EUTR в свой портфель. Главная идея в этой акции — выкуп через 1,5 года по цене в 350 рублей. С учётом будущих дивидендов такая идея будет давать около 100 % годовой доходности. Я прочитал последние отчёты компании, презентацию для инвесторов, выглядит красиво, но сегодня не об этом.

Акции Эсэфай $SFIN на этой неделе взлетели более чем на 50 %. Тут тоже была оферта выкупа. Я не покупал Эсэфай, так как не верил в рост акций из-за ужасных условий выкупа, да и цена была завышена относительно оставшихся активов компании. Но это не помешало акциям вырасти чуть выше цены оферты. За пол года акции Эсэфай дали акционерам около 100% доходности от роста акций и дивидендов.

В ЕвроТранс(е) условия выкупа благоприятнее, акция стоит дешевле текущих активов компании (P/B=0,8), бизнес растёт довольно быстро, дивидендная доходность выше рынка. На мой взгляд есть признаки недооценки. Я считаю, что в данной идее соотношение «риск-прибыль» находится на стороне инвестора.

Давайте ещё посмотрим на график ниже. Можно заметить, как за последние 12 месяцев акции ЕвроТранс обогнали Индекс Московской биржи на 35 % — и это не считая ещё 34.5 рублей выплаченных дивидендов. На мой взгляд восходящий тренд и покупатель в акции довольно сильный.

( Читать дальше )

Акции Эсэфай $SFIN на этой неделе взлетели более чем на 50 %. Тут тоже была оферта выкупа. Я не покупал Эсэфай, так как не верил в рост акций из-за ужасных условий выкупа, да и цена была завышена относительно оставшихся активов компании. Но это не помешало акциям вырасти чуть выше цены оферты. За пол года акции Эсэфай дали акционерам около 100% доходности от роста акций и дивидендов.

В ЕвроТранс(е) условия выкупа благоприятнее, акция стоит дешевле текущих активов компании (P/B=0,8), бизнес растёт довольно быстро, дивидендная доходность выше рынка. На мой взгляд есть признаки недооценки. Я считаю, что в данной идее соотношение «риск-прибыль» находится на стороне инвестора.

Давайте ещё посмотрим на график ниже. Можно заметить, как за последние 12 месяцев акции ЕвроТранс обогнали Индекс Московской биржи на 35 % — и это не считая ещё 34.5 рублей выплаченных дивидендов. На мой взгляд восходящий тренд и покупатель в акции довольно сильный.

( Читать дальше )

🐔 Курица пошла на взлёт! Идея в Черкизово.

- 15 января 2026, 10:46

- |

Черкизово — крупнейший отечественный производитель мяса курицы, свинины, индейки, готовых продуктов из мяса. В себестоимости производства мяса корма занимают 60-75 % всех затрат. Основа комбикормов состоит из зерновых культур: кукуруза, пшеница, ячмень.

Высокий курс доллара в конце 2024 — начале 2025 привёл к значительному удорожанию зерна и другого сырья, что сильно давило на рентабельность бизнеса. Кроме того, был рост тарифов на логистику, складские услуги, затраты на рабочий персонал и растущие процентные расходы, вызванные высокой ключевой ставкой.

В третьем квартале наблюдается начало тренда на восстановление рентабельности бизнеса.

Цены на зерно нового урожая в 3‑м квартале показали снижение, тренд на снижение усилился к концу 2025 года. Во второй половине года мы видели «обратные качели» курса доллара: рубль сильно укрепился, что сделало невыгодным экспорт зерновых. Кроме того, из‑за высоких цен в первом полугодии фермерские хозяйства увеличили посевные площади. По итогам 2025 года в России было собрано 139,4 млн тонн зерна в чистом весе, что на 10,7 % больше предыдущего года. Переизбыток предложения на внутренний рынок привёл к значительному снижению цен на зерно.

( Читать дальше )

Высокий курс доллара в конце 2024 — начале 2025 привёл к значительному удорожанию зерна и другого сырья, что сильно давило на рентабельность бизнеса. Кроме того, был рост тарифов на логистику, складские услуги, затраты на рабочий персонал и растущие процентные расходы, вызванные высокой ключевой ставкой.

В третьем квартале наблюдается начало тренда на восстановление рентабельности бизнеса.

Цены на зерно нового урожая в 3‑м квартале показали снижение, тренд на снижение усилился к концу 2025 года. Во второй половине года мы видели «обратные качели» курса доллара: рубль сильно укрепился, что сделало невыгодным экспорт зерновых. Кроме того, из‑за высоких цен в первом полугодии фермерские хозяйства увеличили посевные площади. По итогам 2025 года в России было собрано 139,4 млн тонн зерна в чистом весе, что на 10,7 % больше предыдущего года. Переизбыток предложения на внутренний рынок привёл к значительному снижению цен на зерно.

( Читать дальше )

Иллюзия успеха.

- 31 декабря 2025, 11:07

- |

Любой аналитик который даёт рекомендации по инвестициям или пытается навязать «правильную» точку зрения о рынке, обязан свою экспертность подтвердить успехами на фондовом рынке. «Господа эксперты! Покажите свою доходность!» Дайте ссылку на свой публичный портфель или скрины доходности. Кто все эти люди? Которые рекомендуют вам покупать «то», продавать «это». Они хотя бы рискуют своими собственными деньгами покупая те идеи которые рекомендуют?

Многие инвесторы, трейдеры, аналитики, инфо цыгане и около рыночники регулярно публикуют потрясающие результаты своих портфелей, выкладывают скрины красивых доходностей, но есть один подвох, они показывают вам фрагмент пазла с нужной стороны. Кто-то публикует +100.000 рублей прибыли за одну сделку, кто-то показывает доходность 50% за месяц, другие 70% доходности за год, другие хитрят выкладывая доходность в долларах(на скрине выше стрелочками показал, как счёт может расти и падать одновременно в зависимости от курса валюты), но никто из них не покажет всю картину целиком.

( Читать дальше )

Многие инвесторы, трейдеры, аналитики, инфо цыгане и около рыночники регулярно публикуют потрясающие результаты своих портфелей, выкладывают скрины красивых доходностей, но есть один подвох, они показывают вам фрагмент пазла с нужной стороны. Кто-то публикует +100.000 рублей прибыли за одну сделку, кто-то показывает доходность 50% за месяц, другие 70% доходности за год, другие хитрят выкладывая доходность в долларах(на скрине выше стрелочками показал, как счёт может расти и падать одновременно в зависимости от курса валюты), но никто из них не покажет всю картину целиком.

( Читать дальше )

Заметил несколько интересных долгосрочных трендов.

- 23 декабря 2025, 18:14

- |

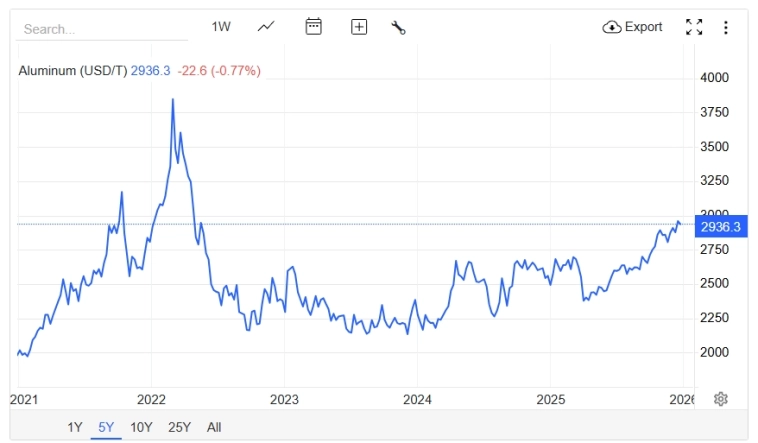

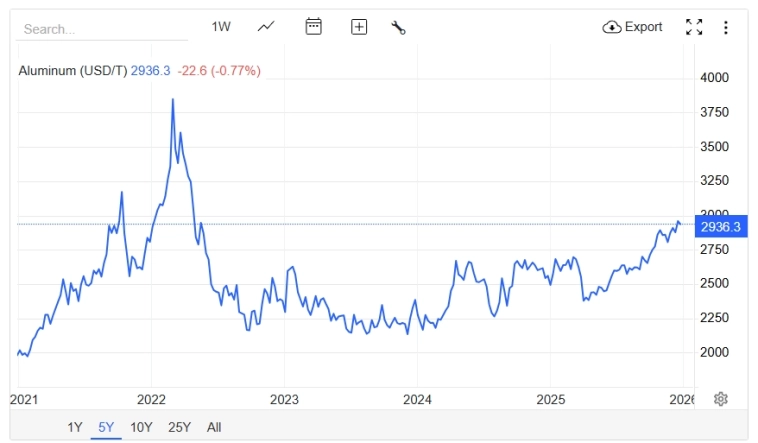

Смотря за тем как растёт Норникель вслед за ценами на палладий и медь. Решил, а чем Русал $RUAL хуже? Цены на алюминий также уверено растут всё выше и выше.

Добавил Сургут преф $SNGSP . Год заканчивается на крепком рубле, в случае ослабления рубля к концу 2026 года, ожидаемые дивиденды могут быть очень большим. Чем ниже будет курс рубля к 31 декабря, тем лучше.

Судя по некоторым слухам, облигации $RU000A109908 М.Видео $MVID продаёт один из фондов, который вынужден их продать из-за понижения рейтинга. Если бы был какой-то рыночный риск для бизнеса, то все выпуски бы летели вниз, а вперёд них лили акции М.Видео, но акции М.Видео наоборот растут второй месяц (сегодня коррекция). Так что я не вижу тут каких-то скрытых рисков, или распродаж инсайдерами, которые «что-то знают». Текущая доходность больше 40% годовых или 27% с погашением через 8 месяцев.

Ещё сегодня вышел отчёт от Т-Банка $T прибыль по РСБУ за ноябрь составила 20,3 млрд руб. (за 11 месяцев 87,9 млрд руб.), прибыль продолжает расти к концу года.

( Читать дальше )

Добавил Сургут преф $SNGSP . Год заканчивается на крепком рубле, в случае ослабления рубля к концу 2026 года, ожидаемые дивиденды могут быть очень большим. Чем ниже будет курс рубля к 31 декабря, тем лучше.

Судя по некоторым слухам, облигации $RU000A109908 М.Видео $MVID продаёт один из фондов, который вынужден их продать из-за понижения рейтинга. Если бы был какой-то рыночный риск для бизнеса, то все выпуски бы летели вниз, а вперёд них лили акции М.Видео, но акции М.Видео наоборот растут второй месяц (сегодня коррекция). Так что я не вижу тут каких-то скрытых рисков, или распродаж инсайдерами, которые «что-то знают». Текущая доходность больше 40% годовых или 27% с погашением через 8 месяцев.

Ещё сегодня вышел отчёт от Т-Банка $T прибыль по РСБУ за ноябрь составила 20,3 млрд руб. (за 11 месяцев 87,9 млрд руб.), прибыль продолжает расти к концу года.

( Читать дальше )

Т-Банк за сентябрь заработал 14.8 млрд. рублей.

- 24 октября 2025, 04:56

- |

Банк за последний отчётный месяц заработал почти половину суммарной прибыли последних 8 месяцев. За 8 предыдущих месяцев общая прибыль по РСБУ была 33.3 млрд. Общая прибыль за 9 месяцев составила 48.1 млрд рублей

Т-Банк это половина бизнеса Т-Технологий. По прогнозу менеджмента рост прибыли должен ускориться в 3-4 квартале, вчерашний РСБУ отчёт даёт чёткий сигнал. Акции последние полгода выглядят слабо, хотя вчера на публикации отчёта были значительно сильнее рынка.

Рынок не верит в рост бизнеса Т-Технологий закладывая негативные ожидания, посмотрим что будет в ближайшие кварталы с ценой акций, когда ожидания инвесторов из минуса перевернутся в плюс.

Аналитики из «СберИнвестиции» закладывают ROA 3.3% в 2026 году, и рост EPS до 895р на акцию, что соответствует оценке в 3.3 PE. Сейчас Т-Технологии самая большая позиция по объёму в моих портфелях.

Т-Банк это половина бизнеса Т-Технологий. По прогнозу менеджмента рост прибыли должен ускориться в 3-4 квартале, вчерашний РСБУ отчёт даёт чёткий сигнал. Акции последние полгода выглядят слабо, хотя вчера на публикации отчёта были значительно сильнее рынка.

Рынок не верит в рост бизнеса Т-Технологий закладывая негативные ожидания, посмотрим что будет в ближайшие кварталы с ценой акций, когда ожидания инвесторов из минуса перевернутся в плюс.

Аналитики из «СберИнвестиции» закладывают ROA 3.3% в 2026 году, и рост EPS до 895р на акцию, что соответствует оценке в 3.3 PE. Сейчас Т-Технологии самая большая позиция по объёму в моих портфелях.

Лукойл стоит всего 3.3 PE лучшего года.

- 29 сентября 2025, 08:49

- |

Сегодня полностью закрываю позицию по «ФосАгро». Идею писал 26 июня и 26 июля. С тех пор акции «ФосАгро» выросли на +12% против рынка, упавшего на −2%.

Моё внимание привлекает «Лукойл», чья капитализация с учётом последнего погашения акций эквивалентна уровню 5500 рублей. Это обновление двухлетних минимумов. Фундаментальная оценка «Лукойла» сейчас соответствует 3,3 PE лучшего года или 4,7 PE — среднее значение прибыли за последние 5 лет при исторической оценке в районе 6 PE.

Согласно исследованиям Bloomberg, средняя рентабельность американских сланцевых месторождений находится на уровне 70 долларов за баррель. При ценах ниже этого уровня половина добычи работает в убыток. Минэнерго США отмечает рекордный объём добычи нефти в этом году, но ожидает падение добычи в следующем году.

( Читать дальше )

Моё внимание привлекает «Лукойл», чья капитализация с учётом последнего погашения акций эквивалентна уровню 5500 рублей. Это обновление двухлетних минимумов. Фундаментальная оценка «Лукойла» сейчас соответствует 3,3 PE лучшего года или 4,7 PE — среднее значение прибыли за последние 5 лет при исторической оценке в районе 6 PE.

Согласно исследованиям Bloomberg, средняя рентабельность американских сланцевых месторождений находится на уровне 70 долларов за баррель. При ценах ниже этого уровня половина добычи работает в убыток. Минэнерго США отмечает рекордный объём добычи нефти в этом году, но ожидает падение добычи в следующем году.

( Читать дальше )

Цены на удобрения летят вверх, наращиваю позицию по ФосАгро.

- 26 июля 2025, 07:16

- |

Фундаментальные факторы

Рынок удобрений демонстрирует устойчивую восходящую динамику: за 12 месяцев цены выросли на 45%, превысив средние значения I квартала 2025 года на 25%. На фоне стабильных операционных расходов компании данный тренд позволяет прогнозировать рост выручки (несмотря на укрепление рубля) и расширение маржинальности. Дополнительно выручку поддержит ввод новых производственных мощностей, которые по заявлению гендиректора «ФосАгро» Михаила Рыбникова, в 2025 году увеличат производство удобрений на 6% — до 12,5 млн тонн.

( Читать дальше )

Идея со Сбером подходит к своему финалу.

- 16 июля 2025, 18:02

- |

Завтра — последний день, когда можно будет купить акции Сбера $SBER для получения дивидендов.

За последние 5 месяцев Сбер оказался одной из лучших инвестиций на нашем рынке, обогнав индекс на 22%. После дивидендной отсечки интерес рынка к Сберу должен ослабнуть до следующей весны.

Я ожидаю, что в следующие полгода Сбер будет торговаться на уровне рынка, и поэтому буду фокусироваться на других идеях.

Под отсечку иду, дивиденды забираю. Я рассчитываю, что будет много желающих купить Сбер по 285 рублей, а значит, гэп будет довольно быстро закрываться, примерно как в ВТБ, что даст ещё дополнительный импульс доходности. Кроме того, это снизит налоговую базу.

За последние 5 месяцев Сбер оказался одной из лучших инвестиций на нашем рынке, обогнав индекс на 22%. После дивидендной отсечки интерес рынка к Сберу должен ослабнуть до следующей весны.

Я ожидаю, что в следующие полгода Сбер будет торговаться на уровне рынка, и поэтому буду фокусироваться на других идеях.

Под отсечку иду, дивиденды забираю. Я рассчитываю, что будет много желающих купить Сбер по 285 рублей, а значит, гэп будет довольно быстро закрываться, примерно как в ВТБ, что даст ещё дополнительный импульс доходности. Кроме того, это снизит налоговую базу.

Вышел отчёт банка «Санкт-Петербург» за июнь. ROE упало с 30% до 9,9%.

- 16 июля 2025, 12:25

- |

Менеджмент чёрным по белому рынку говорил: «ROE к концу года упадёт», но некоторые фантазировали какую-то инвест-идею и разгоняли акции. Если доверять прогнозу менеджмента, то БСПБ по итогам года будет стоить дороже Сбера, но иметь ROE ниже Сбера.

Акция не интересна к покупке. Ссылка на разбор банка «Санкт-Петербург»

Акция не интересна к покупке. Ссылка на разбор банка «Санкт-Петербург»

теги блога Sozidatel

- bitcoin

- Globaltrans

- HKDUSD

- USDRUB

- X5

- Акрон

- акции

- анализ

- арбитраж

- банк санкт-петербург

- БСПБ

- валюта

- Глобалтранс

- дивидендный гэп

- дивиденды

- Доллар Рубль

- ЕвроТранс

- золото

- инвестидеи

- инвестиционная идея

- итоги месяца

- ключевая ставка ЦБ РФ

- криптовалюта

- КуйбышевАзот

- Лукойл

- металлургия

- Мечел

- ММК

- нефть

- НЛМК

- НМТП

- Облигации

- отчеты МСФО

- офз

- прогноз

- прогноз по акциям

- разбор

- Роснефть

- Сбер

- сбербанк

- Северсталь

- Селигдар

- селигдар акции

- совкомбанк

- стратегии

- т-технологии

- Татнефть

- тинькофф банк

- торговые сигналы

- трейдинг

- форекс

- Фосагро

- халвинг биткоина

- ЦБ РФ

- Черкизово

- Эталон