Sarmatae

Див. стратегии, не ловить дно, пассивный доход? В топку.

- 03 декабря 2019, 21:10

- |

Здравствуйте, коллеги!

Основные риски которые ждут вложения на длительном периоде, а это революции, перевороты, инфляция, катаклизмы, военные конфликты, разорение компаний в которые вложены деньги, риски контрагента у которого открыт брокерский счёт, болезни, несчастный случай, преждевременная кончина и куча по-мельче. А Вы в это время монотонно откладываете сколько там сейчас средняя з/п по стране и вкладываете, хорошо если в бумаги той страны в которой Вы живетё и уверены, а если ещё и в непонятно что...

Особенно в период низких %%-х ставок ;))

Но не об этом сказ. Речь пойдёт о Баффетте, и знаете что? Он как раз и делал то что нельзя, - ловил дно, наверно поэтому и сколотил на старте хорошее состояние:

" Баффет систематически совершал покупки именно в моменты особого пессимизма «господина Рынка». Бóльшая часть инвестиций Berkshire на открытом рынке сделана в результате некоего кризиса индустрии или компании, который затмил стоимость основного бизнеса. Следующая таблица демонстрирует этот принцип."

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 18 )

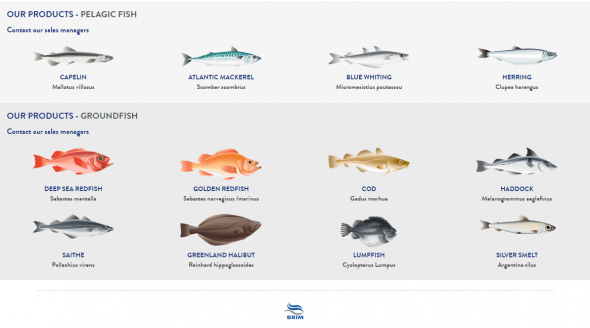

Как заработать на снятии санкций. Буквально "золотая рыбка".

- 01 декабря 2019, 13:26

- |

Здравствуйте, коллеги!

Не открою секрет Полишинеля что в замаячившем кризисе, страны, вводившие санкции против России, предпочитают экономическую целесообразность и прагматичный подход.

«Первые ласточки уже прилетают» с делегациями обсуждения сотрудничества после снятия санкций.

Впервые за восемь лет глава МИД Исландии — в Москве.

— В таком случае зачем вы присоединились к ЕС в плане антироссийских санкций?

— Это был очевидный жест, говорящий о том, что для нашей страны важно соблюдение норм международного права. Исландия не была бы независимым государством, если бы не международное право. И мы хотели проявить солидарность с другими, когда происходят такие события. Так что мы пошли на предсказуемый шаг. Правда, тогда, пожалуй, мы не предвидели, что ответные контрсанкции ударят так сильно.

( Читать дальше )

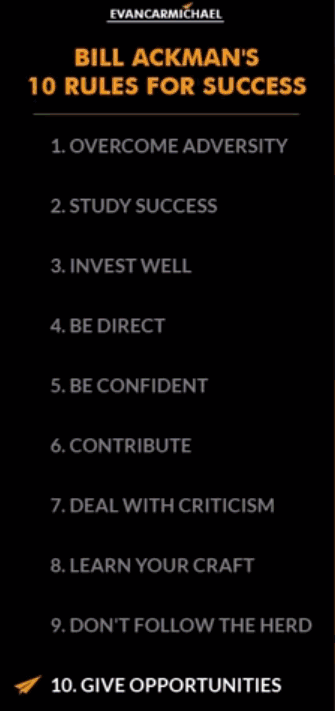

10 правил Билла Акмана (Bill Acman)

- 29 ноября 2019, 21:17

- |

Здравствуйте, коллеги!

Надеюсь Тимофей опубликует своё интервью с конференции алготрейдеров. Предлагаю Вашему вниманию 10 правил успешного управляющего Bill Acman (Билл Акман). На смартлабе много топиков посвященных основателю и CEO хедж-фонда Pershing Square Management. Дополню ещё одним, с недостающей информацией:

( Читать дальше )

Суд в Швеции отклонил апелляцию «Газпрома» в споре с «Нафтогазом»

- 28 ноября 2019, 00:14

- |

Источник.

«Это решение шведского суда очевидно носит асимметричный характер, что вызывает вопрос его ангажированности по отношению к «Газпрому» и России. Удовлетворение нашей апелляции могло бы снять много проблем по взаимодействию и сотрудничеству, в том числе и для руководства «Нафтогаза», — считает депутат.

Месячный план, цена пробила значимый хай и в моменте тестирует 100% т.6 МДР (модели динамического равновесия) от начала восходящего движения:

( Читать дальше )

Фьючерс на индекс доллара. Соскучились по волатильности?

- 25 ноября 2019, 22:25

- |

Здравствуйте, коллеги!

На месячном плане цену сверху «поджимает» ЛТ (линия тренда) модели расширения описывающая нисходящий тренд (down-тренд) и ЛТ МР описывающая восходящий тренд (up-тренд):

( Читать дальше )

Тезисы интервью с управляющим хедж фонда Systematic Alpha Management

- 25 ноября 2019, 00:18

- |

Здравствуйте, коллеги!

Прежде всего хочу поблагодарить Тимофея за выложенное интервью Герчика и Петра Камболина (хедж — фонд Systematic Alpha Management). Интервью датировано 9 августа 2018 года. Это не влияет на его актуальность и поднятых вопросов.

Рекомендую посмотреть целиком.

Тезисно (наклонным шрифтом мои скромные рассуждения):

— Уникальная стратегия. ( рынки со временем «убивают» стратегии рассчитанные на какие-либо не эффективности)

— Команда сплав кванта и здравого смысла. Quantum & Common sense.

— Ликвидность стратегии, какой максимальный капитал может использоваться при котором стратегия не будет «двигать рынок» и не будет влиять на результат.

— Косты фонда практически не растут при увеличении капитала. А распределяемая доходность растёт пропорционально росту капитала (в зависимости от оговоренных вознаграждениях).

— Разработано своё ПО и автоматизация всего что возможно (штат 12 человек). Торгуют роботы. За торговлей роботов присматривают сотрудники.

( Читать дальше )

Тесла Cybertruck или взрослые отличаются от детей только ценой своих игрушек.

- 22 ноября 2019, 21:37

- |

Здравствуйте, коллеги!

Намедни произошла презентация данного автомобиля.

Не только на этих событиях цены акций взлетели вверх. Точнее говоря цена акций встретилась с сильной поддержкой на уровне 181-184, «двигалась» до встречи с линией тренда модели расширения описывающий нисходящий тренд (down-тренд). Месячный план:

( Читать дальше )

Горстка земли... береги её.

- 17 ноября 2019, 02:04

- |

Здравствуйте, коллеги!

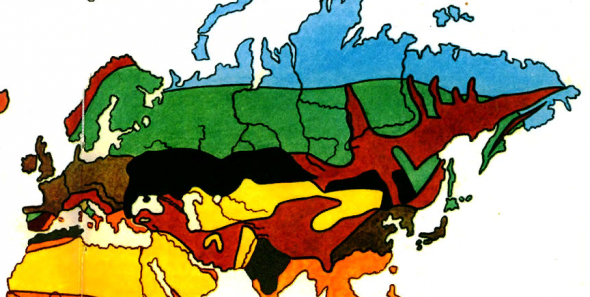

Этот топик о горечи принятого в моей стране в первом чтении законопроекта о рынке земли . В том виде как и за чем это произошло легко понять посмотрев на карту чернозёмов Евразии:

( Читать дальше )

теги блога Sarmatae

- AFLT

- audusd

- bitcoin

- Brent

- BTCUSD

- cl

- COVID19

- crude

- crude oil

- DX

- ethusd

- EURGBP

- EURJPY

- EURRUB

- eurusd

- Expert TA

- GAZP

- GBPJPY

- gbpusd

- GMKN

- gold

- LKOH

- MOEX

- NVTK

- nzdusd

- oil

- protoforma

- ROSN

- rts

- RTSI

- Rusal

- S&P500

- SBER

- skilful

- smart-lab

- Tactica Adversa

- Tesla

- TREASURY SECURITIES

- Ukraine

- US Debt

- USDCAD

- usdchf

- usdjpy

- usdrub

- usdx

- usoil

- xauusd

- акции

- аэрофлот

- биткоин

- ВТБ

- Газпром

- дефолт

- Доллар рубль

- золото

- инвестиции

- КИВИ

- книга Тактика Адверза

- кризис

- криптовалюта

- Лукойл

- маржин колл

- ММВБ

- ММК

- недвижимость

- нефть

- НЛМК

- Новатэк

- Норникель

- Облигации

- оззи

- опрос

- оффтоп

- парабола

- Портфель

- портфельное инвестирование

- протоформа

- Роснефть

- ртс

- рубль

- Русал

- Русгидро

- Сбер

- сбербанк

- северсталь

- Скилфул

- смартлаб

- смартлаб конкурс

- Тактика Адверза

- Тесла

- торговые сигналы

- Трамп

- трейд

- трейдинг

- Украина

- управление активами

- форекс

- Эксперт Т

- Эксперт ТА

- юмор