pterodactylll

Тучи сгущаются

- 26 октября 2023, 00:21

- |

Мировые рынки продолжает лихорадить. DAX уже обновил минимальные значения с марта текущего года, американский SP500 добрался до майских значений, а индекс Гонконгской фондовой биржи Hang Sang уже и вовсе торгуется у минимумов октября прошлого года.

Ключевыми рисками являются:

— риск дальнейшего замедления мировой экономики. В первых рядах здесь безусловно Европа. В частности, такой опережающий индикатор, как индекс деловой активности за октябрь опустился в сфере услуг до 47,8, что является минимумом с 2021 го года. В производственном секторе аналогичный показатель находится вблизи минимумов с 2020-го, значении 43.

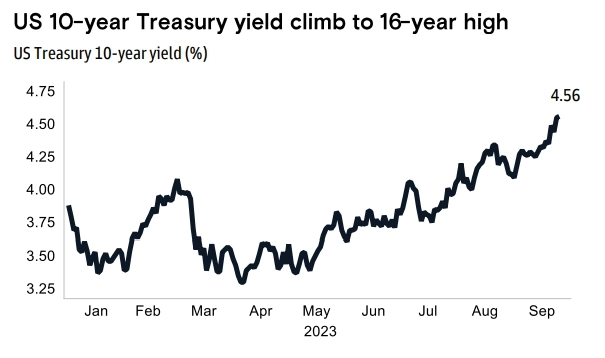

— долговые проблемы отдельных компаний и даже стран. Например, долг в размере порядка 7.6 трлн $ предстоит погасить США в ближайший год. Это максимум с начала 2021-го года. Через рефинансирование данный момент может оказать серьезное давление на рынок облигаций. Найти покупателей на этот долг также, вероятно будет непросто. Дополнительно стоит отметить, что процентные платежи по госдолгу США активно приближаются 1 трлн. $.

( Читать дальше )

- комментировать

- 5.6К

- Комментарии ( 22 )

Тактическая расстановка

- 19 октября 2023, 22:07

- |

1. Ситуация на Ближнем Востоке увеличивает привлекательность нефти, газа и золота. При этом в базовом сценарии не жду скорого окончания данной истории, а скорее думаю, что возможно дальнейшее вовлечение других стран в конфликт. Если такой сценарий реализуется, то все перечисленные выше активы могут стать заметно выше.

Из акций РФ в этом ключе можно выделить: Роснефть, Татнефть, Лукойл, Новатэк и Полюс. Для нефти дополнительный плюс, разумеется, дефицит и рекордно низкие мировые запасы. Единственное, чего опасаюсь в контексте удержания нефтегазовых компаний на текущий момент — это возможная рецессия в мире❗️ Поэтому сейчас держу в акциях всего 30% от портфеля.

2. Золото.

Данный актив хотел бы выделить отдельно, т.к. кроме геополитики, есть высокие риски приостановки работы федерального правительства в США после 17 ноября. Спикера Палаты представителей до сих пор нет (с первой попытки не получилось избрать), а законов нужно утвердить массу. Также возможно замедление мировой экономики в целом (в ближайшие полгода). Существенный рост цен на энергоносители может больно ударить по и без того слабой Европе. А высокие ставки будут способствовать увеличению количества банкротств, которых в сентябре и так было максимально много за последние месяцы. ( См. график ниже)

( Читать дальше )

Рубль: укрепление может ускориться

- 13 октября 2023, 10:26

- |

В этом месяце самые большие в этом году налоговые и дивидендые выплаты у экспортеров. И как раз с середины с месяца и до 26го они обычно продают выручку.

+ обязательная продажа ананосированная на днях. Здесь важный момент из недавней статистики ЦБ. Экспортеры в прошлые 3 месяца все ещё продавали в среднем не более 70%. А ещё в мае было 90%. Поэтому меры правительства определенно могут повлиять на курс в ближайшие месяцы.

+ снижение импорта в среднесрочной перспективе на фоне высоких ставок

+ получение высокой выручки за сентябрь-октяьрь экспортерами, т.к. там есть лаговая составляющая

+ сейчас разница между фьючерсом на доллар/рубль и самой парой сейчас составляет практически 1% (к экспирации эта наценка сойдёт на нет).

Единственное что продолжает немного настораживать это оттоки от компаний, продающих бизнес в России❗️ Напомню, за текущий год поступления в бюджет от взносов уходящих компаний должны составить 114,5 млрд руб.

( Читать дальше )

Рубль: ниже уже не будем

- 10 октября 2023, 00:36

- |

Объясню свою позицию сразу с нескольких ракурсов.

Фундаментальная картина:

1. Правительство очень старается не дать курсу двинутся дальше 100 в паре с долларом. Данный водораздел является психологически негативной отметкой для населения, которому скоро надо будет идти на выборы. При этом разгон инфляции в предвыборный год это также негативная история, а без остановки ослабления рубля инфляцию также не остановить. На мой взгляд, рычагов давления на экспортеров еще много и т.к. цель судя по всему поставлена, она будет реализована. Напомню, завтра в думу придет глава ЦБ и видимо будет что-то активно рассказывать/предлагать, несмотря на независимость регулятора.

2. Планы по повышению размера платежа в государственный бюджет при согласовании сделок по выходу нерезидентов из недружественных стран из российских активов до 15%, могут несколько снизить активность уходящих компаний, а также снизить общий объем конвертируемых средств.

Напомню, за текущий год поступления в бюджет от взносов уходящих компаний должны составить 114,5 млрд руб. Такая сумма зафиксирована в пояснительной записке к проекту федерального бюджета на 2024-й и плановый период 2025–2026 годов. По состоянию на 22 сентября сумма безвозмездных поступлений в федеральный бюджет составила 73,3 млрд руб. Еще около 3 млрд казна успела собрать в прошлом декабре.

( Читать дальше )

Открыт путь к новым вершинам для акций РФ

- 02 октября 2023, 02:04

- |

На российский рынок на прошлой неделе снова пришли покупатели. Рассмотрим факторы за и против дальнейшего роста:

1. Фундаментально мы видим успешный (правда пока временный) уход рисков шатдауна в США. Также некоторое снижение рисков, связанных с сектором недвижимости в Китае (думаю правда в вялотекущем формате они еще напомнят о себе в дальнейшем). ФРС всех напугала возможностью еще одного повышения ставок, но думаю здесь будут некие успокоительные речи на предстоящей неделе. Нефть также пока в дефиците и, вероятно, останется сильной.

2. Технически тренд все по-прежнему растущий, как в российском индексе, так и нефти, которая формирует прибыль весомую часть национальных компаний. Тренд можно отчетливо отследить, например по 100 или 200 дневной средним

( Читать дальше )

Проект бюджета РФ и его влияние

- 26 сентября 2023, 23:25

- |

— резкий прирост и расходов, и доходов. Совокупные расходы могут составить 36.6 трлн руб. (+16% г/г). Прирост доходов в 2024 планируется на 22% г/г до 35.0 трлн руб. Причем динамика повышения ожидается как в нефтегазовых доходах (+30% г/г до 11.5 трлн руб.), так и в ненефтегазовой компоненте (+19% г/г до 23.5 трлн руб.).

— прогноз на 2024 год сверстан, исходя из средней цены российской нефти в $70/барр. и среднего курса USD/RUB 90.1.

— возможность возвращения к «старому» бюджетному правилу. Т.е. Минфин предлагает возобновить пополнение ФНБ в ситуации, когда цены на нефть превышают базовый уровень ($60/барр.)

— самая большая доля расходов по данным РБК приходится на раздел «Национальная оборона» — 29,3% (10,7 трлн рублей). В 2023 году расходы по данному направлению составят примерно 6,4 трлн рублей

Выводы. Все это сопряжено с:

1. Высокой инфляцией в связи с ростом расходов. И соответственно длительным периодом высоких ставок — в связи с высокой инфляцией. Ждать быстрого роста цен на облигации в этом ключе не стоит. Также акцент оптимально делать на компаниях с невысокой долговой нагрузкой ❗️

( Читать дальше )

ФРС создает предпосылки к дальнейшей коррекции

- 21 сентября 2023, 15:14

- |

Интересными также были высказывания главы ФРС:

— Большинство руководителей регулятора ожидают еще повышения ставок в этом году.

— Мягкая посадка не является базовым прогнозом ФРС.

— Действия регулятора носят ограничительный характер, но Пауэлл не уверен, что политика достаточно ограничительна. Приоритет первый – вернуть ценовую стабильность. Будет печально, если ФРС не сможет взять инфляцию под контроль, и они будут вынуждены снова и снова повышать темпы роста инфляции. Он признал риск рецессии при повышении ставок.

( Читать дальше )

Рубль: на этой неделе спрос на валюту вырастет

- 18 сентября 2023, 12:02

- |

Напомню, 16 сентября произошло погашение на 3 млрд $, которые вполне могут вновь пойти в валютные инструменты.

Впрочем, налоговый период, действия ЦБ и продажи валютной выручки могут несколько перевесить повышенный спрос. Поэтому все-таки жду плавного укрепления рубля — пока в район 95 в паре с долларом. #рубль #долллар #валюта

Что может помешать нефти вернуться к 100$ за баррель

- 15 сентября 2023, 18:38

- |

📌Дефицит на рынке чёрного золота наконец стал очевиден для всех. Ранее писал об этом и выделял нефтегазовый сектор много раз. ОПЕК недавно обозначила, что дефицит поставок может сократить запасы сырой нефти на 3,3 миллиона баррелей в день в четвертом квартале. EIA в свою очередь прогнозирует, что потребление превысит добычу на 230 000 баррелей в день в четвертом квартале. Хедж-фонды также уже перевернулись из коротких позиций в длинные ещё в августе.

🤓Хотя есть такая штука, что когда все становится слишком очевидно — покупать уже поздно⌛️.

Что же может помешать нефти двигаться дальше?

По сути, есть единственный серьёзный риск — это начало полноценного мирового кризиса❗️ Вероятность этого существует — например, в случае банкротств ряда крупных компаний. Напомню, сейчас рост банкротств максимальный за всю историю наблюдений в Евросоюзе и существенный в США. Также остаются структурные проблемы в строительном секторе Китая. Но вероятность реализации такого сценария в ближайшие недели невысокая. Станет выше к началу 2024-го.

( Читать дальше )

Почему укрепляется рубль

- 11 сентября 2023, 18:21

- |

1. Участники поверили в возможность реализации зависших рупий. Пока это правда ограничивается заявлением главы МИД: «Наши индийские друзья заверили, что предложат перспективные области, куда можно инвестировать»

Еще летом Bloomberg писал, что на счетах российских экспортеров в Индии накапливается до $1 млрд в рупиях каждый месяц, которые практически невозможно тратить из-за текущих валютных ограничений. Задорнов и вовсе обозначает, что Россия поставила в Индию нефти и нефтепродуктов в первом полугодии на $30 млрд, а наш импорт из Индии оценивается примерно в $6–7 млрд в год.

2. Возможны дополнительные продажи со стороны экспортеров. Не исключаю, что в преддверии заседания Банка России со стороны правительства снова решили напомнить экспортерам о необходимости реализовывать валютную выручку.

3. Также напомню, что Банк России с 14 по 22 сентября продаст валюту на 150 млрд рублей. Ежедневный объем данных операций Банка России составит в этот период 21,4 млрд рублей. Это значительная сумма. И думаю многие участники также решили закрыть позиции вверх в преддверии данного события.

( Читать дальше )

теги блога pterodactylll

- банкротства США

- 1998 год

- amazon

- CNYRUB

- EUR USD

- optionsworld.ru

- RI

- S&P500 фьючерс

- USDRUB

- акции

- акции Китая

- Бабочка

- безработица

- бинарные опционы

- биржевые опционы

- бонды

- валюта

- валютная выручка

- Валютный рынок

- волатильность

- выборы

- газ

- Газпром

- деноминация

- дефолт

- доллар

- доллар -

- Доллар рубль

- золото

- Иван Копейкин

- идеи

- инвестиции

- Испания

- итоги

- ключевая ставка ЦБ РФ

- ключевые события

- кризис

- лчи

- макроэкономика

- медь

- ММВБ

- мобильный пост

- Московская Биржа

- налоговый период

- настроения

- недвижимость

- недельные опционы

- нефть

- ноябрь

- обзор рынка

- облигации

- опцион

- опционные стратегии

- опционы

- опционы западный рынок

- открытый интерес

- ОФЗ

- ОФЗ облигации

- позиции

- портфель

- портфель инвестора

- прогнозы

- психология

- психология торговли

- риск

- риски

- Российская экономика

- РТС

- рубль

- русгидро

- рынок Китая

- санкции

- сбербанк

- сипи

- снижение

- события

- среднесрочный взгляд

- ставки

- США

- торговые сигналы

- торговыйплан

- трейдинг

- успех

- Фондовый рынок

- фондовый рынок РФ

- форекс

- ФРС

- ФРС США

- фьючерс

- фьючерс на индекс РТС

- фьючерс ртс

- Хеджирование

- ЦБ

- ЦБ РФ

- Чемпионат мира по футболу

- экономика

- экономика Китая

- экономика России

- экономика США

- экономический кризис