SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Андрей Шмелев

Будьте осторожны, брокер "открытие" отступает от FIFO при продаже бумаг

- 28 августа 2020, 13:56

- |

В общем, решил я продать акции fxus

Проверил в личном кабинете открытия — акции проходят по 3-х летней льготе

Продал — подождал 2 дня до Т0 и вижу НДФЛ в кабинете.

Звоню

Говорят, что сначала продали акции которые были переведены с иис (2019 год!) а только потом акции которые подпадают под 3-х летнюю льготу

Будьте осторожны, если переводили активы с иис на брокерский счет при закрытии. В открытии с этим пока не умеют обращаться — уже неделя прошла, а воз и ныне там

Проверил в личном кабинете открытия — акции проходят по 3-х летней льготе

Продал — подождал 2 дня до Т0 и вижу НДФЛ в кабинете.

Звоню

Говорят, что сначала продали акции которые были переведены с иис (2019 год!) а только потом акции которые подпадают под 3-х летнюю льготу

Будьте осторожны, если переводили активы с иис на брокерский счет при закрытии. В открытии с этим пока не умеют обращаться — уже неделя прошла, а воз и ныне там

- комментировать

- Комментарии ( 6 )

Мой инвестиционный портфель #11. Изменения в портфеле

- 04 марта 2016, 14:41

- |

- Решил убрать часть портфеля под названием «прочие акции» — он был предназначен для спекулятивных идей. К черту спекуляции. В нем были акции россетей, сбербанка преф и системы. Россети продал, а остальные перенес в дивидендную часть

- Наконец-то появился новый фонд FXRL от финекса. Начинаю понемногу наполнять эту часть портфеля 26% уже купил.

- Увеличил долю дивидендных акций и индекса на Россию на 5% за счет «прочих акций»

- Провел внеочередную ребалансировку

- Пришли купоны ОФЗ 52001-Ин. Приятно :)

По поводу ETF FXRL я так понимаю, что это индекс РТС, актив долларовый, но торгуется в рублях. Интересное сочетание

Посмотрел на сайте ru.tradingview.com график RTSI*USDRUB_TOM/MICEX/31.5 и сделал вывод, что FXRL это фактически индекс ММВБ. Комиссия за управление 0,9% — меньше чем в ПИФах, спред на данный момент 0,22%. Очень удобный и дешевый инструмент.

( Читать дальше )

Книги: формирование инвестиционного портфеля. Глава 5. Временной горизонт

- 25 февраля 2016, 15:14

- |

В этой главе автор наглядно показывает взаимосвязь между рисками и временным горизонтом инвестирования.

Причем он разделяет понятия риск и волатильность

На коротких интервалах основной риск — это волатильность, следовательно рискованно покупать акции

На длительных интервалах основной риск — это инфляция, следовательно рискованно покупать облигации

( Читать дальше )

Причем он разделяет понятия риск и волатильность

На коротких интервалах основной риск — это волатильность, следовательно рискованно покупать акции

На длительных интервалах основной риск — это инфляция, следовательно рискованно покупать облигации

Многие инвесторы слишком озабочены волатильностью, доходности обыкновенных акций и совершенно недооценивают опасность, связанную с инфляцией. Это обусловлено несколькими причинами. Во-первых, инфляция действует незаметно, потихоньку собирая дань в течение длительного периода времени. Во-вторых, инвесторы, которые в течение длительного времени не чувствуют на себе влияния инфляции, склонны судить о результатах инвестирования по номинальной стоимости инвестиций, поэтому предпочитают инвестиционные инструменты, генерирующие процентный доход.и

Нет сомнения, что волатильность обыкновенных акций является врагом краткосрочных вложений, но, в другой стороны, это — основа более высокой доходности, и с течением времени враг превращается в друга.

( Читать дальше )

Книги: формирование инвестиционного портфеля. Глава 4. Корректировка соотношения активов в портфеле

- 25 февраля 2016, 14:08

- |

В этой главе автор на примерах показывает бессмысленность проведения корректировок портфеля, например, выйти перед кризисом в кеш, или зайти в акции перед подъемом рынка акций. Для меня его аргументы показались убедительными и впредь, я отказываюсь от попыток подогнать соотношение активов в своем портфеле под текущую(будущую) ситуацию.

Доказательство от противного :)

Если бы корректировка активов была возможно, то тогда с 1925 года по 1998 год 1 доллар превратились бы в 20 млн долларов, а вложенный миллион долларов превратился бы в 20 трлн долларов.

( Читать дальше )

Доказательство от противного :)

Если бы корректировка активов была возможно, то тогда с 1925 года по 1998 год 1 доллар превратились бы в 20 млн долларов, а вложенный миллион долларов превратился бы в 20 трлн долларов.

Конечно, людей, которые способны так результативно корректировать соотношение активов в портфеле, нет. Откуда же тогда возникает непрекращающийся интерес к корректировке? Просто нам хочется верить, что такое возможно. Это и в самом деле заманчиво.Если бы эта фантазия была реальностью, то средняя доходность Бафета в 20% годовых не была бы столь желанной

В соответствии с исследованиями Вильяма Ф. Шарпа, «Менеджер, который пытается скорректировать соотношение активов в портфеле, должен угадать в тех случаях из четырех, чтобы получить такие же результаты, как конкуренты, которые не делают корректировку.Лично мне — лениво проводить дополнительные исследования, которые могут ухудшить результаты моего портфеля :)

( Читать дальше )

Мой инвестиционный портфель #10. Изменения и мысли

- 11 февраля 2016, 01:01

- |

Произошло достаточно много мелких изменений в портфеле и в моем взгляде на него, о чем и будет этот пост.

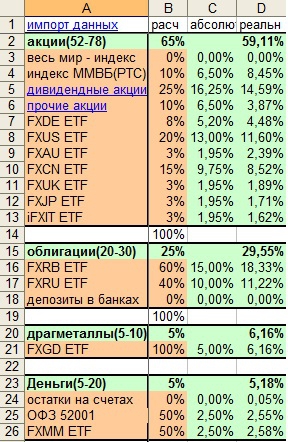

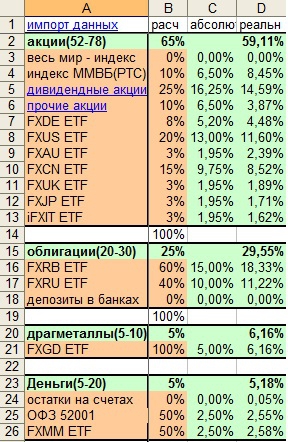

Сам портфель:

Изменения:

Мысли:

Рублевая и долларовая стоимость портфеля. После проведенной ребалансировки я побывал в «состоянии Энштейна». Странно наблюдать, когда стоимость портфеля в рублях падает, а в долларах растет и наоборот. Вроде стоимость портфеля в рублях упала, а к долларовой цели, которую веду в профиле, я стал ближе. Странная это штука — психология. Буду разбираться в себе. Буду рад, если Вы поделитесь в комментариях своим взглядом на ситуацию когда оценка портфеля в рублях падает, а в долларах растет и наоборот.

Средняя цена покупки акций. Оказывается полагаться на quik в этом вопросе нельзя. Там либо эти данные не отображаются, либо отображаются по алгоритму не подходящему для меня. То есть можно продать выше средней рассчитанной в квике и оказаться в убытке. Меня это не устраивает, буду рассчитывать сам.

Лично я вижу два способа расчета средней цены покупки акций:

Сам портфель:

Изменения:

- В денежную часть добавлен ОФЗ-ин. Интуитивно чувствую, что он здесь нужен. Доходность должна быть похожая на FXMM, в случае увеличения инфляции он вырастет в цене, в случае уменьшения инфляции — докуплю его подешевле. В общем, буду его балансировать вокруг FXMM

- Зарезервированы средства для покупки индекса ММВБ от финекса, когда(если) он появится. Хранятся в FXMM, учитываются в своей строчке индекса

- Снова изменены допустимые границы инструментов. Указаны в скобках на скриншоте. При выходе за эти границы — буду проводить ребалансировку

- Изменена доля облигаций — уменьшена на 5% в пользу акций. Обоснование: фактически денежная часть портфеля у меня ведет себя как облигационная и состоит на половину из облигаций ОФЗ-ин, её размер как раз 5%. То есть фактически я считаю, что у меня нет денежной части, а портфель состоит из 65%/30%/5% — акции/облигации/золото. При этом есть ликвидная часть облигаций для экстренной ребалансировки

- Я добавил себе индикатор ребалансировки — теперь не я решаю когда провести ребалансировку, а мой портфель(более подробно про ребалансировку будет отдельный пост, когда у меня не останется в этом вопросе белых пятен). Этот индикатор срабатывает если: доли классов активов выйдут за допустимые границы, либо дивидендные акции упадут в цене на 10% ниже средней цены покупки(по каждой акции отдельно). Чтобы увидеть текущее состояние портфеля — мне достаточно нажать 1 кнопочку в квике, чтобы выгрузить данные и посмотреть на индикатор — нужно ли делать ребалансировку.

Мысли:

Рублевая и долларовая стоимость портфеля. После проведенной ребалансировки я побывал в «состоянии Энштейна». Странно наблюдать, когда стоимость портфеля в рублях падает, а в долларах растет и наоборот. Вроде стоимость портфеля в рублях упала, а к долларовой цели, которую веду в профиле, я стал ближе. Странная это штука — психология. Буду разбираться в себе. Буду рад, если Вы поделитесь в комментариях своим взглядом на ситуацию когда оценка портфеля в рублях падает, а в долларах растет и наоборот.

Средняя цена покупки акций. Оказывается полагаться на quik в этом вопросе нельзя. Там либо эти данные не отображаются, либо отображаются по алгоритму не подходящему для меня. То есть можно продать выше средней рассчитанной в квике и оказаться в убытке. Меня это не устраивает, буду рассчитывать сам.

Лично я вижу два способа расчета средней цены покупки акций:

- Можно посчитать сколько я затратил денег на покупку того количества акций, которое есть сейчас. Проблема заключается в том, что при успешной торговле средняя цена покупки очень сильно падает и может стать отрицательной. Если руководствоваться средней ценой покупки при докупках — в этом случае можно больше никогда ничего не докупить. Пример: купили 3 акции по 50 рублей, продали 1 по 200. Сколько заплатили: 150 рублей. Сколько вернули 200 рублей. Затратили -50 рублей на покупку 2 акций. Средняя равна -25 рублей. Как при этом докупать? :)

- Можно считать по принципу fifo. То есть при продаже акции, переставать учитывать цену покупки первой акции и так далее. Этот метод сложнее в реализации, но он менее правдоподобен чем первый. Ведь в примере из 1 способа мы действительно фактически получили акции бесплатно и получили прибыль. Этот способ позволяет докупать акции ниже текущей средней

формирование инвестиционного портфеля. Глава 3

- 10 февраля 2016, 23:12

- |

В третьей главе автор рассматривает долгосрочную доходность различных инструментов 1926-1998 гг.

Отсюда вывод:

( Читать дальше )

- Акции мелких компаний — 12,4%

- Акции крупных компаний — 11,2%

- Долгосрочные корпоративные облигации — 5,8%

- Долгосрочные правительственные облигации — 5,3%

- Среднесрочные правительственные облигации — 5,3%

- Казначейские векселя — 3,8%

- Инфляция — 3,1%

Процентный риск долгосрочных правительственных облигаций заслуживает компенсации в форме дополнительного дохода, равного 5,3%-3,8%=1,5% и так далее. Остальное можно посчитать по приведенным выше данным. Причем в этих цифрах важен не сам процент, а разница между ними. Об этом будет ниже

Отсюда вывод:

В долгосрочной перспективе инвестирование в любые акции, например в обыкновенные, принесет больший доход, чем в облигации, и гораздо больший, чем в казначейские векселя. Соответственно, сравнивая стандартные отклонения, можно увидеть, что большая доходность связана с большей волатильностью

( Читать дальше )

Книги: формирование инвестиционного портфеля. Глава 2

- 31 января 2016, 14:14

- |

Во второй главе, автор рассматривает исторические доходности различных классов активов:

Выводы автора:

( Читать дальше )

- краткосрочные и долгосрочные облигации

- государственные облигации

- корпоративные облигации

- акции крупных компаний

- акции мелких компаний

Выводы автора:

- доходность по облигациям без реинвестирования купонов не позволяет обгонять инфляцию

- доходность по акциям без реинвестирования дивидендов позволяет немного обгонять инфляцию

- для инвестора должна быть важна именно реальная доходность активов

Считается, что успешная инвестиционная стратегия должна согласовываться с устойчивостью клиента к волатильности. Однако менее очевидно, что заявляемая клиентом устойчивост к волатильности может зависть от страхов, возникающих в из-за отсутствия знаний в сфере инвестирования.Под клиентом, автор понимает инвестора, работающего с финансовым консультантом. Считаю эту фразу важным моментом этой книги.

( Читать дальше )

Для инвесторов, торговля временем. Для любителей убыточных сделок

- 29 января 2016, 16:45

- |

Термин «Торговля временем» позаимствовал у аллирога, планирую в будущем пройти его курсы. Убедительно.

В свое время задавал вопрос про отображение сделок на истории smart-lab.ru/vopros/298056.php

Добрый человек после того, как я уже забил на этот вопрос, дал мне ссылку на quikluacsharp.ru/product/indikator-moi-sdelki/

2 дня я переносил свои сделки и сегодня закончил. Все прошло относительно просто.

Зачем мне понадобился данный индикатор?

Теперь я в квике вижу свои сделки, совершенные в течение последних двух лет. Просмотрев эти сделки — я пришел к выводу: не спешите закрывать убыточные позиции, даже если очень хочется и Вы решили это сделать сейчас, но можете подождать

Когда-то я только учился совершать сделки, покупал малоликвидные бумаги, потом решил от них избавиться. И избавился. Сейчас, глядя на историю, я бы поступил по другому — выставил бы тейк-профит до отмены и забыл бы про них

Вот скриншоты этих сделок:

( Читать дальше )

В свое время задавал вопрос про отображение сделок на истории smart-lab.ru/vopros/298056.php

Добрый человек после того, как я уже забил на этот вопрос, дал мне ссылку на quikluacsharp.ru/product/indikator-moi-sdelki/

2 дня я переносил свои сделки и сегодня закончил. Все прошло относительно просто.

Зачем мне понадобился данный индикатор?

Теперь я в квике вижу свои сделки, совершенные в течение последних двух лет. Просмотрев эти сделки — я пришел к выводу: не спешите закрывать убыточные позиции, даже если очень хочется и Вы решили это сделать сейчас, но можете подождать

Когда-то я только учился совершать сделки, покупал малоликвидные бумаги, потом решил от них избавиться. И избавился. Сейчас, глядя на историю, я бы поступил по другому — выставил бы тейк-профит до отмены и забыл бы про них

Вот скриншоты этих сделок:

( Читать дальше )

Мой инвестиционный портфель #9. Ребалансировка

- 27 января 2016, 22:04

- |

Благодаря рассуждениям в комментариях о маркет-тайминге при покупке ОФЗ-ин, я принял решение провести ребалансировку

Стоило мне это 0,42% от всего портфеля в виде НДФЛ. Очень хотелось отсрочить продажу облигаций именно из за возникающего НДФЛ, но осознание того, что портфель очень сильно отличается от запланированного, заставило меня провести эту ребалансировку. Очень не комфортно было это делать, видимо к этому нужно привыкнуть.

Я отказался от ожидания снижения курса доллара для покупки долларовых активов, отказался от выбора времени проведения ребалансировки(что действительно похоже на маркет-тайминг) — взял и сделал.

На данный момент портфель выглядит так:

( Читать дальше )

Стоило мне это 0,42% от всего портфеля в виде НДФЛ. Очень хотелось отсрочить продажу облигаций именно из за возникающего НДФЛ, но осознание того, что портфель очень сильно отличается от запланированного, заставило меня провести эту ребалансировку. Очень не комфортно было это делать, видимо к этому нужно привыкнуть.

Я отказался от ожидания снижения курса доллара для покупки долларовых активов, отказался от выбора времени проведения ребалансировки(что действительно похоже на маркет-тайминг) — взял и сделал.

На данный момент портфель выглядит так:

( Читать дальше )

Книги: формирование инвестиционного портфеля. Глава 1

- 23 января 2016, 18:29

- |

Первая глава достаточно общая, в ней автор говорит:

( Читать дальше )

- о смысле диверсификации

- о вредности повышенного внимания к выбору активов и о важности выбора именно распределения активов

- о случайности доходности управляющих на малом промежутке времени

- о тщетности попыток улучшить результат с помощью тайминга

- о преимуществах низких комиссий и о бессмысленности активного управления активами, составляющими портфель

- приводит план составления портфеля

Традиционный подход к диверсификации заключался в том, чтобы не складывать все яйца в одну корзину. Идея заключалась в следующем: вложение всех денег в один вид активов дает слишком большой разброс возможных последствий — можно многое выиграть, но можно многое и потерять. Инвестирование средтсв в различные активы повышает вероятность того, что вы не выиграете и не проиграете на всех одновременно. Тем самым преимущество диверсификации состоит в меньшем количестве вариантов возможных последствийОтсюда мы видим, что диверсификация отсекает наиболее экстремальные варианты поведения доходности портфеля — слишком большой рост и слишком большие убытки. На длительном промежутке времени — это то, что нужно для обеспечения сохранности покупательной способности сформированного портфеля

( Читать дальше )

теги блога Андрей Шмелев

- captrader

- ETF

- QUIK

- вопрос

- выбор брокера

- гипотеза

- долгосрочный инвестор

- инвестиционный портфель

- иностранный брокер

- Итоги 2014 года

- Книги

- курс рубля

- НДФЛ

- новости

- опрос

- Открытие Брокер

- оффтоп

- портфельные инвестиции

- Приветствую всех

- рациональность

- рецензия

- рецензия на книгу

- страшно

- Т+2

- технический анализ

- Торговля Временем

- Чтение ленты