SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Алексей

Продал акции с моей лучшей инвест-идеей 2020

- 13 декабря 2020, 09:32

- |

Публиковать свои сделки — это очень специфическая деятельность, с наложением дополнительной психологической нагрузки на инвестора.

К негативным аспектам можно отнести хейт со стороны сообщества. Комментарии могут внести сомнения в правильность выбора.

Ошибки и неудачи становятся публичными и могут оставить пятна на репутации инвестора/спекулянта. Может потому Вася закрыл свой профиль, что больше не может терпеть хейта...

Однако, есть и плюсы:

( Читать дальше )

К негативным аспектам можно отнести хейт со стороны сообщества. Комментарии могут внести сомнения в правильность выбора.

Ошибки и неудачи становятся публичными и могут оставить пятна на репутации инвестора/спекулянта. Может потому Вася закрыл свой профиль, что больше не может терпеть хейта...

Однако, есть и плюсы:

- Запись своих целей в дневнике помогает в будущем правильно определить точки выхода из актива

- Психологическая ответственность, которая возникает перед невидимыми подписчиками, даёт силу держать акции, которые уже значительно выросли

- Повышается самооценка, если всё получилось и получен хороший профит.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 38 )

Купил депозитарные расписки на акции QIWI

- 11 декабря 2020, 13:32

- |

Вчера состоялся обвал котировок QIWI Plc.

В рублевом выражении переписали годовой минимум.

Теперь минимум 10.12.2020 на уровне 763 рубля 50 коп за расписку на Мосбирже

В долларах минимум не обновлён. Может ещё и сходим ниже 10$, если масла в огонь подольют.

Приготовим на этот сценарий дополнительные деньги.

Почему я купил? Аргументы:

( Читать дальше )

В рублевом выражении переписали годовой минимум.

Теперь минимум 10.12.2020 на уровне 763 рубля 50 коп за расписку на Мосбирже

В долларах минимум не обновлён. Может ещё и сходим ниже 10$, если масла в огонь подольют.

Приготовим на этот сценарий дополнительные деньги.

Почему я купил? Аргументы:

- Растущие финансовые показатели бизнеса

- В этом году выплачивают квартальные дивиденды, что может дать доходность 8-10% годовых

- Максимальные объемы торгов показывают, что мы в конце локального движения вниз. Ехали сюда 4 месяца, с августа 2020 г. Вчера кульминация с соответствующей новостью! И вот происходит смена поколений частных инвесторов. Одни выходят по стопам, маржин-коллам. Другие ставят бидоны, в которые первые заливают акции. Такое было уже много раз.

- Я полагаю, что отмена SPO связана с решением основных акционеров поднять больше денег. А может отмена SPO связана с начавшейся проверкой регулятора. Инсайдеры могли предвидеть результаты проверки и последствия — судебные иски со стороны обманутых американских инвесторов

( Читать дальше )

Уоррен Баффетт покупает 6 акций в 3-м квартале, сбрасывает Costco

- 19 ноября 2020, 06:12

- |

Статья гуру-фокус

Конгломерат Уоррена Баффета (сделки, портфель) стоимостью $ 545,8 млрд, Berkshire Hathaway Inc. (NYSE:BRK.A)(NYSE:BRK.B), раскрыла свой портфель акций за третий квартал 2020 года в понедельник (16-11-2020).

Потратив на акции более 140 миллиардов долларов, известный гуру и два портфельных менеджера, Тед Уэшлер и Тодд Комбс, в течение квартала заняли шесть новых позиций, в основном в биотехнологических компаниях. Berkshire инвестировала в

( Читать дальше )

Конгломерат Уоррена Баффета (сделки, портфель) стоимостью $ 545,8 млрд, Berkshire Hathaway Inc. (NYSE:BRK.A)(NYSE:BRK.B), раскрыла свой портфель акций за третий квартал 2020 года в понедельник (16-11-2020).

Потратив на акции более 140 миллиардов долларов, известный гуру и два портфельных менеджера, Тед Уэшлер и Тодд Комбс, в течение квартала заняли шесть новых позиций, в основном в биотехнологических компаниях. Berkshire инвестировала в

- Snowflake Inc. (NYSE:SNOW) - 6,125,376 акций (2,2% бизнеса)

- AbbVie Inc. (NYSE:ABBV) - 21,264,316 акций (1,2% бизнеса)

- Merck & Co. Инк. (NYSE:MRK) - 22,403,102 акций (0,9% бизнеса)

- Bristol-Myers Squibb Co. (NYSE:BMY) - 29,971,194 акций (1,3%)

- T-Mobile US Inc. (NASDAQ:TMUS) - 2,413,156 акций (0,2%)

- Pfizer Inc. (NYSE:PFE) - 3,711,780 акций (0,1%)

( Читать дальше )

Опять ретроградный Меркурий !

- 15 октября 2020, 17:46

- |

Астрологи не рекомендуют совершать долгосрочные инвестиции в этот период

Инвесторы, потерпите! Готовьте кэш ))

Инвесторы, потерпите! Готовьте кэш ))

Американцы зашортили рубль на всё !!

- 07 октября 2020, 10:53

- |

Отчет CFTC по состоянию спекулятивных позиций по рублю :

Продано 4900 контрактов. Как я понимаю 1 контракт ~ 100 тыс долларов.

Таким образом, короткая позиция во фьючерсных контрактах на рубль сейчас эквивалентна сумме -490 млн долларов — это экстремальный уровень.

Предыдущие максимальные шорты по рублю были в ноябре 2014, июле-августе 2017 и сентябре 2018 — по графикам это где-то близко к исходу тренда ослабления национальной валюты.

Как возможный сценарий: шортисты — это «топливо» для укрепления рубля к справедливым макроэкономическим значениям 72-73 руб/доллар.

( Читать дальше )

Yandex - лидер роста Российского рынка

- 26 сентября 2020, 07:23

- |

Покупать нужно сильные акции. Смотрим силу в итогах недели:

Yandex становится «голубой фишкой» и смещает GMKN. Очень достойный лидер нашего рынка.

Про слияние Yandex + TCS много уже написано. Сейчас рынок начал оценивать объединенную корпорацию Yandex + TCS и старые мультипликаторы уже не так важны. Забудьте старые P/S= 9, P/E = 87, EV/EBIDTA = 30, P/BV = 7.

Это новый Бизнес в начальной фазе роста и нужно ориентироваться на будущие продажи объединенной компании и соответствующие этим продажам прибыли. Умные аналитики посчитают форвардные мультипликаторы.

Я думаю, что после завершения сделки в 2021 году, 25 млрд долларов — это будет невысокая рыночная цена за объединенный бизнес.

Сейчас считайте, что вам предлагают размещение акций нового бизнеса. Риски такие же как риски вложения средств в первичные размещения (IPO). Американцы привыкли к IPO и там 25 ярдов — это уже невысокая капитализация для IT корпорации.

( Читать дальше )

Yandex становится «голубой фишкой» и смещает GMKN. Очень достойный лидер нашего рынка.

Про слияние Yandex + TCS много уже написано. Сейчас рынок начал оценивать объединенную корпорацию Yandex + TCS и старые мультипликаторы уже не так важны. Забудьте старые P/S= 9, P/E = 87, EV/EBIDTA = 30, P/BV = 7.

Это новый Бизнес в начальной фазе роста и нужно ориентироваться на будущие продажи объединенной компании и соответствующие этим продажам прибыли. Умные аналитики посчитают форвардные мультипликаторы.

Я думаю, что после завершения сделки в 2021 году, 25 млрд долларов — это будет невысокая рыночная цена за объединенный бизнес.

Сейчас считайте, что вам предлагают размещение акций нового бизнеса. Риски такие же как риски вложения средств в первичные размещения (IPO). Американцы привыкли к IPO и там 25 ярдов — это уже невысокая капитализация для IT корпорации.

( Читать дальше )

Второе дно по фондовому рынку :)

- 15 сентября 2020, 09:12

- |

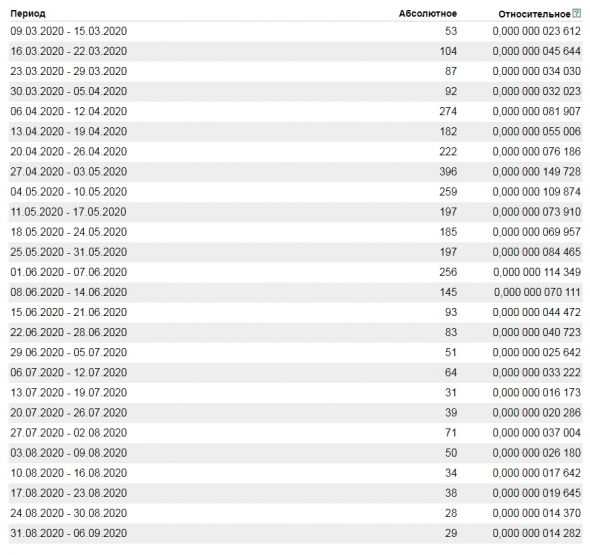

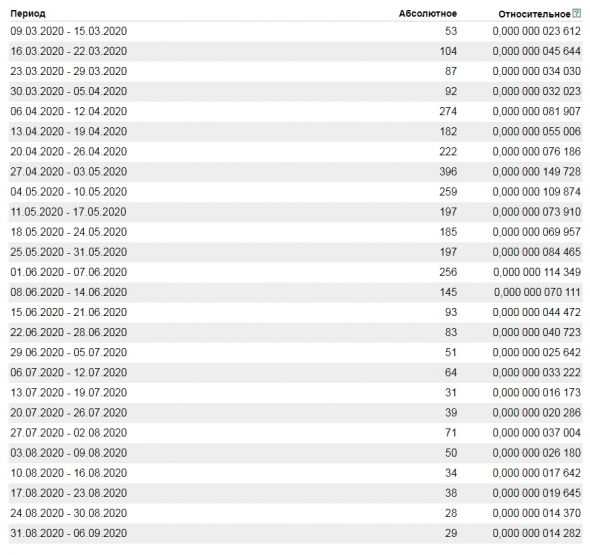

Статистика поисковых запросов wordstat.yandex.ru как индикатор сентимента :

В марте-апреле появился запрос: «дно по фондовому рынку» и соответствующий ему «второе дно по фондовому рынку»

В недельном количестве падает к нулю

( Читать дальше )

В марте-апреле появился запрос: «дно по фондовому рынку» и соответствующий ему «второе дно по фондовому рынку»

В недельном количестве падает к нулю

( Читать дальше )

PUT-опционы Apple Inc - поиск возможностей для входа в акции

- 05 сентября 2020, 14:07

- |

На прошедшей торговой неделе акции великолепной пятёрки FAANG мощно падали и теперь они являются локомотивом снижения индекса S&P 500. К сожалению, в моём портфеле этих компаний пока нет. Жду окончания хайпа. Начал присматриваться к PUT-опционам на акции.

Рассматриваю три варианта:

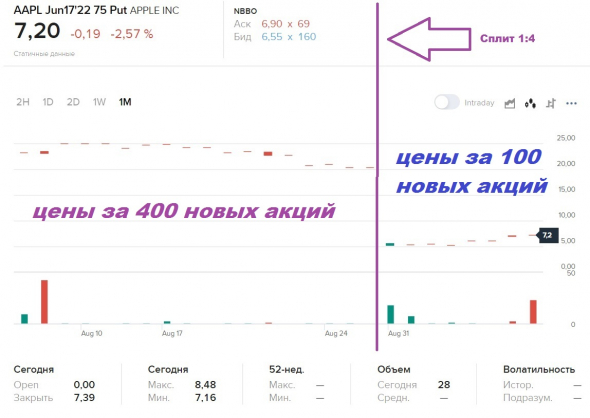

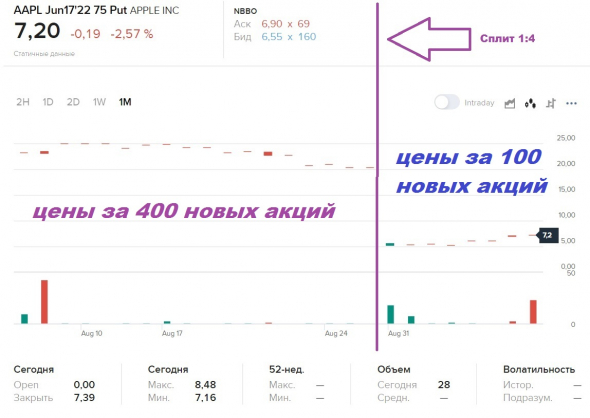

Я решил продать «Jun17'22 75 Put» опцион по цене 7,07$. Один опцион на 100 акций. Общая премия = 707$.

Такая поза означает, что у меня возникло обязательство купить 100 акций Apple Inc по цене 75$ / шт со сроком до 17 июня 2022 года.

График котировок опциона:

( Читать дальше )

Рассматриваю три варианта:

- Продажа пута с денежным покрытием — инвестиционный вход в акции со страйком вблизи 200-дневной СС

- Покупка пута — шорт базового актива с ограниченным риском

- Сложная конструкция, которая позволит и заработать в случае падения акций и совершить выгодный инвест вход в бизнес

Я решил продать «Jun17'22 75 Put» опцион по цене 7,07$. Один опцион на 100 акций. Общая премия = 707$.

Такая поза означает, что у меня возникло обязательство купить 100 акций Apple Inc по цене 75$ / шт со сроком до 17 июня 2022 года.

График котировок опциона:

( Читать дальше )

Автоматизация подачи заявок в начале сессии - полуавтомат на языке qpile для терминала quik

- 25 августа 2020, 11:02

- |

Раскрываю небольшую часть своей торговли в прошлом. Система старая, где-то с 2013 года, но всё ещё рабочая…

Предоставляется для рассмотрения возможностей. Сразу дисклаймер: я не программист! Это может быть интересно новичкам и таким же не программерам как и я.

В спекулятивном портфеле у меня от 30 до 60 разных ценных бумаг. Многие из них относятся к низколиквидным акциям второго, третьего эшелона, есть облигации.

Иногда по низколиквидным бумагам случаются «спайки» — краткосрочные задёрги вверх или проливы вниз. Как это можно отрабатывать: выставляем заявку на продажу в начале сессии сильно выше рыночной котировки (+10%, +20% или +40%) и ждём всю сессию или наоборот на покупку сильно ниже рыночной.

И если срабатывает, то забираем разницу как чистую прибыль или свободный денежный поток, который дальше можно инвестировать в покупку новых ценных бумаг.

Вот так это выглядит на графике одной акции с фри-флоутом менее 5%:

( Читать дальше )

Предоставляется для рассмотрения возможностей. Сразу дисклаймер: я не программист! Это может быть интересно новичкам и таким же не программерам как и я.

В спекулятивном портфеле у меня от 30 до 60 разных ценных бумаг. Многие из них относятся к низколиквидным акциям второго, третьего эшелона, есть облигации.

Иногда по низколиквидным бумагам случаются «спайки» — краткосрочные задёрги вверх или проливы вниз. Как это можно отрабатывать: выставляем заявку на продажу в начале сессии сильно выше рыночной котировки (+10%, +20% или +40%) и ждём всю сессию или наоборот на покупку сильно ниже рыночной.

И если срабатывает, то забираем разницу как чистую прибыль или свободный денежный поток, который дальше можно инвестировать в покупку новых ценных бумаг.

Вот так это выглядит на графике одной акции с фри-флоутом менее 5%:

( Читать дальше )

теги блога Алексей

- Apple

- berkshire hathaway

- biogen inc

- china mobile акции

- Cleveland-Cliffs

- Delta Air Lines

- ETF

- FORTS

- interactive brokers

- Intuitive Surgical

- Macerich

- Smartlab

- TransEnterix

- Wells Fargo

- акции

- Акции РФ

- акции США

- американские акции

- аналитика

- баффет

- бизнес

- Брокер

- брокеры

- валюта

- волаильность

- вопрос

- ВТБ

- ВТБ брокер

- Газпром

- дивиденды

- долг

- доллар

- доллар - рубль

- Доллар Рубль

- доход

- еврооблигации

- жизнь

- инвестиции

- инвестор

- Казахстан

- книга

- книги

- лудоман

- лукойл

- маржин колл

- механизм трейдинга

- Мечел

- минфин

- мобильный пост

- Московская биржа

- облигации

- опрос

- опрос онлайн

- опционы

- опционы на акции

- опционы на акции США

- открытие брокер

- ОФЗ

- оффтоп

- Пересвет

- президент сша

- прогноз по акциям

- размещение

- РЕВОЛЮЦИЯ

- рецензия

- рецензия на книгу

- роботы

- РОСНАНО облигации

- санкции

- сбер

- сбербанк

- синтетическая облигация

- СКАЗКА ДЛЯ ВЗОСЛЫХ

- смартлаб

- смартлаб конкурс

- совет директоров

- СПБ биржа

- срочный рынок

- срочный рынок FORTS

- Суд с Брокером

- судебная практика

- ТГК-2

- Тимофей Мартынов

- Тинькофф Инвестиции

- Томск

- торговые роботы

- трейдинг

- Трейдинг FORTS

- Уоррен Баффет

- философия

- финам

- форекс

- фьючерсные контракты

- ФЬЮЧЕРСЫ

- хирургия

- чтиво

- Южная Корея

- юмор

- Яндекс

- Яндекс Дзен